Рейтинг: 4.2/5.0 (1864 проголосовавших)

Рейтинг: 4.2/5.0 (1864 проголосовавших)Категория: Бланки/Образцы

___________________/___________________

(подпись, Ф.И.О. руководителя)

"__"________ ___ г.

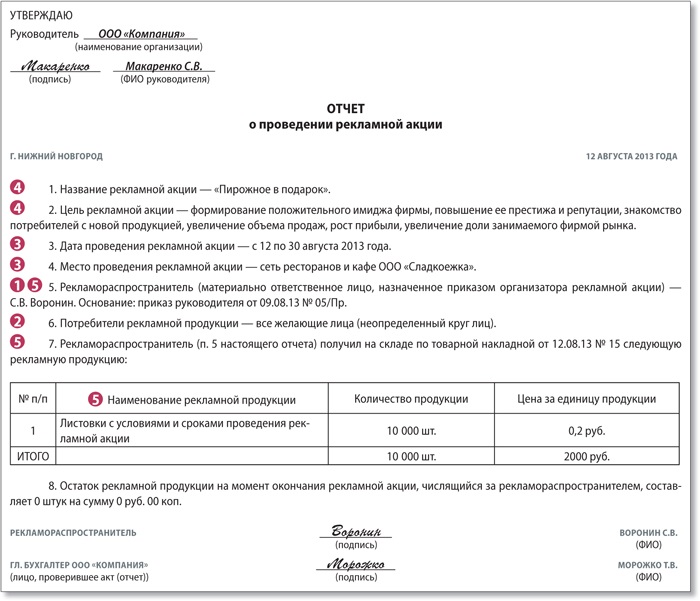

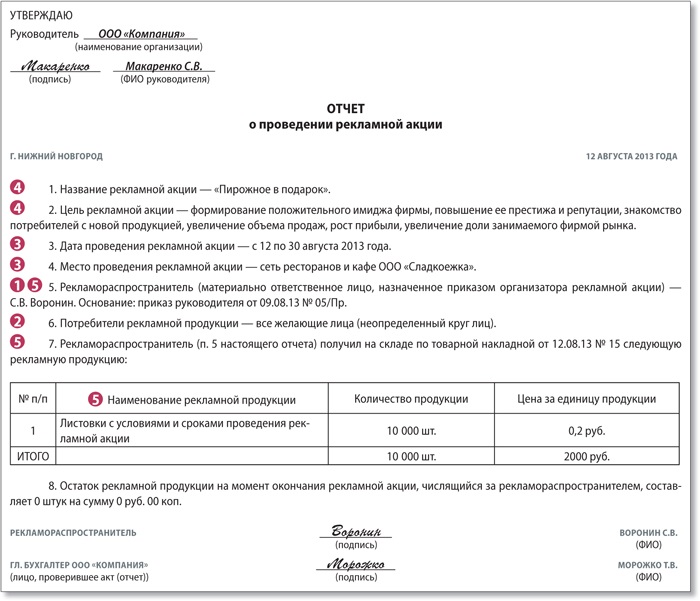

АКТ (ОТЧЕТ) о проведении рекламной акции1. Название рекламной акции: __________________________________.

2. Цель рекламной акции: ______________________________________.

3. Дата проведения рекламной акции: "___"__________ ____ г.

4. Место проведения рекламной акции: __________________________.

5. Организатор рекламной акции: _______________________________.

6. Рекламодатель: _____________________________________________.

7. Рекламораспространитель (материально ответственное лицо, назначенное приказом организатора рекламной акции): __________________________ - приказ руководителя от "__"________ ___ г. N _____.

8. Потребители рекламной продукции: неопределенный круг лиц.

9. Рекламораспространитель (п. 7 настоящего акта (отчета)) получил на складе по товарной накладной N _____ от "__"________ ___ г. следующую рекламную продукцию:

10. Остаток рекламной продукции, на момент окончания рекламной акции числящийся за Рекламораспространителем, составляет 0 единиц на сумму 0 рублей 00 коп.

Приложения к документу:Калькулятор процентов задолженности по ст. 395 ГК РФ

по новым правилам от 1 августа 2016 года (ставки ЦБ от 19 сентября 2016 года) от команды Договор-Юрист.Ру

Калькулятор расчёта пени по оплате коммунальных услуг

по новым правилам от 1 января 2016 года от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Калькулятор расчёта пени за капитальный ремонт

по новым правилам от 4 июля 2016 года от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Вам задержали зарплату — Вы можете получить проценты

Калькулятор процентов задолженности по зарплате (ст. 236 ТК РФ) от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Договор-Юрист.Ру Сообщество юристов России

кодексы и образцы договоров

Бесплатные юридические консультации:

Образец. Изменение уставного фонда Комментарии к документу «Образец. Изменение уставного фонда»

Комментарии к документу «Образец. Изменение уставного фонда»

Комментариев пока нет

Найденые документы по теме «образец приказ предприятия об увеличении уставного фонда»Документы делопроизводства предприятия > Образец. Выписка из протокола общего собрания акционеров об изменении уставного капитала (приложение к положению о порядке увеличения (уменьшения) уставного капитала открытого акционерного общества)

к положению о порядке увеличения (уменьшения) уставного капитала акционерного общества (наименование акционерного общества) выписка из проток.

Учредительные договоры, уставы > Образец. Положение о порядке увеличения (уменьшения) уставного капитала акционерного общества (типовая форма)

6, 2.3, 2.4, 3.2, 3.3, 3.6. настоящего положения организуется и контролируется генеральным директором общества либо по его приказу (распоряжению) другими ответственными должностными лицами общества.

Бухгалтерская отчётность, бухгалтерский учёт > Образец. Карта реестра имущественных вкладов предприятия в уставный капитал учрежденных предприятий

+-+ +-+ +-+ +-+ форма собственности реестровый номер недвижимости карта реестра имущественных вкладов предприятия в уставный капитал учрежденных предприятий полное наименование предприятия. +-+ no.наимено- вид место право на д.

Документы делопроизводства предприятия > Образец. Изменение уставного фонда

акционерам ао предоставить преимущественное право на приобретение новых акций. 5. принять и утвердить следующие связанные с увеличениемуставногофонда и выпуском новых акций изменения в уставе ао: 1). 2). 6. генеральному директору ао в срок сообщить.

Документы делопроизводства предприятия > Образец. Приказ руководителя предприятия о наделении руководящих работников предприятия правами по заключению и расторжению контрактов

приказ руководителя предприятия о наделении руководящих работников предприятия правами по заключению и расторжению контрактов.

Бухгалтерская отчётность, бухгалтерский учёт > Образец. Карта реестра вкладов учредителей в уставный капитал ликвидируемого предприятия

форма собственности реестровый номер недвижимости карта реестра вкладов учредителей в уставный капитал ликвидируемого предприятия полное наименование предприятия. уставный капитал, в тыс. руб. +-+ no.наименованиеюридическиеместо, серия вид.

Документы делопроизводства предприятия > Образец. Приказ о внесении изменений в штатное расписание аппарата предприятия

приказ о внесении изменений в штатное расписание аппарата предприятия (наименование предприятия ) приказ ""20г.

Трудовой договор, контракт > Образец. Приказ о поощрении за продолжительную и безупречную работу на предприятии

приказ о поощрении гор. москва 21 сентября 1997 г. приказ n 1. светланова михаила николаевича - механика цеха n1 - награ.

Трудовой договор, контракт > Образец. Приказ руководителя предприятия о приеме на работу по контракту на примере главного бухгалтера

приказ руководителя предприятия о приеме на работу по контракту (на примере главного бухгалтера) приказ директора пред.

Трудовой договор, контракт > Образец. Примерная форма контракта с руководителем предприятия (утв. Приказом Минтруда РФ № 34 от 29.03.91)

форма контракта с руководителем предприятия (утв. приказом минтруда рф n 34 от 29.03.91). примерная форма контракта с руководителем предприятия собственник в лице (фамил.

Трудовой договор, контракт > Образец. Пример приказа о переводе на другую работу в пределах одного предприятия

пример приказа о переводе на другую работу в пределах одного предприятия. приказ n "" 1996 г. гор. ставрополь 1. шевченко ви.

Документы делопроизводства предприятия > Образец приказ о принятии учетной политики на предприятии

приказ no. от "" 20 г. по предприятию "о принятии учетной политики на 20 год" в соответствии с п. 2.1. положения.

Договор финансирования, участия в уставных фондах > Договор на участие в уставных фондах

г. ""20г. именуемый в дальнейшем "банк" в лице тов. действующе- го на основании. и. именуемый в дальнейшем предприятие 1, в лице тов. действующего на основании. заключили настоящий договор о нижеследующем: 1.банк уплачивает паевой в.

Учредительные договоры, уставы > Образец. Акт оценки стоимости имущества, внесенного в качестве вклада в уставные капиталы дочерних, малых и совместных предприятий, акционерных обществ, товариществ, банков (приложение к договору о порядке использования закрепленного за государ

вления акт оценки стоимости имущества, внесенного в качестве вклада в уставные капиталы дочерних, малых и совместных предприятий. акционерных обществ, товариществ, банков на "" 20 г. государственное учреждение +-+ nо. наименование объекта.

Договор финансирования, участия в уставных фондах

Похожие документы

Положение о порядке выплаты дивидендов по акциям и процентов по облигациям (типовая форма)

Похожие документы

Положение о порядке выплаты дивидендов по акциям и процентов по облигациям (типовая форма)Сайт Договор-Юрист.Ру предоставляет возможность найти и скачать бесплатно бланки или заполненные образцы договоров, заявлений, протоколов, решений и уставов. Документ «Образец. Изменение уставного фонда» предоставлен для вас в разных форматах: онлайн-версия, DOC, PDF, RTF, ODT, XLS и др.

Однако вы должны помнить, что это всего лишь образец документа «Образец. Изменение уставного фонда» и нуждается в юридически грамотном доведении бланка под нужды физического или юридического лица. И помните: Любые деловые отношения должны быть закреплены договором – никаких устных договорённостей. Бумага и подпись – лучшее доказательство ваших намерений.

Копирование материалов с сайта Договор-Юрист.Ру возможно только с разрешения администрации сайта и с индексируемой ссылкой на источник.

Бесплатные юридические консультации:

С-Петербург и ЛО:

по России: 8 800 333-45-16 доб. 498

Практика показывает, что при проведении выездных проверок налоговики с пристрастием относятся к расходам, которые компания осуществляет при проведении различного рода рекламных акций. И зачастую отказывают в признании подобных затрат, а также в вычете соответствующих сумм НДС по причине их недостаточного документального подтверждения.

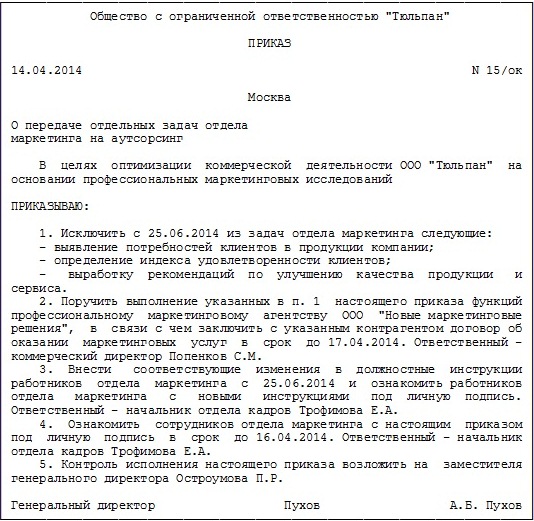

С целью снижения налоговых рисков организации целесообразно заручиться внутренним документом — отчетом о проведении рекламной акции. Независимо от того, проводила компания мероприятие самостоятельно или же с привлечением рекламного агентства, в отчете указываются все подробности рекламной акции с приложением необходимых подтверждающих документов.

Отметим, что законодательство не предусматривает форму отчета о проведении рекламной акции. Однако при его составлении важно обратить внимание на реквизиты, которые позволят снизить риски предъявления налоговых претензий. Образец отчета о проведении рекламной акции смотрите ниже.

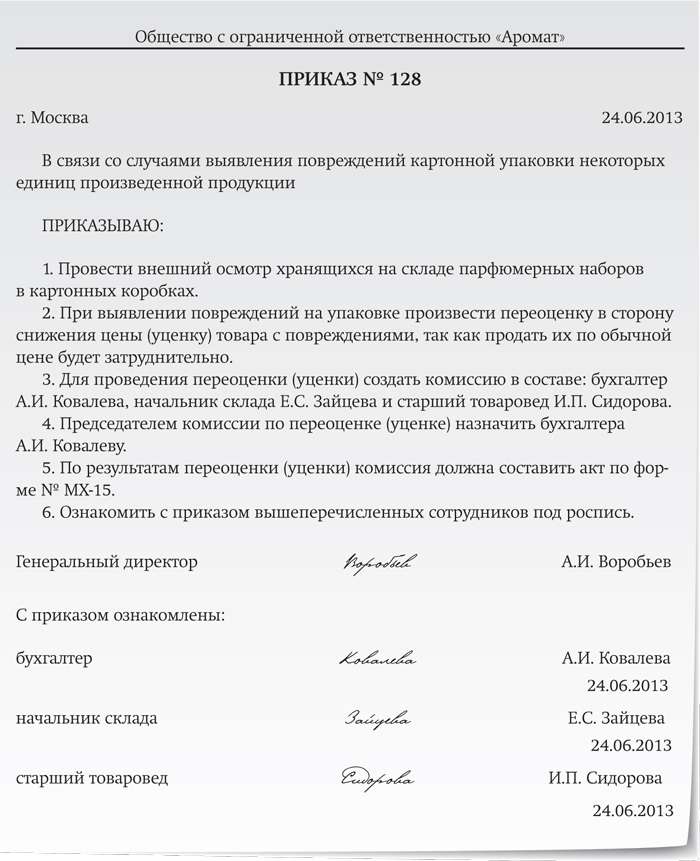

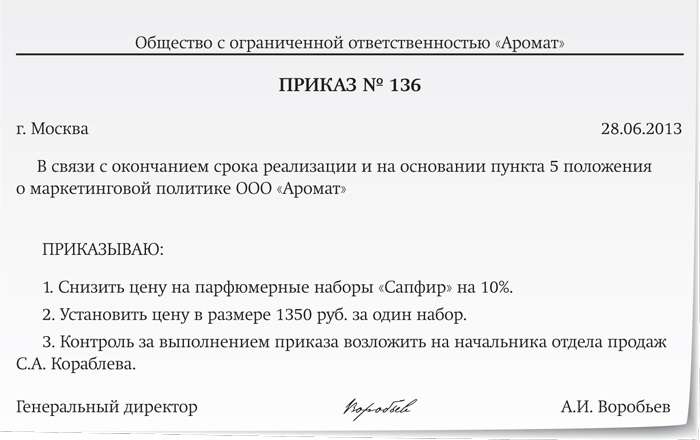

1. В документе целесообразно сделать ссылку на приказ руководителя о проведении рекламной акции. По сути, приказ руководителя компании является основанием для всех последующих действий, связанных с организацией и проведением рекламной акции. Поскольку в нем отражаются, в частности, цель акции, рекламные материалы, используемые в акции, ответственное лицо за проведение мероприятия и за количество распространенного рекламного материала. Так, например, Девятый арбитражный апелляционный суд указал, что условием для включения затрат в налоговые расходы является возможность на основании имеющихся документов сделать однозначный вывод о том, что расходы фактически произведены. Следовательно, подтверждением услуг на проведение рекламных акций может служить, в частности, приказ руководителя с указанием даты, места и времени ее проведения (постановление от 05.08.13 № 09АП-21205/2013).

Соответственно графа, содержащая ссылку на приказ руководителя о проведении рекламной акции, позволит соотнести данные такого документа с отчетом и установить факт проведения мероприятия, в рамках которого компания понесла расходы.

2. Указание в отчете на то, что мероприятие направлено на неопределенный круг лиц, подтвердит рекламный характер расходов, учитываемых при исчислении налога на прибыль, а также позволит воспользоваться льготой по НДС (п. 4 ст. 264 и подп. 25 п. 3 ст. 149 НК РФ). Такое условие содержит и образец отчета о проведении рекламной акции, представленный выше. На практике наиболее частая ошибка, которую допускают компании, — это нарушение принципа безадресности проводимых рекламных мероприятий. В частности, такое условие вытекает из сути такого мероприятия, как реклама. При этом под рекламой понимается информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке (ст. 3 Федерального закона от 13.03.06 № 38-ФЗ «О рекламе» ).

Таким образом, если распространение информации о товаре происходит среди неопределенного круга лиц, затраты на подобные акции налогоплательщик вправе учесть в налоговых расходах на основании пункта 4 статьи 264 НК РФ (письма Минфина России от 26.01.12 № 03-03-06/1/34 и от 29.08.08 № 03-03-06/1/485 ).

В отношении НДС столичные налоговики со ссылкой на письмо ФНС России от 25.04.07 № ШТ-6-03/348@ также напомнили, что под неопределенным кругом лиц понимаются лица, которые не могут быть заранее определены в качестве получателя рекламной информации и конкретной стороны правоотношения, возникающего по поводу реализации объекта рекламирования. Соответственно при соблюдении указанных требований налогоплательщик вправе воспользоваться льготой по НДС и не облагать этим налогом переданные в рекламных целях товары, расходы на приобретение единицы которых не превышают 100 руб. (письмо УФНС России по г. Москве от 09.02.10 № 16-15/13276 ).

3. Заполненная Графа «Дата проведения рекламной акции» подтвердит дату признания расходов в целях налогообложения прибыли, а графа «Место проведения рекламной акции» — реальность ее проведения. Минфин России в письме от 31.10.11 № 03-03-06/1/703 отметил, что если акт о выполнении услуг на проведение рекламной акции стороны подписали после оказания таких услуг, но до заключения договора на проведение рекламной акции, то расходы на оплату услуг сторонней организации по проведению такой акции компания вправе учесть в расходах на дату подписания акта. При этом в договоре важно предусмотреть условие о том, что его действие распространяется на отношения сторон, возникшие с момента осуществления услуг. Если же стороны подписывают акт об оказании услуг после заключения договора на оказание услуг, расходы на проведение рекламной акции целесообразнее учесть в целях налогообложения прибыли на дату подписания договора.

Более того, при проверке налоговики не только проверяют экономическую обоснованность и документальное подтверждение расходов, но и тщательно сопоставляют все представленные налогоплательщиком документы.

Так, например, в одном из дел налоговики признали фиктивными документы, которые компания представила в обоснование расходов на проведение рекламных акций. Основанием послужило то обстоятельство, что к отчетам о проведении рекламных акций в разных городах были приложены одни и те же фотографии. При этом все фотоснимки были сделаны в летнее время, в то время как из документов следовало, что рекламная акция проводилась в январе — феврале 2011 года (постановление ФАС Уральского округа от 28.11.12 № А60-7356/2012 ).

В деле, которое рассмотрел ФАС Западно-Сибирского округа, налоговики ссылались на невозможность идентификации мест размещения рекламы, в том числе в почтовых службах в сети интернет, банерообменных сетях. Соответственно рекламные услуги, по мнению контролеров, не оказывались.

Однако суд с такими выводами не согласился и отметил, что организация располагала документами, подтверждающими произведенные услуги: помесячными сметами на выполнение работ, актами приема-сдачи выполненных работ, актами о выполненных работах, отчетами на выполнение работ, в которых указано наименование работ и их стоимость. Такие документы, по мнению суда, подверждают реальность проведения рекламных мероприятий, соответственно спорные расходы компания отразила в налоговом учете правомерно (постановление от 24.08.09 № Ф04-4764/2009(12410-А27-49), Ф04-4764/2009(18723-А27-49)).

4. Указание в отчете на то, что к нему прикладываются материалы, подтверждающие факт проведения рекламной акции. докажет реальность осуществления затрат. Как правило, компании прикладывают к отчету о проведенном рекламном мероприятии фото- или видеоматериалы.

Однако здесь важно учитывать следующее. Так, Двадцатый арбитражный апелляционный суд в постановлении от 27.12.12 № А68-5527/12 указал, что фотоснимки проведения рекламной акции сами по себе не являются надлежащими доказательствами по делу и не подтверждают факт проведения рекламной акции. Главное, чтобы отображаемые на снимках ситуации соответствовали описанию рекламных акций в приказах об их проведении, а также, к примеру, свидетельским показаниям работников.

Отметим, что нередко налоговики отказывают в признании расходов по причине того, что организация не представила документы, которые бы подтвердили использование при проведении рекламных кампаний разработанных слоганов, сценариев для аудиороликов, а также размещение рекламы в интернете. Однако суды со ссылкой на письмо Минфина России от 30.04.04 № 04-02-05/1/33 указывают, что акта оказания услуг в данном случае достаточно (постановление ФАС Центрального округа от 06.09.10 № А62-249/2010 ).

При этом имеются решения, в которых суды приходят к выводу, что акты оказания услуг наравне со счетами-фактурами, а также договором на размещение рекламы не являются достаточными доказательствами, подтверждающими, что размещенная в СМИ информация является рекламной и посвящена деятельности организации.

Учитывая противоположные выводы судов, компании, например, безопаснее располагать текстами рекламных статей, размещенных по ее заказу в СМИ (постановление ФАС Северо-Западного округа от 20.02.09 № А13-5043/2007 ).

5. Отсутствие граф «материально ответственное лицо» и «наименование рекламной продукции» может послужить основанием для признания рекламной акции фиктивной. По мнению контролеров, одним из документов, подтверждающих списание товаров, является отчет о проведении рекламной акции, который заверяется подписями материально ответственных лиц и утверждается руководителем организации.

Так, в одном из дел несоблюдение такого требования, а также отсутствие расшифровки раздаваемых рекламных пакетов (наименования фасовочного материала, способа их формирования) послужило основанием для доначисления налога на прибыль, НДС и пеней (постановление Двадцатого арбитражного апелляционного суда от 27.12.12 № А68-5527/12).

О. Е. Черевадская,

аудитор, компания "Экспертпроф-Аудит"

Большинство организаций, действующих на рынке товаров и услуг, стремятся укрепить и расширить свой бизнес. Но успех в деятельности компании невозможен без налаживания хозяйственных связей и привлечения большего числа покупателей. Для этого организациям необходимо постоянно информировать о себе потенциальных клиентов и поддерживать их интерес к производимой продукции, продаваемым товарам и т. д. Одна из популярных сегодня форм привлечения потенциальных покупателей – розыгрыш призов среди них.

Проводя розыгрыши призов, организация пытается стимулировать дополнительный интерес потенциальных потребителей к своей деятельности, производимой продукции, продаваемым товарам, оказываемым услугам и т. п. Следовательно, такие мероприятия можно рассматривать как рекламу.

Реклама – это распространяемая в любой форме информация о юридическом лице, товарах, идеях и начинаниях, предназначенная для неопределенного круга лиц и призванная формировать или поддерживать интерес к указанным объектам и способствовать реализации товаров, идей, начинаний (ст. 2 Федерального закона от 18.07.95 № 108-ФЗ "О рекламе"). Организации очень важно позаботиться о документальном подтверждении не только самого факта осуществления расходов на розыгрыш призов, но и их рекламного характера.

Особенности бухгалтерского и налогового учета. Положением по бухгалтерскому учету "Расходы организации" (ПБУ 10/99), утвержденным приказом Минфина РФ от 06.05.99 № 33н, установлено, что в бухгалтерском учете расходы признаются при наличии следующих условий:

Расходы, отнесенные организацией к рекламным, в бухгалтерском учете признаются расходами по обычным видам деятельности и учитываются в полной сумме произведенных затрат (п. 5, 7 ПБУ 10/99) на счете 44 "Расходы на продажу".

Данные расходы признаются в бухгалтерском учете независимо от намерения получить выручку (п. 17 ПБУ 10/99) и признаются в том отчетном периоде, в котором они произведены, независимо от времени фактической выплаты денежных средств и иной формы осуществления (п. 18 ПБУ 10/99).

Расходы на рекламу связаны со сбытом продукции (товаров, работ, услуг) и поэтому являются коммерческими расходами. В отчете о прибылях и убытках (ф. № 2 бухгалтерской отчетности) затраты, связанные со сбытом продукции (товаров, работ, услуг), отражаются по статье "Коммерческие расходы".

В соответствии со ст. 252 НК РФ в налоговом учете расходами признаются обоснованные (экономически оправданные) и документально подтвержденные затраты, понесенные налогоплательщиками.

Для того чтобы расходы организации на проведение лотереи и розыгрыша призов признавались рекламными расходами, необходимо надлежащее документальное подтверждение рекламного характера такой акции. Руководитель организации может издать приказ, утверждающий порядок и цели проведения рекламной акции, ответственных лиц, стоимость отпускаемых для распространения товаров. При отсутствии данного документа это мероприятие может быть расценено как безвозмездная передача товаров (п. 16 ст. 270 НК РФ). Расходы в виде стоимости имущества, переданного безвозмездно, не учитываются при определении налоговой базы по налогу на прибыль.

Для подтверждения экономической целесообразности производимых расходов необходимо заранее подготовить документ, в котором следует проанализировать ожидаемый эффект от рекламной акции (указать планируемое привлечение дополнительных клиентов, увеличение выручки и т. п.).

Порядок проведения розыгрыша должен содержать условия розыгрыша:

Проведение розыгрыша должно быть оформлено также оправдательными документами, которые являются первичными учетными документами (ст. 9 Федерального закона от 21.11.96 № 129-ФЗ "О бухгалтерском учете").

Пример 1. Организация, занимающаяся продажей вычислительной техники, в целях распространения информации о товарах, предлагаемых организацией, и для привлечения новых покупателей приняло решение провести рекламную акцию с розыгрышем призов. Для проведения данного мероприятия было выделено 30 микрокалькуляторов модели SDC-888T и один переносной компьютер модели LM40LP4. Акция проведена 15.05.04.

Цена, по которой был приобретен переносной компьютер, – 41 654 руб. (в том числе НДС 6 354 руб.). Его продажная цена – 48 970 руб. (в том числе НДС 7 470 руб.).

Покупная цена одного микрокалькулятора – 767 руб. (в том числе НДС 117 руб.), его продажная цена – 885 руб. (в том числе НДС 135 руб.).

05.05.04 директор организации издал приказ, в котором утвердил порядок и цели проведения мероприятия.

В целях увеличения доходов от реализации товаров и привлечения покупателей

1. 15.05.04 провести рекламную акцию с розыгрышем следующих призов: 30 микрокалькуляторов SDC-888T и 1 переносной компьютер LM40LP4.

2. Установить следующую стоимость товаров, отпускаемых для проведения розыгрыша:

калькулятор SDC-888T – 650 руб.;

переносной компьютер LM40LP4 – 35 300 руб.

3. Утвердить порядок проведения розыгрыша.

4. Ответственным лицом за проведение рекламной акции назначить старшего менеджера Орлова П. В.

Директор Крючков С. Т.

В учете организации хозяйственные операции по приобретению товаров для розыгрыша призов будут отражены следующими бухгалтерскими записями (табл. 1).

налог на прибыль. Для целей налогового учета расходы на рекламу признаются прочими расходами, связанными с производством и реализацией (подп. 28 п. 1 ст. 264 НК РФ). Расходы на рекламу подразделяются на две группы: ненормируемые и нормируемые.

Перечень ненормируемых расходов на рекламу является закрытым. В соответствии с п. 4 ст. 264 НК РФ в него входят:

Содержание хозяйственной операции

Все остальные расходы на рекламу, отвечающие требованиям ст. 252 НК РФ, являются нормируемыми. Они учитываются для целей налогообложения прибыли в размере, не превышающем 1 % выручки от реализации, определяемой в соответствии со ст. 249 НК РФ ( Выручка берется без учета НДС и акцизов, поскольку в соответствии с п. 1 ст. 248 НК РФ при определении доходов от реализации из них исключаются суммы налогов, предъявленные налогоплательщиком покупателю. В соответствии с п. 3 ст. 318 НК РФ выручка для целей исчисления норматива определяется нарастающим итогом с начала года. ). Расходы организации по проведению розыгрыша призов являются нормируемыми.

Признанные в налоговом учете расходы на рекламу (в пределах норматива – 1 % от суммы выручки) являются косвенными расходами. Они в полном объеме относятся на уменьшение доходов от производства и реализации данного отчетного (налогового) периода (ст. 318 НК РФ).

Суммы сверхнормативных расходов на приобретение или изготовление призов, вручаемых победителям розыгрышей, в части превышения установленного норматива не признаются ни прочими расходами, ни расходами, связанными с производством и реализацией продукции (работ, услуг), ни внереализационными расходами. Данные расходы не уменьшают налогооблагаемую базу по налогу на прибыль (п. 44 ст. 270 НК РФ).

Пример 2. По условиям примера 1. С января по май 2004 г. выручка торговой организации составила 3 600 000 руб. (без учета НДС). При налогообложении прибыли за этот период организация должна учесть не всю стоимость призов, а только сумму в пределах норм:

3 600 000 · 1 % = 36 000 руб.

Расходы организации на проведение розыгрыша призов в пределах норматива должны быть отражены в декларации по налогу на прибыль по стр. 100 приложения № 2 к листу 02.

Расходы организации на проведение розыгрыша призов сверх норматива (не учитываемые в составе расходов для целей налогообложения) отражаются по стр. 300 приложения № 2 к листу 02.

Торговая организация укажет в приложении № 2 к листу 02 следующие данные (приведены только те строки декларации, которые заполняются).

В соответствии с требованиями Положения по бухгалтерскому учету "Учет расчетов по налогу на прибыль" (ПБУ 18/02), утвержденного приказом Минфина РФ от 19.11.02 № 114н, торговой организации, рассматриваемой в примерах 1 и 2, необходимо отразить в бухгалтерском учете постоянное налоговое обязательство.

Постоянное налоговое обязательство (ПНО) формирует расходы на рекламу в части, превышающей норматив. Возникновение ПНО связано с возникновением постоянных разниц – доходов и расходов, формирующих бухгалтерскую прибыль (убыток) отчетного периода и исключаемых из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов (п. 4 ПБУ 18/02).

РАСХОДЫ, СВЯЗАННЫЕ С ПРОИЗВОДСТВОМ И РЕАЛИЗАЦИЕЙ

Постоянное налоговое обязательство признается организацией в том отчетном периоде, в котором возникает постоянная разница (п. 4 ПБУ 18/02).

Пример 3. По условиям примеров 1–2. Расходы торговой организации на проведение розыгрыша призов будут отражены следующим образом (табл. 2).

В последующем организация может пересчитать нормируемые расходы на основании данных по выручке за весь 2004 г. Если окажется, что по окончании 2004 г. расходы организации, связанные с проведением розыгрыша призов, стали укладываться в норматив, необходимо будет сделать на отчетную дату следующую запись:

Д-т сч. 68 "Расчеты по налогам и сборам", субсч. "Расчеты по налогу на прибыль",

К-т сч. 99 "Прибыли и убытки"

4 512 руб.

списано постоянное налоговое обязательство.

НДС, уплаченный в составе рекламных расходов сверх установленного норматива. По общему правилу, сформулированному в п. 2 ст. 171 НК РФ, вычетам подлежат суммы НДС, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг) на территории Российской Федерации, в отношении товаров (работ, услуг), приобретаемых для осуществления операций, признаваемых объектами налогообложения в соответствии с требованиями гл. 21 НК РФ.

Налоговый вычет по сверхнормативным рекламным расходам не производится. Связано это с тем, что суммы НДС, уплаченные организацией в связи с проведением рекламного мероприятия, подлежат вычету при выполнении условий, установленных ст. 171, 172 НК РФ. Если в соответствии с гл. 25 НК РФ расходы принимаются для целей налогообложения по нормативам, суммы НДС по таким расходам подлежат вычету также в размере, соответствующем данным нормам (п. 7 ст. 171 НК РФ). Рекламные расходы при розыгрыше призов уменьшают доходы текущего отчетного (налогового) периода в размере, не превышающем 1 % выручки от реализации, определяемой по правилам ст. 249 НК РФ. Соответственно НДС, уплаченный в составе рекламных расходов сверх установленного норматива, к вычету не принимается и в состав расходов для целей налогообложения прибыли не включается.

Передача товаров на безвозмездной основе в качестве призов является реализацией и облагается НДС. В соответствии с подп. 1 п. 1 ст. 146 НК РФ передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг) и облагается НДС.

Налоговая база при безвозмездной передаче товаров (работ, услуг) определяется исходя из цен, примененных налогоплательщиком (п. 2 ст. 154 НК РФ).

Содержание

хозяйственной операции

68, субсч. "Расчеты по налогу на прибыль"

Во избежание возможных претензий со стороны налоговых органов в части цен, примененных налогоплательщиком при безвозмездной передаче товаров (работ, услуг), необходимо следовать указаниям, установленным в подп. 4 п. 2 ст. 40 НК РФ. Цены по сделкам не должны отклоняться более чем на 20 % от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени.

Пример 4. По условиям примеров 1–3. Стоимость товаров, используемых торговой организацией в качестве призов, – 54 800 руб.

Сумма НДС, уплаченного при приобретении этих товаров, – 9 864 руб.

В целях налогообложения прибыли учитывается стоимость призов в сумме 36 000 руб. (3 600 000 · 1 %).

Следовательно, к вычету будет принят НДС в сумме 6 480 руб. (36 000 · 18 %).

НДС в сумме 3 384 руб. к вычету не принимается (9 864 – – 6 480).

Цена товаров, передаваемых в качестве призов, не отклоняется более чем на 20 % от уровня цен, применяемых этой торговой организацией при продаже идентичных товаров.

Стоимость переносного компьютера, передаваемого в качестве приза, – 35 300 руб. Продажная цена идентичного переносного компьютера – 41 500 руб.

Рассчитано отклонение в стоимости:

(41 500 – 35 300) · 100 %. 41 500 = 15 % < 20 %.

Стоимость одного микрокалькулятора, передаваемого в качестве приза, – 650 руб. Продажная цена идентичного микрокалькулятора – 750 руб. Отклонение в стоимости: (650 – – 750) · 100 %. 750 = 13 % < 20 %.

При заполнении книги продаж у организации могут возникнуть сложности из-за невозможности выставить счет-фактуру каждому получателю приза. По мнению автора, целесообразно составить единый счет-фактуру на каждую партию товаров, выданных в качестве призов.

В бухгалтерском учете торговой организации сделаны следующие записи (табл. 3).

При перерасчете нормируемых расходов организации на основании данных по выручке за весь 2004 г. может выясниться, что понесенные расходы на призы не превышают лимит. В этом случае указанные рекламные расходы будут уменьшать налогооблагаемую базу по налогу на прибыль в полном размере. Следовательно, НДС по рекламным расходам можно полностью принять к вычету. Сумму налога, которая ранее была списана за счет собственных средств, необходимо восстановить. Производится запись:

Д-т сч. 68 "Расчеты по налогам и сборам", субсч. "Расчеты по налогу на добавленную стоимость",

К-т сч. 91 "Прочие доходы и расходы"

3 384 руб.

предъявлен к вычету НДС, списанный ранее за счет собственных средств.

Налог на доходы физических лиц. Получение приза физическим лицом – плательщиком налога на доходы физических лиц рассматривается как получение им дохода в натуральной форме (ст. 211 НК РФ). Налоговая база по НДФЛ определяется в данном случае как стоимость полученного физическим лицом имущества, исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 40 НК РФ. В стоимость полученного имущества включается соответствующая сумма НДС и акцизов (п. 1 ст. 211 НК РФ).

При выплате физическому лицу дохода в натуральной форме у организации появляются обязанности налогового агента по налогу на доходы физических лиц (п. 1 ст. 226 НК РФ).

Не подлежит налогообложению стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях с целью рекламы товаров (работ, услуг) в пределах 2 000 руб. (п. 28 ст. 217 НК РФ). В большинстве случаев призы, выдаваемые во время рекламного мероприятия, удовлетворяют указанному критерию.

Если стоимость приза больше 2 000 руб. организация обязана удержать налог с получателя дохода по ставке 35 % (п. 2 ст. 224 НК РФ).

Удержание у физического лица начисленной суммы налога должно производиться налоговым агентом за счет любых денежных средств, выплачиваемых им данному физическому лицу. Однако сделать это можно, только если организация выдает денежные призы.

Содержание хозяйственной операции

Во всех остальных случаях налог удержать невозможно. При этом уплата НДФЛ за счет средств налогового агента не допускается (п. 9 ст. 226 НК РФ). Поэтому налоговый агент обязан в течение 1 месяца с момента возникновения соответствующих обстоятельств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика.

В настоящее время форма письменного сообщения о невозможности удержания у налогоплательщика исчисленной суммы налога не установлена нормативными документами, поэтому сообщение составляется в произвольной форме. МНС РФ рекомендует использовать для этих целей форму справки о доходах физического лица – ф. № 2-НДФЛ (п. 2 приказа МНС РФ от 31.10.03 № БГ-3-04/583).

У организации, выдавшей призы, возникает обязанность вести учет доходов, полученных от них физическими лицами в налоговом периоде, по форме, которая установлена МНС РФ (п. 1 ст. 230 НК РФ), – ф. № 1-НДФЛ.

По окончании года организация должна представить в налоговый орган по месту своего учета сведения по физическим лицам, получивших в этом налоговом периоде призы стоимостью свыше 2 000 руб. Сведения представляются не позднее 1 апреля года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ), также по ф. № 2-НДФЛ.

Таким образом, при вручении приза необходимо выяснить паспортные данные получателя. Также целесообразно предупредить получателя о его обязанности уплатить налог с полученного дохода. Если размер налога покажется обладателю приза слишком большим, можно предложить ему получить эквивалентную денежную сумму, удержав из нее налог на доходы физических лиц.

Пример 5. По условиям примеров 1–4. Обладателем главного приза – переносного компьютера – стал гр. Александров. Стоимость приза – 35 300 руб. (НДС – 6 354 руб.).

Сумма НДФЛ – 13 879 руб. (35 300 + 6 354 – 2 000) · 35 %).

Единый социальный налог. В соответствии с п. 1 ст. 236 НК РФ объектом налогообложения единым социальным налогом признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам.

Получатели призов не связаны с организацией, проводящей рекламную кампанию, договорными отношениями, предполагающими выполнение работ и оказание услуг. В связи с этим стоимость призов, выдаваемых победителям розыгрыша, не включается в объект налогообложения для исчисления ЕСН.

Налог на рекламу. На основании подп. "з" п. 1 ст. 21 Закона РФ от 27.12.91 № 2118-1 "Об основах налоговой системы в Российской Федерации" юридические и физические лица, рекламирующие свою продукцию, уплачивают налог на рекламу по ставке, не превышающей 5 % стоимости услуг по рекламе.

Налог на рекламу является местным налогом, поэтому при его исчислении (в том числе определении объекта налогообложения и налоговой базы) необходимо руководствоваться соответствующими местными законами.

Налог на рекламу учитывается в составе прочих расходов, связанных с производством и реализацией (подп. 1 п. 1 ст. 264 НК РФ).

Пример 6. По условиям примеров 1–4. На территории, где зарегистрировано и осуществляет деятельность торговая организация, действует ставка налога на рекламу 5 %. Операции по начислению и перечислению налога на рекламу будут отражены в учете следующими записями (табл. 4).

Содержание хозяйственной операции