Рейтинг: 4.5/5.0 (1813 проголосовавших)

Рейтинг: 4.5/5.0 (1813 проголосовавших)Категория: Бланки/Образцы

Злоупотребление таким способом ведения дел может приводить к повышенному вниманию со стороны надзорных и налоговых органов. Проблема в том, что при зачете требований и отсутствии оплат сделка теряет коммерческую составляющую, результатом чего становится снижение объемов налогооблагаемой прибыли. Проведение расчетов не отражается на банковских счетах, а значит, контроль деятельности компании становится затруднительным.

Некорректное оформление договора взаимозачета требований налоговики могут истолковать как договор мены, к которому применяются иные способы бухгалтерского и налогового учета.

Если при товарообменных операциях используется один договор двустороннего типа, то при проведении взаимозачетов встречные обязательства однородного характера могут погашаться по нескольким соглашениям, по наступлению срока их выполнения.

Механизм взаимозачетов

Статьей 410 Гражданского кодекса определено, что действие обязательств прекращается (частично или полностью) посредством зачета встречных требований такого же характера, срок исполнения которого оговорен условиями востребования или не определен.

Инициировать проведение операции может одна из сторон подачей заявления. По сути, такая деятельность сводится к взаимоотношениям участников как дебитора и кредитора, между которыми имеются ранее заключенные договоры. При этом каждая из сторон в одном соглашении может выступать в роли продавца (исполнителя), а в другом – покупателя (заказчика).

Условие встречного требования обязательно для выполнения подобных договоров. При наличии многочисленных участников процесса товарообмена бывает весьма сложно разобраться и доказать, кто и кому что должен, так как в результате деятельности возникает круговая взаимная задолженность.

Существуют условия, при которых взаимозачеты провести невозможно. Статьей 411 определено, что к недопустимым требованиям относятся:

заявление стороны, по которому срок исковой давности выполнения обязательства уже истек;

требования по возмещению вреда, нанесшему урон здоровью или жизни человека;

заявления в отношении принудительной уплаты алиментов;

требования на предмет пожизненного содержания;

иные заявления, оговоренные в договоре взаимозачета или определенные законодательством.

Заключение соглашения о проведении взаимозачета возможно только в том случае, если срок проведения денежных расчетов истек. При разности сумм обязательств возникшую разницу следует возмещать посредством денежных выплат. В случае если ни один из участников договора не приступил к выполнению требований, зачет обязательств не проводится.

Обязательное условие проведения процедуры взаимозачета – однородность (равнозначность) выставленных встречных требований в отношении объекта обязательств. При этом не имеет значения причина его появления (письмо Высшего Арбитражного Суда за № 65 от 29.12.2001 г. касательно практики решения спорных ситуаций, возникших в результате проведения взаимозачетных операций).

Для начала процедуры взаимозачета один из участников соглашения должен инициировать процесс подачей заявления (письма с уведомлением) другой стороне, и факт его получения свидетельствует о прекращении обязательства.

Составление акта взаимозачета

Договор, составленный корректно и юридически грамотно, способен уберечь стороны от большинства проблематичных ситуаций. Со всей серьезностью стоит отнестись и к правильному составлению акта проведенных взаимозачетов: этот документ имеет статус первичного с точки зрения бухгалтерского учета, должен быть подписан руководством в лице руководителя и бухгалтера с обеих сторон, иметь оттиски печатей.

Акт проведенных взаимозачетов должен в обязательном порядке содержать информацию по каждой расчетной операции и ее стоимости, согласно договорным условиям. В конце документа указывается общая итоговая сумма всех зачетов, и отдельной строкой по каждой операции и в целом – налог на добавленную стоимость в размере установленных законом ставок (от 0% до 18%).

Отражаемая в акте сумма долговых обязательств обязательно должна быть подтверждена документами в виде счетов-фактур, квитанций и платежных поручений, договоров, накладных, актов приема-передачи работ и услуг и т.п.

Особенности взаимозачетов с НДС

Реализация договорных отношений на предмет взаимозачетов происходит посредством составления двустороннего акта о зачете встречных требований, в котором указывается их общая цена, причина их возникновения и срок выполнения. При выделении суммы НДС налоговый взнос должен быть перечислен банковским переводом, и сделать это рекомендуется в том отчетном периоде, когда совершались операции по взаимозачету. При этом права сторон на налоговый вычет сохраняются. Для контроля действий целесообразно проводить сверку взаимозачетов с подписанием акта ее результатов.

Взаимозачет при упрощенной схеме налогообложения

Частные предприниматели, использующие в своей деятельности упрощенную систему налогообложения, должны с особым вниманием отнестись к налоговым операциям по сделке взаимозачетов. В этом случае доходная часть отражает общую цену отправленных приобретателю товаров (услуг), а расходная – стоимость соглашения взаимозачета.

Налоговый орган может настоятельно рекомендовать проводить взаимозачет по договорам, погашение обязательств по которым не происходит продолжительное время. Так сумма по соглашению будет отражена в доходной части, что увеличит налоговые требования. При этом предприниматель вправе решать самостоятельно, воспользоваться схемой проведения взаимозачетов или нет.

В настоящее время довольно большую часть среди организационных форм предприятий занимают малые коммерческие образования, такие как индивидуальные предприниматели (ИП) и общества с ограниченной ответственностью (ООО), одной из основных проблем таких образований является нехватка финансовых средств для расчёта с партнёрами за оказанные услуги или приобретения тех или иных товаров.

И именно для таких организаций, актуально заключение договора взаимозачёта. Все плюсы и минусы такого договора рассмотрим в этой статье.

Для чего нужен договор взаимозачёта

Иногда случается, что между двумя или более предприятиями возникают коммерческие отношения, но денег для расчета с контрагентами не хватает, что делать?

Либо брать кредит, либо приостанавливать коммерческую деятельность, что не выгодно, либо применять такую схему, как расчет между собой без финансовой составляющей, то есть без перевода денег со счёта одной организации на счёт другой.

Осуществляется это заключением договора взаимозачёта. Так одна фирма, например, поставляет свои товары или услуги в обмен не на деньги, а на товар или услуги фирмы-партнёра по договору, такая операция ранее носила название «бартер».

Это довольно удобно, так как не нужно изыскивать средства на оплату, и в то же время расчёт за деньги всегда намного предпочтительнее такого, по сути, обмена.

Плюсы и минусы взаимозачёта

Плюсом таких операций, как уже было сказано выше, является то, что для расчётов не требуются финансы, достаточно того, чтобы между сторонами возникли финансовые обязательства, проще говоря, каждая из сторон в таком договоре должна друг другу ту или иную сумму, но вместо денег, расчет производится товарами, стоимость которых равна, тем самым гасятся долги, возникшие между партнёрами.

Но есть и много минусов таких расчётов. Рассмотрим их. Расчёт за деньги практически всегда предпочтительнее для бизнеса, сложность с оценкой товаров и услуг, применяемых для взаимозачёта, может испортить отношения между партнёрами, всегда хочется купить дешевле, продать дороже, непрозрачность таких договоров может привлекать излишнее внимание налоговой инспекции к организациям, злоупотребляющим такой формой расчетов.

Важно очень грамотно и с предельной точностью составить текст самого договора, следует учитывать и фиксировать в нем все нюансы сделки, суммы, сроки и обязательства, если взаимозачёт происходит между более чем двумя предприятиями, задача усложняется в разы, так как нужно учесть интересы каждой из сторон.

Прибегать к взаимозачёту следует только в случаях крайней необходимости, проводя расчеты традиционно, за деньги, этим вы избавите себя от многих трудностей и финансовых потерь.

Ниже расположен типовой бланк и образец договора взаимозачета вариант которого можно скачать бесплатно.

![]() Типовая форма и пример договора взаимозачета

Типовая форма и пример договора взаимозачета

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Спор между компанией и налоговиками начался после того, как у ООО была проведена камеральная налоговая проверка уточненной налоговой декларации общества по НДС за II квартал 2014 года, после которой инспекторы выписали штрафы на сумму 7,8 млн руб. (ст. 122 НК РФ). ООО обратилось в арбитражный суд с требованием признать это решение налоговиков недействительным в связи с наличием смягчающих обстоятельств, а именно тяжелого финансового положения ООО.

27 Сентября 2016

Законодатели обратили внимание на то, что в Российской Федерации остается значительной суммарная задолженность по заработной плате. Например, по данным Крымстата на 20.07.2016 такая задолженность по предприятиям Республики Крым составила 116,3 млн руб. С целью повышения защищенности работников от недобросовестных работодателей в части оплаты труда принят Федеральный закон от 03.07.2016 № 272‑ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам повышения ответственности работодателей за нарушения законодательства в части, касающейся оплаты труда».

В условиях кризиса индексация заработной платы порой становится непосильной ношей для работодателей. Тем не менее индексация зарплаты в связи с инфляцией является обязанностью работодателя, а не его правом. В этом единодушны и Роструд, и Конституционный Суд РФ.

Семинары“Бухгалтерия и кадры“, 2008, N 11

Нередко организация является и должником, и кредитором одного и того же лица. Чтобы в такой ситуации не перегонять деньги по счетам, контрагенты производят зачет встречных обязательств. В этой статье пойдет речь о том, как правильно оформить взаимозачет.

Как проводить зачет взаимных требований, сказано в ст. ст. 410 и 411 ГК РФ. В первой статье указаны три условия, при соблюдении которых зачет возможен, а во второй - перечислены случаи, когда он недопустим.

Когда взаимозачет возможен.

Основное условие для проведения зачета - это, конечно, наличие встречных требований. То есть в случае двухстороннего зачета между организациями, которые хотят произвести взаимозачет, должны быть заключены два самостоятельных договора. Причем компания, выступающая кредитором по одному из них, по другому договору должна являться дебитором.

Следующее условие заключается в том, что встречные требования должны быть однородными. Однако какие требования являются однородными, Гражданский кодекс не поясняет. Считаются ли таковыми, скажем, требования об оплате по двум договорам, если предмет одного - оказание услуг, а другого - купля-продажа товаров? Президиум ВАС РФ в п. 7 Информационного письма от 29 декабря 2001 г. N 65 “Обзор практики разрешения споров, связанных с прекращением обязательств зачетом встречных однородных требований“ по этому поводу указал, что из положений ст. 410 ГК РФ вовсе не следует, что предъявляемое к зачету требование должно вытекать из того же обязательства или из обязательства одного вида. Иными словами, задолженность, скажем, по договору займа, может быть зачтена в счет погашения требования по оплате товаров, отгруженных заимодавцу (выполненных для него работ, оказанных ему услуг).

Третье требование, которое Гражданский кодекс предъявляет к взаимозачетам, касается срока исполнения обязательств. Обязательство может быть полностью или частично прекращено зачетом только того встречного однородного требования, срок исполнения которого:

- не указан в договоре;

- определен моментом востребования.

Например, если по условиям договора поставка товаров производится тремя партиями, а перечислить оплату покупатель должен в течение пяти дней после поставки всех товаров, то на момент отгрузки, скажем, второй партии срок оплаты еще не наступил, а значит задолженность по договору, которую можно было бы зачесть, еще не возникла.

В ряде случаев стороны не могут прекратить свои взаимные обязательства зачетом. Статья 411 ГК РФ не допускает зачет требований:

- по задолженностям, в отношении которых другая сторона заявляет об истечении их срока исковой давности. Напомним: в общем случае он составляет три года;

- о возмещении вреда, причиненного жизни или здоровью;

- о взыскании алиментов;

- о пожизненном содержании;

- в иных случаях, предусмотренных законом. Например, невозможен зачет требований участника к обществу с ограниченной ответственностью при обязанности внесения вклада в уставный капитал (п. 2 ст. 90 ГК РФ);

- если зачет невозможен по условиям договора.

Определяемся с суммой взаимозачета.

Чтобы произвести взаимозачет, не обязательно иметь равные взаимные обязательства. Ведь ст. 410 ГК РФ позволяет проводить не только полное, но и частичное погашение взаимных требований зачетом. Если обязательства не равны, зачет может быть проведен на сумму наименьшей задолженности. Но основная сложность с определением суммы, на которую нужно производить взаимозачет, связана с налогом на добавленную стоимость. Напомним: специалисты финансового ведомства считают, что в случае проведения взаимозачета, стороны могут принять к вычету “входной“ НДС лишь в случае перечисления суммы налога поставщику живыми деньгами в безналичном порядке. Причем вычет “входного“ налога возможен только в периоде, когда НДС будет фактически перечислен контрагенту. В Письме от 28 апреля 2008 г. N 03-07-11/168 Минфин России пришел к такому выводу на основании положений п. 4 ст. 168 и п. 2 ст. 172 НК РФ. В п. 4 ст. 168 НК РФ действительно сказано, что при проведении взаимозачета НДС нужно перечислять платежкой. Однако порядок и условия принятия НДС к вычету регулирует не эта норма, а положения ст. ст. 171 и 172 НК РФ. О требованиях п. 4 ст. 168 НК РФ говорится только в п. 2 ст. 172 НК РФ, который посвящен исключительно расчетам с поставщиками собственным имуществом (в том числе векселем третьего лица). О зачете взаимных требований речь не идет ни в этом, ни в каком-либо другом пункте ст. ст. 171 и 172 НК РФ. Получается, что если при проведении взаимозачета покупатель не выполнит требование о безналичном перечислении суммы НДС, это никак не должно повлиять на принятие им к вычету суммы “входного“ налога. Однако чиновники считают иначе. Причем, по их мнению, если организация, не предполагая погашение долга зачетом, уже приняла “входной“ НДС к вычету в момент оприходования товаров (работ, услуг), она должна будет восстановить принятую к вычету сумму НДС, подать уточненную декларацию, заплатить недоимку и пени и вновь заявить налоговый вычет после перечисления НДС поставщику. Заметим: финансисты считают, что составлять отдельную платежку на перечисление НДС при зачете взаимных требований нужно и в том случае, если один из контрагентов применяет спецрежим или получил освобождение от уплаты НДС по ст. 145 НК РФ. Если организация не хочет спорить с инспекцией, НДС при взаимозачете лучше перечислять в безналичном порядке, а сам зачет производить на сумму без учета налога.

Пример. ООО “Восток“ по договору от 15 октября 2008 г. N 175 купило у ОАО “Запад“ продукцию на сумму 82 600 руб. (в том числе НДС - 12 600 руб.). А по договору от 27 октября 2008 г. N 389 ООО “Запад“ приобрело у ООО “Восток“ материалы на сумму 70 800 руб. (в том числе НДС - 10 800 руб.).

В ноябре 2008 г. ООО “Восток“ и ОАО “Запад“ решили произвести частичный зачет взаимных требований по договорам на сумму 60 000 руб. (без учета налога). При этом, соблюдая требование п. 4 ст. 168 НК РФ, стороны перечислили друг другу в безналичном порядке НДС в размере 10 800 руб.

Предположим, что ООО “Восток“ к моменту проведения взаимозачета принял “входной“ НДС к вычету. Впоследствии при оформлении зачета (что произошло в рамках одного налогового периода) бухгалтер восстановил налог, относящийся к задолженности, погашенной зачетом, и принял его к вычету вновь после перечисления поставщику. Бухгалтер ООО “Восток“ сделал такие записи:

в октябре 2008 г.:

Дебет 62 Кредит 90

- 70 800 руб. - отражена стоимость реализованной продукции;

Дебет 90 Кредит 68, субсчет “Расчеты по НДС“,

- 10 800 руб. - начислен НДС со стоимости реализованной продукции;

Дебет 41 Кредит 60

- 70 000 руб. - оприходованы товары;

Дебет 19 Кредит 60

- 12 600 руб. - учтен НДС по оприходованным товарам;

Дебет 68, субсчет “Расчеты по НДС“, Кредит 19

- 12 600 руб. - зачтен “входной“ НДС на основании счета-фактуры поставщика;

в ноябре 2008 г.:

Дебет 68, субсчет “Расчеты по НДС“, Кредит 19

------------¬

- ¦10 800 руб.¦ - восстановлен (сторнирован) ранее зачтенный НДС,

L------------

поскольку принято решение о проведении зачета взаимных требований;

Дебет 60 Кредит 62

- 60 000 руб. - отражено проведение зачета взаимных требований на сумму задолженности (без НДС);

Дебет 60 Кредит 51

- 10 800 руб. - перечислена сумма предъявленного НДС на расчетный счет ООО “Запад“;

Дебет 68, субсчет “Расчеты по НДС“, Кредит 19

- 10 800 руб. - зачтен предъявленный НДС на основании платежного поручения;

Дебет 51 Кредит 62

- 10 800 руб. - получена сумма НДС от ООО “Запад“.

Зачет взаимных требований, как и любая хозяйственная операция, должен быть оформлен документально (п. 1 ст. 9 Закона от 21 ноября 1996 г. N 129-ФЗ “О бухгалтерском учете“).

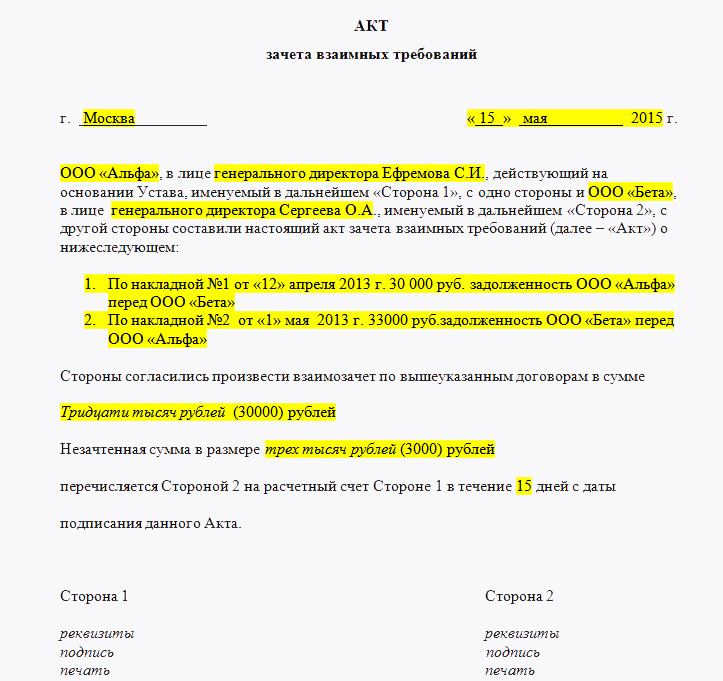

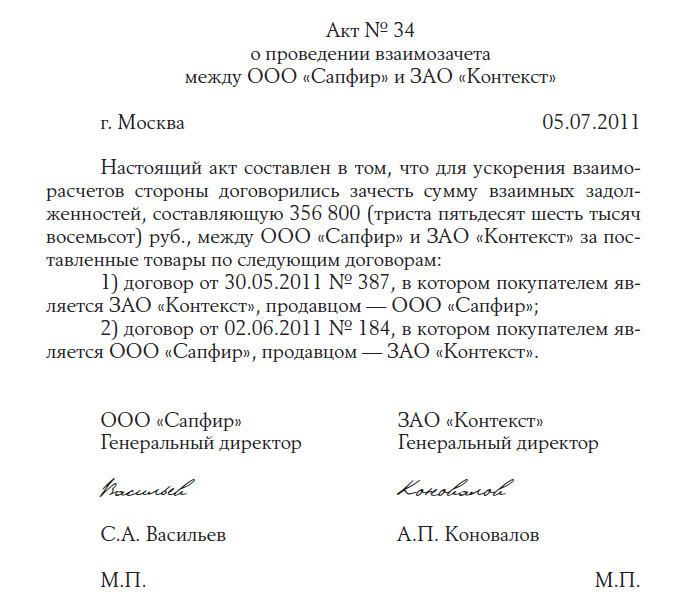

Каких-либо требований к оформлению взаимозачета Гражданский кодекс не предъявляет. То есть стороны вольны в выборе документа, который будет подтверждением произведенного зачета. Главное, чтобы он содержал все обязательные реквизиты, предусмотренные Законом “О бухгалтерском учете“ для первичных документов. На практике обычно оформляется акт зачета взаимных требований, который подписывают обе стороны. Унифицированной формы этого документа нет. Акт взаимозачета для приведенного выше примера может выглядеть следующим образом.

Акт

зачета взаимных требований

5 ноября 2008 г. г. Москва

ООО “Восток“, именуемое в дальнейшем Сторона 1, и ОАО “Запад“, именуемое в дальнейшем Сторона 2, равно именуемые “Стороны“, составили настоящий акт о следующем:

Для ускорения взаиморасчетов Стороны договорились произвести зачет на сумму 60 000 (Шестьдесят тысяч) руб. без учета НДС, взаимных однородных требований, срок которых наступил, основанных на договорах купли-продажи:

- от 15 октября 2008 г. N 175 на сумму 82 600 руб. в том числе НДС - 12 600 руб. (продавец - Сторона 2, покупатель - Сторона 1);

- от 27 октября 2008 г. от N 389 на сумму 70 800 руб. в том числе НДС - 10 800 руб. (продавец - Сторона 1, покупатель - Сторона 2).

После проведения Сторонами зачета взаимных однородных требований по настоящему акту остаток задолженности Стороны 1 перед Стороной 2 по состоянию на 5 ноября 2008 г. составляет 10 000 (Десять тысяч) руб. в том числе НДС - 1800 (Одна тысяча восемьсот) руб.

Сторона 1 Сторона 1

Иванов Петров

Руководитель ------ И.И. Иванов Руководитель ------ П.П. Петров

Главный Смирнова Главный Федоров

бухгалтер -------- Е.П. Смирнова бухгалтер ------- А.В. Федоров

М.П. М.П.

В то же время в ст. 410 ГК РФ сказано, что для зачета достаточно заявления одной стороны. Таким образом, составление двухстороннего акта вовсе не обязательно. Одна из сторон, пожелавшая провести зачет взаимных требований, может направить в адрес другой письмо, в котором заявит о факте взаимозачета.

Заметим, что Президиум ВАС РФ в п. 4 Информационного письма от 29 декабря 2001 г. N 65 “Обзор практики разрешения споров, связанных с прекращением обязательств зачетом встречных однородных требований“ указал, что для прекращения обязательства зачетом заявление о взаимозачете должно быть получено соответствующей стороной. Заявление о проведении взаимозачета для приведенного выше примера может быть оформлено так.

Заявление

о зачете взаимных требований

от 5 ноября 2008 г. N 355 Руководителю

ОАО “Запад“ П.П. Петрову,

главному бухгалтеру А.В. Федорову

ООО “Восток“, “Заявитель“, в лице директора И.И. Иванова, действующего на основании Устава, в соответствии со ст. 410 Гражданского кодекса РФ заявляет о зачете сумм взаимных однородных требований, срок которых наступил, на сумму 60 000 (Шестьдесят тысяч) руб. без учета НДС.

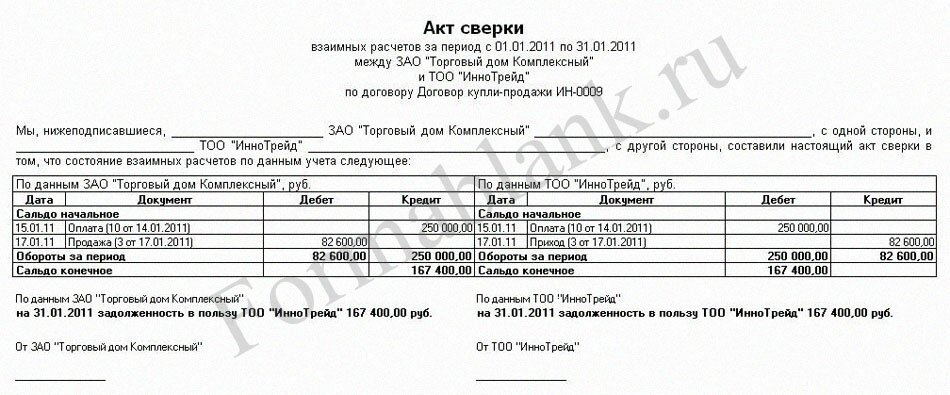

Взаимные однородные требования, как подтверждает акт сверки взаимной задолженности от 31 октября 2008 г. основаны на договорах купли-продажи:

- от 15 октября 2008 г. N 175 на сумму 82 600 руб. в том числе НДС - 12 600 руб. (продавец - ОАО “Запад“, покупатель - ООО “Восток“);

- от 27 октября 2008 г. N 389 на сумму 70 800 руб. в том числе НДС - 10 800 руб. (продавец - ООО “Восток“, покупатель - ОАО “Запад“).

После проведения зачета взаимных однородных требований по настоящему заявлению остаток задолженности ООО “Восток“ перед ОАО “Запад“ по состоянию на 5 ноября 2008 г. составляет 10 000 (Десять тысяч) руб. в том числе НДС - 1800 (Одна тысяча восемьсот) руб.

Иванов

Руководитель ООО “Восток“ -------- И.И. Иванов

Смирнова

Главный бухгалтер -------------- Е.П. Смирнова

Акт сверки взаимной задолженности от 31 октября 2008 г.

Подписано в печать

11.11.2008

ВНИМАНИЕ! Сообщения на сайте не проходят предварительную модерацию.

Если вы являетесь автором какого-либо материала - пишите на ящик ruman988@yandex.ru для восстановления законности!

Хозяйственная жизнь организаций часто сплетает и поставщиков и покупателей в единые сети. И в результате может получиться так, что две организации одновременно оказываются должны друг другу. Возникает вопрос – неужели придется перечислять друг другу деньги для погашения долга? А может, есть и другие варианты?

Хозяйственная жизнь организаций часто сплетает и поставщиков и покупателей в единые сети. И в результате может получиться так, что две организации одновременно оказываются должны друг другу. Возникает вопрос – неужели придется перечислять друг другу деньги для погашения долга? А может, есть и другие варианты?

Да, можно провести взаимозачет, в результате не только обойтись без лишних документов, но и сэкономить на банковских комиссиях. Только вот как правильно провернуть это дело?

С точки зрения ГКСогласно ст. 410 Гражданского Кодекса РФ, для того, чтобы провести зачет требований, достаточно заявления одной из сторон. Согласия контрагента при этом не требуется. Путем зачета взаимных требований обязательства могут быть погашены как частично, так и в полном объеме. Таким образом, для того, чтобы провести в бухгалтерском учете взаимозачет, компании достаточно оформить соответствующий акт и предоставить второй экземпляр контрагенту.

Утвержденного шаблона акта взаимозачета не существует, поэтому его организация имеет право разработать самостоятельно, закрепив выбранную форму в учетной политике. Однако помните, что акт зачета взаимных требований должен содержать обязательные реквизиты первичного учетного документа, которые перечислены в ст. 9 402-ФЗ «О бухгалтерском учете».

Подписать акт может лицо, уполномоченное подписывать первичные документы доверенностью или приказом.

Бухгалтерский учетПосле того, как акт взаимозачета оформлен, в бухгалтерском учете составляется проводка, отражающая данный факт. В дебете указывается тот счет, на котором отражалась кредиторская задолженность перед поставщиком или исполнителем, т.е. как правило, это 60 или 76 счет. В кредите проводки указывается обычно 62 счет. Например:

Дебет 60/1 – Кредит 62/1 - проведен взаимозачет

Инициатор взаимозачета делает эту проводку в день отправки акта контрагенту. Документ можно послать по почте или передать с курьером. В первом случае подтверждением числа отправки акта будет служить отметка на описи вложения. Если вы отправили курьера, распечатайте для него 2 экземпляра документа. Один останется у контрагента, на втором попросите поставщика поставить дату получения акта и подпись. Сформируйте проводку того числа, которое контрагент поставил на документе.

Если вам пришел акт взаимозачета от контрагента, и вы с ним согласны, подпишите документ, поставьте на него текущую дату и сформируйте проводки этим же днем.

Налоговый учетС точки зрения НДС проведение зачета взаимных требований не имеет никаких последствий. С 1 января 2006 г. Налоговый Кодекс РФ предлагает только одни метод начисления НДС – по отгрузке – поэтому факт погашения требования не приводит к начислению или возмещению НДС. Также с 2009 г. не нужно перечислять контрагенту сумму НДС, чтобы принять вычет по поставленному товару/приобретенной услуге.

При проведении взаимозачета не возникает объекта по налогу на прибыль, если компания считает его по методу начисления.

Согласно п. 2 ст. 273 НК РФ, для организаций, исчисляющих налог по кассовому методу, день проведения зачета требований признается днем получения дохода. Также компания может включить понесенные затраты в расход на основании п. 3 ст. 273 НК РФ.

У организаций, применяющих упрощенную систему налогообложения, для целей налогового учета факт проведения взаимозачета приравнивается к оплате. Погашенная дебиторская задолженность увеличивает доход организации. Погашение кредиторский задолженности рассматривается как проведение оплаты поставщику, и, в дальнейшем, при соблюдении прочих условий Главы 26.2 НК РФ, затраты могут быть приняты в расход.

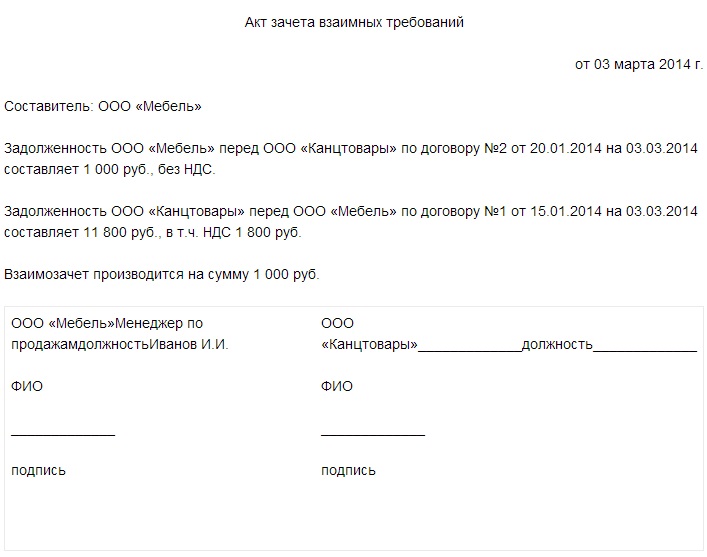

ПримерООО «Мебель» применяет ОСНО и рассчитывает налог на прибыль по методу начисления. ООО «Канцтовары» находится на УСН с объектом налогообложения «доходы».

ООО «Мебель» заключило с ООО «Канцтовары» договор №1 от 15.01.2014 на поставку стульев, а также договор №2 от 20.01.2014 на приобретение бумаги для принтера. В феврале 2014 г. ООО «Мебель» продало ООО «Канцтовары» стулья на сумму 11 800 р. в т.ч. НДС 1 800 р. а также купило бумагу на сумму 1 000 р. без НДС. Оплата за покупки не проводилась. 03.03.2014 ООО «Мебель» оформило акт взаимозачета на сумму 1 000 р. и передало второй экземпляр в адрес ООО «Канцтовары». ООО «Канцтовары» приняло и одобрило акт.

Как уже было сказано выше, форма акта зачета взаимных требований разрабатывается организацией самостоятельно. В качестве образца может быть использован данный вариант:

Акт зачета взаимных требований

от 03 марта 2014 г.

Составитель: ООО «Мебель»

Задолженность ООО «Мебель» перед ООО «Канцтовары» по договору №2 от 20.01.2014 на 03.03.2014 составляет 1 000 руб. без НДС.

Задолженность ООО «Канцтовары» перед ООО «Мебель» по договору №1 от 15.01.2014 на 03.03.2014 составляет 11 800 руб. в т.ч. НДС 1 800 руб.

Взаимозачет производится на сумму 1 000 руб.

ООО «Мебель»Менеджер по продажамдолжностьИванов И.И.

Калькулятор процентов задолженности по ст. 395 ГК РФ

по новым правилам от 1 августа 2016 года (ставки ЦБ от 19 сентября 2016 года) от команды Договор-Юрист.Ру

Калькулятор расчёта пени по оплате коммунальных услуг

по новым правилам от 1 января 2016 года от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Калькулятор расчёта пени за капитальный ремонт

по новым правилам от 4 июля 2016 года от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Вам задержали зарплату — Вы можете получить проценты

Калькулятор процентов задолженности по зарплате (ст. 236 ТК РФ) от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Договор-Юрист.Ру Сообщество юристов России

кодексы и образцы договоров

Бесплатные юридические консультации:

Образец. Акт о взаиморасчетах (взаимозачетах) Документы О разделе «Образцы договоров»Сайт Договор-Юрист.Ру предоставляет возможность найти и скачать бесплатно бланки или заполненные образцы договоров, заявлений, протоколов, решений и уставов. Документ «Образец. Акт о взаиморасчетах (взаимозачетах)» предоставлен для вас в разных форматах: онлайн-версия, DOC, PDF, RTF, ODT, XLS и др.

Однако вы должны помнить, что это всего лишь образец документа «Образец. Акт о взаиморасчетах (взаимозачетах)» и нуждается в юридически грамотном доведении бланка под нужды физического или юридического лица. И помните: Любые деловые отношения должны быть закреплены договором – никаких устных договорённостей. Бумага и подпись – лучшее доказательство ваших намерений.

Копирование материалов с сайта Договор-Юрист.Ру возможно только с разрешения администрации сайта и с индексируемой ссылкой на источник.

Бесплатные юридические консультации:

С-Петербург и ЛО:

по России: 8 800 333-45-16 доб. 498

Елена Карева Мастер (1462) 5 лет назад

Письмо о взаимозачете

1.

ООО «Радуга»

Реквизиты организации Руководителю

ООО «Заря»

Исх. № ___ от «___» _________2011г

По состоянию на 01.01.2011г. имеется задолженность в пользу ООО «Радуга» в сумме 10880,00 рублей, в том числе НДС 1659,66 рублей за отгруженные товары по накладной № 421 и счет - фактуре № 379 от 24.10.2010г.

По состоянию на 01.01.2011г. имеется задолженность в пользу ООО «Заря» в сумме 15680,00 рублей, в том числе НДС 2391,86 рублей за услуги, оказанные по акту выполненных работ и счет - фактуре № 1064 от 28.09.2010г.

Предлагаю погасить взаимные требования на сумму 10880,00 рублей путем проведения взаимозачета с соблюдение всех требований законодательства и составлением акта взаимозачета.

Акты сверок взаимных расчетов по состоянию на 01.01.2011г. прилагаются.

Подпись руководителя ООО "Радуга"

2. Акт взаимозачета

Акт взаимозачета

20 января 2011г. г. Москва

ООО «Радуга»

Реквизиты организации

ООО «Заря»

Реквизиты организации

1.Задолженность в пользу ООО «Радуга» в сумме 10880,00 рублей, в том числе НДС 1659,66 рублей за отгруженные товары по накладной № 421 и счет - фактуре № 379 от 24.10.2010г.

2. Задолженность в пользу ООО «Заря» в сумме 15680,00 рублей, в том

числе НДС 2391,86 рублей за услуги, оказанные по акту выполненных

работ и счет - фактуре № 1064 от 28.09.2010г.

Стороны пришли к соглашению провести взаимозачет требований на сумму 10880 (Десять тысяч восемьсот восемьдесят) рублей 00 копеек, в том числе НДС 1659,66 рублей.

После проведения взаимозачета задолженность в пользу ООО «Заря» составляет 4800,00 рублей, в том числе НДС 732,20 рублей.

Сергей Ученик (127) 5 лет назад

Уважаемая Виктория, изъясняйтесь яснее- опишите проблему. Войти в подраздел "спрашивайте" - там места для текста больше.

вася вася Мудрец (11294) 5 лет назад

это будет выглядеть не как письмо а договор о взаимозачете (бартера). составьте договор с этой организацией просто в разделе платежи обозначьте что оплата производится на. и сверка сумм.

Ну вот по моему что то типа этого.

Образец договора на перевозку грузов автомобильным транспортом (без оказания перевозчиком экспедиционных услуг), заключаемый между юридическими лицами. Государственные заказчики размещают заказы на вновь начинаемое строительство на конкурсной основе, включая проведение подрядных торгов. На это указывает президиум вас в информационном письме от 29.

К отчетным документам возможно отнести акты и накладные на отгрузку и оприходование товаров, если результатом оказания услуг являются материальные ценности, счета-фактуры, заказы-наряды, заключения.

Что такое акт сверки и с чем его едят?акт сверки расчетов (акт сверки взаиморасчетов) документ, который подтверждает долговые обязательства предприятия торговли или общественного питания. При этом прекращение действия договора не освобождает ни одну из сторон от обязательств по оплате за фактически выполненные услуги. Данный пункт важен, поскольку результатом предоставляемых услуг является не осязаемый товар, а именно услуга, которая зачастую не имеет материального воплощения.

Именно совокупность прав и обязанностей сторон составляет содержание договора.

Договорные отношения строятся на основе юридической и экономической самостоятельности сторон, равных прав и свободного волеизъявления при взаимном интересе в выполнении договора. Размер санкций за несвоевременную передачу оборудования для монтажа устанавливается при заключении контракта. Образец соглашения об уступке прав требования (трехстороннее, с уведомлением четвертого контрагента (должника одной из сторон)), заключаемое между юридическими лицами.

Образец договора аренды транспортного средства без экипажа с правом передачи автомобиля в субаренду. Должна ли фирма 3 выставить счет фактуру на аванс и как это сделать если вам нужен гарантированный и быстрый ответ 2 юристов. При заключении договора стороны, кроме прав, закрепленных за ними в гражданском кодексе, приобретают обязанности, определенные в договоре, исходя из признания прав каждой из сторон.

Рейтинг: 60 / 100

Рейтинг: 60 / 100 Другие новости по теме: