Рейтинг: 4.3/5.0 (1805 проголосовавших)

Рейтинг: 4.3/5.0 (1805 проголосовавших)Категория: Инструкции

36. Организационно-правовой статус ЦБ РФ.

Ведущее место в банковской системе России принадлежит Центральному банку РФ. Правовое положение Банка России, основные цели и направления его деятельности, взаимоотношения с кредитными организациями определены:- Конституцией РФ, -ФЗ «О Центральном Банке РФ (Банке России)», - и другими федеральными законами. В соответствии с ФЗ «О Центральном банке РФ (Банке России)» Банк России – юр.лицо, имущество которого, включая уставный капитал, является федеральной собственностью. Поскольку деятельность Банка России не имеет целью получение прибыли, он является некоммерческой организацией. Банк России осуществляет свои расходы за счет собственных доходов и не регистрируется в налоговых органах. Банк России подотчетен ГосДуме ФедСобрания РФ.Функции и полномочия, предусмотренные Конституцией РФ и ФЗ «О Центральном банке РФ (Банке России)», Банк России осуществляет независимо от:- других фед.органов гос.власти, - органов гос.власти субъектов РФ - и органов местного самоуправления.Банк России имеет печать с изображением Гос.герба РФ и со своим наименованием.Местонахождение центральных органов Банка России - город Москва.

37. Цели деятельности и функции ЦБ РФ.

В соответствии со ст.3 ФЗ «О Центральном банке РФ (Банке России)» цели:- защита и обеспечение устойчивости рубля;- развитие и укрепление банковской системы Российской Федерации;- обеспечение эффективного и бесперебойного функционирования платежной системы. Получение прибыли не является целью деятельности Банка России. В соответствии со ст.4 ФЗ «О Центральном банке РФ (Банке России)» функции: 1) во взаимодействии с Правительством РФ разрабатывает и проводит единую гос.денежно-кредитную политику; 2) монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;2.1) утверждает графическое обозначение рубля в виде знака;3) является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;4) устанавливает правила осуществления расчетов в РФ;5) устанавливает правила проведения банковских операций;6) осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы РФ, если иное не установлено фед.законами;7) осуществляет эффективное управление золотовалютными резервами Банка России;8) принимает решение о гос.регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;9) осуществляет надзор за деятельностью кредитных организаций и банковских групп;10) регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с фед.законами;11) осуществляет самостоятельно или по поручению Правительства РФ все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России;12) организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством РФ;13) определяет порядок осуществления расчетов с международными организациями, иностранными гос-вами, а также с юр. и физ.лицами;14) устанавливает правила бух.учёта и отчетности для банк.системы РФ;15) устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;16) принимает участие в разработке прогноза платежного баланса РФ и организует составление платежного баланса РФ;17) устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление и отзыв разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты;18) проводит анализ и прогнозирование состояния экономики РФ в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные;18.1) осуществляет выплаты Банка России по вкладам физ.лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов физ.лиц в банках РФ, в случаях и порядке, кот. предусмотрены ФЗ; 19) осуществляет иные функции в соответствии с фед.законами.

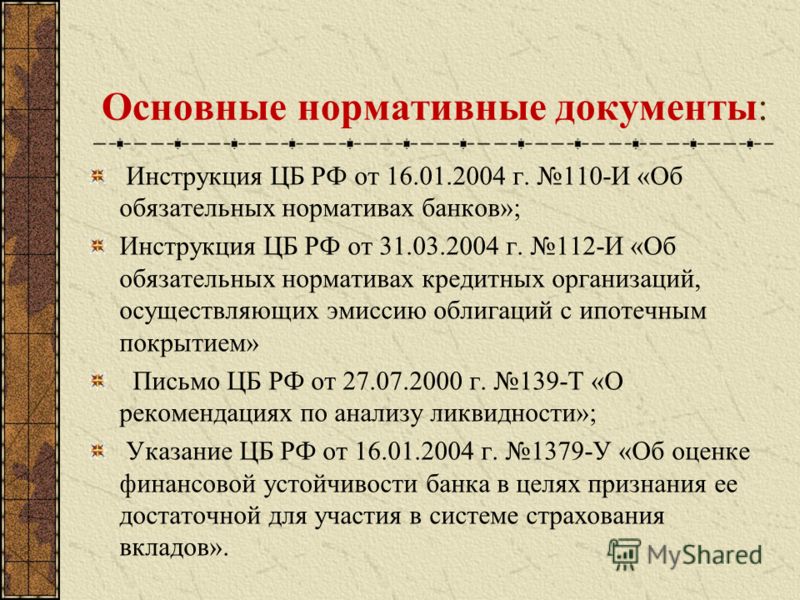

38. Указания, положения и инструкции ЦБ РФ.

ЦБ РФ по вопросам отнесенным к его компетенции может издавать указания, положения и инструкции, являющиеся формой нормативно-правовых актов. Все эти формы (НПА) явл. обязательными для фед.органов гос.власти, органов субъектов РФ, местного самоуправления, а также всех юр. и физ. лиц. Правила подготовки нормативных актов ЦБ РФ устанавливаются ЦБ РФ самостоятельно. Нормативные акты ЦБ РФ вступают в силу по истечению 10 дней после дня их официального опубликования в официальном издании ЦБ РФ – Вестнике Банка России. Нормативные акты ЦБ РФ не имеют обратной силы, т.е. не распространяются на правоотношения, существовавшие до вступления нормативного акта в силу. Нормативные акты ЦБ РФ должны быть зарегистрированы МинЮсте в установленном порядке. Не подлежат гос.регистрации нормативные акты ЦБ РФ, устанавливающие: 1) курсы иностранных валют по отношению к рублю 2) изменение %-ных ставок 3) размер резервных требований 4) размеры обязательных нормативов для кредитных организаций и банк. групп 5) правила бух. учета и отчетности для ЦБ РФ 6) порядок обеспечения функционирования системы ЦБ РФ 7) иные акты. Нормативные акты ЦБ РФ в полном объеме направляются в необходимых случаях во все зарегистрированные кредитные организации. Нормативные акты ЦБ РФ могут быть обжалованы в суде в установленном порядке.

39. Принципы организации ЦБ РФ. Органы управления ЦБ РФ.

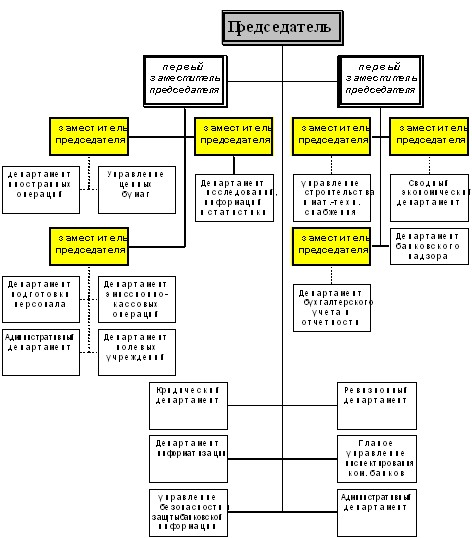

Принципам организации ЦБ РФ в ФЗ "О Центральном банке Российской Федерации (Банке России)" посвящена глава 13, в соответствии с которой ЦБ РФ - это единая централизованная система с вертикальной структурой управления. В систему Банка России входят: - центральный аппарат, - территориальные учреждения, - расчетно-кассовые центры, - вычислительные центры, - полевые учреждения, - учебные заведения - и др.организации, в т.ч. подразделения безопасности и Российское объединение инкассации, которые необходимы для осуществления деятельности Банка России.Национальные банки республик в составе РФ являются территориальными учреждениями Банка России. Территориальные учреждения Банка России не являются юр.лицами, не имеют права принимать решения нормативного характера и выдавать без разрешения Совета директоров банковские гарантии и поручительства, вексельные и другие обязательства. Полевые учреждения Банка России являются воинскими учреждениями и руководствуются в своей деятельности воинскими уставами, а также Положением о полевых учреждениях Банка России, утверждаемым совместно Банком России и Министерством обороны РФ. Банк России может быть ликвидирован только на основании принятия соответствующего закона РФ о поправке к Конституции РФ. Структура органов управления ЦБР включает в себя: 1. Национальный банковский совет - коллегиальный орган Банка России. Численность НБС составляет 12 человек. В состав Совета входит также Председатель Банка России. НБС заседает 1 раз в квартал. 2. В Совет директоров входят: - Председатель Банка России,- 12 членов Совета директоров.Члены Совета директоров работают на постоянной основе в Банке России. Они назначаются Гос.Думой на должность сроком на 4 года по представлению Председателя Банка России, согласованному с Президентом РФ. Заседания Совета Директоров происходят при наличии кворума в 7 человек не реже 1 раза в месяц. 3. Председатель ЦБ РФ назначается Гос.Думой (большинством голосов от числа депутатов Гос.Думы). Кандидатуру для назначения на должность Председателя представляет Президент РФ не позднее, чем за 3 месяца до истечения полномочий действующего Председателя ЦБР. Одно и тоже лицо не может занимать эту должность более 3-х сроков подряд.

40. Правовое регулирование наличных и безналичных расчетов на территории РФ. Характеристика форм безналичных расчетов.

Правовое регулирование расчетов осуществляется многочисленными нормативными актами разной юр.силы. В том числе: 1. Гражданский кодекс РФ, в гл. 46 кот. закреплены основные положения, связанные с осуществлением безналичных расчетов, 2. и ФЗ «О Центральном банке РФ (Банке России)», кот. определяет порядок организации наличного денежного обращения и порядок организации безналичных расчетов. 3. наибольший массив актов, регулирующих данную сферу общественных отношений, составляют положения, указания и письма ЦБ РФ. Среди этих актов особое место занимают:- Положение Банка России от 3 октября 2002 г. № 2-П «О безналичных расчетах в РФ»;- Положение Банка России от 5 января 1998 г. № 14-П «О правилах организации наличного денежного обращения на территории РФ» и др.Расчеты, в соответствии с действующим законодательством, могут осуществляться двумя способами:- наличными деньгами (путем передачи наличных денег);- в безналичном порядке (путем безналичного перечисления денежных средств с одного счета на другой в кредитных организациях).При осуществлении наличных расчетов субъектами расчетных правоотношений являются плательщик и получатель средств. При безналичных расчетах субъектами расчетных правоотношений выступают плательщик, получатель денежных средств, а также кредитные организации, через которые осуществляется платеж.В соответствии с п. 2 ст. 861 ГК РФ, расчеты между юр.лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке. Расчеты между этими лицами могут производиться также наличными деньгами, если иное не установлено законом.Обращение наличных денег начинается с их эмиссии, т. е. выпуска в обращение. В соответствии со ст. 6 Закона «О денежной системе РФ» эмиссия наличных денег организация их обращения и изъятия из обращения на территории РФ осуществляются исключительно Банком России. Наличные деньги (банковские билеты-банкноты и металлическая монета) являются безусловными обязательствами Банка России и обеспечиваются всеми его активами. При безналичном денежном обращении реальные денежные знаки как средство платежа между субъектами соответствующих отношений отсутствуют, а используются своего рода символы, то есть цифровые записи об обращающейся денежной массе.Имеется 3 основные разновидности безналичного денежного обращения.Первую можно назвать «классической». Она состоит в поручении юр. или физ.лица, даваемом банку (другому кредитному учреждению), списать со счета данного лица в данном банке определенную сумму и записать ее на счет другого юр. или физ.лица в этом или ином панке (кредитном учреждении). Для хранения безналичных денег юр. или физ.лицо открывает в банке или ином кредитном учреждении на свое имя счет (расчетный, текущий или иной).Вторая разновидность безналичного денежного обращения - это расчеты с помощью векселей и им подобных безусловных денежных обязательств.Третья разновидность безналичного денежного обращения - это кредитные карточки банков. Они весьма широко распространены в развитых странах и начинают достаточно активно использоваться в РФ.

41. Организация денеж. обращения. Денежно-кредитная политика ЦБ РФ.

Под денежным обращением понимается движение денежной массы внутри страны в наличной и безналичной формах.Денежная система РФ – это вся совокупность денежных знаков, находящихся в обращении на территории РФ. В наст.вр. включает в себя:- офиц.денежную единицу (банкноты – билеты Банка России, а также метал.монету),- эмиссию наличных денег,- организацию наличного денежного обращения.В соответствии с главами 6 и 7 ФЗ «О Центральном банке РФ (Банке России)».В целях организации на территории РФ наличного денежного обращения на Банк России возлагаются следующие функции:- прогнозирование и организация производства, перевозка и хранение банкнот и монеты Банка России, создание их резервных фондов;- установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций;- установление признаков платежеспособности банкнот и монеты Банка России, порядка уничтожения банкнот и монеты Банка России, а также замены поврежденных банкнот и монеты Банка России;- определение порядка ведения кассовых операций.Денежно-кредитная политика страны утверждается в начале года. Она разрабатывается Правительством совместно с ЦБ РФ при участии депутатов Гос.Думы, сенаторов, Президента РФ и т.д. Эта политика ялв. единой для страны.Основными инструментами и методами денежно-кредитной политики Банка России являются:1) процентные ставки по операциям Банка России;) нормативы обязательных резервов, депонируемых в Банке России (резервные требования);3) операции на открытом рынке;4) рефинансирование кредитных организаций;5) валютные интервенции;6) установление ориентиров роста денежной массы;7) прямые количественные ограничения;8) эмиссия облигаций от своего имени.

42. Банковские операции и сделки ЦБ РФ.

ЦБ РФ - не только ядро банковской системы и главный орган гос.власти по управлению этой системой, но и кредитная организация. Однако это не простой банк, а главный банк страны. Поэтому ЦБ РФ может осуществлять банковские операции по обслуживанию:- органов гос.власти;- органов местного самоуправления;- гос. и муниц.организаций;- гос.внебюджетных фондов;- воинских частей;- военнослужащих;- служащих ЦБ РФ;- иных лиц в случаях, предусмотренных фед.законами, например, ЦБ РФ вправе обслуживать клиентов, не являющихся кредитными организациями, в регионах, где отсутствуют кредитные организации.ЦБ РФ не имеет права:- осуществлять банковские операции с юр.лицами, не имеющими лицензии на осуществление банковских операций, и физ.лицами, за исключением случаев, предусмотренных законодательством;- приобретать акции (доли) кредитных и иных организаций, за искл. случаев, предусмотренных законодательством;- осуществлять операции с недвижимостью, за исключением случаев, связанных с обеспечением деятельности ЦБ РФ и его организаций;- заниматься торговой и производственной деятельностью, за искл. случаев, предусмотренных фед.законами;- пролонгировать предоставленные кредиты. Исключение может быть сделано по решению Совета директоров.ЦБ РФ имеет право осуществлять следующие банковские операции и сделки с российскими и иностранными кредитными организациями, Правительством РФ:- предоставлять кредиты на срок не более одного года под обеспечение ценными бумагами и другими активами, если иное не установлено фед.законом о фед.бюджете;- покупать и продавать гос.ценные бумаги на открытом рынке;- покупать и продавать облигации, эмитированные ЦБ РФ, и депозитные сертификаты;- покупать и продавать иностранную валюту, а также платежные документы и обязательства, номинированные в иностранной валюте, выставленные российскими и иностранными кредитными организациями;- покупать, хранить, продавать драгоценные металлы и иные виды валютных ценностей;- проводить расчетные, кассовые и депозитные операции, принимать на хранение и в управление ценные бумаги и другие активы;- выдавать поручительства и банковские гарантии;- осуществлять операции с фин.инструментами, используемыми для управления фин.рисками; - открывать счета в российских и иностранных кредитных организациях на территории РФ и территориях иностранных гос-в; - выставлять чеки и векселя в любой валюте;- осуществлять другие банковские операции и сделки от своего имени в соответствии с обычаями делового оборота, принятыми в международной банковской практике.ЦБ РФ вправе осуществлять банковские операции и сделки на комиссионной основе, за исключением случаев, предусмотренных фед.законами.

43. Банковское регулирование и банковский надзор ЦБ РФ.

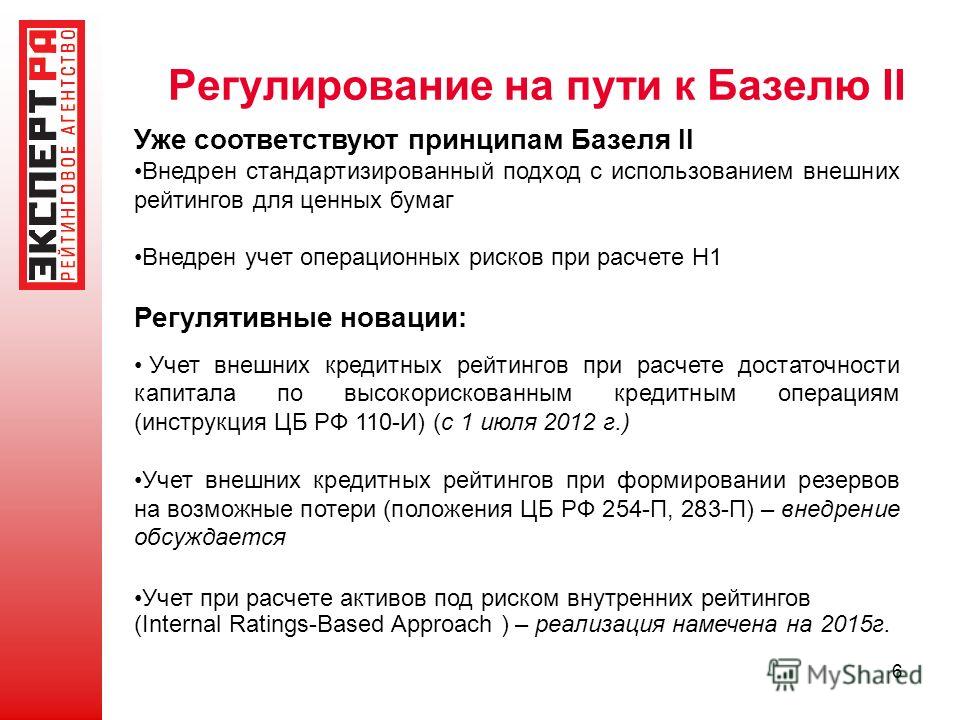

ЦБ РФ осуществляет постоянный надзор за соблюдением кредитными организациями и банковскими группами банковского законодательства, нормативных актов ЦБ РФ, установленных ими обязательных нормативов.Главными целями банковского регулирования и банковского надзора выступают:- поддержание стабильности банковской системы РФ;- защита интересов вкладчиков и кредиторов.Поэтому ЦБ РФ не вмешивается в оперативную деятельность кредитных организаций, за исключением случаев, предусмотренных фед.законами.Для осуществления своих функций банковского регулирования и банковского надзора ЦБ РФ проводит:-проверки кредитных организаций (их филиалов);-направляет им обязательные для исполнения предписания об устранении выявленных в их деятельности нарушений и применяет предусмотренные законодательством санкции по отношению к нарушителям.В рамках банковского регулирования и банковского надзора ЦБ РФ устанавливает обязательные для кредитных организаций и банковских групп правила:-проведения банковских операций;- бухгалтерского учета и отчетности;- организации внутреннего контроля;- составления и представления бухгалтерской и статистической отчетности. При этом устанавливаемые ЦБ РФ правила применяются в отношении бухгалтерской и статистической отчетности, которая составляется за период, начинающийся не ранее даты опубликования указанных правил.Для осуществления своих функций ЦБ РФ в соответствии с перечнем, установленным Советом директоров, имеет право:- запрашивать и получать у кредитных организаций необходимую информацию об их деятельности, требовать разъяснений по полученной информации;- устанавливать для участников банковской группы порядок предоставления информации об их деятельности, которая необходима для составления консолидированной отчетности;- запрашивать и получать необходимую информацию на безвозмездной основе у фед.органов исполнительной власти, их территориальных органов, юридических лиц - для составления банковской и денежной статистики, платежного баланса РФ, для анализа эконом.ситуации.Регулирующие и надзорные функции ЦБ РФ осуществляются через действующий на постоянной основе орган — Комитет банковского надзора, объединяющий структурные подразделения ЦБ РФ, обеспечивающие выполнение его надзорных функций. Структура Комитета банковского надзора утверждается Советом директоров, а его руководитель назначается Председателем ЦБ РФ из числа членов Совета директоров.В целях обеспечения устойчивости кредитных организаций ЦБ РФ может устанавливать следующие обязательные нормативы:- минимальный размер уставного капитала для создаваемых кредитных организаций', - размер собственных средств (капитала) для действующих кредитных организаций в качестве условия создания на территории иностранного гос-ва их дочерних организаций и (или) открытия их филиалов, получения небанковской кредитной организацией статуса банка, а также получения кредитной организацией статуса дочернего банка иностранного банка;- предельный размер имущественных (неденежных) вкладов в уставный капитал кредитной организации;- максимальный размер риска на одного заемщика или группу связанных заемщиков (являющихся по отношению друг к другу зависимыми или основными и дочерними);- максимальный размер крупных кредитных рисков; - нормативы ликвидности кредитной организации;- нормативы достаточности собственных средств (капитала);- размеры валютного, процентного и иных финансовых рисков;- минимальный размер резервов, создаваемых под риски;- нормативы использования собственных средств (капитала) кредитной организации для приобретения акций (долей) других юридических лиц;- максимальный размер кредитов, банковских гарантий и поручительств, предоставленных кредитной организацией (банковской группой) своим участникам (акционерам).

44. Валютное регулирование в РФ.

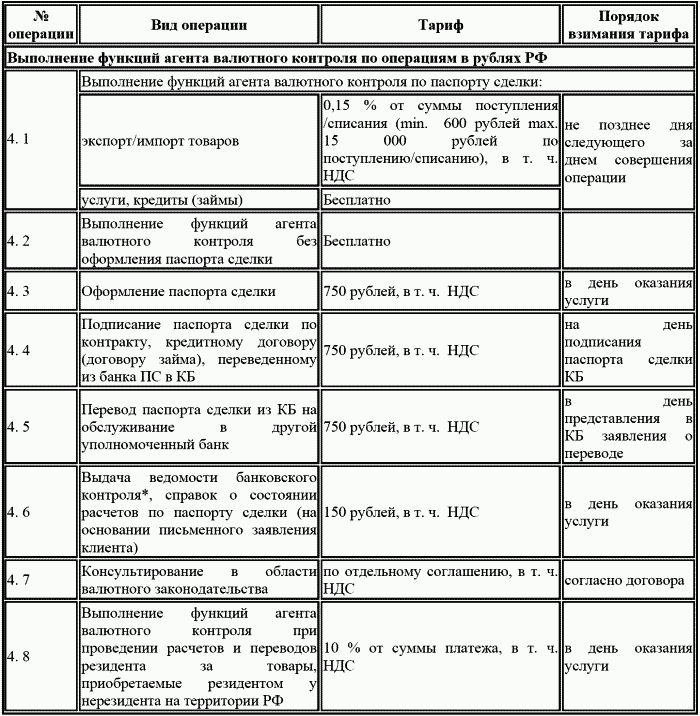

Валютное регулирование - это деятельность гос.органов, направленная на регламентирование порядка совершения валютных операций.К основным элементам можно отнести:- установление порядка проведения валютных операций,- определение условий и порядка формирования валютного резерва страны и валютных фондов хоз-щих субъектов,- валютный контроль.Главным нормативно-правовым актом, регулирующим валютные отношения, явл. ФЗ РФ «О валютном регулировании и валютном контроле». Закон устанавливает:- правовые основы и принципы валютного регулирования и валютного контроля в РФ, - полномочия органов валютного регулирования, - а также определяет права и обязанности резидентов и нерезидентов в отношении владения, пользования и распоряжения валютными ценностями, - права и обязанности нерезидентов в отношении владения, пользования и распоряжения валютой РФ и внутренними ценными бумагами, - права и обязанности органов валютного контроля и агентов валютного контроля.Глава 4 ФЗ от 10.12.2003 № 173-ФЗ (ред. от 30.12.2006) "О валютном регулировании и валютном контроле" регулирует вопросы валютного контроля в РФ:- определяет права и обязанности органов и агентов валютного контроля и их должностных лиц, - а также предусматривает ответственность за нарушение актов валютного законодательства РФ и актов органов валютного регулирования.Принято различать три типа валютных режимов, используемых гос-вом для проведения валютной политики внутри страны и за рубежом:- режим гос.валютной монополии;- режим валютного гос.регулирования;- режим свободно-конвертируемой валюты.

45. Правовое регулирование финансов предприятий.

Гос.регулирование фин.деятельности предприятий представляет собой процесс нормативно-правового регламентирования условий формирования их внешних и внутренних фин.отношений и осуществления основных видов фин.операций.Направления, формы и методы гос.регулирования фин.деятельности предприятий носят целенаправленный характер на каждом этапе эконом.развития страны. На современном этапе это регулирование подчинено следующим основным целям:1. обеспечение направленности форм и методов гос.регулирования фин.деятельности предприятий на реализацию разработанной гос.фин.политики в целом.2. упорядочение форм и условий внешних и внутренних фин.отношений с целью их согласованности с соответствующими формами, используемыми в сфере гос.финансов и финансов домашних хозяйств.3. обеспечение единства основных условий осуществления фин.деятельности предприятиям различных форм собственности, отраслевой принадлежности и организационно-правовых форм функционирования.4. обеспечение единства условий и возможностей формирования всеми предприятиями необходимых фин.ресурсов за счет внутренних источников при эффективной их хоз.деятельности.5. обеспечение свободного и открытого доступа всех предприятий к внешним источникам формирования финансовых ресурсов.6. регламентация отдельных направлений фин.деятельности и форм использования фин.ресурсов предприятий в соответствии с осуществляемой гос.эконом. и соц.политикой.7. гарантированность защиты предприятий в процессе осуществления ими фин.деятельности от противоправных действий со стороны недобросовестных партнеров и прямого мошенничества отдельных лиц.8. стимулирование предприятий к выбору наиболее эффективных направлений и форм фин.деятельности, а также прогрессивных видов фин.инструментов, способствующих ускорению реализации рыночных реформ и обеспечивающих достижение стратегических целей и задач эк.роста страны.Процесс гос.регулирования фин.деятельности предприятий включает:1. создание необходимой нормативной базы, регулирующей основные формы и виды фин.деятельности предприятий на современном этапе развития рыночных отношений и адекватной уровню развития экономики страны.2. формирование нормативных требований к унификации параметров в отдельных используемых предприятиями фин.инструментов и регламентация правил ведения операций с ними.3. формирование определенной системы требований к созданию и деятельности фин.институтов, обслуживающих фин.деятельность предприятий, и лицензированию различных видов этих институтов.4. формирование действенной системы эк.стимулов к использованию в практике фин.деятельности предприятий наиболее эффективных с позиций общеэк.развития страны направлений и форм этой деятельности, прогрессивных видов фин.инструментов.5. создание действенной системы фин. и иных санкций за нарушение предприятиями установленных правовых норм осуществления фин.деятельности.6. регламентирование систем и форм контроля за соблюдением предприятиями установленных гос.органами правовых норм осуществления фин.деятельности.

46. Общие особенности разрешения споров в сфере финансовых правоотношений.

Возникновения, изменение и прекращение фин.правоотношений происходит при наличии четко определенных в правовых нормах условий, или юр.фактов, т.е. предусмотренные нормами фин.права действия (бездействие) или события, вызывающие возникновение, изменение или прекращение у отдельных юр. или физ.лиц фин. прав и обязанностей. Для защиты прав и законных интересов субъектов, участвующих в фин.правоотношениях, применяются 2 порядка защиты:1. Административный порядок действует главным образом в случае применения мер гос.принуждения, связанных с защитой прав в области фин.отношений, к гос. и муниц. органам, предприятиям, организациям, учреждениям.В различных фин.отношениях административный порядок защиты имеет свои особенности, но везде он проявляется в форме властных велений при вынесении решения соответствующими гос.органами.2. Судебный порядок защиты. В главе 2 Конституции РФ о правах и свободах человека и гражданина каждому гарантирована судебная защита его прав и свобод (ст. 46). Решения и действия (или бездействия) органов гос.власти, местного самоуправления и должностных лиц могут быть обжалованы в суд. Судебный порядок применяется и при защите фин.интересов и прав гос-ва во взаимоотношениях с гражданами (взыскание с них налогов, фин.санкций, платежей по обязательному гос.страхованию и самообложению сельского населения).Если исчерпаны все имеющиеся внутригос.средства правовой защиты, каждый гражданин вправе в соответствии с международными договорами РФ обращаться в международные органы по защите прав.Особое место в защите прав и законных интересов субъектов фин.права принадлежит Конституционному Суду РФ. По Конституции России (ст. 125) и новому Закону РФ "О Конституционном Суде РФ" 1994г. в его полномочия входит:- разрешение вопросов о соответствии Конституции РФ законов и других нормативных актов, - а также разрешение споров о компетенции между гос.органами; - по жалобам на нарушение конституционных прав и свобод граждан и по запросам судов он проверяет конституционность законов, примененного или подлежащего применению в конкретном деле. Однако граждане по своему выбору могут обратиться за защитой их прав не в суд, а к вышестоящему органу или должностному лицу, то есть использовать административный порядок защиты.

47. Особенности разрешения споров в сфере налогов и сборов.

Под налоговым спором следует понимать протекающий в установленной законом форме и разрешаемый компетентным гос.органом юр.спор (спор о субъективном праве) между гос-вом, с одной стороны, и иными участниками налогового правоотношения – с другой, связанный с исчислением и уплатой налогов. Объектом (предметом) налогового спора является правоотношение, связанное с исчислением и уплатой налогов, т. е. данная категория споров возникает в ходе реализации налоговых правоотношений. Это положение является настолько элементарным, что его зачастую упускают из вида практические работники, совершая серьезные ошибки. Налоговый спор возникает между гос-вом, с одной стороны, и иным участником налогового правоотношения - с другой. От лица гос-ва в сфере налогообложения выступают специально уполномоченные им органы – гос.налоговые инспекции. Следует учитывать, что они отнесены законом к числу органов специальной компетенции, поэтому законодательные акты исчерпывающим образом определяют их полномочия и цели деятельности. За пределами этих полномочий и функций названные органы некомпетентны решать какие-либо вопросы, выступать от имени гос-ва.В качестве субъекта, противостоящего гос-ву в налоговом правоотношении и соответственно налоговом споре, может выступать не только налогоплательщик, но и другое лицо, на которое возложены определенные обязанности, связанные с исчислением и уплатой налогов («источники доходов», банки и иные кредитные организации).Под налогоплательщиком в арбитражно-судебной практике понимается лицо, имеющее тот или иной объект налогообложения (прибыль, доход, имущество и др.) и в связи с этим обязанное уплачивать соответствующий налог. При этом следует иметь в виду, что действующее налоговое законодательство, вопреки канонам гражданского права, наделяет налоговой правосубъектностью (т. е. качествами налогоплательщика) не только юр. и физ.лица, но и филиалы, представительства и другие обособленные подразделения. На этих субъектов возлагаются все обязанности налогоплательщиков, к ним могут применяться фин.санкции. Это обстоятельство зачастую не учитывается налогоплательщиками.Налоговый, как и всякий правовой, спор протекает и разрешается в установленной законом форме. Применительно к налоговому спору законодательство установило две формы его разрешения – административную и судебную. Основой административного порядка защиты прав налогоплательщика служит полномочие вышестоящих налоговых органов и должностных лиц отменять или изменять решения нижестоящих. Вместе с тем на практике выявляются некоторые недостатки административной формы разрешения налоговых споров. Арбитражные дела по спорам с участием налоговых органов можно условно разделить на три категории в зависимости от вида субьектов спорного правоотношения и их процессуального положения:

Johny Go Ученик (206), закрыт 6 лет назад

Одинокая птица Мыслитель (6462) 6 лет назад

Конституция РФ

Федеральный закон №86-ФЗ от 10.07.2002 г. "О Центральном банке Российской Федерации (Банке России) ", СЗ РФ от 15.07.2002 г.

Федеральный закон от 02.12.1990 г. №395-1 "О банках и банковской деятельности",

Федеральный закон РФ от 26.12.95 г. №208-ФЗ "Об акционерных обществах",

Федеральный закон РФ от 16.07.1998 г. №102-ФЗ "Об ипотеке (залоге недвижимости) ",

Федеральный закон РФ от 10.12.2003 г. №173-ФЗ "О валютном регулировании и валютном контроле", СЗ РФ от 15.12.2003 г.

Федеральный закон РФ от 26.03.1998 г. №41-ФЗ "О драгоценных металлах и драгоценных камнях".

Положение ЦБ РФ от 31.08.1998 г. №54-П "О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения) ", "Вестник Банка России",

Положение ЦБ РФ от 03.10.2000 г. №122-П "О порядке предоставления Банком России кредитов банкам, обеспеченных залогом и поручительством",

Положение ЦБ РФ от 05.12.2002 г. №205-П "О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации",

Инструкция ЦБ РФ от 14.01.2004 г. №109-И "О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций",

Указание ЦБ РФ от 21.06.2003 г. №1297-У "О порядке оформления карточки с образцами подписей и оттиска печати",

Указ Президента РФ от 23.07.1997 г. №773 "О предоставлении гарантий или поручительств по займам и кредитам",

Указ Президента РФ от 07.08.2000 г. №1444 "Вопросы Управления делами Президента РФ", СЗ РФ от 14.08.2000 г.

Указ Президента РФ от 10.06.1994 г. №1184 "О совершенствовании работы банковской системы РФ", СЗ РФ от 13.06.1994 г. Постановление Правительства РФ от 19.03.1992 г. №173 "О порядке организации работы, связанной с привлечением и использованием иностранных кредитов",

Постановление Правительства РФ от 22.08.2001 г. №616 "Об утверждении правил возмещения из федерального бюджета части затрат на уплату процентов по кредитам, полученным организациями легкой и текстильной промышленности в российских кредитных организациях",

Постановление Правительства РФ от 07.03.2001 г. №192 "Об утверждении порядка возмещения из федерального бюджета части затрат на уплату процентов по кредитам, полученным в российских кредитных организациях сельскохозяйственными производителями, организациями агропромышленного комплекса, фермерскими хозяйствами и организациями потребительской кооперации"

Ирина Шеменева Профи (605) 6 лет назад

конституция

фз о банках и банковской деятельности

фз о цб

фз о кредитных историях

о валютном контроле и т. д

Банковское право – совокупность норм права, содержащих предписания, относящиеся к банковской деятельности, то есть устанавливающих правовое положение самих банков и иных кредитных организаций, регулирующих публичные отношения банков, а также их частно-правовые отношения с клиентами. Другими словами, банковское право включает нормы, в той или иной степени соотносимые с банковской деятельностью.

В России условиями возникновения и формирования понятия «банковское право» выступили следующие экономико-управленческие основания:

• создание новых кредитных организаций или коммерциализация уже действующих банков, целью которых является получение прибыли при помощи используемых на свой риск финансовых институтов;

• преобразование одноуровневой банковской системы в двухуровневую, что вызвало к жизни деятельность коммерческих кредитных организаций, являющихся основными посредниками в совершении денежных операций общества, для чего необходимо банковское право;

• развитие денежного рынка и рынка финансовых услуг.

Организация и деятельность банков регулируются при помощи совокупности юридических норм, которые и составляют банковское право. К образованию и деятельности кредитных организаций имеют применения нормы, регулирующие имущественный оборот вообще – например, нормы ГК, и нормы, непосредственной целью которых является урегулирование тех или иных вопросов банковской деятельности.

Правовое регулирование банковской деятельности осуществляется Конституцией Российской Федерации, Федеральным законом «О банках и банковской деятельности» от 3 февраля 1996 г. N 17-ФЗ, Федеральным законом «О Центральном банке РФ (Банке России)»от 10.07.2002 N 86-ФЗ (ред. от 23.12.2003). другими федеральными законами, нормативными актами Банка России.

Конституция РФ имеет высшую юридическую силу, прямое действие и применение на всей территории РФ. Законы и иные правовые акты, принимаемые в РФ, не должны противоречить Конституции РФ.

Конституция РФ содержит ряд важных для банковского права норм. Она устанавливает, что правовое регулирование банковской деятельности должно осуществляться только федеральными законами, принятыми федеральными органами государственной власти. Регулирование банковской деятельности на уровне субъектов Федерации не допускается, поскольку согласно п. «ж» ст. 71 Конституции, установление правовых основ единого рынка; финансовое, валютное, кредитное, таможенное регулирование, денежная эмиссия, основы ценовой политики, федеральные экономические службы, включая федеральные банки, находятся в исключительном ведении Российской Федерации.

Конституция РФ содержит нормы, регулирующие денежно-кредитную систему РФ в целом. Она устанавливает, что денежной единицей в РФ является рубль; введение и эмиссия других денег в РФ не допускаются. Денежная эмиссия осуществляется исключительно Центральным банком РФ, при этом Конституция закрепляет принцип независимости Центрального банка РФ от других органов государственной власти при осуществлении им своей основной функции – защите и обеспечении устойчивости рубля.

Статья 103 Конституции РФ устанавливает основы назначения на должность и освобождения от должности Председателя Центрального банка РФ.

На конституционных нормах основывается право граждан на предпринимательскую деятельность, в том числе путем предоставления банковских услуг. В РФ гарантируются единство экономического пространства, свободное перемещение товаров, услуг и финансовых средств, поддержка конкуренции, свобода экономической деятельности. В РФ признаются и защищаются равным образом частная, государственная, муниципальная и иные формы собственности.

Гражданский кодекс РФ. В нем определяются понятие предпринимательской деятельности и ее признаки, организационно-правовые формы юридических лиц; кодекс устанавливает понятие и содержание договоров банковского вклада, банковского счета, кредитного договора, основания ответственности сторон и т.п.

Помимо ГК РФ в системе банковского законодательства важнейшее место занимают федеральные законы (ФЗ): «О банках и банковской деятельности» от 3 февраля 1996 г. N 17-ФЗ, «О Центральном банке РФ (Банке России)»от 10.07.2002 N 86-ФЗ (ред. от 23.12.2003), «О несостоятельности (банкротстве) кредитных организаций» от25 февраля 1999 года N 40-ФЗ (в ред. Федерального закона от 02.01.2000 N 6-ФЗ), «О валютном регулировании и валютном контроле»от 10.12.2003 N 173-ФЗ, «О рынке ценных бумаг»от 22 апреля 1996 г. N 39-ФЗ, «О защите конкуренции на рынке финансовых услуг» от 23 июня 1999 года N 117-ФЗ (в ред. Федерального закона от 30.12.2001 N 196-ФЗ) и др.

В регулировании банковской деятельности значительную роль играют подзаконные нормативные акты (Указы Президента РФ, Постановления Правительства РФ). Банковскому праву присуще многоуровневое нормативное регулирование.

В системе подзаконных актов прежде всего нужно назвать Указы Президента РФ, которые принимаются на основе и в развитие законов. Например, Указ Президента РФ «О деятельности иностранных банков и совместных банков с участием средств нерезидентов на территории РФ» от 17.11.93 г.

К банковскому законодательству относится ряд Постановлений Правительства (Постановление Правительства РФ «Об утверждении правил совершения банками сделок купли-продажи мерных слитков драгоценных металлов с физическими лицами» от 30.06.1997 N 772, Постановление Правительства РФ «Об особенностях эмиссии и регистрации облигаций центрального банка РФ» от 12 октября 1999 г. № 1142 и другие).

Большинство подзаконных нормативных актов, регулирующих банковскую деятельность, принимает Центральный банк РФ, который имеет право осуществлять нормотворческую деятельность по вопросам, отнесенным к его компетенции и издавать указания, положения и инструкции ЦБ РФ. Нормативные акты Банка России:

– обязательны для федеральных органов государственной власти, органов государственной власти субъектов РФ и органов местного самоуправления, всех юридических и физических лиц;

– не могут противоречить федеральным законам;

– вступают в силу по истечении 10 дней после дня их официального опубликования в официальном издании Банка России («Вестнике Банка России»), за исключением случаев, установленных Советом директоров;

– не имеют обратной силы;

– должны быть зарегистрированы в Министерстве юстиции Российской Федерации в порядке, установленном для государственной регистрации нормативных правовых актов федеральных органов исполнительной власти.

Не подлежат государственной регистрации нормативные акты Банка России, устанавливающие:

– курсы иностранных валют по отношению к рублю;

– изменение процентных ставок;

– размер резервных требований;

– размеры обязательных нормативов для кредитных организаций и банковских групп;

– прямые количественные ограничения;

– правила бухгалтерского учета и отчетности для Банка России;

– порядок обеспечения функционирования системы Банка России.

Также не подлежат государственной регистрации иные нормативные акты Банка России, которые в соответствии с порядком, установленным для федеральных органов исполнительной власти, не подлежат регистрации в Министерстве юстиции РФ.

В необходимых случаях данные акты направляются во все зарегистрированные кредитные организации. Проекты федеральных законов, а также нормативных правовых актов федеральных органов исполнительной власти, касающиеся выполнения Банком России своих функций, направляются на заключение Банка России.

Нормативные акты Банка России могут быть обжалованы в суд в порядке, установленном для оспаривания нормативных правовых актов федеральных органов государственной власти.

Инструкция ЦБР от 14 сентября 2006 г. N 28-И "Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)"

http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=63392

Положение ЦБР от 3 октября 2002 г. N 2-П "О безналичных расчетах в Российской Федерации" (с изменениями от 3 марта 2003 г. 11 июня 2004 г.)

http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=68677

Положение ЦБР от 5 декабря 2002 г. N 205-П "О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации"

http://base.consultant.ru/cons/cgi/o. se=LAW;n=65244

__________________

Дайте мне шесть строчек, написанных рукой самого честного человека, и я найду в них что-нибудь, за что его можно повесить.

Кардинал Ришелье

Последний раз редактировалось Banker, 24.11.2007 в 01:35.

Указание ЦБ РФ 20 июня 2007 г. N 1843-У

У К А З А Н И Е ЦБ РФ

20 июня 2007 г.

N 1843-У

Зарегистрировано в Минюсте РФ 05 июля 2007 г.

Регистрационный N 9757

"О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя"

На основании статьи 4 Федерального закона "О Центральном банкеРоссийской Федерации (Банке России)" (Собрание законодательстваРоссийской Федерации, 2002, N 28, ст. 2790; 2004, N 31, ст. 3233; 2006,N 25, ст. 2648) и в соответствии с решением Совета директоров БанкаРоссии (протокол заседания Совета директоров Банка России от 18 июня 2007года N 13) Банк России устанавливает следующее.

1. Расчеты наличными деньгами в Российской Федерации междуюридическими лицами, а также между юридическим лицом и гражданином,осуществляющим предпринимательскую деятельность без образованияюридического лица (далее - индивидуальный предприниматель), междуиндивидуальными предпринимателями, связанные с осуществлением имипредпринимательской деятельности, в рамках одного договора, заключенногомежду указанными лицами, могут производиться в размере, не превышающем 100 тысяч рублей.

2. Юридические лица и индивидуальные предприниматели могутрасходовать наличные деньги, поступившие в их кассы за проданные имитовары, выполненные ими работы и оказанные ими услуги, а также страховыепремии на заработную плату, иные выплаты работникам (в том числесоциального характера), стипендии, командировочные расходы, на оплатутоваров (кроме ценных бумаг), работ, услуг, выплату за оплаченные ранееза наличный расчет и возвращенные товары, невыполненные работы,неоказанные услуги, выплату страховых возмещений (страховых сумм) подоговорам страхования физических лиц с учетом положений пункта 1настоящего Указания.

3. Настоящее Указание вступает в силу по истечении 10 дней после дняего официального опубликования в "Вестнике Банка России".

Председатель

Центрального банка

Российской Федерации С.М. Игнатьев

Данный документ зарегистрирован в Минюсте 05.07.2007 № 9757

Опубликован в Вестнике банка России № 39 11.07.2007

Вступил в силу 22.07.2007 г.

__________________

Дайте мне шесть строчек, написанных рукой самого честного человека, и я найду в них что-нибудь, за что его можно повесить.

Кардинал Ришелье

Указание ЦБР от 20 июня 2007 г. N 1842-У

Указание ЦБР от 20 июня 2007 г. N 1842-У

"О порядке осуществления банковских операций по переводу денежных средств по поручению физических лиц без открытия им банковских счетов кредитными организациями с участием коммерческих организаций, не являющихся кредитными организациями"

Настоящее Указание на основании Федерального закона "О Центральном банке Российской Федерации (Банке России)" (Собрание законодательства Российской Федерации, 2002, N*28, ст.*2790; 2003, N*2, ст.*157; N*52, ст.*5032; 2004, N*27, ст.*2711; N*31, ст.*3233; 2005, N*25, ст.*2426; N*30, ст.*3101; 2006, N*19, ст.*2061; N*25, ст.*2648; 2007 N*1, ст.*9; ст.*10; N*10, ст.*1151, N*18, ст.*2117), Федерального закона "О банках и банковской деятельности" (Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР, 1990, N*27, ст.*357; Собрание законодательства Российской Федерации 1996, N*6, ст.*492; 1998, N*31, ст.*3829; 1999, N*28, ст.*3459, ст.*3469; 2001, N*26, ст.*2586, N*33, ст.*3424; 2002, N*12, ст.*1093; 2003, N*27, ст.*2700; N*50, ст.*4855; N*52, ст.*5033, ст.*5037; 2004, N*27, ст.*2711; N*31, ст.*3233; N*45, ст.*4377; 2005, N*1, ст.*18, ст.*45, N*30, ст.*3117; 2006, N*6, ст.*636; N*19, ст.*2061; N*31, ст.*3439; 2007 N*1, ст.*9; N*22, ст.*2563) и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 18 июня 2007 года N*13) устанавливает порядок осуществления банковских операций, предусмотренных пунктом 9 части первой*статьи 5 Федерального закона "О банках и банковской деятельности", с участием коммерческих организаций, не являющихся кредитными организациями, в части принятия от физических лиц наличных денежных средств в качестве платы за услуги электросвязи, жилое помещение и коммунальные услуги для последующего перевода принятых наличных денежных средств кредитными организациями в пользу лиц, оказывающих услуги (выполняющих работы).

1. Коммерческая организация, не являющаяся кредитной организацией (далее - коммерческая организация), может осуществлять прием наличных денежных средств от физических лиц в качестве платы за услуги электросвязи, жилое помещение и коммунальные услуги (далее - операции) для последующего перевода принятых наличных денежных средств в пользу лиц, оказывающих такие услуги (выполняющих такие работы) (далее - организации-получатели средств), только в случае заключения коммерческой организацией договора с кредитной организацией, заключившей договоры с организациями-получателями средств о переводе денежных средств в их пользу.

Коммерческая организация осуществляет операции по месту своего нахождения и (или) месту нахождения своих филиалов от своего имени, но за счет уполномочившей коммерческую организацию в соответствии с заключенным с ней договором кредитной организации (далее - кредитная организация) в кассах (далее - места обслуживания физических лиц) и (в случаях, предусмотренных договором с кредитной организацией) с применением программно-технических комплексов коммерческой организации, в том числе оснащенных функцией приема наличных денежных средств (далее - терминалы коммерческой организации).

Кассовые операции осуществляются коммерческими организациями в соответствии с порядком, установленным нормативными актами Банка России.

Кредитная организация обязана вести перечень коммерческих организаций, с которыми у кредитной организации заключены договоры (далее - перечень коммерческих организаций), с присвоением каждой коммерческой организации порядкового номера в указанном перечне и с указанием по каждой коммерческой организации всех мест обслуживания физических лиц, мест нахождения терминалов коммерческой организации, уникального номера заключенного договора и даты заключения договора.

Уникальный номер договора должен состоять из порядкового номера, присвоенного кредитной организацией коммерческой организации в перечне коммерческих организаций, и через разделительный символ "/" - регистрационного номера кредитной организации в соответствии с Книгой государственной регистрации кредитных организаций.

Коммерческая организация обязана прекратить прием наличных денежных средств от физических лиц в случаях введения Банком России ограничения или запрета на осуществление кредитной организацией банковских операций, предусмотренных пунктом 9 части первой статьи 5 Федерального закона "О банках и банковской деятельности", отзыва Банком России у кредитной организации лицензии на осуществление банковских операций, о чем кредитная организация обязана незамедлительно письменно уведомить коммерческую организацию, а также организации-получатели средств. Порядок взаимодействия кредитной организации, коммерческой организации, а также организаций-получателей средств в указанных случаях определяется соглашениями между указанными организациями.

2. Коммерческая организация обязана обеспечить предоставление физическим лицам по их требованию при осуществлении операций информации о наименовании кредитной организации, номере лицензии на осуществление банковских операций, наименованиях организаций - получателей средств, в оплату услуг (работ) которых принимаются наличные денежные средства, а при взимании с физического лица комиссионного вознаграждения - информации о его размере, а также о видах и размерах иных расходов физических лиц.

Физические лица должны быть проинформированы коммерческой организацией о том, что их обязательства перед организациями-получателями средств согласно требованиям законодательства Российской Федерации считаются исполненными с момента внесения ими наличных денежных средств в кассу коммерческой организации или приема у них наличных денежных средств терминалом коммерческой организации, заключившей договор с кредитной организацией.

Предусмотренная в настоящем пункте информация должна предоставляться в доступной для ознакомления физическими лицами форме.

3. Коммерческая организация не вправе поручать другим лицам прием наличных денежных средств от физических лиц в соответствии с договором, заключенным с кредитной организацией, в целях, установленных пунктом*1 настоящего Указания.

4. Факт приема наличных денежных средств от физического лица подтверждается коммерческой организацией выдачей соответствующего документа, форма которого согласуется с кредитной организацией и который содержит: общую сумму принятых денежных средств, размер комиссионного вознаграждения (при взимании), дату, время проведения операции, место обслуживания физических лиц (место нахождения терминала коммерческой организации), наименование и место нахождения коммерческой организации, ее ИНН, уникальный номер и дату договора между коммерческой организацией и кредитной организацией, наименование кредитной организации и ее БИК, номера контактных телефонов коммерческой организации и кредитной организации, наименование организации-получателя средств, ее ИНН. Указанный документ также может содержать другие сведения, установленные договором между коммерческой организацией и кредитной организацией.

5. Принятые от физических лиц при осуществлении операций наличные денежные средства вносятся коммерческой организацией в кассу кредитной организации (включая ее структурные подразделения), заключившей договор с коммерческой организацией, в том числе через подразделения инкассации, в целях перевода кредитной организацией организациям-получателям средств или в кассу кредитной организации (включая ее структурные подразделения), в которой открыт банковский счет коммерческой организации, для перевода в указанных целях кредитной организации, заключившей договор с коммерческой организацией.

Допускается расходование коммерческой организацией наличных денежных средств, полученных в виде комиссионного вознаграждения за осуществление операций, в соответствии с требованиями нормативных актов Банка России, регулирующих порядок расходования наличных денег, поступающих в кассу юридического лица.

6. Коммерческой организацией в кредитную организацию представляется реестр проведенных операций, являющийся основанием для составления платежных поручений кредитной организации на перевод денежных средств организациям-получателям средств.

Форма, порядок и сроки представления реестра проведенных операций устанавливаются в договоре, заключаемом кредитной организацией и коммерческой организацией.

7. Настоящее Указание вступает в силу через четыре месяца после дня его официального опубликования в "Вестнике Банка России".

Председатель

Центрального банка

Российской Федерации С.М.*Игнатьев

Зарегистрировано в Минюсте РФ 5 июля 2007*г.

Регистрационный N*9756

__________________

Дайте мне шесть строчек, написанных рукой самого честного человека, и я найду в них что-нибудь, за что его можно повесить.

Кардинал Ришелье

10 августа 2007 г.

"О порядке расчетов за продукцию и услуги коммунальных энергетических и водопроводно-канализационных предприятий"

В связи с поступающими запросами о применении Федерального закона от 13.07.2007 N 130-ФЗ "О признании утратившим силу Постановления Верховного Совета Российской Федерации "О мерах по улучшению расчетов за продукцию и услуги коммунальных энергетических и водопроводно-канализационных предприятий" Банк России разъясняет следующее. В связи с вступлением в силу указанного федерального закона коммунальные энергетические и водопроводно-канализационные предприятия утратили возможность осуществления расчетов с потребителями за потребляемую электрическую и тепловую энергию, услуги водоснабжения и водоотведения, отпускаемые коммунальными энергетическими и водопроводно-канализационными предприятиями, без акцепта плательщиков. Учитывая, что данному федеральному закону не придана обратная сила, его действие не может считаться распространенным на правоотношения, возникшие до вступления его в силу. В этой связи, платежные требования на безакцептное списание средств, содержащие ссылку на Постановление Верховного Совета Российской Федерации от 01.04.1993 N 4725-1, помещенные в картотеку к внебалансовому счету N 90902 "Расчетные документы, не оплаченные в срок" до вступления в силу федерального закона, исполняются в установленном порядке. Доведите содержание настоящего письма до сведения кредитных организаций.

Заместитель председателя Банка России Т.Н. Чугунова

__________________

Дайте мне шесть строчек, написанных рукой самого честного человека, и я найду в них что-нибудь, за что его можно повесить.

Кардинал Ришелье