Рейтинг: 4.7/5.0 (1799 проголосовавших)

Рейтинг: 4.7/5.0 (1799 проголосовавших)Категория: Бланки/Образцы

Затем подробно рассмотрим такие специфические вопросы, как форма и язык заключения договора, взаимодействие с ФМС, влияние международных соглашений и прочих факторов.

Общая информацияДля начала определим, какие группы людей не вовлечены в патентную систему вообще.

Особое разрешение (патент) не требуется следующим категориям лиц:

Иностранным лицам, входящим в эти категории, не требуется получение патента на выполнение работ на территории РФ. Также некоторым другим группам лиц не требуется патент, в том числе сотрудникам дипломатических представительств. приглашенным в РФ преподавателям и некоторым другим.

Патент — это бумага, дающая право на трудовую деятельность в России без получения российской визы. Главное требование Трудового Кодекса для получения патента — иностранный гражданин должен быть старше 18 лет.

Это следует из того, что разрешение на работу в Российской Федерации могут получить только лица, которым исполнилось 18 лет. Подробно освещает данный пункт статья 327 Трудового Кодекса .

Однако создание ЕАЭС (Евразийского экономического союза) отменяет обязанность в получении патента для граждан из стран-участниц Союза.

Однако создание ЕАЭС (Евразийского экономического союза) отменяет обязанность в получении патента для граждан из стран-участниц Союза.

Союз провозглашает свободу передвижения рабочей силы в интеграционном объединении, тем самым из патентной системы «выходят» граждане Киргизии, Армении, Казахстана, Белоруссии.

Впрочем, для граждан РБ, Казахстана и Армении уже существовали упрощения при трудоустройстве в РФ.

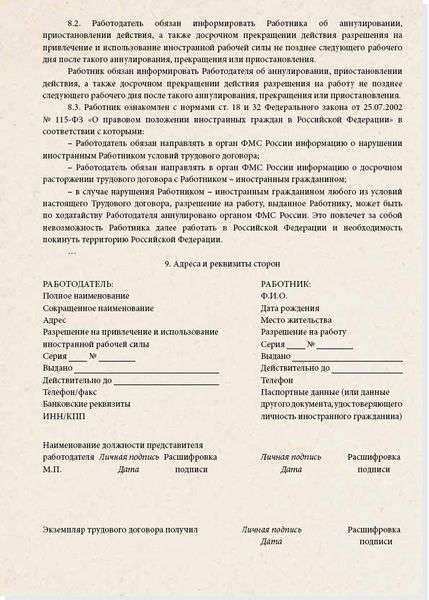

Оформление трудового договора с иностранным гражданином осуществляется на общих основаниях, предусмотренных статьей 67 Трудового Кодекса .

Статья обязывает чтобы заключаемый договор был в двух экземплярах. обе стороны должны поставить подпись на документе. Первый экземпляр получает сотрудник, второй остается у работодателя (образец трудового договора с иностранцем с патентом будет представлен в нашей статье).

Внимание: хотя требуется два экземпляра, копию договора будет необходимо предоставить миграционному отделу.

Перед подписанием контракта, работодатель обязан провести инструктаж — объяснить правила организации работы и прочие нормативные акты, имеющие отношение к будущей деятельности сотрудника.

Скачать бланк (образец) трудового договора с иностранным гражданином можно здесь .

Срок контрактаСуществование патентной системы нередко ставит работодателя в тупик. Ведь если патент/разрешение выдается на ограниченное время, то было бы логичным предположить, что срок трудового договора с иностранным гражданином ограничен. Однако это распространенное мнение ошибочно.

На какой срок заключать трудовой договор с иностранцем по патенту? Срочный трудовой договор с иностранцем заключается в том случае, если работа имеет ярко выраженный проектный характер. То есть абсолютно точно известно, на какой срок будет предоставлена услуга, точно определен объем работ, для выполнения которого нанимают сотрудника.

Пятая часть статьи 327.1 ТК ясно говорит, что контракт с иностранным гражданином должен заключаться на бессрочной основе, если иное напрямую не продиктовано характером работы.

ОсобенностиВ чем проявляются основные особенности заключения трудового договора с иностранным гражданином? Язык: хотя на этот счёт нет чётких указаний в законодательстве, договор все же лучше составить на двух языках — на родном языке работника и на языке работодателя, то есть на русском.

Предосторожность поможет избежать негативных последствий.

В том случае, если иностранный сотрудник не в совершенстве освоил русский язык, ему будет легче понять все положения договора на своем родном языке.

В том случае, если иностранный сотрудник не в совершенстве освоил русский язык, ему будет легче понять все положения договора на своем родном языке.

Следовательно, риски и возможные будущие претензии будут снижены.

Тип и оформление документа: о том, какой тип документа предпочтителен, было сказано в предыдущем пункте.

Если работа, на которую привлекается иностранная рабочая сила, является проектной, ограниченной по времени, то можно выбрать срочную форму договора.

В остальных случаях стоит выбрать бессрочный договор, так как на это есть прямые рекомендации Трудового Кодекса.

При оформлении документа, наряду с добавлением обычных обязательных пунктов трудового договора, нужно учитывать,что для каждой группы иностранцев положен свой документ. который отмечается в оформлении контракта.

Для иностранных сотрудников без визы это и есть патент. Для иностранцев постоянно проживающих в РФ — данные ПМЖ. А если трудовой договор с иностранным гражданином временно проживающим в рф — разрешение на временное проживание. Договор можно дополнить данными об отделении ФМС, которое выдавало документы.

Требования к работодателю: не все организации могут привлекать иностранную рабочую силу. Статья 327.1 Трудового Кодекса дает ответ, какие организации имеют на это право.

Например — высококвалифицированная иностранная рабочая сила не может привлекаться к деятельности продавцом в розничной торговле. Для высококвалифицированных специалистов установлена очень высокая заработная плата, более 150 тысяч рублей в месяц .

Предмет соглашения: в предмете соглашения необходимо указывать основную информацию, которая предусмотрена статьей 57 Трудового Кодекса. а именно:

Внимание! Необходимо также указать паспортные данные лица, которое от имени организации заключает трудовой договор с иностранным сотрудником.

Права и обязанности: помимо национальных регулирующих принципов значительное влияние оказывают международные соглашения, такие как постановления ILO (International Labour Organization) .

Права и обязанности: помимо национальных регулирующих принципов значительное влияние оказывают международные соглашения, такие как постановления ILO (International Labour Organization) .

В том числе это касается международных запретов на детский труд, дискриминацию, права работников на образование профсоюзов, право на забастовку и так далее.

В целом же, прав и обязанностей между иностранным сотрудником и организацией не меньше, чем в случае заключения договора с гражданином РФ.

Работодатель обязан выплачивать страховые взносы и другие платежи. полагающиеся при трудоустройстве. В случае если сотрудник прибыл на работу «безвизовым путём», то на плечи работодателя ложится также и обязанность уведомления ФМС об иностранном сотруднике.

Обязательства работника — это в первую очередь выполнение своих рабочих обязанностей согласно заявленному объему. К этому добавляется строгое следование миграционному законодательству.

Внимание! Работодатель обязан оплатить неиспользованный отпуск иностранному сотруднику, даже если последний покидает пределы РФ .

Разрешение споров и основания для прекращения: большую роль в трудовых отношениях такого рода играет миграционное законодательство. Оно значительно влияет на трудовой договор и на возможные причины прекращения контракта.

Например, при нарушении миграционных законов, не только работник-иностранец может потерять свое место, но и работодатель будет подвержен штрафам и санкциям.

Таким образом, одним из оснований для расторжения договора будет являться подача ложных миграционных документов — фальшивого патента, справки ПМЖ и прочее.

В этом случае работодатель не только вправе расторгнуть договор, но он также обязан оповестить миграционный отдел. Рабочие споры легче всего решать на переговорной основе. конечно, если это возможно. Если нет — то дорога в суд всегда остается открытой.

Реквизиты и визы: банковские реквизиты и реквизиты медицинского страхования являются обязательными пунктами при оформлении контракта.

Реквизиты и визы: банковские реквизиты и реквизиты медицинского страхования являются обязательными пунктами при оформлении контракта.

Более подробно об обязательных документах в следующем пункте.

Визы на въезд в Россию получаются в общем порядке, в консульствах РФ, в родной стране мигранта.

Патент, в свою очередь, получается мигрантом в отделении ФМС.

Визирование и экземпляры: согласно обычным требованиям необходимо 2 экземпляра, но было бы разумным сделать еще одну копию или полноценный экземпляр для миграционного отдела.

Чтобы визирование прошло без негативных последствий, стоит воспользоваться советом выше, а именно — ознакомить иностранного работника с договором на его родном языке. Тогда, полностью понимая его содержание, он сможет осознанно поставить подпись.

Необходимые документыОсновная статья, на которую нужно опираться — статья 65 Трудового Кодекса. Для регистрации трудовых договоров с иностранными гражданами, к стандартному набору документов добавляются некоторые специфические бумаги.

Обычный пакет документов – это:

Из дополнительных документов, будет необходимо добавить ДМС (Добровольное медицинское страхование). Если у компании есть соглашение с медицинской организацией, в котором прописано, что она будет оказывать работнику первичную и неотложную помощь, то в этом случае ДМС необязателен.

В зависимости от типа группы, также необходимы документы, относящиеся к миграционному законодательству.

В зависимости от типа группы, также необходимы документы, относящиеся к миграционному законодательству.

Здесь имеется в виду или разрешение на пребывание, или справка ПМЖ, или патент/разрешение на работу .

Иными словами, главная бумага, регулирующая отношения мигранта с ФМС.

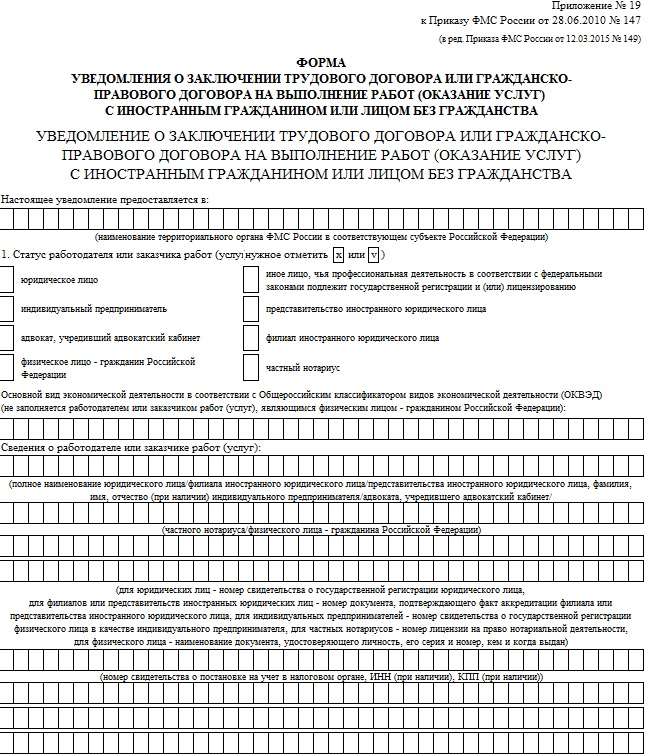

Уведомление ФМСРаботодатель должен уведомлять ФМС обо всех важных изменениях, касающихся иностранного гражданина. К таким обычно относятся: получение иностранным работником-иностранцем нового паспорта, получение им новой визы, заключение и расторжение контракта. Иностранный сотрудник также обязан отчитываться перед ФМС, согласно установленным правилам.

РасторжениеОснования для расторжения контракта регулирует статья 76 Трудового Кодекса. Помимо этого, договор теряет силу, когда на это указывает миграционное законодательство. Под этим подразумевается истечение срока патента, временного проживания, вида на жительство и так далее.

ЗаключениеЗаключение трудового договора с иностранным гражданином имеет ряд особенностей. В первую очередь эти особенности обусловлены миграционным законодательством. Его несоблюдение ведет к прекращению рабочих отношений.

В самом неблагоприятном случае это может привести к штрафам для работодателей. а для иностранца — к потере рабочего места. Наднациональное влияние оказывают международные соглашения и постановления международных организацией.

Стоит с особым вниманием относиться к вопросам трудоустройства иностранных граждан. только тогда работа будет продуктивной и безопасной с юридической точки зрения.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (499) 703-35-96 (Москва)

+7 (812) 309-82-63 (Санкт-Петербург)

Это быстро и бесплатно !

С 01.01.2015 вступили в силу изменения действующего законодательства (Федеральные законы от 24.11.2014 №№ 357-ФЗ и 368-ФЗ), регулирующие порядок проживания и трудоустройства в России иностранных граждан. которые:

направлены на предоставление юридическим лицам и индивидуальным предпринимателям права привлекать к трудовой деятельности иностранных граждан, прибывших в Российскую Федерацию в порядке, не требующем получения визы, на основании приобретения патента;

меняют механизм квотирования при привлечении к трудовой деятельности на территории Российской Федерации иностранных граждан, прибывших в порядке, не требующем получения визы, на разрешительный порядок осуществления трудовой деятельности по патенту;

уточняют понятийный аппарат, согласно которому с 01.01.2015:

разрешение на работу – документ, подтверждающий право иностранного гражданина. прибывшего в Российскую Федерацию в порядке, требующем получения визы, и других категорий иностранных граждан в случаях, предусмотренных Федеральным законом от 25 июля 2002 года № 115-ФЗ "О правовом положении иностранных граждан в Российской Федерации" (далее - Закон № 115-ФЗ), на временное осуществление на территории Российской Федерации трудовой деятельности ;

патент – документ, подтверждающий в соответствии с настоящим Федеральным законом право иностранного гражданина, прибывшего в Российскую Федерацию в порядке, не требующем получения визы, за исключением отдельных категорий иностранных граждан в случаях, предусмотренных Законом № 115-ФЗ, на временное осуществление на территории субъекта Российской Федерации трудовой деятельности ;

устанавливают единую унифицированную правовую форму и процедуру получения разрешения на работу иностранными гражданами, которая не распространяется на иностранцев:

имеющих вид на жительство в РФ или разрешение на временное проживание;

имеющих статус беженца или получившим временное убежище на территории РФ;

граждан Беларуси, Казахстана и Армении;

предусматривают оформление патента только в случае обращения иностранного гражданина, указавшего в миграционной карте при пересечении Государственной границы Российской Федерации цель визита – "работа".

Заявление о получении патента иностранный гражданин должен подать в течение тридцати дней со дня его въезда на территорию Российской Федерации. Нарушение указанного срока влечет отказ в приеме заявления иностранного гражданина о выдаче патента.

Устанавливаются обязательные единые требования, дающие основания для получения патента. Обязанность иностранного гражданина представить в территориальный орган ФМС следующие документы:

Документ, удостоверяющий личность данного иностранного гражданина и признаваемый Российской Федерацией в этом качестве.

Документы, подтверждающие уплату налога на доходы физических лиц в виде фиксированного авансового платежа в порядке, установленном законодательством Российской Федерации о налогах и сборах.

Действующий на территории Российской Федерации на срок осуществления трудовой деятельности договор (полис) медицинского страхования. либо копия договора о предоставлении платных медицинских услуг.

Документы, подтверждающие отсутствие у данного иностранного гражданина заболевания наркоманией и инфекционных заболеваний, которые представляют опасность для окружающих, предусмотренных перечнем, утверждаемым уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти, а также сертификат об отсутствии у данного иностранного гражданина заболевания, вызываемого вирусом иммунодефицита человека (ВИЧ-инфекции), выданные медицинскими организациями, находящимися в субъекте Российской Федерации, где данный иностранный гражданин намеревается осуществлять трудовую деятельность.

Документы о постановке иностранного гражданина на учет по месту пребывания .

документ, подтверждающий владение данным иностранным гражданином русским языком в соответствии с действующим законодательством Российской Федерации.

Полис добровольного медицинского страхования, как обязанность иностранного гражданина и обязательное условие для получения патента, обеспечит не только снятие затрат с бюджета на оказание медицинской помощи, но и сформирует контроль страховых кампаний за достоверностью информации о состоянии здоровья при выдаче первичных справок. Дополнительным условием в обеспечении контроля за достоверностью, документов, представляемых иностранным гражданином, является территориальный принцип, а именно оформление документов на территории субъекта, в котором осуществляется выдача патента. Данная мера важна для обеспечения санитарно-эпидемиологического благополучия и безопасности жизни и здоровья граждан.

Условия проживания, место регистрации, как и другие сведения, вносятся в единую электронную базу данных ФМС, что предполагает постоянный текущий контроль и меры реагирования в случае формирования "резиновых квартир " и фиктивной регистрации .

Стоимость патента является прямым фактором экономического регулирования, обеспечивающим дифференцированный подход субъектов Российской Федерации к решению вопроса о стоимости патента. Общий размер стоимости патента в размере 1 200 рублей, индексируется на коэффициент дефлятор, а также на региональный коэффициент, устанавливаемый законом субъекта Российской Федерации, отражающий региональные особенности рынка труда.

В течение 10 дней с момента подачи всего пакета документов и проведения необходимых проверочных мероприятий ФМС выдает патент или мотивированно отказывает в выдаче патента.

Единая унифицированная форма патента, выдаваемая территориальными органами ФМС, является единственным основанием для осуществления трудовой деятельности на территории субъекта Российской Федерации иностранным гражданином.

Осуществление трудовой деятельности, найм на работу иностранного гражданина без наличия трудового патента, установленного образца, влечет ответственность и самого иностранного гражданина и работодателя.

После выдачи патента устанавливается процедура контроля за реализацией патента.

Закрепляется обязанность работодателей и заказчиков работ (услуг) уведомлять подразделения ФМС России, органы занятости субъектов Российской Федерации и налоговые органы о заключении и расторжении трудовых или гражданско-правовых договоров с иностранным работником.

На ФМС России возлагается обязанность об уведомлении работодателей или заказчиков работ (услуг) об аннулировании выданных иностранным гражданам патентов. Одновременно с этим, информация о выданных и аннулированных патентах будет размещаться в информационных системах общего пользования.

Устанавливается обязательная сокращенная процедура реагирования специально уполномоченных лиц на факты нелегальной миграции. В этих целях законом предусматривается специальный порядок рассмотрения обращения в форме электронного документа по фактам нелегальной миграции, в соответствии с которым такое обращение должно сопровождаться обязательным проведением в течение 10 дней проверочных мероприятий органами миграционного учета, о результатах которых в течение 15 дней письменно необходимо сообщать гражданину, обратившемуся за помощью. Данные положения распространяются и на обращения самих иностранных граждан.

Субъектам Российской Федерации предоставляется право ввести запрет на привлечение юридическими лицами и индивидуальными предпринимателями иностранных работников, осуществляющих трудовую деятельность на основании патента, по отдельным видам экономической деятельности.

В части регулирования режима временного пребывания иностранных граждан в Российской Федерации, прибывших в порядке, не требующем получения визы, и оформивших патент, законом предусматривается продление срока временного пребывания таким иностранным работникам случае уплаты им налогов и поступления информации о заключении трудового договора, но не более чем на один год, исчисляемый со дня въезда в Российскую Федерацию.

Что надо знать работодателюПринимая безвизового мигранта на работу (заключая гражданско-правовой договор) работодателю (физ. лицу, ИП, организации) необходимо иметь в виду следующее:

установленый Законом № 357-ФЗ не распространяется на иностранцев:

имеющих вид на жительство в РФ или разрешение на временное проживание;

имеющих статус беженца или получившим временное убежище на территории РФ;

граждан Беларуси, Казахстана и Армении;

патент должен быть выдан после 01.01.2015. Если патент выдан до указанной даты, то с ним иностранец вправе наняться только к физлицу для выполнения работы, не связанной с предпринимательской деятельностью ;

мигрант может работать только на территории того субъекта РФ, в котором был выдан патент (указывается на оборотной стороне патента) - п. 4.2 ст. 13 Закона № 115-ФЗ;

если срок действия патента истек, то иностранца нужно отстранить от работы на срок до 1 месяца. Если патент не будет продлен, то трудовой договор с мигрантом расторгается (п. 5 ст. 327.6 ТК);

необходимо выяснить срок действия патента. Т.к. из самой формы патента этого не видно, у работодателя только один выход - попросить мигранта предъявить квитанцию об уплате фиксированного авансового платежа по НДФЛ (т.к. без нее иностранец не может получить патент на работу. Здесь возможны два варианта:

квитанция у мигранта есть (в этом случае выяснить точный срок действия патента возможно). В этом случае лучше сделать копию квитанции, чтобы быть уверенными в действительности его патента;

квитанция у мигранта есть (в этом случае выяснить точный срок действия патента невозможно). В этом случае работодателю лучше исходить из того, что патент выдан иностранцу на минимальный срок - 1 месяц;

максимальный срок действия патента с учетом всех продлений - 12 месяцев с даты его выдачи. После этого мигрант может переоформить патент лишь один раз и также на срок до 12 месяцев. То есть иностранец сможет проработать по патенту, не покидая РФ, максимум 2 года. Потом он должен выехать из России;

работодатель может вычесть авансовые платежи, уплаченные мигрантом, из суммы начисленного НДФЛ, при условии что у работодателя имеются:

заявление от иностранца о таком вычете;

квитанции об уплате фиксированных платежей;

уведомление из ИФНС по месту учета работодателя, подтверждающее его право как налогового агента уменьшить исчисленную сумму НДФЛ на уплаченные иностранцем фиксированные авансовые платежи.

Чтобы получить уведомление, работодатель должен подать в ИФНС заявление в произвольной форме. Без уведомления работодатель не учитывает уплаченные мигрантом авансовые платежи и в обычном порядке удерживает с выплат в его пользу НДФЛ по ставке 13%.

Патент для иностранных работников, которые работают у физических лиц - граждан РФ Федеральный закон от 19.05.2010 № 86-ФЗ "О внесении изменений в Федеральный закон "О правовом положении иностранных граждан в Российской Федерации" и отдельные законодательные акты Российской Федерации" (далее - Закон № 86-ФЗ) предоставил иностранцам, въезжающим на территорию РФ в безвизовом режиме, право наниматься к частным лицам в качестве обслуживающего персонала (поваров, водителей, уборщиц и т.д.) при условии получения специального патента (с 01.01.2015 данный порядок на организации и ИП). Граждане РФ имеют право привлекать мигрантов к трудовой деятельности по найму на основании трудового договора или гражданско-правового договора на выполнение работ или оказание услуг для личных, домашних и иных подобных нужд, не связанных с осуществлением предпринимательской деятельности .

Федеральный закон от 19.05.2010 № 86-ФЗ "О внесении изменений в Федеральный закон "О правовом положении иностранных граждан в Российской Федерации" и отдельные законодательные акты Российской Федерации" (далее - Закон № 86-ФЗ) предоставил иностранцам, въезжающим на территорию РФ в безвизовом режиме, право наниматься к частным лицам в качестве обслуживающего персонала (поваров, водителей, уборщиц и т.д.) при условии получения специального патента (с 01.01.2015 данный порядок на организации и ИП). Граждане РФ имеют право привлекать мигрантов к трудовой деятельности по найму на основании трудового договора или гражданско-правового договора на выполнение работ или оказание услуг для личных, домашних и иных подобных нужд, не связанных с осуществлением предпринимательской деятельности .

Патент заменяет разрешение на работу только для частных нанимателей, он не дает права на трудоустройство в организации или у предпринимателя.

Срок временного пребывания иностранного гражданина в РФ определяется сроком действия визы, а при безвизовом пребывании - не может превышать 90 суток. Этот срок может быть продлен:

при выдаче иностранцу разрешения на работу или патента;

при продлении срока действия разрешения или патента (ст. ст. 13.1, 13.2, 13.3 Федерального закона № 115-ФЗ).

Если иностранный гражданин находится на территории РФ свыше 90 дней, старый патент у него не продлен, а нового патента нет, то он должен покинуть РФ в течение 15 дней.

Патент - это некая замена разрешения на работу, поэтому он имеет срок действия - от одного до трех месяцев. После этого срока мигрант может неоднократно продлить патент (в общей сложности на срок не более года). Срок действия патента считается продленным на период, за который уплачен НДФЛ. Если же НДФЛ не уплачен, то срок действия патента прекращается со дня, следующего за последним днем того периода, за который уплачен налог.

По окончании 12 месяцев со дня выдачи патента иностранный гражданин может обратиться в территориальный орган ФМС России за получением нового патента, представив документы, подтверждающие уплату НДФЛ за предшествующий период, а также сведения о видах трудовой деятельности у физических лиц.

Иностранные граждане, получившие такой документ, уплачивают НДФЛ в особом порядке, установленном в новой ст. 227 1 Налогового кодекса РФ. Согласно данной статье иностранные граждане самостоятельно уплачивают ежемесячные фиксированные авансовые платежи в размере 1 000 рублей (до 01.01.2015). При этом ежемесячный платеж может пересматриваться и корректироваться на коэффициент-дефлятор, устанавливаемый ежегодно на каждый следующий календарный год и учитывающий изменение потребительских цен на товары (работы, услуги).

Патент может быть аннулирован территориальным органом ФМС России в случаях:

регистрации данного иностранного гражданина в качестве индивидуального предпринимателя;

осуществления трудовой деятельности у физических лиц с привлечением труда третьих лиц.

Из пункта 4 статьи 227 1 НК следует, что моментом, до которого уплачивается фиксированный платеж, является день начала срока, на который выдается патент, либо день начала срока, на который продлевается срок действия патента. То есть выходит, что авансы перечисляются до момента получения иностранцем патента (продления срока его действия).

Общая сумма налога исчисляется наемным работником самостоятельно с учетом уплаченных в течение налогового периода (календарного года) фиксированных авансовых платежей. Налог определяется иностранным работником самостоятельно исходя из полученных доходов и ставки 13% (п. 3 ст. 224 НК). Если налог превысит авансовые платежи, то иностранцу придется доплатить, в обратном случае сумма переплаты не признается излишне уплаченным налогом и не подлежит возврату (п. 5 ст. 227 1 НК).

Минфин России в своем Письме от 26.07.2010 № 03-04-08/8-165 разъяснил, что согласно пп. 2 п. 6 ст. 227 1 НК иностранные граждане, осуществляющие трудовую деятельность по найму у физических лиц на основании патента, отчитываются в налоговой инспекции о полученных облагаемых доходах в случаях когда:

выезжают за пределы РФ до окончания налогового периода;

общая сумма налога, исчисленная ими исходя из доходов, фактически полученных от деятельности, превышает сумму уплаченных фиксированных авансовых платежей.

Законом № 86-ФЗ в главу 23 Налогового кодекса РФ введена статья 227 1. в которой определены особенности исчисления суммы и порядок уплаты налога на доходы физических лиц и подачи налоговой декларации иностранными гражданами, осуществляющими трудовую деятельность по найму у физических лиц на основании патента.

Список документов, необходимых для получения патента, есть в п. 2 ст. 13.3 Закона № 115-ФЗ.

Пунктом 1 статьи 227 1 НК предусмотрено исключение из общего правила, согласно которому работодатели являются по отношению к иностранным гражданам налоговыми агентами и должны исчислять, удерживать и перечислять в бюджет налог на доходы физических лиц с полученных ими доходов.

До 01.01.2015 исключение из этого правила предусмотрено только для иностранных работников, которые работают у физических лиц - граждан Российской Федерации на основании патента. Такие иностранные граждане самостоятельно исчисляют, удерживают и перечисляют в бюджет налог на доходы физических лиц с полученных ими доходов.

У иностранных граждан, работающих у физических лиц - граждан РФ на основании патента возникают вопросы о том, вправе ли они получать стандартный налоговый вычет. на который НК не дает ответа.По мнению Минфина РФ. изложенному в Письме от 26.07.2010 № 03-04-08/8-165, к доходам, полученным от осуществления трудовой деятельности, могут применяться налоговые вычеты после приобретения иностранными гражданами статуса налогового резидента Российской Федерации.

Пунктом 3 статьи 227 1 НК (в редакции Закона от 25.06.2012 № 94-ФЗ) устанавлено, что размер фиксированных авансовых платежей, указанный в пункте 2 статьи 227 1 НК, подлежит индексации на коэффициент-дефлятор, установленный на соответствующий календарный год.

Согласно Приказу Минэкономразвития России от 07.11.2013 № 652 "Об установлении коэффициентов-дефляторов на 2014 год" коэффициент-дефлятор на 2014 год установлен в размере 1,216; на 2015 год - 1,147 (Приказ Минэкономразвития России от 29.10.2014 N 685); на 2016 год - 1, 329 (Приказ Минэкономразвития России от 20.10.2015 N 772).

Согласно пункту 4 статьи 227 1 НК фиксированный авансовый платеж уплачивается налогоплательщиком по месту жительства (месту пребывания) налогоплательщика до дня начала срока, на который выдается патент, либо дня начала срока, на который продлевается срок действия патента. При этом в расчетном документе налогоплательщиком указывается наименование платежа "Налог на доходы физических лиц в виде фиксированного авансового платежа".

Также достаточно часто возникает вопрос о том, обязано ли частное лицо, нанявшее обслуживающий персонал, уплачивать с выплат и вознаграждений, начисленных этим работникам, страховые взносы во внебюджетные фонды?Согласно подпункту 15 пункта 1 статьи 9 Федерального закона от 24.07.2009 № 212-ФЗ с любых сумм, выплачиваемых иностранным гражданам, временно пребывающим на территории РФ. страховые взносы не начисляются.

Как следует из подпункта 15 пункта 1 статьи 9 Федеральному закону от 24.07.2009 № 212-ФЗ, она распространяется только на иностранных граждан, временно пребывающим на территории РФ. Следовательно, частный наниматель, выплачивающий любому другому обслуживающему персоналу зарплату и иные вознаграждения, обязан уплачивать страховые взносы так же, как и организации (предприниматели), являющиеся для иностранцев работодателями, т.к. плательщиками взносов считаются и физические лица, не признаваемые предпринимателями. Для них объектом обложения взносами признаются выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, выплачиваемые в пользу физических лиц.

Статья 227 1 Налогового кодекса РФ.(в редакции, действующей с 01 января 2015 года)

В порядке, установленном настоящей статьей, исчисляется сумма и уплачивается налог на доходы физических лиц от осуществления трудовой деятельности по найму в Российской Федерации на основании патента. выданного в соответствии с Федеральным законом от 25 июля 2002 года № 115-ФЗ "О правовом положении иностранных граждан в Российской Федерации" (далее в настоящей статье - патент), следующими категориями иностранных граждан, осуществляющих такую деятельность:

1) иностранные граждане, осуществляющие трудовую деятельность по найму у физических лиц для личных, домашних и иных подобных нужд, не связанных с осуществлением предпринимательской деятельности ;

2) иностранные граждане, осуществляющие трудовую деятельность по найму в организациях и (или) у индивидуальных предпринимателей, а также у занимающихся частной практикой нотариусов, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся в установленном законодательством Российской Федерации порядке частной практикой.

Фиксированные авансовые платежи по налогу уплачиваются за период действия патента в размере 1 200 рублей в месяц с учетом положений пункта 3 настоящей статьи.

Размер фиксированных авансовых платежей, указанный в пункте 2 настоящей статьи, подлежит индексации на коэффициент-дефлятор, установленный на соответствующий календарный год, а также на коэффициент, отражающий региональные особенности рынка труда (далее в настоящей статье - региональный коэффициент), устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации.

В случае, если региональный коэффициент на очередной календарный год законом субъекта Российской Федерации не установлен, его значение принимается равным 1.

Фиксированный авансовый платеж по налогу уплачивается налогоплательщиком по месту осуществления им деятельности на основании выданного патента до дня начала срока, на который выдается (продлевается), переоформляется патент.

При этом в платежном документе налогоплательщиком указывается наименование платежа "Налог на доходы физических лиц в виде фиксированного авансового платежа".

Общая сумма налога с доходов налогоплательщиков, указанных в подпункте 1 пункта 1 настоящей статьи, исчисляется ими с учетом уплаченных фиксированных авансовых платежей за период действия патента применительно к соответствующему налоговому периоду .

Общая сумма налога с доходов налогоплательщиков, указанных в подпункте 2 пункта 1 настоящей статьи, исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду, в порядке, предусмотренном настоящим пунктом.

Уменьшение исчисленной суммы налога производится в течение налогового периода только у одного налогового агента по выбору налогоплательщика при условии получения налоговым агентом от налогового органа по месту нахождения (месту жительства ) налогового агента уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей.

Налоговый агент уменьшает исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей на основании письменного заявления налогоплательщика и документов, подтверждающих уплату фиксированных авансовых платежей, после получения от налогового органа уведомления, указанного в абзаце втором настоящего пункта.

Налоговый орган направляет указанное в абзаце втором настоящего пункта уведомление в срок, не превышающий 10 дней со дня получения заявления налогового агента, при наличии в налоговом органе информации, полученной от территориального органа федерального органа исполнительной власти в сфере миграции, о факте заключения налоговым агентом с налогоплательщиком трудового договора или гражданско-правового договора на выполнение работ (оказание услуг ) и выдачи налогоплательщику патента и при условии, что ранее применительно к соответствующему налоговому периоду такое уведомление налоговыми органами в отношении указанного налогоплательщика налоговым агентам не направлялось.

В случае, если сумма уплаченных за период действия патента применительно к соответствующему налоговому периоду фиксированных авансовых платежей превышает сумму налога, исчисленную по итогам этого налогового периода исходя из фактически полученных налогоплательщиком доходов, сумма такого превышения не является суммой излишне уплаченного налога и не подлежит возврату или зачету налогоплательщику.

Налогоплательщики, указанные в подпункте 1 пункта 1 настоящей статьи, освобождаются от обязанности по представлению в налоговые органы налоговой декларации по налогу, за исключением случаев, если:

1) общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисленная налогоплательщиком исходя из доходов, фактически полученных от деятельности, указанной в подпункте 1 пункта 1 настоящей статьи, превышает сумму уплаченных фиксированных авансовых платежей за налоговый период;

2) налогоплательщик выезжает за пределы территории Российской Федерации до окончания налогового периода и общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисленная налогоплательщиком исходя из доходов, фактически полученных от деятельности, указанной в подпункте 1 пункта 1 настоящей статьи, превышает сумму уплаченных фиксированных авансовых платежей;

3) патент аннулирован в соответствии с Федеральным законом от 25 июля 2002 года № 115-ФЗ "О правовом положении иностранных граждан в Российской Федерации".

Статья написана и размещена 15 ноября 2014 года. Дополнена - 26.11.2014, 14.01.2015, 18.02.2015.

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Автор: юрист и налоговый консультант Александр Шмелев © 2001 - 2015Если иностранец имеет все необходимые для работы документы, то работодатель может взять его на работу, заключив трудовой договор, где оговаривается, что иностранец имеет право заниматься той деятельностью, на которую получено разрешение. И только в тех регионах страны, о которых говорится в разрешении.

В том регионе России, где иностранец состоит на учете в миграционной службе, он может получить патент на работу образца этого года. Именно в этой местности иностранный гражданин имеет право заниматься трудовой деятельностью. Но в некоторых случаях разрешают заниматься трудовой деятельностью в нескольких регионах РФ, как пример — в Воронеже и Воронежской области. Такое трудоустройство является удобным, если компания, где будет трудиться иностранец, имеет свои представительства и филиалы в области.

Срок трудового договора

Сейчас многие спорят о том, какой должен быть срок трудового договора с иностранным гражданином. Высказываются 2 мнения, оба из них подкреплены весомыми доводами.

Одни работодатели говорят о том, что с иностранцем следует заключать лишь срочный трудовой договор и приводят свои аргументы: ограниченность срока действия разрешения предоставляет право на работу временную и что миграционная служба настаивает на срочном трудовом договоре. Если же говорить о временной трудовой деятельности иностранца, то стоит отметить, что сам факт его пребывания в РФ временный и не связан лишь с его работой. Срок временного нахождения иностранца в стране (свыше 90 суток) можно как продлить, так и уменьшить, например при депортации. В таком случае трудовой договор расторгается, невзирая на то, срочный он или нет. Но, принимая факт временного нахождения иностранца в нашей стране, мы не считаем это условием, от которого зависит срок действия трудового договора.

Требования ФМС, что с иностранцами обязательно необходимо заключать срочные трудовые договора, не имеют веских оснований, так как она уполномочена контролировать работодателей в части привлечения иностранной рабсилы. Порядок заключения труддоговора обеспечивает трудовое законодательство.

г. Москва, ст. м. Парк Культуры

На данной странице Вы имеете возможность подготовить и скачать трудовой договор с иностранцем (для иностранных граждан). В соответствии с действующим законодательством о труде, имеются определенные особенности при заключении трудовых договоров с иностранцами.

Конструктор документов "Просто Документы" учитывает все требования трудового законодательства, помогая Вам квалифицированно подготовить качественный трудовой договор с работником .

Чтобы составить правильный трудовой договор с иностранцем - просто внимательно отвечайте на вопросы, заполняйте поля ввода информации, и Вам останется только распечатать документ.

Предмет трудового договора с иностранным работником (иностранцем)Предметом трудового договора с иностранцем являются правоотношения, регулируемые Трудовым кодексом РФ.

Согласно ст. 56 Трудового кодекса РФ трудовым договором с иностранцем (также употребляется как трудовой контракт) является соглашение между работодателем (субъектом РФ) и работником-иностранцем, в рамках которого работодатель предоставляет или обязуется предоставить работнику работу в соответствии с трудовой функцией, обеспечить необходимые условия труда, предусмотренные законодательством (федеральным, локальным), коллективным договором, соглашениями, в полном объеме и в срок работнику заработную плату, а работник должен лично выполнять определенную данным договором функцию, придерживаться правил внутреннего трудового распорядка, принятые у работодателя.

На сегодняшний день официально образец трудового договора с иностранцем не утвержден ни одним нормативным актом.

Образец трудового договора с иностранцем: кто может быть сторонойФорма заключения трудового договора с иностранным гражданином несколько отличается от типовых договоров с нашими соотечественниками. Отношения между сторонами регулируются ст. 50. 1 ТК РФ. Принять на работу иностранца может далеко не каждая компания. Законом строго регулируются все запреты. Прямые ограничения предусмотрены ст. 327.1 ТК РФ. Согласно п. 1.3 ст. 13.2 Закона № 115-ФЗ нельзя принимать иностранцев на работу, связанную с розничной торговлей.

Ч. 3 ст. 327.1 ТК РФ закрепляет минимальный возраст для иностранных работников. Разумеется, вам нельзя устраивать в свою фирму людей, не достигших 18 лет, то есть не удастся заключить трудовой контракт с несовершеннолетним. Трудовой договор с иностранным работником по патенту также можно заключать по достижении им совершеннолетия.

Принять на работу в качестве работника иностранного гражданина может как юридическое лицо, так и работодатель-индивидуальный предприниматель. а также физическое лицо. Но нужно учитывать все законодательные требования и ограничения.

Существенные условия трудового договора/контракта с иностранцемВ соответствии со ст. 57 ТК РФ существенными условиями любого образца трудового договора являются:

Трудовая функция - что работник будет выполнять, то есть род работы согласно квалификации по профессии (должности). Важно четко и внимательно отвечать на данное условие, ведь работодатель в дальнейшем не сможет требовать выполнения от работника работы, не обусловленной трудовым договором.

Место работы - это наименование и место нахождения работодателя, на работу к которому принимается работник. В случаях, когда работник принимается на работу в структурное подразделение, то место работы уточняется по отношению к этим структурным подразделениям.

Время начала работы - как правило, с момента заключения договора, но может в бланке трудового договора прописываться отдельно. Кроме того, если трудовой договор заключен на определенный срок. то прописывается и дата окончания работы (или период времени, исчисляемый с определенной даты или события).

Условия оплаты труда - определяется вид системы оплаты труда. Так, это может быть почасовая оплата труда. должностной оклад, сдельная оплата или комиссионная.

Стороны могут предусмотреть дополнительные условия, но ответить на выше обозначенные пункты просто обязаны, поскольку в противном случае договор может быть признан незаключенным и на работодателя, соответственно, могут наложить внушительные штрафные санкции.

На какой срок подписывать трудовой документ с иностранцем?Согласно п. 5 ст. 327.1 ТК РФ работодатель обязуется заключать ТД с иностранцем только на неопределенный срок. Ограничение определенным периодом возможно в случаях, предусмотренных в ст. 59 ТК РФ. Естественно, речь идет о привлечении сотрудников на сезонные работы, на определенные проекты, на стажировку и обмен опытом и так далее.

Допускается исключительно письменная форма заключения трудового договора с иностранным гражданином. Устные соглашения не имеют никакой юридической силы, они абсолютно недопустимы.

Какие документы нужны для заключения трудового договора с иностранцем?Особенности трудового договора с иностранцем по документам:

• Иностранец обязан предоставить стандартный пакет документов + некоторые специфические бумаги;

• Приезжий гражданин, как и любой другой работник, при сборе документов должен ориентироваться непосредственно на ст. 65 ТК РФ.

В список «стандартных» документов можно смело внести:

1. Паспорт + трудовая книжка;

2. СНИЛС (страховое свидетельство);

3. Документ об образовании + о наличии/отсутствии судимости.

В качестве альтернативы паспорту может послужить любой другой документ, который подтвердит личность. Также образец трудового договора с иностранным гражданином, скачать и заполнить который вы можете у нас всего за несколько минут, не обязательно должен содержать информацию о трудовой книжке. Это правило применимо для тех, кто впервые устраивается на работу. Для наработки стажа работодатель должен заняться оформлением трудовой + СНИЛСом в соответствии со ст. 65 ТК РФ.

Какие дополнительные документы придется принести работодателю приезжему гражданину при заключении трудового договора:

1. Договор или полис ДМС

2. Миграционная карта;

3. Разрешение на работу/патент.

Эти требования перечислены в ст. 327.3 ТК РФ. Полис ДМС может быть не предоставлен в том случае, если компания-работодатель берет на себя ответственность по заключению договора с мед. организацией, которая предоставит подчиненному первую помощь или неотложную спец.помощь, особенно если работа связана с вредными или опасными условиями труда.

Миграционку можно требовать для определения легальности и длительности пребывания иностранца в стране. Можно заключать трудовой договор с иностранным работником по патенту или по разрешению на работу. К слову, само разрешение иностранец может предъявить уже после того, как договор будет подписан. Специфика этого правила заключается в том, что компания-работодатель передает в ФМС трудовой договор с иностранным гражданином вместе с другими документами с целью получения разрешения на работу для зарубежного специалиста. Обратите внимание – в этом случае сам трудовой контракт с иностранцем вступает в силу только после выдачи разрешительного документа. Это же правило распространяется, если заключается трудовой контракт на выполнение определенной работы - временный контракт.

Патент не является обязательным документом для беженцев, людей, получивших временное убежище, постоянно проживающих жителей другой страны на территории РФ.

Форма трудового договора с иностранным гражданином: что заполнять?Трудовой договор с иностранным работником 2016 года должен составляться с учетом особенностей такого сотрудничества.

Главные нюансы типового трудового договора с иностранцем:

1. Образец трудового договора с иностранцем должен быть заключен на двух языках. Один из них – русский, второй определяется происхождением сотрудника. Конечно, строгих требований на этот счет не предусмотрено, но уважающие себя компании всегда учитывают интересы сторон. Тем более – наемный работник не сможет упрекнуть руководство в том, что сначала недопонял требования или условия сделки из-за языкового барьера;

2. Должны быть указаны строгие дата начала работы. Если же невозможно указать конкретный день – то пропишите, что специалист приступит к выполнению своих обязанностей сразу же, как только его допустят к работе. Еще один нюанс – до получения разрешения на работу специалист не может к ней приступить. Укажите на этот момент в документе, ответив на соответствующий вопрос конструктора. Кроме того, с иностранцем может быть заключен трудовой договор с испытанием ;

3. Форма трудового договора с иностранным гражданином может содержать информацию о том, что компания выдает определенные гарантии наемному сотруднику. Например, речь может идти о предоставлении автомобиля, техники, оборудования и других важных деталей, которые нужны для работы;

4. Трудовой договор с иностранцем, образец 2016 года вы можете заполнить на нашем сайте, может и должен содержать данные о предоставлении жилья. Законодатель вписал это в обязанности работодателю в ст. 16 Закона № 115-ФЗ. У компании есть несколько выходов – предоставить жилье иностранцу или же компенсировать материально всю или часть аренды. Детали регулируются по договоренности, как в случае с соглашением с директором. Например, вы можете потребовать компенсации части коммунальных платежей или взять абсолютно все на себя.

5. Безусловно, в случае увольнения, все гарантии, предусмотренные договором, прекращаются в один момент.

Заработная плата для экспертов в своих отраслях регулируется ст. 13.2 Закона № 115-ФЗ. Так, для специалистов в области экономики установлена минимальная ставка в размере 700 тысяч рублей в год, а для экспертов в области науки – ВУЗ должен платить не меньше 1 млн. рублей. Трудовой договор с иностранцем образец 2016 года обязательно должен включать размер з/п нанимаемого сотрудника.

Какие особенности изменения трудового договора с иностранным работником в 2016?На работодателе есть определенная ответственность. Если вы планируете заключить доп. соглашение к ТД и в ходе этого вам стало известно об изменении данных визового/безвизового иностранца – то вам нужно передать эти сведения в ФМС в течение 3-х рабочих дней.

Наглядный пример – иностранец получил паспорт в своем посольстве. После этого вы подписываете дополнительное соглашение с учетом обновленных данных и передаете эти данные в ФМС. Ровно также вы должны поступить в том случае, если работнику выдали новую или продлили визу. Конечно, вы можете не делать этого. Но тогда вас ждет штраф согласно ст. 18 КоАП РФ. Если вы думаете, что речь идет о паре сотен рублей – вы ошибаетесь. Юр. лицам придется заплатить за свою оплошность от 400 до 500 тысяч рублей. Согласитесь, нет никакого смысла терять такие деньги.

Образец трудового договора с иностранным гражданином скачать можно на нашем сайте. Но предварительно вы можете заполнить его. Удобный интерфейс, легкая и доступная форма, подсказки позволят вам учесть все детали и не упустить важного при трудоустройстве граждан другой страны на работу. Больше вам не придется штудировать тонны юридических справочников и доверять поиск договора секретарю. С нами все сделки будут заключаться в разы проще и быстрее!

Возможно, Вам также будут интересны следующие виды трудовых договоров, которые можно быстро и просто подготовить при помощи конструктора договоров "Просто Документы":