Рейтинг: 4.3/5.0 (1896 проголосовавших)

Рейтинг: 4.3/5.0 (1896 проголосовавших)Категория: Бланки/Образцы

Главная Документы Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации

Приказ Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.07.2001 "О реализации Постановления Правительства Российской Федерации от 19 марта 2001 г. N 201 "Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях.

Справка об оплате медицинских услуг для представления в налоговые органы Российской ФедерацииОткрыть полный текст документа

Документ недоступен на сайте

Данный документ доступен в коммерческой версии системы КонсультантПлюс. Вы можете купить систему или заказать ее бесплатную демонстрацию .

Для ознакомления с текстом данного документа можно обратиться в региональный информационный центр (РИЦ) Сети КонсультантПлюс. расположенный в Вашем городе/регионе.

Дополнительная информация к документу

Дополнительная информация к документу или его части по значку i (разъяснения, комментарии, судебная практика) представлена в коммерческой версии системы КонсультантПлюс.

На сайте возможность недоступна.

В коммерческой версии системы КонсультантПлюс представлены все редакции документа (в том числе с изменениями, не вступившими в силу):

- указан период действия редакции

- можно найти редакцию на определённую дату

- можно сравнить редакции друг с другом

На сайте не представлены редакции документа

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыПриказ Минздрава РФ и МНС РФ от 25 июля 2001 г. N 289/БГ-3-04/256

"О реализации постановления Правительства Российской Федерации от 19 марта 2001 г. N 201 "Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета"

Решением Верховного Суда РФ от 12 октября 2011 г. N ГКПИ11-1422 настоящий приказ признан не противоречащим действующему законодательству

См. также письмо Минздрава РФ от 12 февраля 2002 г. N 2510/1430-02-32

В целях обеспечения реализации постановления Правительства Российской Федерации от 19 марта 2001 г. N 201 "Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета"* приказываем:

1.1. форму "Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации" (приложение N 1 );

1.2. инструкцию по учету, хранению и заполнению справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации (приложение N 2 );

1.3. порядок выписки лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета (приложение N 3 ).

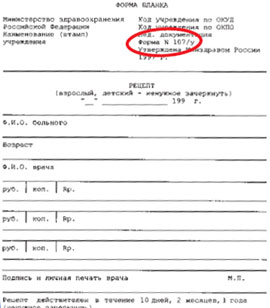

2. Использовать для выписки лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, рецептурный бланк учетной формы N 107/у .

3. Руководителям учреждений здравоохранения федерального подчинения, Российской академии медицинских наук, руководителям органов управления здравоохранением субъектов Российской Федерации:

3.1 организовать работу по выдаче справок об оплате медицинских услуг для представления в налоговые органы Российской Федерации в соответствии с настоящим приказом.

4. Контроль за исполнением настоящего приказа возложить на Первого заместителя Министра здравоохранения Российской Федерации А.И.Вялкова и заместителя Министра Российской Федерации по налогам и сборам С.Х.Аминева.

Министр здравоохранения

Российской Федерации

Минздрава РФ и МНС РФ

от 25 июля 2001 г. N 289/БГ-3-04/256

Инструкция

по учету, хранению и заполнению Справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации

Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации (далее - Справка) заполняется всеми учреждениями здравоохранения, имеющими лицензию на осуществление медицинской деятельности, независимо от ведомственной подчиненности и формы собственности.

ГАРАНТ:Решением Верховного Суда РФ от 23 мая 2012 г. N АКПИ12-487 абзац второй настоящей Инструкции признан не противоречащим действующему законодательству в части, исключающей, по мнению заявителя, получение справки в случае, если оплата медицинских услуг была произведена не через кассу медицинского учреждения, а иным способом, в частности в безналичном порядке

Справка удостоверяет факт получения медицинской услуги и ее оплаты через кассу учреждения здравоохранения за счет средств налогоплательщика.

Справка выдается после оплаты медицинской услуги и при наличии документов, подтверждающих произведенные расходы, по требованию налогоплательщика, производившего оплату медицинских услуг, оказанные ему лично, его супруге (супругу), его родителям, его детям в возрасте до 18 лет.

Суммы фактически произведенных расходов за счет средств налогоплательщика учитываются налоговыми органами при определении сумм социального налогового вычета в соответствии со статьей 219 Налогового кодекса Российской Федерации и постановлением Правительства Российской Федерации от 19 марта 2001 года N 201.

В левом верхнем углу Справки проставляется штамп учреждения здравоохранения, включающий сведения об учреждении, оказавшем медицинские услуги: полное наименование и адрес учреждения, ИНН учреждения, N лицензии, дата выдачи лицензии, срок ее действия, кем выдана лицензия. Штамп должен быть четким и иметь полный оттиск.

Фамилия, имя и отчество налогоплательщика и пациента указывается полностью. В случае если налогоплательщик и пациент являются одним лицом, в строке Ф.И.О. пациента ставится прочерк.

ИНН налогоплательщика (при его наличии) и сведения о его родственных отношениях с пациентом указываются по сообщению налогоплательщика.

В Справке на основании кассового чека (приходного ордера или иного документа, подтверждающего внесение денежных средств) указывается стоимость медицинской услуги по коду 1 или дорогостоящего лечения по коду 2, оплаченных за счет средств налогоплательщика, в рублях прописью с большой буквы.

В Справке указывается дата оплаты медицинской услуги.

В Справке указывается полностью фамилия, имя, отчество, занимаемая должность, номер телефона лица, выдавшего справку.

В левом нижнем углу Справки ставится гербовая печать учреждения здравоохранения.

Бланки Справки подлежат строгому учету, хранению и использованию в сброшюрованном виде со сквозной нумерацией.

ГАРАНТ:Решением Верховного Суда РФ от 23 мая 2012 г. N АКПИ12-487 абзац тринадцатый настоящей Инструкции признан не противоречащим действующему законодательству в части, не допускающей выдачу справки на руки представителю налогоплательщика и направление ее по почте

Справка выдается на руки налогоплательщику, корешок к справке остается в учреждении здравоохранения и подлежит хранению в течение 3-х лет.

Минздрава РФ и МНС РФ

от 25 июля 2001 г. N 289/БГ-3-04/256

Порядок выписывания лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета

При назначении лечащим врачом лекарственных средств, входящих в Перечень лекарственных средств, назначенных лечащим врачом налогоплательщику либо его супруге (супругу), его родителям, его детям в возрасте до 18 лет и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, утвержденный постановлением Правительства Российской Федерации от 19 марта 2001 года N 201, устанавливается следующий порядок:

1. Лекарственные средства выписываются врачом на рецептурных бланках по форме N 107/у. На одном рецептурном бланке можно выписать не более двух лекарственных средств.

ГАРАНТ:Решением Верховного Суда РФ от 23 мая 2012 г. N АКПИ12-487 пункт 2 настоящего Порядка признан не противоречащим действующему законодательству в части, содержащей указание на "аптечное учреждение"

2. Лечащий врач выписывает пациенту рецепт в двух экземплярах, один их которых предъявляется в аптечное учреждение для получения лекарственных средств, второй представляется в налоговый орган Российской Федерации при подаче налоговой декларации по месту жительства налогоплательщика.

3. На экземпляре рецепта, предназначенного для представления в налоговые органы Российской Федерации, лечащий врач в центре рецептурного бланка проставляет штамп "Для налоговых органов Российской Федерации, ИНН налогоплательщика", рецепт заверяется подписью и личной печатью врача, печатью учреждения здравоохранения.

ГАРАНТ:Решением Верховного Суда РФ от 23 мая 2012 г. N АКПИ12-487 пункт 4 настоящего Порядка признан не противоречащим действующему законодательству в части, устанавливающей необходимость представления в налоговый орган вместе с рецептом товарных и кассовых чеков из аптечного учреждения

4. Экземпляр рецепта со штампом "Для налоговых органов Российской Федерации, ИНН налогоплательщика", остается на руках у налогоплательщика, оплатившего расходы по приобретению лекарственных средств, назначенных лечащим врачом ему либо его супруге (супругу), его родителям, его детям в возрасте до 18, лет для представления такого рецепта вместе с письменным заявлением, с товарным и кассовым чеками из аптечного учреждения, осуществившего отпуск лекарственных средств, в налоговый орган Российской Федерации по месту жительства.

5. Аптечным учреждениям независимо от организационно-правовой формы и формы собственности категорически запрещается отпуск лекарственных средств по рецептурным бланкам со штампом "Для налоговых органов Российской Федерации, ИНН налогоплательщика".

6. Контроль за выпиской лекарственных средств, входящих в Перечень лекарственных средств, назначенных лечащим врачом налогоплательщику либо его супруге (супругу), его родителям, его детям в возрасте до 18 лет и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, осуществляется не реже одного раза в месяц заведующим отделением и руководителем учреждения здравоохранения.

Утверждаются форма "Справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации", инструкция по ее учету, хранению и заполнению, а также порядок выписки лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета.

Справка удостоверяет факт получения медицинской услуги и ее оплаты через кассу учреждения здравоохранения за счет средств налогоплательщика. Она заполняется всеми учреждениями здравоохранения, имеющими лицензию на осуществление медицинской деятельности, независимо от ведомственной подчиненности и формы собственности.

Приказ Минздрава РФ и МНС РФ от 25 июля 2001 г. N 289/БГ-3-04/256 "О реализации постановления Правительства Российской Федерации от 19 марта 2001 г. N 201 "Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета"

Зарегистрировано в Минюсте РФ 13 августа 2001 г.

Регистрационный N 2874

Настоящий приказ вступает в силу по истечении 10 дней после дня его официального опубликования

Текст приказа опубликован в еженедельном приложении к газете "Финансовая Россия" от 22 августа 2001 г. N 30, в "Российской газете" (выпуск выходного дня N 35) от 31 августа 2001 г. N 169, в Бюллетене нормативных актов федеральных органов исполнительной власти от 27 августа 2001 г. N 35, в "Финансовой газете", сентябрь 2001 г. N 37, в газете "Экономика и жизнь", сентябрь 2001 г. N 39, в журнале "Налоговый вестник", 2001 г. N 10, в журнале "Нормативные акты для бухгалтера" от 8 октября 2001 г. N 19, в Бюллетене Министерства труда и социального развития Российской Федерации, 2001 г. N 11, в журнале "Российский Налоговый курьер", вкладка "Документы по налогообложению", 2001 г. N 10

Решением Верховного Суда РФ от 12 октября 2011 г. N ГКПИ11-1422 настоящий приказ признан не противоречащим действующему законодательству

Получите полный доступ к системе ГАРАНТ бесплатно на 3 дня!

Справку за оказанные мед. услуги для предоставления в налоговые органы Российской Федерации и копию лицензии мед. учреждения, Вы можете получить по адресу Нижне-Волжская набережная д. 2.

Режим работы: Вторник, Четверг с 8.00 до 16.00. Обед с 12.00 до 12.30.

Иногородние могут присылать отсканированные платежные документы на karandeeva@pomc.ru. irina@pomc.ru,с указанием всех нижеперечисленных данных:

Справку и лицензию высылаем по указанному адресу.

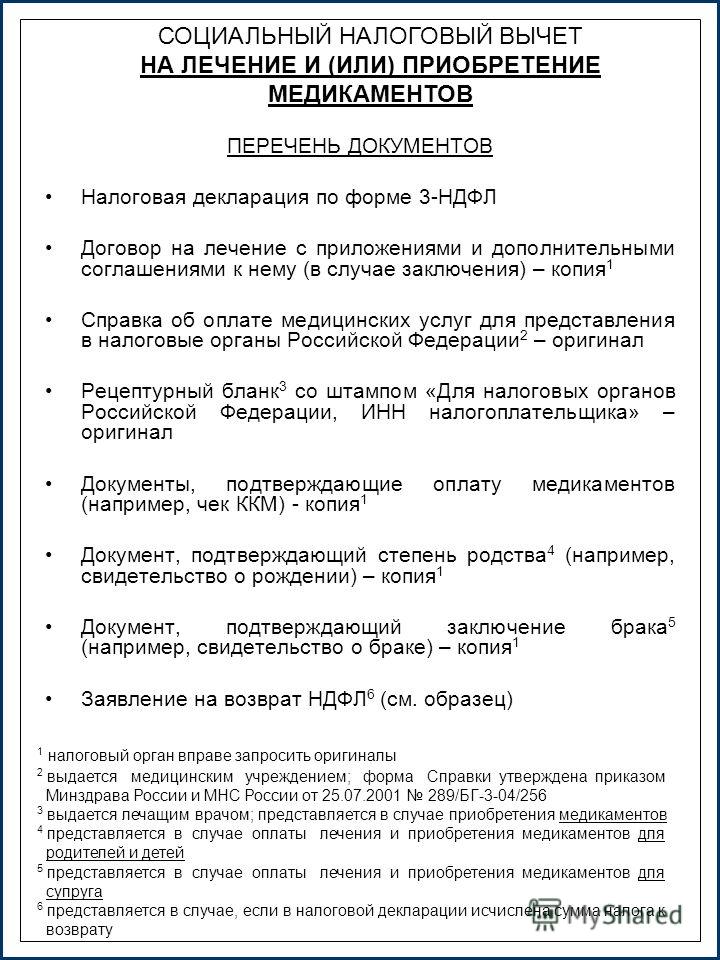

Подробная информация о социальном вычете по расходам на лечение и приобретение медикаментовСоциальный налоговый вычет по расходам на лечение и (или) приобретение медикаментов предоставляется налогоплательщику, оплатившему за счёт собственных средств:

ЗАКОН И ПОРЯДОК

Порядок предоставления социального налогового вычета по расходам на лечение и приобретение медикаментов определен пп.3 п. 1 ст. 219 Налогового кодекса.

ОБРАТИТЕ ВНИМАНИЕ

Перечни медицинских услуг и медикаментов, при оплате которых предо-ставляется вычет, утверждены Постановлением Правительства РФ от 19.03.2001 № 201.

Вычет на лечение можно получить только в том случае, если денежные средства налогоплательщика были потрачены на оплату услуг, оказанных ему в медицинских учреждениях и индивидуальными предпринимателями, имеющими соответствующие лицензии на осуществление медицинской деятельности на территории Российской Федерации.

СОВЕТ

Вся необходимая информация о процедуре получения социального налогового вычета по расходам на лечение размещена на сайте ФНС России www.nalog.ru в разделе «Физическим лицам» -> Налог на доходы физических лиц, налоговые вычеты -> Вычеты -> Социальные налоговые вычеты -> Лечение.

Вычет предусмотрен в размере понесённых налогоплательщиком расходов, связанных с лечением и (или) приобретением медикаментов, но не более установленного предела в размере 120 000 рублей за год в совокупности с другими его расходами, связанными с обучением, уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение.

ОБРАТИТЕ ВНИМАНИЕ

Налогоплательщик вправе самостоятельно выбирать, какие виды расходов и в каком объёме их необходимо учитывать в пределах максимальной суммы в 120 000 рублей в год при расчёте размера социального налогового вычета.

Размер вычета на лечение не ограничивается какими-либо пределами и представляется в полной сумме, если налогоплательщиком были потрачены денежные средства на оплату дорогостоящих медицинских услуг.

Определить, относится ли лечение из Перечней медицинских услуг и медикаментов, при оплате которых предоставляется вычет, к дорогостоящему, можно по коду оказанных медицинским учреждением услуг, которые оплачивались за счёт налогоплательщика, указываемому в «Справке об оплате медицинских услуг для представления в налоговые органы»:

код «1» — лечение не является дорогостоящим;

код «2» — дорогостоящее лечение.

ЗАКОН И ПОРЯДОК

Форма «Справки об оплате медицинских услуг для представления в налоговые органы» и порядок её выдачи налогоплательщикам медицинскими учреждениями, оказавшими услуги по лечению, утверждены приказом ФНС России и Минздрава России от 25.07.2001 № 289/ БГ-3-04/256.

Вычет по расходам на оплату дорогостоящих расходных медицинских материалов можно получить при одновременном соблюдении следующих условий:

Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

ШАГ 2Заполнить налоговую декларацию (по форме 3-НДФЛ) по окончании года, в котором была произведена оплата лечения и (или) приобретены медикаменты.

СОВЕТ

Заполнить декларацию 3-НДФЛ можно с помощью компьютерной программы, бесплатно скачав её с сайта ФНС России www.nalog.ru в разделе «Электронные услуги» -> Программные средства для физических лиц.

Подготовить копии документов, подтверждающих степень родства с лицом, за которое было оплачено лечение или приобретение медикаментов:

СОВЕТ

При подаче в налоговый орган копий документов, подтверждающих право на вычет, рекомендуется иметь при себе их оригиналы для проверки налоговым инспектором.

Подготовить комплект документов, подтверждающих право на получение социального налогового вычета по расходам на оплату лечения (включая санаторно- курортного), состоящий из копий документов:

Для получения вычета по расходам на приобретение медикаментов необходимы:

ЗАКОН И ПОРЯДОК

Форма № 107-1/у «Рецептурный бланк», а также порядок оформления рецептурных бланков утверждены Приказом Минздрава России от 20.12.2012 № 1175н.

ОБРАТИТЕ ВНИМАНИЕ

Платёжные документы должны быть оформлены на лицо, с которым заключен договор на лечение, а не на лицо, за которое производилась оплата лечения.

Для получения вычета на лечение по договору добровольного медицинского страхования необходимы копии:

Предоставить в налоговый орган по месту жительства в любое время в течение года заполненную налоговую декларацию, приложив копии документов, подтверждающих фактические расходы и право на получение социального налогового вычета по расходам на лечение и приобретение медикаментов.

ЗАКОН И ПОРЯДОК

Проверка налоговой декларации и документов, прилагаемых к ней и подтверждающих правильность расчётов и обоснованность запрашиваемого вычета, проводится в течение 3 месяцев с даты их подачи в налоговый орган (п. 2 ст. 88 Налогового кодекса).

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией в налоговый орган можно подать заявление на возврат НДФЛ в связи с расходами на обучение.

ЗАКОН И ПОРЯДОК

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки (п. 6 ст. 78 Налогового кодекса).

ОБРАТИТЕ ВНИМАНИЕ

Право вернуть НДФЛ в связи с получением вычета сохраняется за налого-плательщиком в течение 3 лет с момента уплаты НДФЛ по итогам года, в котором были оплачены медицинские услуги и (или) приобретены лекар-ственные средства из Перечней № 201.

Справка доступна для бесплатного скачивания после просмотра небольшой рекламы.

Ссылка откроется в новом окне.

Справка представлена в форматах DOC и RTF, поэтому откроется в любых версиях Microsoft Word или Open Office.

Справка представлена в форматах DOC и RTF, поэтому откроется в любых версиях Microsoft Word или Open Office.

Справка об объемах оказанных медицинских услуг

Справка об объемах оказанных медицинских услуг Справка

Справка Справка (допроводка). Специализированная форма № 6-ТКр

Справка (допроводка). Специализированная форма № 6-ТКр Справка (по книге учета свободной площади). Форма № 12-К

Справка (по книге учета свободной площади). Форма № 12-К Справка (по книге учета свободной площади). Форма № 12-О

Справка (по книге учета свободной площади). Форма № 12-О Справка, подтверждающая факт установления инвалидности. Форма № 1503004

Справка, подтверждающая факт установления инвалидности. Форма № 1503004 Справка, прилагаемая к грузовой таможенной декларации

Справка, прилагаемая к грузовой таможенной декларации

© 2005–2016 Все права защищены.

PirateFiles – бесплатный сервис обмена любыми файлами.

Утверждено Приказом

Минздрава России и МНС России

от 25 июля 2001 г. N 289/БГ-3-04/256

КОРЕШОК

К СПРАВКЕ ОБ ОПЛАТЕ МЕДИЦИНСКИХ УСЛУГ ДЛЯ ПРЕДСТАВЛЕНИЯ

В НАЛОГОВЫЕ ОРГАНЫ РОССИЙСКОЙ ФЕДЕРАЦИИ N _______

Ф.И.О. налогоплательщика _________________________________________

ИНН налогоплательщика ____________________________________________

Ф.И.О. пациента __________________, код услуги ___________________

N карты амбулаторного, стационарного больного ____________________

Стоимость медицинских услуг ______________________________________

Дата оплаты "__" _____________________ 20__ г. Дата выдачи справки

"__" __________________ 20__ г.

Подпись лица, выдавшего справку _______ Подпись получателя _______

Министерство здравоохранения

Российской Федерации

____________________________

наименование и адрес

____________________________

учреждения, выдавшего

____________________________

справку, ИНН N, лицензия N,

____________________________

дата выдачи лицензии, срок

____________________________

ее действия, кем выдана

____________________________

лицензия

СПРАВКА

ОБ ОПЛАТЕ МЕДИЦИНСКИХ УСЛУГ ДЛЯ ПРЕДСТАВЛЕНИЯ

В НАЛОГОВЫЕ ОРГАНЫ РОССИЙСКОЙ ФЕДЕРАЦИИ N _____

от "__" ____________ 20__ г.

Выдана налогоплательщику (Ф.И.О.) ________________________________

ИНН налогоплательщика ____________________________________________

В том, что он (она) оплатил(а) медицинские услуги стоимостью _____

__________________________________________________________________

(сумма прописью)

___________________________________, код услуги __________________

оказанные: ему (ей), супруге(у), сыну (дочери), матери (отцу) ____

(нужное подчеркнуть)

__________________________________________________________________

(Ф.И.О. полностью)

Дата оплаты "__" ___________ 20__ г.

Фамилия, имя, отчество и должность лица, выдавшего справку _______

_________________________________________________________________,

N телефона (_______) _______________,

код

печать (подпись лица, выдавшего справку)

Бланк. Формат А5.

Срок хранения 3 года.

Перечни медицинских услуг, по которым можно получить социальный вычет на лечение, утверждены Постановлением Правительства РФ от 19.03.01 г. №201. В нем услуги разделены на обычные и дорогостоящие (не подлежащие лимитированию). К первым, например, относятся диагностика, профилактика, лечение и медицинская реабилитация при оказании населению амбулаторно-поликлинической, стационарной помощи, а также помощи в санаторно-курортных учреждениях. К дорогостоящим видам лечения относятся, в частности, выхаживание недоношенных детей массой до 1,5 кг, трансплантация органов, хирургическое лечение тяжелых форм болезней органов пищеварения, дыхания, системы кровообращения и др.

Вопросы, касающиеся отнесения конкретных медицинских услуг к видам услуг, включенным в данные Перечни, находятся в компетенции Министерства здравоохранения РФ (ранее — Минздравсоцразвития РФ) (Письмо Минфина от 14.11.12 г. №03-04-05/7-1278). Так, в 2006 году чиновники отнесли к дорогому лечению протезирование зубов, связанное с имплантацией протезов и металлических конструкций (п.9 Перечня дорогостоящих видов лечения) (Письмо Минздравсоцразвития от 07.11.06 г. №26949/МЗ-14).

Требования к медицинским учреждениям для предоставления социального вычета следующие :

— во-первых, это должны быть российские учреждения (абз.1 подп.3 п.1 ст.219 НК);

— во-вторых, они должны иметь лицензию (абз.5 подп.3 п.1 ст.219 НК).

Причем, под медицинскими учреждениями подразумеваются медицинские организации независимо от форм собственности, а также индивидуальные предприниматели (абз.1 подп.3 п.1 ст.219 НК).

Список документов, которые подтвердят получение и оплату медицинских услуг, опубликован в письме ФНС от 22 ноября 2012 года № ЕД-4-3/19630@. Это:

Договор должен быть оформлен на имя физического лица, которое заявляет налоговый вычет. Даже если оплачивается лечение родных (супруги, родителей, детей, в том числе усыновленных, и подопечных в возрасте до 18 лет). Вместо договора можно представить выписку из медицинской карты или эпикриз (Письмо УФНС по г. Москве от 08.09.08 г. №28-10/085806@).

Форма справки утверждена совместным приказом Минздрава №289 и МНС №БГ-3-04/256 от 25.07.01 г. Она используется всеми медицинскими учреждениями независимо от ведомственной подчиненности и формы собственности, имеющими лицензию и оказывающими платные услуги. На основании приходного ордера или кассового чека в справке указывается стоимость оказанной медицинской услуги и ее код (код 1 — не дорогостоящая медицинская услуга, код 2 — дорогостоящее лечение). При этом определение кода находится в компетенции лечебного учреждения, выдающего справку (Письмо ФНС от 18.05.11 г. №АС-4-3/7958@).

В справке присутствуют отдельные строки для Ф.И.О. налогоплательщика и Ф.И.О. пациента. По строке Ф.И.О. налогоплательщика указывается фамилия, имя и отчество физического лица, оплатившего медуслугу и претендующего на социальный вычет. Что касается строки Ф.И.О. пациента, то она может быть пустой, в случае, если пациент и налогоплательщик одно лицо, и заполненной, если услуги оказаны супругу (супруге), родителям или детям налогоплательщика в возрасте до 18 лет.

Если медицинские услуги оказывались в санаторно-курортном учреждении, то в справке должна быть указана только стоимость лечения (Письмо Минфина от 21.02.05 г. №03-05-01-05/23).

Если в справке указана общая стоимость дорогостоящего лечения, а в договоре (акте выполненных работ) отдельно выделены услуги по лечению, проживанию, питанию и др. то налоговый орган вправе исключить из общей суммы социального вычета сумму расходов, не относящихся к дорогостоящим видам лечения, входящим в Перечень (Письмо УФНС по г. Москве от 09.09.09 г. №20-14/4/093959@).

Иногда приобрести недостающее оборудование или расходные материалы для дорогостоящего лечения просят самого пациента. Их стоимость также можно включить в налоговый вычет. Для этого врач в справке должен указать материалы, использованные в ходе лечения, приобретенные пациентом за свой счет. При этом само лечение может быть бесплатным (Письмо ФНС от 31.08.06 г. №САЭ-6-04/876@). Однако материалы (приспособления), использованные для ухода и восстановления пациента после операции, в состав вычета включить нельзя (Письмо УФНС по г. Москве от 19.03.08 г. №28-10/026561).

Если договор заключен с налогоплательщиком, а деньги в оплату медицинских услуг перечислены его работодателем, то вычет может быть предоставлен за тот налоговый период, когда расходы работодателю будут возмещены. Для этого понадобится справка от работодателя (Письмо ФНС от 31.08.06 г. №САЭ-6-04/876@).

Это может быть свидетельство о рождении или иной документ.

Например, свидетельство о браке.

Указанные документы представляются в налоговый орган вместе с декларацией формы 3-НДФЛ. Налоговый орган вправе запросить и оригиналы документов.

А вот еще несколько похожих статей:

Можно ли перенести неиспользованный остаток имущественного налогового вычета на приобретение (строительство) жилья?

Можно ли перенести неиспользованный остаток имущественного налогового вычета на приобретение (строительство) жилья?

Можно ли повторно заявить имущественный вычет на приобретение жилья, если ранее он был распределен в размере 0%?

Можно ли повторно заявить имущественный вычет на приобретение жилья, если ранее он был распределен в размере 0%?

В целях обеспечения реализации постановления Правительства Российской Федерации от 19 марта 2001 года № 201 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета»

1.2 инструкцию по учету, хранению и заполнению справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации (приложение № 2 );

1.3 порядок выписки лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета (приложение № 3 ).

2. Использовать для выписки лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, рецептурный бланк учетной формы № 107/у .

3. Руководителям учреждений здравоохранения федерального подчинения, Российской академии медицинских наук, руководителям органов управления здравоохранением субъектов Российской Федерации:

3.1 организовать работу по выдаче справок об оплате медицинских услуг для представления в налоговые органы Российской Федерации в соответствии с настоящим приказом.

4. Контроль за исполнением настоящего приказа возложить на первого заместителя министра здравоохранения Российской Федерации А.И.Вялкова и заместителя министра Российской Федерации по налогам и сборам С.Х.Аминева.

Министр здравоохранения

Российской Федерации

Ю.Л.Шевченко

УТВЕРЖДЕНО

приказом Минздрава России и МНС России от 25 июля 2001 года № 289/БГ-3-04/256

Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации (далее - Справка) заполняется всеми учреждениями здравоохранения, имеющими лицензию на осуществление медицинской деятельности, независимо от ведомственной подчиненности и формы собственности.

Справка удостоверяет факт получения медицинской услуги и ее оплаты через кассу учреждения здравоохранения за счет средств налогоплательщика.

Справка выдается после оплаты медицинской услуги и при наличии документов, подтверждающих произведенные расходы, по требованию налогоплательщика, производившего оплату медицинских услуг, оказанных ему лично, его супруге (супругу), его родителям, его детям в возрасте до 18 лет.

Суммы фактически произведенных расходов за счет средств налогоплательщика учитываются налоговыми органами при определении сумм социального налогового вычета в соответствии со статьей 219 Налогового кодекса Российской Федерации и постановлением Правительства Российской Федерации от 19 марта 2001 года № 201.

В левом верхнем углу Справки проставляется штамп учреждения здравоохранения, включающий сведения об учреждении, оказавшем медицинские услуги: полное наименование и адрес учреждения, ИНН учреждения, № лицензии, дата выдачи лицензии, срок ее действия, кем выдана лицензия. Штамп должен быть четким и иметь полный оттиск.

Фамилия, имя и отчество налогоплательщика и пациента указывается полностью. В случае если налогоплательщик и пациент являются одним лицом, в строке Ф.И.О. пациента ставится прочерк.

ИНН налогоплательщика (при его наличии) и сведения о его родственных отношениях с пациентом указываются по сообщению налогоплательщика.

В Справке на основании кассового чека (приходного ордера или иного документа, подтверждающего внесение денежных средств) указывается стоимость медицинской услуги по коду 1 или дорогостоящего лечения по коду 2, оплаченных за счет средств налогоплательщика, в рублях прописью с большой буквы.

В Справке указываются дата оплаты медицинской услуги.

В Справке указывается полностью фамилия, имя, отчество, занимаемая должность, номер телефона лица, выдавшего справку.

В левом нижнем углу Справки ставится гербовая печать учреждения здравоохранения.

Бланки Справки подлежат строгому учету, хранению и использованию в сброшюрованном виде со сквозной нумерацией.

Справка выдается на руки налогоплательщику, корешок к справке остается в учреждении здравоохранения и подлежит хранению в течение 3 лет.

УТВЕРЖДЕНО

приказом Минздрава России и МНС России от 25 июля 2001 года № 289/БГ-3-04/256

выписывания лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета

При назначении лечащим врачом лекарственных средств, входящих в Перечень лекарственных средств. назначенных лечащим врачом налогоплательщику либо его супруге (супругу), его родителям, его детям в возрасте до 18 лет и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, утвержденный постановлением Правительства Российской Федерации от 19 марта 2001 года № 201, устанавливается следующий порядок:

1. Лекарственные средства выписываются врачом на рецептурных бланках по форме № 107/у. На одном рецептурном бланке можно выписать не более двух лекарственных средств.

2. Лечащий врач выписывает пациенту рецепт в двух экземплярах, один из которых предъявляется в аптечное учреждение для получения лекарственных средств, второй представляется в налоговый орган Российской Федерации при подаче налоговой декларации по месту жительства налогоплательщика.

3. На экземпляре рецепта, предназначенного для представления в налоговые органы Российской Федерации, лечащий врач в центре рецептурного бланка проставляет штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика», рецепт заверяется подписью и личной печатью врача, печатью учреждения здравоохранения.

4. Экземпляр рецепта со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика» остается на руках у налогоплательщика, оплатившего расходы по приобретению лекарственных средств, назначенных лечащим врачом ему либо его супруге (супругу), его родителям, его детям в возрасте до 18 лет, для представления такого рецепта вместе с письменным заявлением, с товарным и кассовым чеками из аптечного учреждения, осуществившего отпуск лекарственных средств, в налоговый орган Российской Федерации по месту жительства.

5. Аптечным учреждениям независимо от организационно-правовой формы и формы собственности категорически запрещается отпуск лекарственных средств по рецептурным бланкам со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика».

6. Контроль за выпиской лекарственных средств, входящих в Перечень лекарственных средств, назначенных лечащим врачом налогоплательщику либо его супруге (супругу), его родителям, его детям в возрасте до 18 лет и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, осуществляется не реже одного раза в месяц заведующим отделением и руководителем учреждения здравоохранения.

Рецептурный бланк. Форма № 107/у(Приказ Минздравсоцразвития РФ от 12.02.2007 № 110 (ред. от 27.08.2007) "О порядке назначения и выписывания лекарственных средств, изделий медицинского назначения и специализированных продуктов лечебного питания" (вместе с "Инструкцией по заполнению формы "Специальный рецептурный бланк на наркотическое средство и психотропное вещество", "Инструкцией по заполнению формы № 148-1/у-88 "Рецептурный бланк", "Инструкцией по заполнению формы № 107-1/у "Рецептурный бланк", "Инструкцией по заполнению формы № 148-1/у-04 (л) "Рецепт" и формы № 148-1/у-06 (л) "Рецепт", "Инструкцией о порядке назначения лекарственных средств", "Инструкцией о порядке выписывания лекарственных средств и оформления рецептов и требований-накладных", "Инструкцией о порядке назначения и выписывания изделий медицинского назначения и специализированных продуктов лечебного питания для детей-инвалидов" и "Инструкцией о порядке хранения рецептурных бланков")

Приказ Минздрава России, МНС России от 25 июля 2001 года № 289/БГ-3-04/256 «О реализации постановления Правительства Российской Федерации от 19 марта 2001 года № 201 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета». // Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации. Скачать MS-Word