Рейтинг: 4.6/5.0 (1903 проголосовавших)

Рейтинг: 4.6/5.0 (1903 проголосовавших)Категория: Бланки/Образцы

Декларация по форме, утвержденной приказом ФНС России от 4 июля 2014 года № ММВ-7-3/352@ (далее — Приказ № ММВ-7-3/352@), подается всеми налогоплательщиками, избравшими упрощенную систему налогообложения.

Для заполнения декларации используются данные из книги о доходах и расходах. Декларация подается ежегодно как юридическими, так и физическими лицами — предпринимателями.

Налоговый отчет может быть подан лично (или через представителя), посредством отправки почтовой корреспонденции или через каналы телекоммуникационной связи. Каждый налогоплательщик сам выбирает удобный для себя способ. Обязанность сдавать отчет в электронном формате для налогоплательщиков не предусмотрена.

При сдаче декларации через представителя необходимо иметь в виду, что ИП придется оформить на доверенное лицо нотариально заверенную доверенность. А вот юридическим лицам достаточно распечатать обычный бланк доверенности и заверить ее своей печатью и подписью руководителя.

Куда и в какой срок сдается налоговая декларация по УСННалоговая декларация по УСН за отчетный налоговый период подается юридическими лицами до конца марта года, следующего за отчетным, а ИП — до конца апреля. Если налогоплательщик прекращает деятельность либо теряет право работать на УСНО, отчетность сдается до 25-го числа месяца, который следует за одним из перечисленных событий.

Налогоплательщики — индивидуальные предприниматели сдают декларацию в ИФНС по адресу своей прописки, а юридические лица — в налоговую службу, которой они подотчетны по своему юридическому адресу, указанному в учредительной документации.

Порядок заполнения декларации по УСННалоговая декларация по УСН заполняется от руки или машинописным способом. Правила заполнения стандартные, как и для всех отчетных документов. Не должно быть никаких исправлений, листы нужно соединить скрепкой, а не скобой от степлера, чтобы не повредить штрих-код.

Необходимо представлять в инспекцию только заполненные листы — пустые листы не сдаются. Печать фирмы (при наличии) и подпись руководителя ставятся на титульном листе, в специально предназначенном для этого месте.

В декларацию заносятся данные, округленные до рубля. Все страницы отчета должны быть пронумерованы, сшивать листы не нужно. Заполнять декларацию следует начиная со 2-го раздела, поскольку при заполнении 1-го используются данные из 2-го раздела. Налогоплательщикам, избравшим разные объекты налогообложения, для заполнения предлагаются индивидуальные листы.

Так, те, кто платит 6% со своих доходов, заполняют листы подраздела 2.1, а затем 1.1. Налогоплательщики, уплачивающие налог в виде установленной субъектами налогообложения дифференцированной ставки (либо 15%, если размер субъектами не установлен) от разницы между доходами и расходами, заполняют соответственно подразделы 2.2 и 1.2.

Заполнение декларации по УСНО индивидуальным предпринимателемПорядок заполнения декларации индивидуальным предпринимателем мало чем отличается от заполнения ее налогоплательщиком — юридическим лицом. Техническое отличие заключается в том, что в шапке титульного и всех последующих листов не заполняется номер КПП (ставятся прочерки), поскольку у ИП его просто нет. Предельный срок сдачи декларации для ИП на месяц больше, чем для юридических лиц.

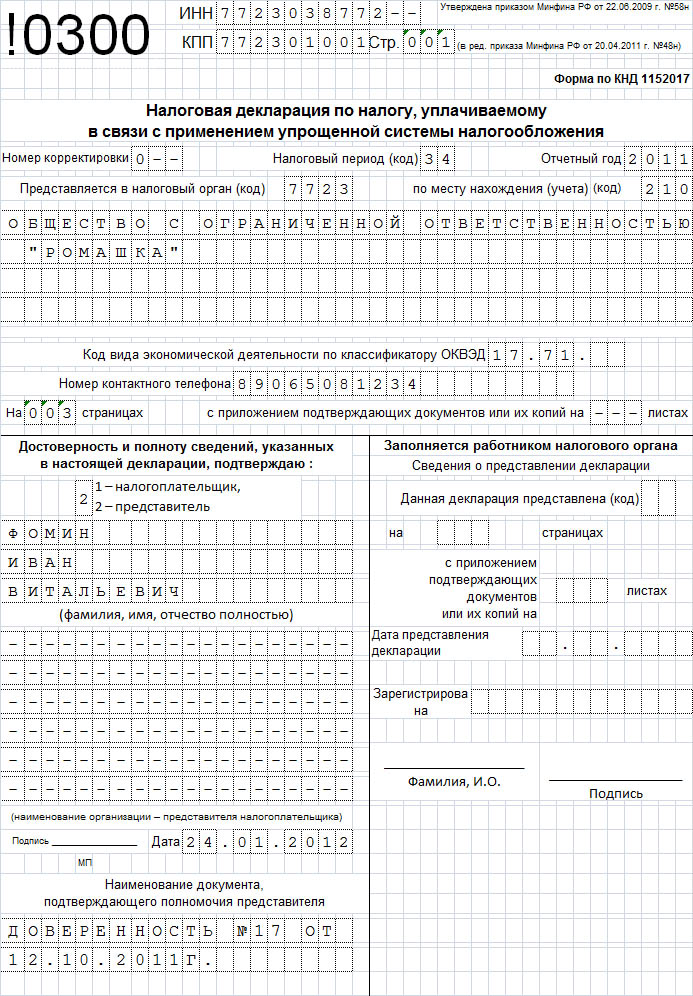

Налоговая декларация по УСН за 2013 годДекларация по УСН образца 2013 года оформлялась по форме, утвержденной приказом ФНС России от 22 июня 2009 года № 58н. По общим правилам уточненная декларация сдается на той форме бланка, которая действовала в уточняемый период, поэтому при сдаче «уточненки» за 2013 год использовался указанный выше бланк.

Налоговая декларация по УСН за 2013 год заметно отличалась от новой формы, которая использовалась при сдаче отчетности за 2014 год. Так, в старой декларации не разбивались по подразделам данные, вносимые в разделы 1 и 2, для налогоплательщиков, применявших разные объекты налогообложения.

Кроме того, в бланке декларации по УСН 2013 года (образец заполнения которой можно без труда найти в интернете), не было раздела 3, в котором сегодня отражаются данные о суммах, поступивших в рамках финансирования из бюджета или благотворительности.

Новая форма декларации УСН за 2014 годОбновленная налоговая декларация по УСН 2014 года более удобна для заполнения данных, поскольку в ней учтены прошлые недоработки. Так, теперь налогоплательщики, уплачивающие 6% от доходов, сдают свои листы, а те, кто платит 5–15% от разницы между доходами и расходами, заполняют и сдают другие листы.

Листы различаются не только в части нумерации подразделов, но и порядком заполнения граф. В разделе 2 теперь указываются суммы за каждый квартал, а не за целый год, как было в прежней декларации. При заполнении декларации УСН образца 2014 годаможно заметить, что в разделе 1 больше не требуется указывать КБК, а аббревиатура ОКАТО заменена ОКТМО. Кроме того, в разделе 1 появилась строчка для указания аванса к уменьшению.

Декларация по упрощенке в 2015 годуНовая декларация по УСН подается в 2015 году по результатам деятельности за 2014 год. Шаблон декларации по УСН — 2014 есть в TIF-формате, рекомендованном ФНС России, а также в виде созданного на его основе PDF-отчета.

В связи с тем что с 2015 года вновь зарегистрированные налогоплательщики обрели право в течение двух лет уплачивать налог по ставке 0%, была разработана новая форма декларации. Такие налогоплательщики подают отчет на бланке, рекомендованном письмом ФНС России от 20 мая 2015 года № ГД-4-3/8533@.

Пример заполнения декларации по УСН может потребоваться тем, кто никогда не сдавал налоговую отчетность. Пошаговая инструкция по заполнению декларации содержится в Порядке заполнения декларации по УСН. Данный Порядок (вместе с бланком отчетного налогового документа) утвержден Приказом № ММВ-7-3/352@.

Где скачать декларацию по УСН образца 2014 годаФорма декларации по УСН в 2014 году доступна для скачивания как на официальных сайтах ФНС и ГНИВЦ, так и на сайтах справочно-правовых систем. Чтобы быть уверенным, что скачанная декларация УСН 2014 годаактуальна и не содержит ошибок, лучше пользоваться авторитетными ресурсами.

Шаблон декларации УСН можно скачать на сайте ГНИВЦ архивом (http://www.gnivc.ru/html/docs/shabl.rar) вместе с другими шаблонами. Файл с актуальной декларацией называется 1152017_5.04000_09.tif. Кроме того, здесь доступны бланки деклараций начиная с 2007 года.

На сайте ФНС бланк декларации содержится в архиве (http://www.nalog.ru/html/sites/www.new.nalog.ru/docs/pril1_fns352_040714.rar) вместе с текстом Приказа № ММВ-7-3/352@, а также в подразделе «Подача декларации» (http://www.nalog.ru/rn77/ip/ip_pay_taxes/usn/).

Как и где можно заполнить декларацию по УСН онлайн бесплатноДекларация по УСН 2014 годаможет быть заполнена и в онлайн-режиме. На сайте ФНС это пока невозможно, но есть ряд других порталов, на которых эта функция доступна.

Так, бесплатно заполнить декларацию по УСН онлайн можно, например, на сайте https://service-online.su/.

Главная > Документы > Порядок заполнения нулевой декларации по УСН для ИП

Порядок заполнения нулевой декларации по УСН для ИП По окончании налогового периода индивидуальные предприниматели, как правило, подают декларации в налоговую инспекцию. В частности, ИП на УСН заполняют декларацию вне зависимости от того, был ли получен доход, или нет. Заметно упростить ведение УСН способен данный сервис. Рекомендуем попробовать, чтобы свести к минимуму риски и сэкономить свое время.

По окончании налогового периода индивидуальные предприниматели, как правило, подают декларации в налоговую инспекцию. В частности, ИП на УСН заполняют декларацию вне зависимости от того, был ли получен доход, или нет. Заметно упростить ведение УСН способен данный сервис. Рекомендуем попробовать, чтобы свести к минимуму риски и сэкономить свое время.

В случае отсутствия дохода предприниматели на «упрощенке» сдают так называемую нулевую декларацию.

В нашей сегодняшней публикации мы рассмотрим, кто может сдавать нулевую декларацию по УСН в 2015-2016 году и правила и порядок ее заполнения.

В каких случаях можно подавать нулевую декларацию по УСН?Предприниматели, применяющие упрощенную систему налогообложения, предоставляют декларацию один раз в год. Нулевая декларация может быть подана ИП в следующих случаях:

В законодательстве РФ нет такого термина как «нулевая декларация». Данное понятие используется среди индивидуальных предпринимателей.

Нулевая декларация по УСН для ИП — это документ, который отражает данные по налоговому периоду, в течение которого не происходило движения средств по счетам ИП. Вследствие этого исключается образование налоговой базы для исчисления платежей в пользу государства.

![]()

Отказ от подачи декларации в ФНС грозит штрафными санкциями, даже если деятельность ИП не велась.

Нулевая декларация по УСН — не пустой документ. Расчет налога по УСН с учетом «чистых» доходов (когда отнимают все расходы) приводит к образованию убытков (за прошедший год). Несмотря на наличие убытков, ИП все же придется оплатить налог в размере 1% (от дохода).

Исключением может стать только ИП, применяющий в качестве объекта налогообложения доходы. Отсутствие доходов в данном случае не предполагает уплату налога ИП.

Сроки подачи нулевой декларации УСНВ соответствии с нормами российского законодательства, нулевая декларация подается:

При отсутствии доходов и ведения предпринимательской деятельности, отчет за налоговый период предоставляется в виде нулевой декларации по УСН. ИП, имеющие наемных работников, подают данные об их численности и ежеквартально предоставляют расчеты РСВ-1 и 4-ФСС .

Инструкция по заполнению нулевой декларации УСНОтметим, что при заполнении декларации по УСН в случае отсутствия доходов расчет итоговых сумм не предусмотрен.

Заполнение страницы 1:На последней странице декларации по УСН заполняется строка 201, в которой укаывается ставка налога — 6% или 15%. Ставка налога прописывается арабскими цифрами. Знак "%" не используется. В пустых ячейках ставятся прочерки.

Кроме того, на каждой странице декларации следует указывать ИНН и КПП.

Нулевую декларацию по УСН можно передать в налоговую службу следующими способами:

![]()

Самое главное — подать декларацию по УСН не позднее 30 апреля.

В налоговой инспекции предпринимателю должны выдать копию декларации, в которой указывается ее номер и дата со штампом налоговой инспекции.

Скачать бланк нулевой декларации по УСН 2015-2016 годаПо ссылкам ниже читатель может скачать бланк этой декларации в формате Excel или PDF.

Здравствуйте! Не подскажете, если декларация не подавалась 4 года в связи с обстоятельствами, которые налоговая не поймет (личные). Как я могу подать за все эти года нулевую декларацию (ИП давно развалилось, поэтому ни доходов ни расходов не было, долги только накопились в пенсионке). Число подачи в налоговую за все года будет свежее, то есть этого года, но за все 4 или нужно прописывать именно 13 год, 14, 15, 16 (то есть получается задним числом). И подать можно, к примеру, 1 декларацию за год или за год их будет несколько (нужно прописывать всю подноготную поквартально)?

Максим, добрый день.

Необходимо сдать за каждый год отдельную декларацию, указав в каждой из них год, за который она сдается 2013, 2014 и т.п, за 2016 еще рано сдавать. Декларация УСН сдается один раз в год до 30 апреля года, следующего за отчетным. Дату подачи в каждой декларации ставите именно ту на которую будете подавать.

За каждую несданную декларацию необходимо будет уплатить 1000 рублей штрафа. Если декларация нулевая, то пени не будет.

Добрый день. При заполнении декларации УСН за 2015 год получается такая картина: стр130=2310; стр131=6210; стр132=15990; стр133=21210. Стр140=5568 (взносы в ПФР); стр141=11136; стр142=16704; стр143=32272 (взносы в ПФР+аванс.платеж по УСН). Соответственно при расчете стр020=-3258. Что я должна отразить в стр20 и как дальше заполнить все остальные строки?

Здравствуйте. У меня к вам такой вопрос: необходимо ли подавать декларацию, если зарегистрирована как ИП 03.08.2015 и сразу после получения свидетельства на ИП подано было заявление на патент, который был получен только 01.09.2015? Деятельность в августе не велась. Спасибо.

Регита, добрый день. Если Вы не подавали заявление на применение УСН, если Вы подали заявление на ПСН не позже 30-ти дней, после даты регистрации ИП, то декларацию сдавать не надо. Если перед подачей заявление на ПСН Вы подавали заявление на применение УСН, то необходимо до 30.04.2016 сдать декларацию УСН. Если заявление на ПСН было подано Вами после 30-ти дней со дня регистрации ИП, то это означает, что до получения патента Вы числились на ОСНО, следовательно, должны сдать 3-НДФЛ и декларацию НДС.

Наталия, добрый день. А у меня почти похожая ситуация. патент со 2 февраля, ИП оформлено с 10 января. я так понимаю, мне надо сдавать декларацию - в январе деятельность не велась, было написано заявление на УСН. Так вот вопрос: декларацию сдавать нулевую? или писать за весь 2015 (с февраля был патент)?

Пенсионный и налоговая грозит штрафом.

В начале 2015 закрыл ИП. Весь 14-q год деятельность ИП не велась, декларацию не сдавал. Сейчас знакомая из ПФР звонит, и говорит, что пришли списки по людям, которые не сдали декларацию ну и теперь будут начисляться штрафы за все это дело.

Теперь вопрос: какой они могут штраф начислить, в случае, если деятельность не велась и дохода не было и можно ли сейчас предпринять какие-то контрмеры, и стоит ли этого всего бояться, ибо сейчас уже не являюсь предпринимателем и не веду предпринимательской деятельности.

Евгений, ПФР вправе сумму штрафов, если Вы не сдали декларацию УСН, независимо от того была у Вас деятельность или нет, являетесь ли Вы сейчас ИП или уже закрылись. Причем сумма будет немаленькая - около 140000 рублей. Предпринимать сейчас что либо уже поздно, единственное, что можно сделать - договориться с ПФР о рассрочке платежа.

Добавлено в закладки: 0

Самостоятельная подача сведений о доходах в налоговую инспекцию – прямая обязанность не только юридических лиц, но и частных предпринимателей, а также некоторых категорий граждан. Данный вид отчетности должен предоставляться в контролирующий налоговый орган даже тогда, когда доходов за прошедший период не поступало. В этом случае необходимо подавать нулевую декларацию. О правилах заполнения такой документации, а также сроках ее подачи для лиц, занимающихся индивидуальным предпринимательством (ИП), сегодня и поговорим.

Самостоятельная подача сведений о доходах в налоговую инспекцию – прямая обязанность не только юридических лиц, но и частных предпринимателей, а также некоторых категорий граждан. Данный вид отчетности должен предоставляться в контролирующий налоговый орган даже тогда, когда доходов за прошедший период не поступало. В этом случае необходимо подавать нулевую декларацию. О правилах заполнения такой документации, а также сроках ее подачи для лиц, занимающихся индивидуальным предпринимательством (ИП), сегодня и поговорим.

Сдавать нулевую отчетность самостоятельно можно в ручную или использовать специальный онлайн-сервис .

В условиях современного развития предпринимательства и малого и среднего бизнеса на территории Российской Федерации большинство предпринимателей этой категорий, в том числе и индивидуальных, предпочитают работать с упрощенной системой налогообложения (УСН).

Упрощенная система налогообложения (УСН) и ее преимуществаУСН, в просторечье часто именуемая «упрощенкой», представляет собой особый вариант налогового режима для компаний различных форм собственности, а также отдельных граждан, ведущих предпринимательскую деятельность без образования юридического лица. Одной из привлекательных особенностей «упрощенки» в сравнении с альтернативными режимами является возможность налогоплательщика самостоятельно выбирать базу для совершения налоговых выплат.

Нулевая декларация для ИП должна подаваться в тех случаях, когда:

Индивидуальные предприниматели, работающие с упрощенной системой налогообложения, обязаны декларировать свои доходы один раз в год. При этом отчетность подается в налоговую инспекцию даже при отсутствии хозяйственной и коммерческой деятельности в течение отчетного периода. В тех случаях, когда никаких действий предпринимателем не производилось, в большинстве граф ведомости проставляется ноль, и такая отчетность называется нулевой декларацией. Однако, несмотря на название, данный вид документа не во всех строках содержит нули. Так, например, вторая страница отчета не содержит прочерков в следующих строках: 001, 002, 003; а вот на третьей странице прочерки ставятся везде, за исключением 201-й строчки. Кроме того, правильное заполнение нулевой декларации для ИП требует указания необходимых данных предпринимателя на первой странице.

Индивидуальные предприниматели, работающие с упрощенной системой налогообложения, обязаны декларировать свои доходы один раз в год. При этом отчетность подается в налоговую инспекцию даже при отсутствии хозяйственной и коммерческой деятельности в течение отчетного периода. В тех случаях, когда никаких действий предпринимателем не производилось, в большинстве граф ведомости проставляется ноль, и такая отчетность называется нулевой декларацией. Однако, несмотря на название, данный вид документа не во всех строках содержит нули. Так, например, вторая страница отчета не содержит прочерков в следующих строках: 001, 002, 003; а вот на третьей странице прочерки ставятся везде, за исключением 201-й строчки. Кроме того, правильное заполнение нулевой декларации для ИП требует указания необходимых данных предпринимателя на первой странице.

Декларирование доходов в режиме упрощенной системы налогообложения производится один раз в год. Индивидуальные предприниматели, работающие с УСН, имеют некоторое преимущество перед юридическими лицами также работающими с «упрощенкой»: ИП обязан подать отчетность в контролирующие налоговые органы не позднее 30 апреля, в отличие от обществ с ограниченной ответственностью, которым предписано задекларировать свои доходы и предоставить в инспекцию ведомость до 31 марта. Точно такие же сроки сдачи нулевой декларации ИП существовали в 2014-м и 2015-м годах. Соответственно, если финансовая деятельность на предприятии в течение двух прошедших лет не велась, то нулевая отчетность в рамках упрощенной системы налогообложения должна была подаваться до 30 апреля 2013 и 2014 годов. Четыре месяца после окончания отчетного периода (календарного года) срок более чем достаточный для того, чтобы подготовить и предоставить отчетность в налоговую инспекцию, особенно для индивидуальных предпринимателей с временно замороженной деятельностью.

В тех случаях, когда сроки сдачи нулевой декларации ИП нарушаются, предприниматель подвергается штрафным санкциям. На основании 119-й статьи Налогового кодекса Российской Федерации на лиц, не сдавших декларацию в установленный законом срок, налагается денежное взыскание в размере 1000 рублей. Кроме того не стоит забывать и о необходимости сохранять хорошие отношения с сотрудниками налоговой службы для дальнейшего ведения бизнеса. Несвоевременное предоставление отчетной ведомости может сослужить плохую службу нерадивому предпринимателю. Частые ревизии финансово-экономической деятельности предприятия, тщательный поиск ошибок в бухгалтерских и налоговых документах ИП, а также придирки во время подобных проверок – все это может стать следствием нарушения сроков при подаче налоговой декларации.

Какие еще отчеты обязаны предоставлять ИПИндивидуальные предприниматели на «упрощенке», привлекающие наемных работников, в случае отсутствия фактической деятельности за отчетный период помимо нулевой декларации должны предоставить в контролирующие органы следующие документы:

При подаче вышеперечисленной документации также не следует забывать об установленных Российским законодательством сроках.

Помощь в ведении бизнеса, бухгалтерии, от онлайн сервиса «Моё дело »

В одном сервисе есть всё необходимое для работы с бухгалтерией: справочная, учётная системы, отправка отчётности через интернет и консультации экспертов.

После заполнения форм вы получите пакет готовых документов требующихся для регистрации ИП, в налоговой. На данный момент, такая услуга на сайте совершенно бесплатна, для всех.

Моё дело помогает правильно вести бухгалтерию, сдавать отчётность и уплачивать налоги точно в срок:

Все возможности современной бухгалтерии в одном сервисе:

Сервис «Мое дело» не ограничивает свой функционал простым заполнением документов. На него можно переложит ведение налогового и бухгалтерского учета, при этом расценки на услуги учета значительно меньше аналогичных услуг от оффлайн-фирм.

Сервис «Мое дело» не ограничивает свой функционал простым заполнением документов. На него можно переложит ведение налогового и бухгалтерского учета, при этом расценки на услуги учета значительно меньше аналогичных услуг от оффлайн-фирм.

Весь перечень полезных услуг, для предпринимателей:

Рекомендуем Вам ознакомится с этими сервисами — помощниками, на пути успешного бизнесмена.

Бизнес-Прост.ру создан в помощь малому и среднему бизнесу России. На сайте собраны лучшие бизнес идеи, примеры бизнес планов с видео, полные пошаговые руководства по открытию бизнеса с нуля, выбор старого и нового оборудования, каталог франшиз, образцы шаблонов документов, бланков и форм за 2016 год.

Если вы нашли ошибку, выделите ее и нажмите Shift + Enter или нажмите нажмите здесь чтобы оповестить нас.

Спасибо за ваше сообщение. В ближайшее время мы исправим ошибку.

Копирование страницы, переписывание полностью или частично - приветствуется, только с активной ссылкой на источник. Карта сайта

Подпишитесь на наши новостиСпасибо за ваше сообщение. В ближайшее время мы исправим ошибку.

➠ Главная > Налоги > УСН 6% и 15% > Образец заполнения нулевой декларации по УСН 6% за 2014 год для ИП и ООО

Образец заполнения нулевой декларации по УСН 6% за 2014 год для ИП и ООО Для начинающих бухгалтеров и предпринимателей заполнение даже нулевой декларации по УСН 6% за 2014 год вызывает определенные сложности. В этой небольшой статье показан образец заполнения данной отчетности.

В начале января я уже давал инструкцию по заполнению декларации по УСН 6%. Кому интересно — можете ознакомиться. Но там была рассмотрена ситуация на примере деятельности одного ИП с цифрами. А как заполнять декларацию, если деятельности в течение года не было? Или предприниматель или организация совмещали, например: УСН и ЕНВД. И по «вмененке» деятельность осуществлялась, а по «упрощенке» — нет.

Заполнять данный отчет мы будем, как всегда, в программе «Налогоплательщик ЮЛ «. Проверьте, чтобы в настройках программы были заполнены поля ОКВЭД и ОКТМО, а у организаций, еще — ФИО руководителя. Выбираем отчетный период — «2014 год». Далее в меню «Документы» выбираем пункт «Налоговая отчетность». Нажимаем кнопочку «Добавить» и ищем нашу декларацию. Выбираем ее и приступаем к заполнению.

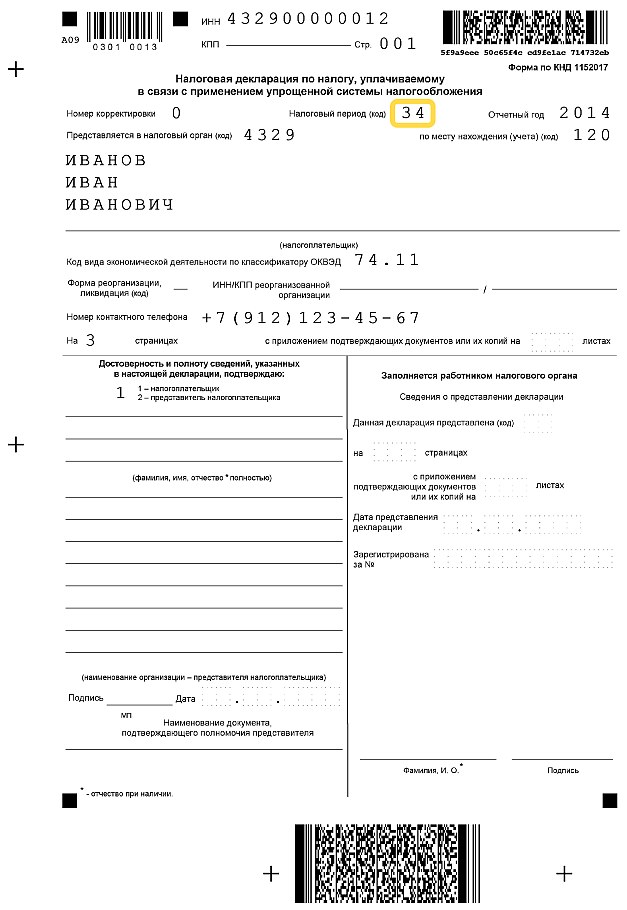

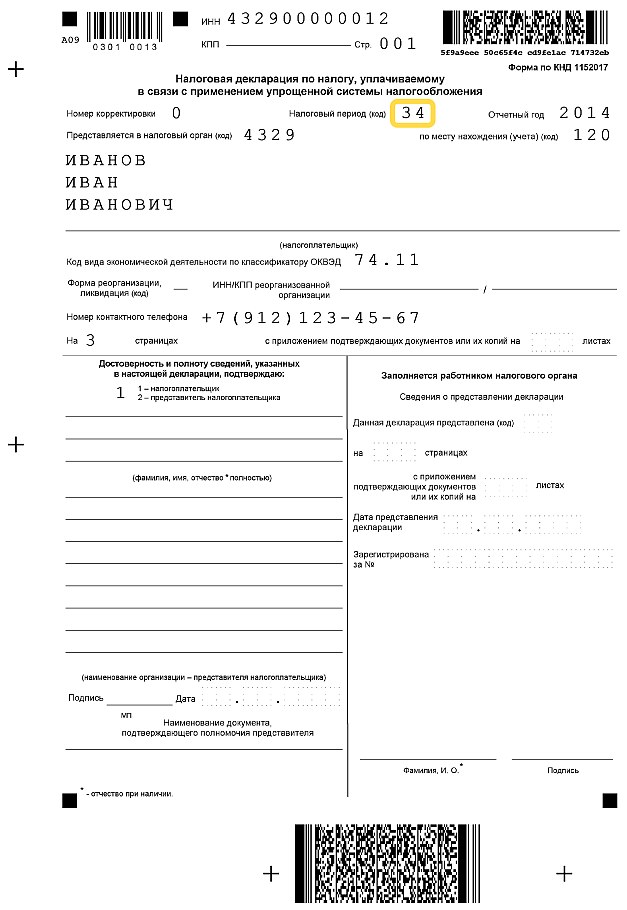

Образец заполнения Титульного листа

На этом листе нам нужно обязательно заполнить поле «Налоговый период (код)». Выбираем значение — «34». Все остальные поля должны заполниться автоматически, но проверить не помешает.

Предприниматель, если подает декларацию лично, больше ничего не указывает. Если декларация подается через представителя, то в поле «Достоверность и полноту сведений, указанных …» ставим не «1», а «2», а также указываем ФИО представителя. А в поле «Наименование документа, подтверждающего полномочия представителя» указываем данные о доверенности, например «Нотариальная доверенность АА 123456 от 15.01.2015 г.».

Бухгалтер, заполняющий декларацию у ООО, должен указать: если директор сдает отчетность лично — «1» и ФИО директора; либо — «2», ФИО представителя и данные о доверенности, например: «Генеральная доверенность № 123 от 30.11.2014 г.».

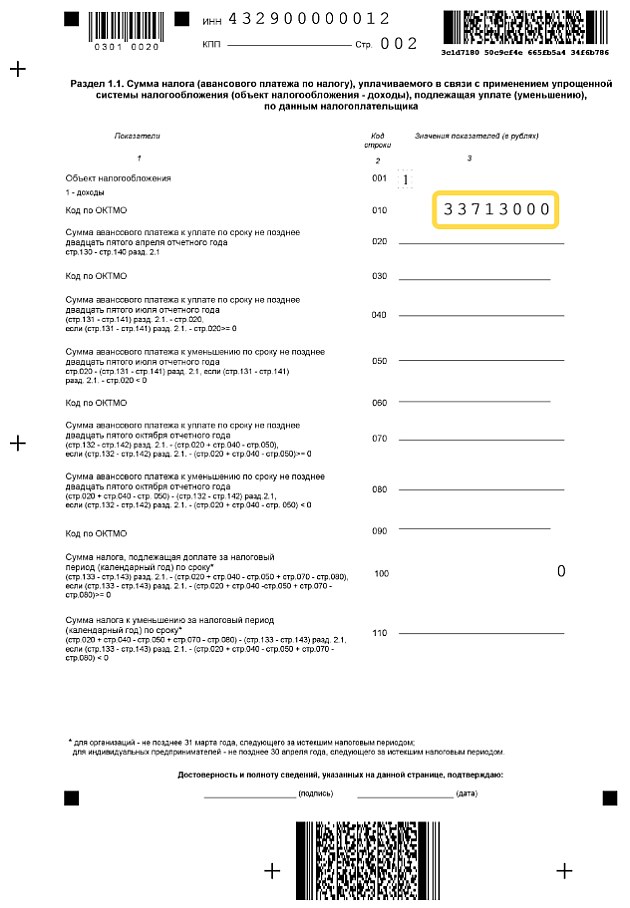

Заполнение раздела 1.1

Как видите здесь все просто. Код по ОКТМО достаточно указать в строке 010. Строки 030, 060 и 090 заполнять не надо!

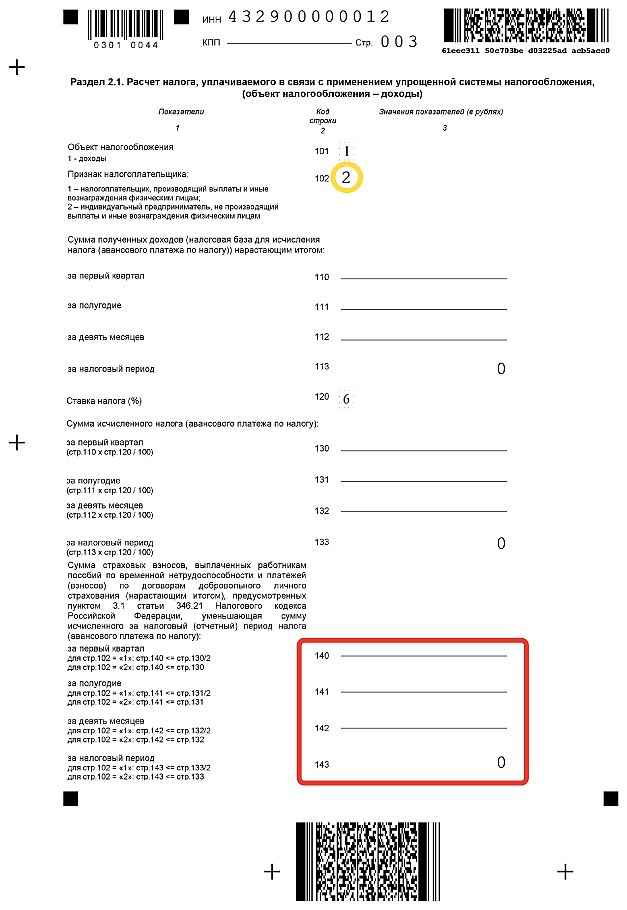

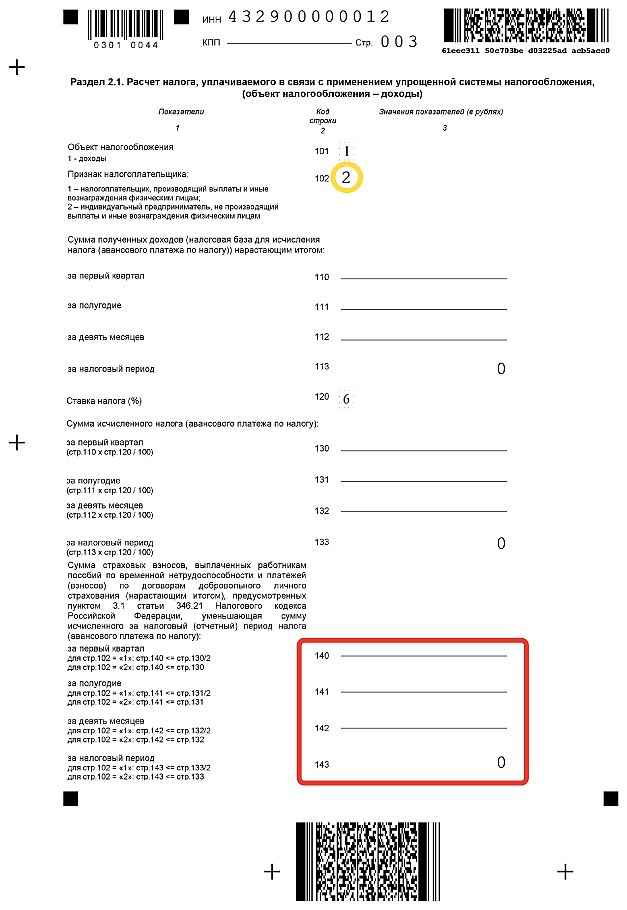

Заполнение раздела 2.1

Предприниматели без работников в строке «102» указывают — «2», а организации (ООО) — в любом случае «1», т.к. в штате у них есть директор (даже если он не получает зарплату). Если, например, ИП осуществляет деятельность, переведенную на ЕНВД и по ней есть работники, а по УСН деятельности не было, то указываем — «2».

В строках 140-143 отражаются уплаченные страховые взносы, уменьшающие начисленный налог 6%. Нам уменьшать нечего, поэтому здесь мы ничего не указываем.

Как всегда, наживаем кнопки F5 — для перерасчета и F6 — для проверки, и наша декларация готова. Остается расписаться, при необходимости поставить печать и сдать декларацию в налоговую инспекцию.

Николай Соковнин - главный автор и администратор этого сайта. Цель моего сайта - помочь начинающим предпринимателям и бухгалтерам разобраться в налогах, декларациях и бухгалтерских программах!Навигация по страницам комментариев:

Добрый день, Николай!

1)Как подтверждать в налоговой, что доходов действительно не было?

То есть, вместе с нулевой декларацией какие ещё документы сдавать? Бух баланс? Декларацию о доходах за весь период? Первичные документы типа товарного чека? Что-то ещё?

И как они могут понять велась деятельность или нет.

2)И ещё, если открылась я в июне, в июле за 2й квартал авансовый платёж в налоговую нужно платить. Если доходов, которые я могла бы подтвердить ещё не было*

Добрый день, Анна!

1) Нулевая декларация сдается без каких либо подтверждений и оправдывающих документов.

Налоговая инспекция сверяет данные, указанные в декларации, со с сведениями, которые есть у нее (выписки из р/счета, встречные проверки контрагентов налогоплательщика и т.п.).

Если нет расхождений, то проверка декларации на этом заканчивается. Если расхождения имеются, то налогоплательщику выставляется Требование — дать объяснения, приложить документы (КУДиР и пр.), либо сдать корректирующую декларацию с доходами, по данные налоговой.

2) Налоги (авансовые платежи по налогу) рассчитываются с дохода. Если нет доходов, то ничего платить не нужно.

А если нет расчетного счета?

Я ж ип, не обязательно иметь р/с. и откуда они узнают моих контр агентов. если я с розницей работаю с физ лицами ?)… То есть получается никак не отследить и будут просить Кудир.

А если у меня не ведётся деятельность. зачем тогда мне Кудир, если он будет пуст?

Извините за кучу вопросов))

Добрый день! Подскажите, какую форму декларации за 2014год УСН, доходы, нулевка нужно использовать, при подаче в 2016году? Заранее спасибо…

Декларацию сдаете по той форме, которая действовала в отчетный период 2014 года:

форма по КНД 1152017, установленная приказом ФНС России от «04» июля 2014 г. № ММВ-7-3/352@.

В статье она и приводится.

ип С 2014 года, деятельности не было, взнос в ПФР и Мед страх уплачены, система налогообложения 10% доходы минус расходы (в СПб), могу ли я поставить в расходах взносы в ПФР и Мед страх, а также затраты на ежемесячное обслуживание расчетного счета, чтобы данные расходы перенеслись на следующий год?

заранее спасибо.

Здорово что нашел Ваш сайт. Информация очень помогла.

Смысл картинки из заголовка стал понимать заполняя вторую страницу …

Николай, доброе утро!

Спасибо за разъяснения. Деятельность не велась и я чуть было не забыла про то, что декларацию всё равно надо подавать. Без Ваших подсказок не справилась бы — подаю первый раз. Не подскажите, должна ли я подавать ещё какую-либо отчётность куда либо? Извините, но я полный профан в этом вопросе.

Доброго времени суток!

Разве в строках 040 и 070 не должны стоять нули?

т.к. данный показатель указывается, если его значение больше или равно нулю. Или при заполнении нулевой это не так?

Спасибо!

Олег, добрый день. В разделе 1.1 нулевой декларации 0 должен стоять только в строке 100.

Большое спасибо за помощь.

Здравствуйте!

ИП упрощенец — доходы. Доходов нет, сдаю нулевую декларацию. Вопрос следующий, там где в декларации строчки «суммы налогов», «суммы авансовых платежей» там ставить «0» (ноль) или прочерки везде. И если ноль ставить, то справа или слева и пустые места прочерками заполнять. Заранее спасибо.

Спасибо за полную и достоверную информацию по налогоблжению, за помощь нам, крымчанам, в освоении российского законодательного поля. Очень много нашла полезного по УСН и ЕНВД на вашем сайте.

Здравствуйте, Николай! Очень нужна Ваша помощь, запуталась совсем. Интересует форма подачи декларации усн 6% за 2014 год: возможно ли подать на бумажном носителе или по почте, а не в электронной форме? ИП образовался в 2014 году, деятельности никакой не было, соответственно ТКС никак не входило в планы ИП, а с 2015 года в связи с приказом ФНС России от 04.07.2014 № ММВ-7-3/352@ возник вопрос о форме предоставления декларации. Неужели придется заключать договор с оператором, делать ЭЦП и т.п.?

Огромное спасибо Вам за помощь!

Декларацию по УСН, в отличии от НДС, можно подавать на бумажном носителе. Если налоговая требует обратное, уточняйте на чем основано это требование (придумывают) и настаивайте на приеме.

Добрый день Николай! ИП, УСН-6%, без работников. Заполнила декларацию, а мне пишут «В разд. 1.1 по стр. 100 необходимо уточнить сумму налога, подлежащую доплате за налоговый период». Что должно быть в этой строке?

Добрый день! Скажите, пожалуйста, если я отправляю по почте, отправлять нужно один экземпляр или два. И еще скажите, у меня ООО на УСН 6%, деятельности не было, нужно ли еще сдавать бухгалтерский баланс и книгу доходов и расходов. Извините, если вопрос покажется глупым, я сдаю первый раз!)

1) В некоторых инспекциях, если отправить 2 экз. декларации, один высылают назад с отметкой. Попробуйте.

В любом случае отчетность отправляйте заказным письмом с описью вложения.

2) Баланс сдавать обязательно! Не забудьте копию баланса с отметкой налоговой инспекции отправить в статистику.

3) Книгу учета доходов и расходов никуда подавать не надо. Она предоставляется только по отдельному требованию.

Большое, Вам, спасибо! А то я вообще полный ноль(

Скажите, пожалуйста, я скачала бланк «бухгалтерский баланс», а говорят еще есть какой то упрощенный. Мне надо его найти, если у меня УСН. И сколько экземпляров нужно?

Здравствуйте,

подскажите,пожалуйста, как получить копию баланса с отметками налоговой для статистики и в какие сроки в статистику это все отправляется?

Здравствуйте, подаю нулевую декларацию за 2014, так как деятельность не велась. Нужно ли в ИФНс написать пояснение к декларации?

Здравствуйте Николай. Я ИП без работников на УСН (6%). В течение 2014 года платила фиксированные платежи в ПФР и ОМС поквартально, тем самым уменьшая авансовые платежи 6%. Годовой доход за 2014 г превысил 300 тыс. руб. и необходимо в ПФР доплатить произведение разницы на 1%, итого у меня получилось — 4 тыс рублей доплаты. Вопрос: могу ли я эту доплату суммировать с годовыми страховыми взносами и включить в расчет налога за 4-ый квартал?

Если 1% уплачен в 2014 году, то прибавляете к фикс. платежам 2014 года и уменьшаете налог 2014 года. Если в 2015 году, то …

Посмотрите рубрику «УСН 6% и 15%», недавно письмо Минфина публиковал по данному вопросу.

Здравствуйте! мне с работы открыли ИП (доходы). В 4 кв сумма превысила 300000 руб. в ПФ 1% оплатила в декабре. зарплату получаю по банк.карте. Меня интересует вопрос: возможно ли сдать декларацию с суммой дохода не превышающей 300 т.р. И хотела уточнить оплату в налоговую: в прошлом году за 2013 мне сказали заплатить 6% уменьшенные в двое, а за 2014 сказали заплатить все 6%, и увидела в отзыве 3%. подскажите пожалуйста.

Николай27.01.2015

Михаил, как сделать нулевку по УСН 6% за 2014 год — написал в сегодняшней статье. А ставку 6% на 3% поменяйте вручную в разделе 2.1.

Николай,что делать я отправила почтой декларацию по УСНО 05 января 2015г. еще по старой форме. Т.к.Налогоплательщик еще не был обновлен и новая форма только появилась в программе в конце января?

Галина, Налогоплательщик ЮЛ 4.40 вышел 26 декабря 2014 г. В данной версии уже можно было заполнить декларацию по УСН по новой форме. Делайте по новой форме и сдавайте по новой.

Светлана, нет такого понятия — «декларация по УСН за 4 квартал 2014г.», т.к. данная декларация подается за весь год.

Декларация представляется по итогам налогового периода организациями в налоговые органы по месту своего нахождения не позднее 31 марта года, следующего за истекшим налоговым периодом; индивидуальными предпринимателями — в налоговые органы по месту своего жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Здравствуйте, Николай. Спасибо Вам за информацию, всегда надеешься, что Вы проинформируете обо всем, но о сведении о среднесписочной численности работников ничего не было упомянуто, И я забыла и сдала отчеты 26 января, какие штрафы за несвоевременную сдачу сведений о среднесписочной численности работников?

И еще вопрос: какие КБК в 2015 году изменились?

Спасибо.

Зря Вы так. Про Сведения о среднесписочной численности работников я писал в статье Налоговый календарь на январь 2015 года .

Штраф — 200 руб.

КБК поменялись по земельному налогу. Но я его плохо знаю. КБК по взносам остались те же самые.

И в КБК по пени сейчас указывается не 2000, а 2100.

Здравствуйте, Николай. спасибо за Ваши полезные и своевременные статьи. Я относила в налоговую декларацию по ЕНВД и нулевую по УСН 12-го января 2015г. и у меня не приняли нулевую по УСН, сказали, что необходимо проставить в строках 030, 060, 090 ОКТМО. я удивилась, но переделала. Вот только доехать до налоговой ещё не успела. Может быть они сами после праздников ещё только вышли и не разобрались, но вот в нашей налоговой (Умуртия) так почему-то.:)

Я сам сначала ставил ОКТМО во всех строках, пока не перечитал инструкцию:

IV. Порядок заполнения Раздела 1.1 «Сумма

налога (авансового платежа по налогу), уплачиваемого

в связи с применением упрощенной системы налогообложения

(объект налогообложения — доходы), подлежащая уплате

(уменьшению), по данным налогоплательщика» Декларации

4.1. Раздел 1.1 заполняют только налогоплательщики, объектом налогообложения у которых являются доходы.

…

При этом, «Код по ОКТМО» по коду строки 010 заполняется налогоплательщиком в обязательном порядке, а показатели по кодам строк 030, 060, 090 указываются только при смене места нахождения организации (места жительства индивидуального предпринимателя).

Николай, здравствуйте.

Вы как всегда вовремя!

Все понятно и четко, осталось отнести в налоговую.

Ваш сайт полезен и еще раз подчеркну- информация вовремя.

Всех благ!

Отсутствие какой-либо деятельности не избавляет ни ИП, ни ООО, ни одну другую организацию от сдачи отчетов в налоговую. В данной ситуации составляется нулевая отчетность и подается в обычные сроки ? до конца марта следующего за отчетным периодом года. Например, за 2012 год вам потребуется подать декларацию по УСН до 31 марта 2013 года.

Нюансы заполнения декларации для составления нулевой отчетности

В бланке следует заполнит такие поля:

? ИНН и КПП (последнего кода у индивидуальных предпринимателей нет). Найти ИНН вы можете в Свидетельстве о постановке на учет в налоговой.

? Номер корректировки: напишите «0».

? В пункте «Налоговый период» отметьте «34».

? ОКВЭД, который вы можете найти в письме росстат или на сайте www.okpo.ru.

? На второй странице в пункте «001» следует отметить объект налогообложения. Пишете «1», если оплачиваете 6% от дохода, «2» ? если 15% минус расходы.

? ОКАТО в пункте «010». Найти эту информацию можно в Справочнике/ Сведения об организации/ Для отчетов/ ОКАТО. Код отвечает Общероссийскому классификатору объектов административно-территориального деления.

? КБК в пункте «020». Эта информация вносится согласно Федеральному закону «О бюджетной классификации Российской Федерации».

Остальные пункты в случае с нулевой отчетности ИП по УСН оставляете пустыми.

Декларация по УСН подается ежегодно, как уже говорилось ? до конца первого квартала следующего года после отчетного. Помните, что бланк надо заполнить дважды: один вы оставите себе, когда на него поставят штамп. Если же вы отправляете отчет ценным письмом, сохраните один экземпляр с почтовой квитанцией и описью со штампом почтового отделения.

Может быть полезно: