Рейтинг: 4.9/5.0 (1875 проголосовавших)

Рейтинг: 4.9/5.0 (1875 проголосовавших)Категория: Бланки/Образцы

Для правильного отражения расходов в декларации по налогу на прибыль следует четко распределить их в учете. Прямые расходы уменьшают облагаемую прибыль, если относятся к готовой и реализованной продукции (товарам). Остальные два вида расходов (косвенные и внереализационные) списывают в том периоде, когда они возникли. Перечень прямых расходов закрепляют в налоговой учетной политике фирмы.

Расходы, которые уменьшают облагаемую прибыль, указывают в приложении № 2 к листу 02 декларации по налогу на прибыль.

Распределение расходов в декларации по налогу на прибыльСогласно Налоговому кодексу затраты компании делятся на прямые, косвенные и внереализационные. Их отражают в разных строках декларации по налогу на прибыль:

Прямые расходы уменьшают облагаемую прибыль, если относятся к готовой и реализованной продукции (товарам). Остальные два вида расходов (косвенные и внереализационные) списывают в том периоде, когда они возникли. Связаны они с продажей конкретных товаров или нет, не имеет значения. Поэтому бухгалтеру очень важно определить, какие расходы относят к прямым, чтобы правильно их списать. Как мы сказали выше, общую сумму прямых затрат отражают по строке 010 приложения. Данные в эту строку вносят лишь те компании, которые заняты производством готовой продукции, выполнением работ или оказанием услуг. Торговые предприятия прямые расходы указывают в строке 020. При этом стоимость проданных товаров они отражают отдельно в строке 030 приложения. Если фирма занимается как производством, так и торговлей, то прямые расходы по этим видам деятельности считают раздельно. В приложении их указывают по соответствующим строкам.

Производственные компании отражают в составе прямых затрат:

Конкретный перечень прямых расходов компания определяет для себя самостоятельно (письма Минфина России от 12.05.2010 № 03-03-06/1/324, от 10.04.2008 № 03-03-06/1/267, от 02.03.2006 № 03-03-04/1/176). Его закрепляют в налоговой учетной политике фирмы. Желательно обосновать свой выбор с экономической точки зрения (пост. ФАС МО от 20.02.2013 № Ф05-16498/12). Наиболее оправданно будет закрепить единый перечень прямых расходов в бухгалтерском и налоговом учете. Финансовое ведомство не против такого подхода (письма Минфина России от 07.12.2012 № 03-03-06/1/637, от 14.05.2012 № 03-03-06/1/247, от 19.12.2011 № 03-03-06/1/834).

При этом ФНС России предписывает определять механизм распределения затрат на производство между прямыми и косвенными расходами на основании показателей, обусловленных технологическим процессом. Как считают налоговики, компания вправе отнести отдельные затраты, связанные с производством товаров (работ, услуг), к косвенным «только при отсутствии реальной возможности отнести указанные затраты к прямым расходам, применив при этом экономически обоснованные показатели» (письмо ФНС России от 24.02.2011 № КЕ-4-3/2952).

Что еще указывают в приложении № 2 к листу 02В приложении № 2 к листу 02 отдельно выделяют сумму начисленной амортизации по основным средствам и нематериальным активам (строка 131 — линейный метод по ОС (132 — отдельно по НМА), строка 133 — нелинейный метод (134 — отдельно по НМА)).

Кроме того, в нем указывают и сумму убытков, приравниваемых к внереализационным расходам (строка 300). Их сумму дополнительно расшифровывают. Так, по строке 301 приводят данные об убытках прошлых налоговых периодов, признанных в отчетном году, а по строке 302 — суммы безнадежных долгов, списанных в отчетном периоде (если компания создавала резерв под их покрытие, по строке 302 приводят сумму списанных задолженностей, не покрытых резервом).

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыПеред тем как обратиться к содержанию следующего листа Декларации, обсудим одну важную особенность главы 25 НК РФ.

Согласно статье 318 НК РФ, расходы на производство и реализацию, осуществленные в течение отчетного (налогового) периода, подразделяются на прямые и косвенные. Они различаются порядком их признания в целях исчисления налогооблагаемой прибыли. Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, в стоимости которой они учтены. Косвенные расходы. осуществленные в отчетном (налоговом) периоде, в полной мере относятся к расходам данного периода.

В первоначальной редакции главы 25 был указан закрытый перечень прямых расходов (который расширению или сужению не подлежал):

На практике это привело к большим трудностям при расчете налогооблагаемой прибыли.

Дело в том, что в бухгалтерском учете рассчитывается производственная себестоимость произведенной продукции на основе всех расходов, отраженных по счетам 20 «Основное производство» и 25 «Общепроизводственные расходы» (см. п. 5.4). Причем, на практике видов расходов по счету 20 может быть значительно больше, чем в указанном перечне.

В этой оценке произведенная продукция отражается по счету 43 «Готовая продукция». Затем на основе данных счета 43 рассчитывается производственная себестоимость проданной продукции, которая показывается по строке 2120 Отчета о прибылях и убытках (см. п. 6.2).

Получается, что при расчете налогооблагаемой прибыли значительную часть прямых производственных расходов и все общепроизводственные расходы можно учитывать сразу в полном объеме, тогда как при расчете бухгалтерской прибыли они учитываются опосредованно, в составе производственной себестоимости проданной продукции.

Все это означало, что наряду с существующей системой учета производственной себестоимости налогоплательщикам необходимо было создать параллельную систему учета прямых расходов в целях исчисления налога на прибыль. Для многих крупных Предприятий с большой производственной номенклатурой это оказалось непосильной задачей.

Видимо осознав проблему, законодатели Федеральным законом от 06.06.2005 №58-ФЗ внесли изменения в главу 25, согласно которым организации теперь могут самостоятельно устанавливать перечень прямых расходов в смысле статьи 318, закрепив его в учетной политике в целях налогообложения. Теперь, вообще говоря, это перечень можно расширить до всех видов расходов, отражаемых в бухгалтерском учете на счетах 20 и 25, и тем самым исключить различия в понятиях производственной себестоимости (в бухгалтерском учете) и прямых расходов (в целях налогообложения).

Тем не менее, при разработке программы мы решили сохранить первоначальный перечень прямых расходов, чтобы на этом выразительном примере показать, как в рамках единой учетной системы организуется отражение различий между бухгалтерским и налоговым учетом.

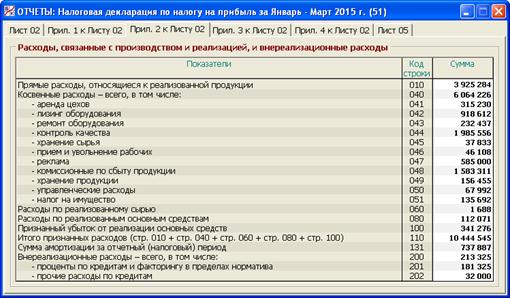

Приложение 2 к Листу 02 «Расходы, связанные с производством и реализацией, и внереализационные расходы»

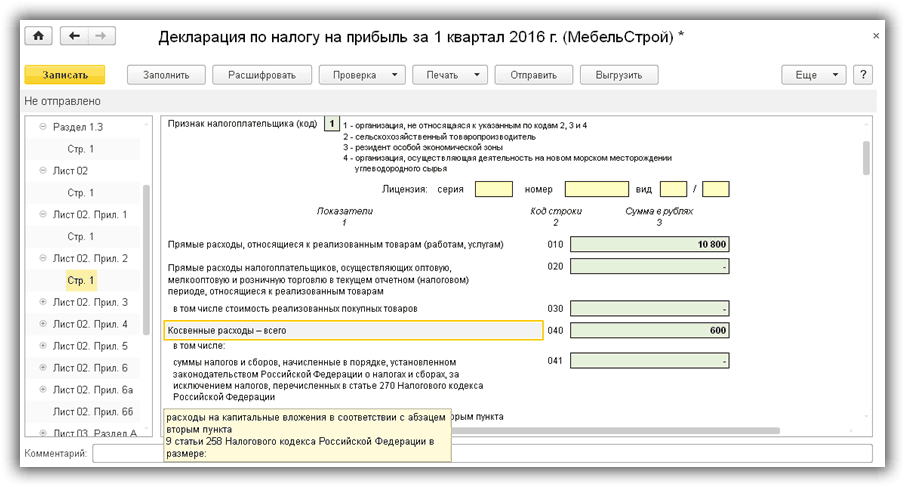

Данный лист Декларации представлен на рис. 7.4.

По строке 010 «Прямые расходы, относящиеся к реализованной продукции» показывается соответствующая величина из налогового регистра по прямым расходам (см. п. 7.2).

Рис. 7.4. Раздел «Отчеты/Декларация по налогу на прибыль/Приложение 2 к Листу 02»

В данной программе в состав строки 040 «Косвенные расходы – всего» входят:

В скобках после названия каждой строки указывается счет бухгалтерского учета, дебетовый оборот по которому определяет значение данной строки.

Строки, где упоминается счет 25, выражают общепроизводственные расходы, которые, как уже говорилось, при расчете налогооблагаемой прибыли признаются сразу, а в бухгалтерской прибыли – постепенно, через производственную себестоимость проданной продукции.

В то же время расходы, указанные по другим строкам (счета 26, 44 и 91/7), признаются сразу как в бухгалтерском, так и налоговом учете.

Отметим, что в реальной Декларации подобные детальные расшифровки косвенных расходов (а также внереализационных доходов и расходов) не предусматриваются. Однако на практике такие расшифровки необходимо подготавливать одновременно с официальной формой Декларации, поскольку налоговые органы при проверках их часто требуют.

По строке 060 «Расходы по реализованному сырью» показывается дебетовый оборот по счету 91/12/2, который складывается из покупной стоимости реализованного сырья и расходов на хранение сырья в доле, приходящейся на реализованную часть выбывшего сырья (см. п. 5.11). При этом, говоря более точно, по указанной выше строке 045 показывается только та часть расходов на хранение, которая приходится на сырье, отпущенное в производство.

По строке 080 «Расходы по реализованным основным средствам» показывается значение одноименной строки 030 Приложения 3 к Листу 02.

По строке 100 «Признанный убыток от реализации основных средств» показывается значение последней строки из налогового регистра по убыткам от реализации основных средств (см. п. 7.3). Строка 110 «Итого признанных расходов» получается как сумма пяти упомянутых выше строк.

По строке 131 «Сумма амортизации за отчетный (налоговый) период» показывается кредитовый оборот по счету 02 «Амортизация основных средств» или, что в данной программе то же самое, дебетовый оборот по одноименному счету 20/4. Эта строка носит справочный характер. В Декларации учитывается не указанная здесь сумма, а сумма амортизации, «растворенная» в составе строки 010.

В данной программе в состав строки 200 «Внереализационные расходы» входят:

Отметим, что дебетовые обороты по счетам 91/4/2 «Проценты по банковским кредитам сверх норматива» и 91/4Ф/2 «Проценты по факторингу сверх норматива» в состав Декларации не входят. Разделение процентов на учитываемые и не учитываемые при налогообложении осуществляется в соответствующих управленческих (аналитических) отчетах (см. п.п. 5.14 и 5.15) и отражается в операциях 25, 52 из табл. 4.2.

Следует подчеркнуть, что, строго говоря, согласно положениям статьи 269 НК РФ, следовало бы нормировать и проценты по коммерческим кредитам, которые Предприятие фактически получает в случае покупки оборудования и сырья с рассрочкой оплаты (см. п.п. 2.1 и 2.2). Для простоты в математической модели игры этого не делается.

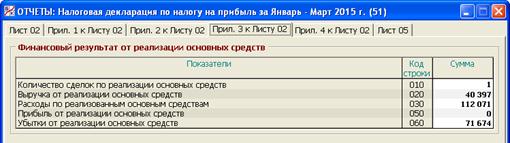

Содержанием строки 202 являются расходы по организации кредитов и неустойки по досрочному возврату кредитов (см. п. 5.15). 6. Приложение 3 к Листу 02 «Финансовый результат от реализации основных средств»

Данный лист Декларации представлен на рис. 7.5.

Рис. 7.5. Раздел «Отчеты/Декларация по налогу на прибыль/Приложение 3 к Листу 02»

До вступления в силу главы 25 НК РФ убытки от реализации основных средств (как и прочего имущества) не учитывались при расчете налогооблагаемой прибыли. В главе 25 был совершен умеренно-прогрессивный шаг в сторону учета интересов налогоплательщиков. Согласно статье 268 НК РФ, убыток от реализации основного средства (амортизируемого имущества) можно учитывать при налогообложении прибыли, но не единовременно, в момент его возникновения, а постепенно, равными долями в течение оставшегося срока полезного использования.

В Приложении 3 к Листу 02 решается первая задача по выполнению указанной нормы НК РФ: выявляется общая сумма убытков, возникших при реализации основных средств в отчетном периоде, с целью ее исключения из расчета налоговой базы отчетного периода. При этом вторую задачу (признание в составе налоговой базы отчетного периода соответствующей части прошлых убытков от реализации основных средств) решает специальный налоговый регистр по убыткам от реализации основных средств (см. п. 7.3).

Напомним, что в данной программе в качестве основных средств выступает только оборудование производственных цехов. Поэтому по строке 010 «Количество сделок по реализации основных средств» показывается общее количество случаев продаж производственного оборудования в течение отчетного (налогового) периода.

Строка 020 «Выручка от реализации основных средств» рассчитывается как кредитовый оборот по счету 91/11/1 «Выручка от продажи оборудования (с НДС)» за вычетом дебетового оборота счету 91/11/1Н «НДС по проданному оборудованию». Данная строка является основанием для заполнения одноименной строки 030 Приложения 1 к Листу 02. Строка 030 «Расходы по реализованным основным средствам» рассчитывается как дебетовый оборот по счету 91/11/2 «Расходы по реализованному оборудованию». По этому счету проходят остаточная стоимость оборудования и расходы на его демонтаж (см. п. 5.11). Данная строка является основанием для заполнения одноименной строки 080 Приложения 2 к Листу 02. Строка 050 «Прибыль от реализации основных средств» и строка 060 «Убытки от реализации основных средств» рассчитываются как кредитовый и дебетовый оборот соответственно по счету 91/21 «Прибыль (убыток) от продажи оборудования». При этом строка 060 является основанием для заполнения одноименной строки 050 Листа 02.

Поясним, что в каждом конкретном случае продажи оборудования делается проводка по дебету вспомогательного счета 91/11/0 и кредиту счета 91/21 на сумму полученной прибыли (операция 112 из табл. 4.2) или же – проводка по дебету счета 91/21 и кредиту счета 91/11/0 на абсолютную сумму полученного убытка (операция 113). Такой прием не является правилом, закрепленным в каких-либо нормативных документах. Просто в программе демонстрируется, каким образом в рамках практического бухгалтерского учета можно формировать данные необходимые для расчета налогооблагаемой прибыли.

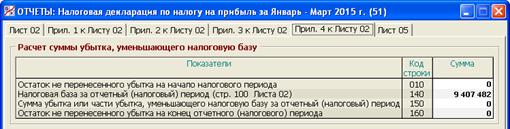

То же самое можно сказать и в отношении методики работы со счетами 91/4 и 91/4Ф с целью разделения процентов на учитываемые и не учитываемые при налогообложении (см. выше пп. 5). 7. Приложение 4 к Листу 02 «Расчет суммы убытка, уменьшающего налоговую базу»

Данный лист Декларации представлен на рис. 7.6.

Рис. 7.6. Раздел «Отчеты/Декларация по налогу на прибыль/Приложение 4 к Листу 02»

Наличие данного листа вызвано тем, что согласно статье 283 НК РФ налоговую базу налогового периода можно уменьшать на общие убытки от деятельности организации (по налоговому учету), полученные в прошлых налоговых периодах.

Интересно отметить, как изменялась статья 283 в сторону все большего учета интересов налогоплательщиков.

В первоначальной редакции этой статьи, т.е. начиная с 2002 г. разрешалось учитывать убытки прошлых лет в пределах 30% прибыли текущего налогового периода.

Федеральный закон от 06.06.2005 №58-ФЗ установил, что в 2006 г. этот предельный процент возрастает до 50%, а начиная с 2007 г. – до всех 100% прибыли налогового периода.

В настоящей версии программы учитывается последняя редакция статьи 283.

Напомним, что налогооблагаемая прибыль рассчитывается нарастающим итогом с начала налогового периода (календарного года). При этом убытки, возникшие в одном отчетном периоде данного налогового периода, могут естественным образом покрываться прибылью в последующих отчетных периодах. Поэтому о переносе убытков как специальной процедуре можно говорить лишь по отношению к убытку, возникшему по итогам всего налогового периода.

Следовательно, в учетной системе организации необходимо где-то хранить информацию о том, какова общая сумма не перенесенных убытков на начало каждого налогового периода (календарного года).

В данной программе эта проблема решается следующим образом: при реформации баланса на очередной календарный год (см. п. 6.1) указанная сумма отражается по дебету забалансового счета Н/УБ/ОБЩ «Общие убытки от деятельности – входящее сальдо» и кредиту вспомогательного счета Н/0. Данные счета Н/УБ/ОБЩ и показываются по строке 010 «Остаток не перенесенного убытка на начало налогового периода» в течение всех отчетных периодов текущего года. Строка 140 «Налоговая база за отчетный (налоговый) период» полагается равной строке 100 Листа 02, если эта строка положительна, и нулю – в противном случае. Строка 150 «Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период» рассчитывается как минимум из значений строк 010 и 140. Значение этой строки показывается в строке 110 Листа 02. Строка 160 «Остаток не перенесенного убытка на конец отчетного (налогового) периода» рассчитывается как разница строк 010 и 150, если строка 100 Листа 02 положительна, а в противном случае – как сумма строки 010 и абсолютной величины строки 100 Листа 02. Иными словами, в этом случае к убытку на начало года добавляется сумма убытка, полученного в отчетном (налоговом) периоде.

Значение строки 160 по итогам всего налогового периода образует входящее сальдо счета Н/УБ/ОБЩ на следующий налоговый период.

Ольга Знаток (426), закрыт 7 лет назад

Из налоговой пришло письмо о предоставлении расшифровки внереализационных доходов и расходов. Предприятие работает на ЕНВД, была по видемо продажа, (отчет делал прошлый бухгалтер, ) ИФНС требует документы. какие?

Irina Просветленный (27332) 7 лет назад

Им нужно всего лишь навсего посмотреть, не было ли у вас реализации, проходящей по счету 91.1 с которой нужно платить НДС и налог на прибыль. Например, если у вас розничная торговля и вы продаете ОС, используемое в деятельности, облагаемой ЕНВД, то такая реализация под ЕНВД не подпадает и с нее нужно уплатить НДС и налог на прибыль.

Расшифровку можно взять в ОСВ по этим счетам (если у вас 1С) - там детализация доходов и расходов.

Ответ в налоговую пишется на фирменном бланке: (пример)

"На Ваш исх. №. сообщаем:

Внереализационные доходы за 6 месяцев 2009г составили:

- выручка от реализации ОС - 10000 руб

- штраф за нарушение условий договора -5000 руб

Итого: 15000 руб

Внереализационные расходы составили:

-остаточная стоимость ОС - 7000

-услуги кредитных организаций - 4000

Итого: 11000 рублей

При этом итоги должны соответствовать сумме в соответствующих строках формы №2. Наверное, у вас суммы по этим строкам большие, поэтому они и заинтересовались. А какие документы просить у вас они не знают, потому что не видят, что у вас по 91 счету прошло. Вот когда вы расшифруете эти строки, тогда они и могут поросить у вас конкретные документы. Лучше расшифровку предоставить - иначе можете нарваться на документальную проверку. И вообще, на подобных письмах из налоговой телефон и исполнитель указывается, поэтому можно позвонить и все разузнать))))

krot Мастер (1634) 7 лет назад

Все что не оносится к основной деятельности, будет внереализационными доходами и расходами. Например РКО, проценты по счету.

ArcKon Мыслитель (9410) 7 лет назад

1. Если ы на ЕНВД, то у Вас нет внереализационных расходов, а по бух. учету - прочие, а расшифровку Отчета о прибылях и убытках налоговая не враве требовать.

2. Если эти расходы указаны в декларации по налогу на прибыль, то их расшифровку можно поискать на счете 91.

3. Вообще если в требовнии четко не прописано какие документы необходимо предоставить, то Вы вправе написать письмо в налоговую с просьбой о четкой формулировке требования.

Елена Вдовичева Мыслитель (6661) 7 лет назад

вы не являетесь плательщиком налога на прибыль, соответственно не расшифровываете доходы и расходы по главе 25 НК (доходы/расходы от обычных видов деятельности, внереализационные доходы/расходы). так им и ответьте письменно

Светлана Гуру (3434) 7 лет назад

См, налоговый кодекс ст, 250, 265

Практика показывает, что расчет себестоимости вызывает много трудностей как у бухгалтеров, так и у аудиторских компаний, занимающихся разработкой учетных политик. Автор подробно анализирует специфику расчета себестоимости, останавливается на различиях прямых и косвенных расходов в налоговом и бухгалтерском учете, на примерах показывает, действительно ли упростится ведение учета за счет сближения данных бухгалтерского и налогового учетов. Кроме того, рассказывает об общих методиках по учету расходов, связанных с производством, у различных предприятий. Как формировать себестоимость в налоговом учете? Можно ли воспользоваться в разумных пределах отраслевыми рекомендациями при расчете налоговой базы по налогу на прибыль?

В налоговом учете как таковое понятие себестоимости отсутствует. Вместо этого применяется понятие «расходы на производство». Правда, суть дела это не меняет: и в бухгалтерском, и в налоговом учете следует определять расходы на производство продукции (работ, услуг) в соответствии с требованиями бухгалтерского или налогового законодательства.

При этом надо понимать, что себестоимость продукции (работ, услуг) является основой прогнозирования и управления производством, а фактические затраты на производство – базой для определения цены реализации, объема материально-производственных запасов в целях обеспечения непрерывного процесса производства. Именно на основании составляющих себестоимости определяется порядок документального оформления затрат, то есть график документооборота, на основании которого группируются и систематизируются данные первичных документов.

Сразу отметим, что способы исчисления себестоимости конкретных видов продукции (работ, услуг) в бухгалтерском и налоговом учете различны в большинстве случаев. Соответственно и финансовый результат, формируемый как разница между полученными доходами и расходами, будет различаться. Таким образом, это должно быть учтено и при формировании учетной политики предприятия, и при формировании учетных данных, и при автоматизации учетных процессов как в целях бухгалтерского, так и в целях налогового учета.

Прямые и косвенные расходы на практикеДеление затрат на прямые и косвенные традиционно применяется в бухгалтерском и управленческом учете. При этом деление расходов на прямые и косвенные должно производиться при любом виде деятельности: производственной деятельности, выполнении работ, оказании услуг.

В широком смысле прямые затраты являются переменными, то есть увеличиваются или уменьшаются вместе с изменением объема выпуска продукции. Косвенные затраты являются постоянными, то есть прямо не зависят от объема выпуска.

С 2002 года эти понятия используются и в налоговом законодательстве (ст. 318–320 НК РФ).

Таким образом, это общее для двух учетов. Однако трактовка прямых и косвенных расходов в бухгалтерском и налоговом учете различна по своей структуре.

Прямые расходы в бухгалтерском учете – это расходы, связанные непосредственно с выпуском продукции, выполнением работ и оказанием услуг, а также расходы вспомогательных производств. К ним относятся расходы на оплату труда, стоимость израсходованных материалов, услуги сторонних организаций, связанные с изготовлением той или иной продукции (работ, услуг) и т.д.

Прямые расходы в налоговом учете – это как минимум три вида расходов, поименованных в пункте 1 статьи 318 Налогового кодекса:

Общий состав расходов, как видите, несколько различается.

В строительной организации в состав прямых расходов для целей бухгалтерского учета будут отнесены субподрядные работы по выполнению строительных или каких-нибудь специфических монтажных работ. В налоговом же учете стоимость субподрядных работ может быть включена в состав косвенных расходов.

Однако, несмотря на то что в целях налогообложения налогоплательщик вправе самостоятельно определить состав прямых расходов, связанных с производством, закрепив их перечень в учетной политике, следует иметь в виду, что в некоторых письменных указаниях фискальных органов встречаются рекомендации, идущие вразрез с установленным в 25-й главе порядком деления расходов на прямые и косвенные.

Так, в письме Министерства финансов от 02.03.2006 г. № 03-03-04/1/176 высказывается мнение о том, что положения 25-й главы Налогового кодекса направлены на сближение налогового учета с бухгалтерским. Поэтому и порядок отнесения расходов на производство и реализацию в целях налогообложения следует устанавливать по аналогии с порядком, применяемым организацией в целях бухгалтерского учета. Другими словами, Минфин рекомендует не экономить на прямых расходах, а сделать их в полной аналогии с бухгалтерским составом.

По нашему мнению, это делать совсем не обязательно, так как, принимая во внимание, что порядок формирования первоначальной стоимости основных средств, материально-производственных запасов, состав расходов на оплату труда различны в двух видах учета, поэтому как их ни сближай, одинакового результата никогда не получится. И потом, разве цель ведения двух видов учета заключается в сближении?

Вспомним, что цель бухгалтерского учета заключается в обеспечении единообразного ведения учета имущества, обязательств и хозяйственных операций, осуществляемых организациями, а также составлении и представлении сопоставимой и достоверной информации об имущественном положении организаций и их доходах и расходах, необходимой пользователям бухгалтерской отчетности (ст. 3 закона «О бухгалтерском учете» от 21.11.1996 г. № 129-ФЗ).

В свою очередь цель налогового учета – сформировать полную и достоверную информацию о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также обеспечить информацией внутренних и внешних пользователей для контроля правильности исчисления, полноты и своевременности исчисления и уплаты в бюджет налога (ст. 313 НК РФ).

Как видим, ни о каком сближении в законодательных актах речи не идет. Вообще было бы правомерно, если бы в налоговом учете вместо понятия «расходов на производство» было введено понятие «себестоимости продукции (работ, услуг)» и «расходов, связанных с реализацией готовых изделий (выполненных работ, оказанных услуг)».

Таким образом, мнимое упрощение ведения учета за счет сближения данных бухгалтерского и налогового учетов невозможно и вносит лишь путаницу при составлении бухгалтерской и налоговой отчетности.

Рассмотрим наглядный пример.

2008 году организация, осуществляющая строительно-монтажные работы, планирует заключить с заказчиком договор строительного подряда. Срок исполнения договора – с января по май 2008 года. Приемка результатов работ производится заказчиком после их полного завершения на объекте.

Для выполнения предусмотренных сметой монтажных работ фирма привлекла субподрядчиков. Результаты приняты в марте. Стоимость монтажных работ, выполняемых субподрядными организациями, предварительно составляет 5 000 000 руб. без учета НДС и предполагается к сдаче-приемке в марте 2008 года, т.е. в первом квартале.

Перед организацией стоит вопрос о составе прямых и косвенных расходов для целей налогового учета, который следует закрепить в учетной политике для целей налогообложения. Главный бухгалтер просчитывает два варианта признания затрат на оплату работ, выполненных силами субподрядных организаций:

Ориентировочная величина доходов по договору, ожидаемая к получению фирмой в I квартале, 8 000 000 руб. в I полугодии – 6 000 000 руб.

сумма налога на прибыль, подлежащая к уплате в бюджет, составит

Прямые расходы в виде затрат на оплату работ, выполненных субподрядчиками, можно признать только в периоде отражения доходов от реализации строительно-монтажных работ заказчику. Таким образом, сумма налога на прибыль, подлежащая к уплате в бюджет по этому варианту, составит:

Всего в бюджет подлежит к уплате и в том и в другом варианте, конечно, одинаковая сумма – 2 160 000 руб. Однако следует учитывать, что сумма авансовых платежей по налогу, которую нужно уплатить во II квартале, рассчитывается исходя из размера налога, начисленного за I квартал.

Таким образом, первый вариант представляется более выгодным для фирмы.

Поэтому зачем пытаться сблизить учет, включая услуги субподрядчиков в состав прямых расходов, когда это явно малопривлекательный вариант? Да и задачу по оптимизации налогообложения (уплатить как можно меньше налогов в более ранние периоды), которую, как правило, ставит руководство фирмы перед главбухом, никто не отменял.

В состав фактической себестоимости в бухгалтерском учете необходимо включить и косвенные расходы, связанные с управлением и обслуживанием производства.

К косвенным расходам в бухгалтерском учете относятся расходы, отражаемые на счете 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы».

Косвенные расходы в бухгалтерском учете – это расходы:

Косвенные расходы в налоговом учете – это расходы, за исключением прямых и внереализационных расходов.

Таким образом, состав косвенных расходов в бухгалтерском и налоговом учете также различен.

Есть еще одна особенность: себестоимость продукции (работ, услуг) в бухгалтерском учете рассчитывается по каждому виду затрат и виду продукции, работ, услуг в отдельности. В налоговом учете допускается котловой метод учета расходов.

Таким образом, широко распространенное мнение о повышенных трудозатратах по ведению налогового учета глубоко ошибочно!

Несмотря на такое количество различий, бухгалтеры, как правило, все равно сравнивают строку по себестоимости проданных в отчетном периоде товаров (работ, услуг) Отчета о прибылях и убытках (форма №2) и строку 010 Приложения №2 к Листу 02 Налоговой декларации по налогу на прибыль, где отражаются прямые расходы, относящиеся к реализованным товарам, работам, услугам.

А ведь даже в случае если прямые расходы в бухгалтерском и налоговом учете совпадают, есть некоторые виды расходов, которые требуют распределения между объектами калькулирования в бухгалтерском учете и видами деятельности в налоговом учете.

Прямые и косвенные расходы в теорииКаждое предприятие по одному или нескольким основным, определяющим для него видам деятельности можно отнести к той или иной отрасли. И, естественно, что какая-то общая методика по учету расходов, связанных с производством, у этих предприятий должна быть.

Поскольку порядок формирования себестоимости выпускаемой предприятием продукции (выполняемых работ, оказываемых услуг) при составлении бухгалтерской и налоговой отчетности имеет определяющее значение, налогоплательщикам и налоговикам в целях исключения разногласий требуется, по сути, единый подход для расчета себестоимости в бухгалтерском учете и расходов на производство в налоговом учете.

Если обратиться за помощью к справочно-информационным системам, то можно увидеть, что практически для каждой отрасли были разработаны индивидуальные методические рекомендации. Они применяются для целей составления сводной отраслевой отчетности, а также для целей управленческого и бухгалтерского учета, например:

Вышеперечисленные типовые методические рекомендации, разработанные в соответствии с постановлением Правительства Российской Федерации от 05.08.1992 г. № 552 (далее – Постановление № 552), имели целью обеспечить единообразие принципов планирования, учета и калькулирования себестоимости по отраслевым предприятиям в соответствии с требованиями этого постановления. Они были обязательны для применения всеми предприятиями, осуществляющими свою деятельность в той или иной отрасли независимо от организационно-правовых форм и ведомственной принадлежности.

После отмены Постановления № 552, начиная с 2002 года, в Министерство финансов от предприятий стали поступать многочисленные обращения по вопросам организации учета затрат на производство продукции (работ, услуг) и порядку исчисления себестоимости производимой продукции, выполняемых работ (услуг).

Следует отметить, что меры по реализации в 2001–2005 гг. Программы реформирования бухгалтерского учета в соответствии с международными стандартами финансовой отчетности, одобренные Правительством (письмо от 13.04.2001 г. № КА-П13-06573), предусматривали разработку и утверждение отраслевых инструкций по учету доходов и расходов по видам деятельности в целях налогообложения.

Среди счастливчиков можно отметить предприятия, работающие под Минатомом, Минкосмоса и Министерством по делам печати, телерадиовещания и средств массовых коммуникаций в области издательской деятельности. Именно эти Министерства выполнили просьбу налоговиков.

В соответствии с письмом Минфина от 29.04.2002 г. № 16-00-13/03 «О применении нормативных документов, регулирующих вопросы учета затрат на производство и калькулирования себестоимости продукции (работ, услуг)» до завершения работы по разработке и утверждению министерствами и ведомствами соответствующих отраслевых нормативных документов по вопросам организации учета затрат на производство, калькулирования себестоимости продукции (работ, услуг), как и ранее, организациям надлежит руководствоваться действующими отраслевыми инструкциями (указаниями). Это указание касается требований, принципов и правил признания показателей в бухгалтерском учете.

Другими словами, законодатель говорит, что при исчислении себестоимости в бухучете предприятия могут пользоваться старыми отраслевыми инструкциями и сегодня.

Как же формировать себестоимость в налоговом учете? Можно ли воспользоваться в разумных пределах отраслевыми рекомендациями при расчете налоговой базы по налогу на прибыль? Ведь там учтены особенности технологического цикла, предусмотрено деление на прямые и косвенные расходы.

Попробуем разобраться с помощью примеров некоторых отраслевых разработок.

В соответствии с рекомендациями по производству научно-технической продукции (работ, услуг) учет затрат следует вести позаказным методом и оценивать НЗП по полной фактической себестоимости, включая все статьи калькуляции, в том числе затраты по работам, выполняемым сторонними организациями. Это определено в Типовых методических рекомендациях по планированию, учету и калькулированию себестоимости научно-технической продукции, утвержденных Министерством науки и технической политики РФ.

В туристической отрасли оценка незавершенного производства в бухгалтерском учете может производиться по полной фактической себестоимости или по прямым затратам по выбору организации (приказ Государственного комитета по физической культуре и туризму от 04.12.1998 г. № 402).

В лесной промышленности для оценки незавершенного производства рекомендовано использовать полную плановую себестоимость. При этом в разных подотраслях используются свои особенности данного метода (Отраслевые особенности состава затрат, включаемых в себестоимость продукции на предприятиях лесопромышленного комплекса, утвержденные государственной лесопромышленной компанией «Рослеспром» по согласованию с Минэкономики России и Минфином России):

Есть отрасли, в бухгалтерском учете которых вообще не отражается незавершенное производство в связи с непродолжительностью технологического процесса (Инструкция по планированию, учету и калькулированию себестоимости продукции на нефтеперерабатывающих и нефтехимических предприятиях, утвержденная приказом Минтопэнерго России от 17.11.1998 г. № 371).

Практика показывает, что методика исчисления налога на прибыль необходима для нормальной работы предприятий, а ведь в 25-й главе Налогового кодекса даются лишь общие методологические подходы по формированию доходов и расходов.

Отраслевые рекомендации в налоговом учетеРассмотрим возможность использования отраслевых методических рекомендаций на примере Типовых методических рекомендаций по планированию, учету и калькулированию научно-технической продукции (утв. Миннауки РФ 15.06.1994 г. № ОР-22-2-46) (далее – Методические рекомендации).

При этом при рассмотрении основных статей, которые включаются в состав себестоимости в бухгалтерском учете, будем делать пометки исходя из требований налогового законодательства.

Согласно пункту 8.1 Методических рекомендаций в элемент «Материальные затраты» включается стоимость:

Это один из видов расходов, который подлежит включению в состав прямых расходов в соответствии со статьей 318 Налогового кодекса;

Вспомним, что запасные части для ремонта оборудования, зданий, сооружений, других основных средств в целях налогообложения отражаются в составе расходов на ремонт (п. 1 ст. 324 НК РФ) и подлежат включению в состав косвенных расходов;

Это также расходы, отражаемые по подпункту 4 пункта 1 статьи 254 Налогового кодекса и подлежащие включению в состав прямых расходов (п. 1 ст. 318 НК РФ);

По нашему мнению, ввиду того, что без объектов исследований не было бы самих исследований, такие расходы должны быть включены в целях налогообложения в состав прямых расходов, хотя аналогичной статьи в пункте 1 статьи 254 Налогового кодекса нет. А вот ремонт объектов испытаний (исследований) можно отнести в состав косвенных расходов по аналогии с пунктом 2;

К работам и услугам производственного характера относятся: выполнение отдельных операций по изготовлению продукции, обработке сырья и материалов; проведение испытаний для определения качества сырья и материалов; контроль за соблюдением установленных регламентов технологических и производственных процессов; ремонт основных производственных средств; поверка и аттестация измерительных приборов и оборудования, другие работы (услуги) в области метрологии и прочее. Сюда же относятся транспортные услуги сторонних организаций по перевозке грузов внутри организации и доставка готовой продукции на склады хранения.

Так как вариантов работ и услуг производственного характера может быть много, то, очевидно, проще учитывать их все-таки в составе косвенных расходов (п. 1 ст. 318 и подп. 6 п. 1 ст. 254 НК РФ). Особенно если исследования носят долгосрочный характер, а значит, придется рассчитывать остатки незавершенного производства, которые тем меньше, чем меньше налог на прибыль. Вышеперечисленные расходы поименованы в подпункте 6 пункта 1 статьи 254 Налогового кодекса;

Вышеперечисленные расходы поименованы в подпункте 6 пункта 1 статьи 254 Налогового кодекса, а значит, могут быть включены в состав косвенных расходов;

Для целей налогового учета не имеет значения, какое оборудование используется для изготовления продукции (выполнения работ, оказания услуг), – специальное или нет. Поэтому к решению проблемы стоит подходить не с позиции уникальности, а с позиции отнесения объекта к основным средствам или материально-производственным запасам в соответствии с требованиями 25-й главы. Однако в любом случае очевидно, что это оборудование будет учитываться в составе прямых расходов по соответствующим договорам;

Этот вид расходов поименован в подпункте 5 пункта 1 статьи 254 Налогового кодекса. Данные расходы могут быть учтены как косвенные расходы, тем более, как правило, эти расходы относятся и к производственной деятельности, и к управленческой. Потребуется обоснование базы распределения, ежемесячные расчеты и оформление бухгалтерских справок, что занимает много времени;

Потери от недостачи в налоговом учете предусмотрены в подпункте 2 пункта 7 статьи 254 Налогового кодекса. Кроме этого, следует также вести и налоговый учет технологических потерь при производстве и (или) транспортировке. В Методических рекомендациях они почему-то не были предусмотрены.

По элементу «Затраты на оплату труда» (п. 8.2 Методических рекомендаций) в бухучете научно-технической организации отражаются затраты на оплату труда основного производственного персонала научной организации, включая премии, стимулирующие и компенсирующие выплаты, компенсации, а также затраты на оплату труда не состоящих в штате научной организации работников, занятых в основной деятельности.

Перечень выплат, включаемых в себестоимость научно-технической продукции в бухгалтерском учете и в расходы, связанные с производством в налоговом учете, в целом совпадают. В налоговый учет, однако, придется добавить:

Кроме этого, в налоговом учете все выплаты, отражаемые в составе расходов, связанных с производством и реализацией, должны быть предусмотрены нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

В элементе «Амортизация основных средств» (п. 8.4 Методических рекомендаций) отражается сумма амортизационных отчислений на полное восстановление основных производственных средств.

Научные организации, осуществляющие свою деятельность на условиях долгосрочной аренды, по элементу «Амортизация основных средств» должны отражать амортизационные отчисления на полное восстановление как по собственным, так и по арендованным основным средствам.

В этом элементе затрат отражаются также амортизационные отчисления от стоимости основных средств, предоставляемых бесплатно предприятиям общественного питания, обслуживающим трудовые коллективы, а также от стоимости помещений и инвентаря, предоставляемых научными организациями медицинским учреждениям для организации медпунктов непосредственно на территории научных организаций. Именно на эту статью расходов и будет отличаться перечень, состав амортизационных отчислений, подлежащих отражению в налоговом учете в составе прямых расходов. Амортизация столовых и медпунктов в налоговом учете должна быть учтена в прочих расходах в соответствии с подпунктами 48 и 7 пункта 1 статьи 264 Налогового кодекса.

К элементу «Прочие затраты» (п. 8.5 Методических рекомендаций) в составе себестоимости научно-технической продукции относятся:

В комментариях, которые были приведены при рассмотрении элементов затрат, включаемых в себестоимость научно-технической продукции, деление расходов на прямые и косвенные согласно 25-й главе Налогового кодекса, конечно, учитывалась и практика по постановке системы налогового учета, и рекомендации налоговиков.

В Методических рекомендациях для научных организаций также есть подразделение на прямые и косвенные расходы (п. 9 Методических рекомендаций).

Под прямыми понимаются затраты, связанные непосредственно с выполнением конкретных договоров (заказов): затраты на материалы, спецоборудование; на оплату труда научных работников, специалистов и других работников; затраты по работам, выполняемым сторонними организациями и предприятиями, в т.ч. находящимися на самостоятельном балансе опытными (экспериментальными) предприятиями, и другие затраты, связанные с выполнением конкретных договоров (заказов).

К косвенным относятся затраты, связанные с выполнением нескольких договоров (заказов), управлением и организацией научно-технических работ (расходами на содержание аппарата управления, общетехнических и общехозяйственных служб и др.), а также расходы в экспериментальных и опытных производствах, не состоящих на самостоятельном балансе, которые прямо отнести на конкретный договор (заказ) не представляется возможным.

По общим правилам, действующим для всех организаций, выбор способа или базы для распределения такого рода расходов производится между объектами калькулирования и возникает не только при варианте учета и калькулирования полной себестоимости, но и при учете ограниченной себестоимости в части распределения косвенных производственных расходов, учитываемых на счете 25 «Общепроизводственные расходы».

Сделанный выбор базы распределения по объектам калькулирования должен быть экономически обоснован и зафиксирован в учетной политике для целей бухгалтерского учета (см. Таблицу 1).

Необходимость распределения расходов в налоговом учете возникает по тем видам расходов, которые одновременно участвуют в процессе производства нескольких видов товаров, выполнения работ, оказания услуг. К таким расходам относятся именно прямые расходы, в частности:

Таким образом, в учетной политике для целей налогообложения следует определить виды таких прямых расходов. Основной способ распределения – пропорционально доле соответствующего дохода в суммарном объеме всех доходов организации (п. 1 ст. 272 НК РФ).

При этом следует помнить, что:

Как видно из приведенных выше определений прямых и косвенных расходов, принцип разделения расходов на прямые и косвенные в бухгалтерском и налоговом учете абсолютно разный: в налоговом учете прямой характер определяется прямой связью основных расходов с процессом производства, а не возможностью отнесения напрямую к тем или иным договорам или заказам.

Фактическая себестоимость зависит от выбора предприятием метода определения себестоимости.

При определении полной себестоимости в сумму затрат на производство продукции включаются все затраты, в том числе косвенные. При реализации продукции прибыль в бухгалтерском учете рассчитывается как выручка за минусом полной себестоимости, включающей прямые и косвенные затраты, распределенные на данный вид или партию продукции. Полная себестоимость может рассчитываться по фактическим и по плановым (нормативным) затратам. Метод определения полной себестоимости называют абсорбшен-костингом.

Метод частичной себестоимости означает, что в себестоимость продукции включаются только прямые и косвенные затраты, за исключением общехозяйственных затрат, которые списываются в отчетном периоде. Этот метод называют директ-костингом. Напомним, что с 1 января 2002 года налоговое законодательство предписывает всем организациям использовать в налоговом учете метод прямых затрат (директ-костинг), но с учетом специфики, определенной в статьях 318–320 Налогового кодекса.

Подводя итоги анализу, проведенному в отношении формирования себестоимости в соответствии с отраслевыми Методическими рекомендациями, можно сказать, что отраслевые особенности оценки НЗП в бухгалтерском учете разнообразны.

Используя их, будет очень легко определиться с моделью построения системы налогообложения, заложив все спорные или неопределенные законодательством затраты в учетную политику для целей налогообложения. Если же отраслевых рекомендаций нет, то можно их разработать самостоятельно, подробно описав технологию производства.

Таким образом, можно либо проводить политику сближения двух учетов (тогда будут совпадать элементы затрат, их количество, но разница, очевидно, все-таки останется (например, по амортизации основных средств, используемых в научно-исследовательских целях, которые с 2008 года могут быть самортизированы с применением ускоряющих коэффициентов)), либо все-таки оптимизировать систему налогового учета. Это позволит упростить расчет налоговой базы и тем самым сократить время на формирование налоговой отчетности по налогу на прибыль.