Рейтинг: 4.1/5.0 (1870 проголосовавших)

Рейтинг: 4.1/5.0 (1870 проголосовавших)Категория: Бланки/Образцы

Закон устанавливает правовые основания добровольного декларирования физическими лицами:

имущества (земельных участков, недвижимости, ценных бумаг и т.д.), собственниками или фактическими владельцами которого они являются;

контролируемых иностранных компаний, в отношении которых декларанты являются контролирующими лицами;

счетов (вкладов) в банках, в том числе расположенных за рубежом.

В период действия программы добровольного декларирования предоставляется возможность, в частности:

представить (однократно) специальную декларацию, содержащую соответствующие сведения об имуществе и капитале;

раскрыть информацию об источниках их приобретения (формирования);

оформить в свою собственность имущество, переданное ранее номинальным владельцам (таким владельцем признается лицо, осуществляющее права собственника в интересах и (или) по поручению иного физического лица).

Согласно закону такое декларирование не повлечет обязанности лица уплатить какие-либо налоги или сборы. Кроме того, такое лицо будет освобождено от уголовной, административной и налоговой ответственности в пределах, определяемых законом.

В связи с этим соответствующие изменения вносятся в ряд законодательных актов, в том числе УК РФ, УПК РФ, КоАП РФ, Федеральный закон "О противодействии легализации (отмыванию) доходов. ".

Определена форма специальной налоговой декларации и требования к ее заполнению.

Дата публикации на сайте: 09.06.2015

Автор: Екатерина Чиркова. ведущий юрисконсульт

департамента налоговой политики компании "Мечел"

Налоговая амнистия будет предоставлена физическим лицам, которые в срок с 1 июля по 31 декабря 2015 года раскроют информацию о находящемся в их собственности имуществе, открытых банковских счетах и контролируемых ими иностранных компаниях. Их освободят от уголовной, административной и налоговой ответственности за нарушения, связанные с такими активами.

Государство предоставило всем физическим лицам (гражданам Российской Федерации, иностранным гражданам и лицам без гражданства) возможность добровольно раскрыть информацию о своем имуществе путем подачи специальной декларации в ближайшую к месту жительства (месту временного пребывания) налоговую инспекцию либо непосредственно в ФНС России в срок с 1 июля по 31 декабря 2015 года (Федеральный закон от 08.06.2015 № 140-ФЗ (далее - Закон № 140-ФЗ)).

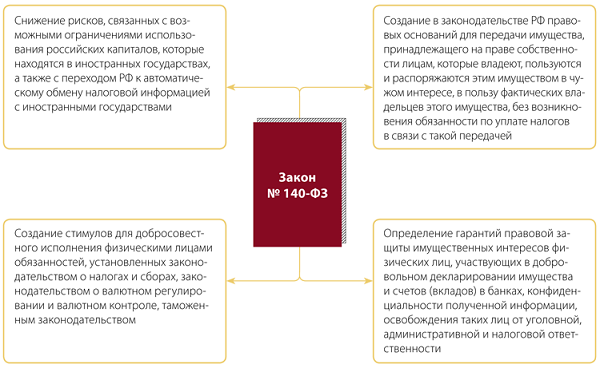

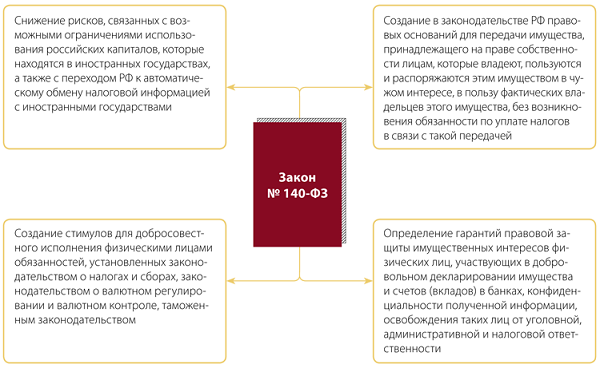

Цель данного нововведения - создание простого, понятного и необременительного с экономической точки зрения правового механизма добровольного декларирования активов и счетов (вкладов) в банках для обеспечения со стороны государства правовых гарантий сохранности капитала и имущества в собственности физических лиц, а также защиты их имущественных интересов, в том числе за пределами Российской Федерации (ст. 1 Закона № 140-ФЗ) (см. рис. 1).

Рис. 1. Цели Закона № 140-ФЗ

Кроме того, представившим декларацию физлицам (далее - декларанты (ст. 2 Закона № 140-ФЗ)), а также лицам, информация о которых в ней содержится, предоставлены гарантии по освобождению (ч. 1 ст. 4 Закона № 140-ФЗ):

- от уголовной ответственности за деяния, содержащие признаки составов следующих преступлений (ч. 3 ст. 76.1 УК РФ):

- уклонение от исполнения обязанностей по репатриации денежных средств в иностранной валюте или валюте РФ (ст. 193 УК РФ);

- уклонение от уплаты таможенных платежей, взимаемых с организации или физического лица (ст. 194 УК РФ);

- уклонение от уплаты налогов и (или) сборов с физического лица (ст. 198 УК РФ) или организации (ст. 199 УК РФ);

- неисполнение обязанностей налогового агента (ст. 199.1 УК РФ);

сокрытие денежных средств либо имущества организации или индивидуального - предпринимателя, за счет которых должно производиться взыскание налогов и (или) сборов (ст. 199.2 УК РФ);

- административной ответственности за деяния, содержащие признаки ведения предпринимательской деятельности без государственной регистрации, без специального разрешения (лицензии) или с нарушением специального разрешения (лицензии) (ст. 14.1 КоАП РФ);

- ответственности за налоговые правонарушения .

Однако освобождение от указанных выше видов ответственности возможно только в случае, если (ч. 1, 8 ст. 4 Закона № 140-ФЗ):

- деяния связаны с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом и (или) контролируемыми иностранными компаниями (далее - КИК), информация о которых содержится в декларации, и (или) с открытием и (или) зачислением денежных средств на счета (вклады), информация о которых также содержится в декларации;

- на дату представления декларации в отношении лица не было возбуждено уголовное дело в связи с совершением соответствующего преступления;

- на дату представления декларации в отношении лица не начато производство по делу об административном правонарушении в связи с совершением соответствующего административного правонарушения;

- на дату представления декларации в отношении лица не начато производство по делу о соответствующем налоговом правонарушении.

Обращаем ваше внимание на тот факт, что указанные выше гарантии в виде освобождения от уголовной, административной и налоговой ответственности распространяются только на деяния, совершенные до 1 января 2015 года (ч. 13 ст. 4 Закона № 140-ФЗ).

Также отметим, что в случае раскрытия в декларации сведений об участии юридического лица в процессе приобретения (формирования источников приобретения), использования либо распоряжения имуществом и (или) КИК гарантии по освобождению от ответственности распространяются на лиц, которые в соответствии с распорядительными документами компании выполняли организационно-распорядительные или административно-хозяйственные функции (ч. 2 ст. 4 Закона № 140-ФЗ), то есть на топ-менеджмент. При этом сами данные лица в декларации не раскрываются.

Закон № 140-ФЗ предусматривает и другие гарантии. Так, освобождены от налогообложения операции по передаче имущества его номинальным владельцем фактическому (ч. 7 ст. 4 Закона № 140-ФЗ).

Если в декларации будет раскрыта информация об открытых декларантом по состоянию на 1 января 2015 года счетах (вкладах) в банках, расположенных за пределами РФ (об открытии и изменении реквизитов которых физлица обязаны уведомлять налоговые органы согласно Закону о валютном регулировании и контроле (Федеральный закон от 10.12.2003 № 173-ФЗ (далее - Закон о валютном регулировании и контроле))), то все санкции данного закона, которые могли бы быть применены ранее, неприменимы (ст. 7 Закона № 140-ФЗ). То есть и сам счет, и движение денежных средств на нем будут являться абсолютно законными, а сроки уведомления инспекторов не будут считаться нарушенными.

Кроме того, законодатель закрепил в Налоговом кодексе гарантии для лиц, подавших специальную декларацию (Федеральный закон от 08.06.2015 № 150-ФЗ (далее - Закон № 150-ФЗ)). Теперь в случае неуплаты или неполной уплаты декларантом либо лицом, указанным в декларации, любых налогов взыскание с них недостающей суммы (п. 2.1 ст. 45 НК РФ ) не производится при условии, что обязанность по уплате возникла в результате совершения до 1 января 2015 года операций, связанных с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом и (или) КИК, информация о которых содержится в специальной декларации, либо с открытием и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в специальной декларации.

Что можно раскрыть в декларации для целей амнистииФорма специальной декларации установлена в Приложении № 1 к Закону № 140-ФЗ, а в Приложении № 2 описан порядок ее заполнения. ФНС России уже разработала бесплатное программное обеспечение для заполнения формы, которое размещено на сайте ведомства (http://www.nalog.ru/rn77/program/all/nal_ul/ ).

Специальная декларация представляется в двух экземплярах, каждый из которых должен быть подписан декларантом.

Рассмотрим, какую информацию может раскрыть декларант, чтобы получить амнистию (ч. 1 ст. 3 Закона № 140-ФЗ).

Информация об имуществе. Декларант может раскрыть информацию о его праве собственности:

- на земельные участки;

- иное недвижимое имущество - участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства, подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты (ст. 130 ГК РФ);

- ценные бумаги, в том числе акции, а также информацию о долях и паях в уставных капиталах российских и (или) иностранных организаций.

Информация раскрывается только в случаях, если декларант:

- признается собственником такого имущества;

- является фактическим владельцем такого имущества.

При этом фактический владелец имущества - физическое лицо. в интересах и (или) по поручению которого номинальный владелец осуществляет права собственника этого имущества на основании договора номинального владения имуществом (ст. 2 Закона № 140-ФЗ).

Номинальный владелец имущества - лицо, осуществляющее права собственника имущества в интересах и (или) по поручению последнего на основании договора номинального владения имуществом.

А договор номинального владения имуществом - это договор, который заключен в соответствии с законодательством иностранного государства и на основании которого права собственника имущества передаются иному лицу, осуществляющему эти права в интересах и (или) по поручению собственника.

Таким образом, декларация в отношении имущества может быть представлена строго при выполнении следующих условий:

1. Декларант является собственником такого имущества.

2. Декларант (в данном случае фактический владелец) заключил договор номинального владения имуществом с лицом, осуществляющим права собственника имущества в интересах и (или) по поручению декларанта.

Примером такой передачи может являться номинальное держание имущества в пользу физического лица на основании трастового договора (соглашения), передача акций профессиональным участникам рынка ценных бумаг и т.п. В иных случаях, когда физическое лицо владеет акциями компании, которая уже непосредственно владеет имуществом, данные правила не распространяются, так как отсутствует договор номинального владения.

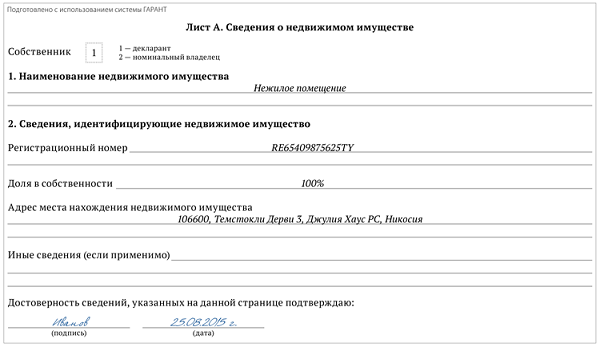

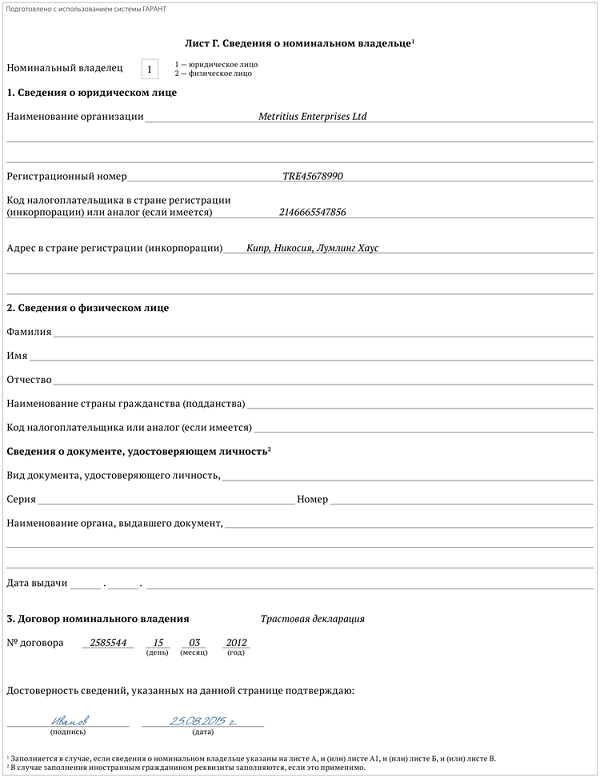

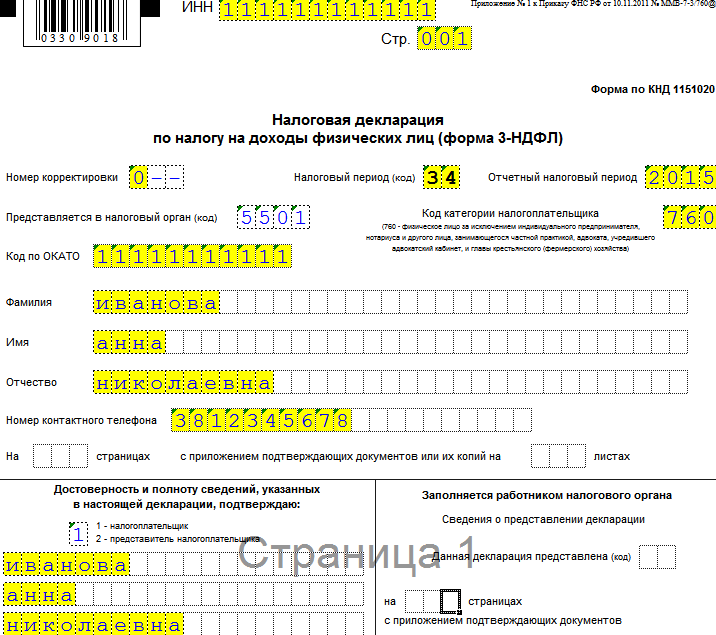

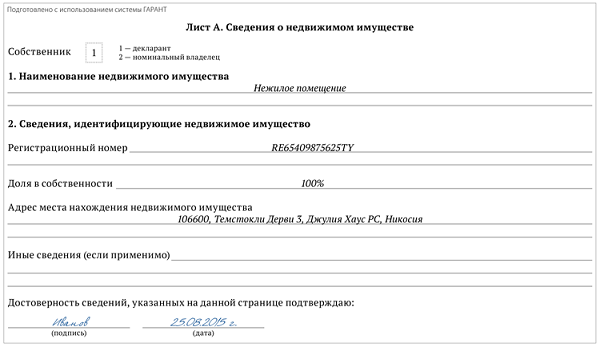

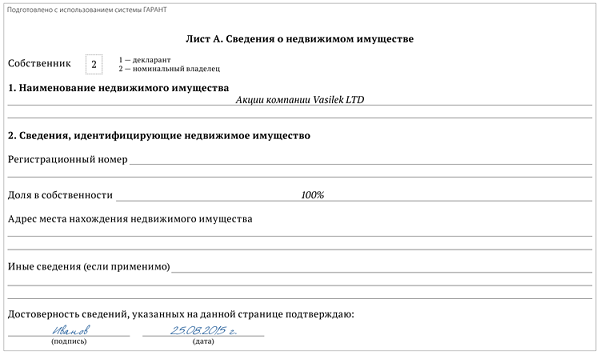

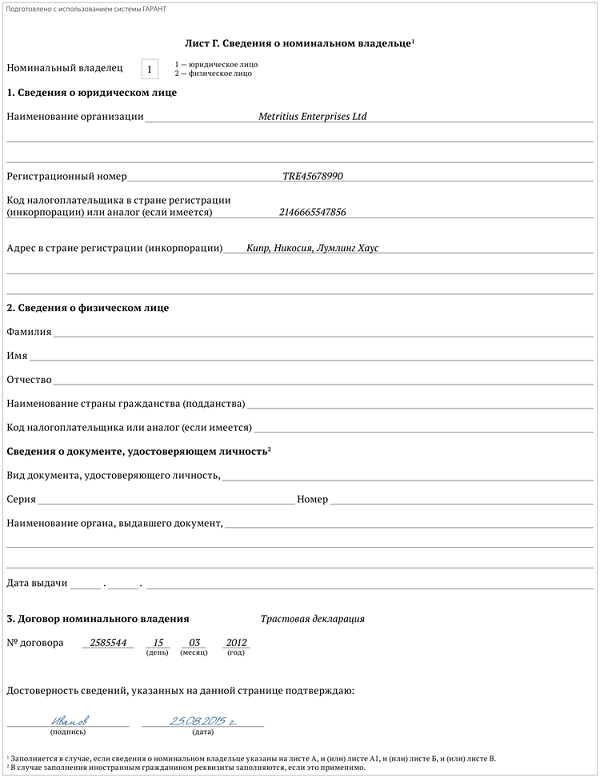

Приведем образцы заполнения специальной декларации при отражении информации о владении имуществом (см. рис. 2, 3 и 4).

Рис. 2. Декларант является собственником имущества

Рис. 3. Декларант является фактическим владельцем имущества

Рис. 4. Декларант является фактическим владельцем имущества (продолжение)

Причем расположение декларируемого имущества (в России или за ее пределами) значения не имеет. Необходимость возврата в Россию установлена только для движимого имущества, которое находится (ст. 6 Закона № 140-ФЗ):

- в государстве из списка ФАТФ (Исламская Республика Иран, Корейская Народно-Демократическая Республика);

- в государстве, которое не обеспечивает с РФ обмен информацией для целей налогообложения (перечень таких государств должна утвердить ФНС России).

При этом процедуру возврата имущества на территорию РФ, срок такого возврата Закон № 140-ФЗ никак не регулирует.

Информация о КИК. Декларант вправе раскрыть информацию о КИК, в отношении которых он является контролирующим лицом на дату представления декларации. Причем в целях Закона № 140-ФЗ рассматривается только косвенное участие в КИК.

Контролируемой компанией признается организация, не являющаяся налоговым резидентом РФ и контролирующими лицами которой являются организации и физические лица - резиденты РФ (ст. 25.13 НК РФ).

Информация о счетах в иностранных банках. Декларант имеет право раскрыть информацию об открытых (закрытых) на дату представления декларации счетах (вкладах) в банках (а также об изменениях их реквизитов), расположенных за пределами РФ, если налоговые органы ранее не были об этом уведомлены. Напомним, в отношении счетов в зарубежных банках физические лица обязаны уведомлять налоговые органы в соответствии с Законом о валютном регулировании и контроле не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов (вкладов) (ч. 2 ст. 12 Закона о валютном регулировании и контроле).

Информация о банковских счетах, в отношении которых декларант является бенефициарным владельцем. Декларант имеет право раскрыть информацию о счетах (вкладах) в банках, если в отношении владельца счета (вклада) на дату представления декларации он признается бенефициарным владельцем в соответствии с Законом о противодействии легализации доходов (Федеральный закон от 07.08.2001 № 115-ФЗ (далее - Закон о противодействии легализации доходов)), а также представить описание оснований для признания себя бенефициарным владельцем.

Бенефициарный владелец - это лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25% в капитале) клиентом - юридическим лицом либо имеет возможность контролировать действия клиента (ст. 3 Закона о противодействии легализации доходов).

Таким образом, с целью реализации Закона № 140-ФЗ в декларации подлежат раскрытию счета всех компаний (как российских, так и зарубежных), в которых доля прямого и (или) косвенного владения декларанта составляет более 25 процентов.

Для амнистии необходимы дополнительные документыПри раскрытии информации о счетах и активах к декларации необходимо приложить обширный пакет документов, подтверждающих такую информацию. Должны быть представлены (ч. 5 ст. 3 Закона № 140-ФЗ):

- нотариально заверенная копия каждого из договоров номинального владения имуществом (в случае, если декларант указывает сведения об имуществе, фактическим владельцем которого он является);

- иные документы и (или) сведения, прилагаемые по желанию, подтверждающие информацию, содержащуюся в декларации;

- опись документов и (или) сведений, прилагаемых к декларации, составленная в произвольной форме в двух экземплярах и содержащая краткое описание признаков и реквизиты указанных документов, позволяющие их идентифицировать.

При этом документы и (или) сведения должны быть оформлены на русском языке или иметь нотариально удостоверенный перевод на русский язык.

Кроме того, декларант вправе в произвольной форме раскрыть информацию об указанных в декларации источниках приобретения (способах формирования источников приобретения) объектов имущества, источниках денежных средств, зачисленных на счета (вклады), а также представить документы, подтверждающие свои права и (или) права номинального владельца в отношении объектов имущества (ч. 6 ст. 3 Закона № 140-ФЗ).

Избегаем отказа в принятии специальной декларацииНалоговый орган может отказать в приеме специальной декларации, если физическим лицом не будут соблюдены все необходимые условия, закрепленные в Законе № 140-ФЗ (ч. 10 ст. 3 Закона № 140-ФЗ), а именно:

- декларация должна быть составлена по установленной форме и заполнена в соответствии с требованиями Закона № 140-ФЗ;

- должна быть составлена опись документов и сведений, прилагаемых к декларации;

- опись документов и сведений должна соответствовать фактическому наличию и реквизитам документов, прилагаемых к декларации;

- должен быть представлен документ, удостоверяющий личность, плюс доверенность на представителя в случае подачи декларации уполномоченным лицом;

- каждый лист декларации должен быть подписан декларантом лично (даже в том случае, если представлять декларацию будет уполномоченное лицо).

Если все перечисленные выше условия выполнены, то налоговики не имеют права отказать в приеме декларации. При этом принимающий инспектор обязан подписать каждый лист экземпляра декларации и описи документов и (или) сведений, прилагаемых к декларации, а также проставить отметку о принятии декларации с указанием даты и времени приема и с оттиском штампа "Принята". Экземпляр декларации с отметкой о принятии и описи документов и (или) сведений, прилагаемых к декларации, возвращается лицу, подавшему декларацию.

Важно! Специальная декларация может быть подана только в период с 1 июля по 31 декабря 2015 года и только один раз. Другой возможности у физических лиц не будет.

Если же при принятии документов инспектор обнаружил несоблюдение указанных выше условий, то выдается письменный отказ в приеме декларации с указанием причины.

В заключение отметим, что описанные в статье гарантии распространяются не только на самого декларанта, но и на всех лиц, которые указаны в декларации (ч. 1, 11 ст. 4 Закона № 140-ФЗ).

В частности, если в результате будущих налоговых проверок у одной из компаний, указанных в декларации, будут выявлены налоговые правонарушения, связанные, к примеру, с приобретением/реализацией имущества, также указанного в специальной декларации, то в отношении такого правонарушения с данной компании не может быть взыскана недоимка по налогам.

Аналогичные преференции распространяются и на личные имущественные налоги физического лица, подающего декларацию. Так, если по транспортному средству, принадлежащему декларанту, не уплачен налог за 2013 год, указание такого транспортного средства в специальной декларации позволит в будущем не платить данный налог даже в случае выявления факта неуплаты налоговиками.

Рекомендуйте статью коллегам:В ежегодном Послании Федеральному Собранию РФ 2014 года Президент РФ поручил провести однократную полную амнистию капиталов. Во исполнение данного поручения был принят Федеральный закон «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации» от 8 июня 2015 г. № 140-ФЗ, получивший в СМИ название «закон об амнистии капиталов». Также были внесены соответствующие изменения в УК РФ, УПК РФ, КоАП РФ и НК РФ.

Механизм данной амнистии состоит в том, что налогоплательщикам предлагается добровольно задекларировать свое зарубежное имущество (активы и банковские счета), представив в налоговую службу специальную декларацию. Взамен государство гарантирует невозбуждение дел по определенным статьям УК РФ и КоАП РФ, а также дел о налоговых правонарушениях, связанных с задекларированным имуществом.

Декларирование бесплатно для налогоплательщика (уплата каких-либо декларационных сборов не предусмотрена).

Какие сведения можно включить в специальную декларацию?Физическое лицо в срок с 1 июля по 31 декабря 2015 года вправе представить декларацию, содержащую следующие сведения:

1) об имуществе (земельных участках, других объектах недвижимости, транспортных средствах, ценных бумагах, в том числе акциях, а также долях участия и паях в уставных (складочных) капиталах российских и (или) иностранных организаций), собственником или фактическим владельцем которого на дату представления декларации является декларант;

Фактический владелец имущества – это физическое лицо, в интересах и (или) по поручению которого номинальный владелец имущества осуществляет права собственника этого имущества на основании договора номинального владения имуществом.

2) о контролируемых иностранных компаниях (КИК), в отношении которых декларант на дату представления декларации является контролирующим лицом (в случае, если основания для признания иностранной организации или иностранной структуры без образования юридического лица контролируемой иностранной компанией не связаны с прямым участием физического лица в капитале путем владения акциями, долями и (или) паями в уставных (складочных) капиталах таких компаний);

Понятие «контролируемой иностранной компании» и «контролирующего лица» содержится в главе 3.4 Налогового кодекса РФ. Следует обратить внимание, что НК РФ уже содержит требование по подаче уведомления о контролируемых иностранных компаниях. При этом первое уведомление о КИК должно быть подано не позднее 20 марта 2017 года (по прибыли КИК, полученной за налоговый период с 01.01.2015 по 31.12.2015 и включенной в прибыль контролирующего лица за 2016 год в соответствии с п. 1 ст. 223 или подп. 12 п. 4 ст. 271 НК РФ).

Таким образом, Закон «О добровольном декларировании…» предлагает добровольно (то есть реализуя свое право, а не исполняя обязанность) сообщить о контролируемых иностранных компаниях уже до конца 2015 года, то есть раньше, чем того требует в обычном порядке НК РФ.

3) об открытых физическим лицом на дату представления декларации счетах (вкладах) в банках, расположенных за пределами РФ, об открытии и изменении реквизитов которых физические лица обязаны уведомлять налоговые органы по месту своего учета в соответствии с Федеральным законом от 10 декабря 2003 года № 173-ФЗ «О валютном регулировании и валютном контроле»;

В соответствии с частью 2 статьи 12 Федерального закона «О валютном регулировании и валютном контроле» резиденты обязаны уведомлять налоговые органы по месту своего учета об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) в банках, расположенных за пределами территории РФ (по форме, утвержденной Приказом ФНС России от 21.09.2010 № ММВ-7-6-457@). Непредставление такого уведомления или его представление с нарушением установленного срока влечет административную ответственность согласно ст. 15.25 КоАП РФ.

Однако, Закон «О добровольном декларировании…» позволяет подать такое уведомление об открытии/закрытии счета в иностранном банке в случае подачи лицом специально декларации, содержащей сведения о таких счетах. В этом случае уведомление об открытии/закрытии счета не будет считаться поданным с нарушением срока.

4) о счетах (вкладах) в банках, если в отношении владельца счета (вклада) декларант на дату представления декларации признается бенефициарным владельцем в соответствии с Федеральным законом от 7 августа 2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», и описание оснований для признания этого физического лица бенефициарным владельцем.

Согласно статье 3 Федерального закона от 7 августа 2001 года № 115-ФЗ, бенефициарный владелец – это физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25 процентов в капитале) клиентом – юридическим лицом либо имеет возможность контролировать действия клиента.

Гарантии декларанту и лицам, информация о которых содержится в декларацииОсвобождение от юридической ответственности:

Декларант и лицо, информация о котором содержится в декларации, освобождаются:

1) от уголовной ответственности при наличии оснований, предусмотренных ч. 3 ст. 76.1 УК РФ, если оно совершило деяния, содержащие признаки составов преступлений, предусмотренных статьей 193, частями первой и второй статьи 194, статьями 198, 199, 199.1, 199.2 УК РФ, при условии, если эти деяния связаны с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом и (или) контролируемыми иностранными компаниями, информация о которых содержится в декларации, и (или) с открытием и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в декларации;

Статья 76.1 УК РФ посвящена случаям освобождения от уголовной ответственности по делам о преступлениях в сфере экономический деятельности. В нее введена новая часть 3, согласно которой лицо освобождается от уголовной ответственности при выявлении факта совершения им до 1 января 2015 года деяний, содержащих признаки составов преступлений, предусмотренных статьей 193, частями первой и второй статьи 194, статьями 198, 199, 199.1, 199.2 УК РФ, при условии, если это лицо является декларантом или лицом, информация о котором содержится в специальной декларации, поданной в соответствии с Федеральным законом «О добровольном декларировании…».

Таким образом, освобождение от уголовной ответственности в рамках «амнистии капиталов» касается следующих составов преступлений:

2) от административной ответственности при наличии оснований, предусмотренных статьей 14.1 КоАП РФ, при выявлении факта нарушения законодательства РФ при приобретении (формировании источников приобретения), использовании либо распоряжении имуществом и (или) контролируемыми иностранными компаниями, информация о которых содержится в декларации, а также при совершении валютных операций и (или) зачислении денежных средств по счетам (вкладам), информация о которых содержится в декларации;

Статья 11 ФЗ «О добровольном декларировании…» вводит новую редакцию примечания к статье 14.1 КоАП РФ. Согласно пункту 2 указанного примечания, лицо освобождается от административной ответственности при выявлении факта совершения им действий (бездействия), содержащих признаки состава административного правонарушения, предусмотренного статьей 14.1 или статьями 15.1, 15.3 - 15.6, 15.11, 15.25 КоАП РФ, при условии,

Таким образом, освобождение от административной ответственности в рамках «амнистии капиталов» касается следующих составов административных правонарушений:

Осуществление предпринимательской деятельности без государственной регистрации или без специального разрешения (лицензии) (ст. 14.1 КоАП РФ);

3) от ответственности за налоговые правонарушения при условии, если эти правонарушения связаны с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом и (или) контролируемыми иностранными компаниями, информация о которых содержится в декларации, и (или) с открытием и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в декларации.

В случае указания в декларации сведений об участии юридического лица в процессе приобретения (формирования источников приобретения), использования либо распоряжения имуществом и (или) КИК, информация о которых содержится в декларации, и (или) открытия и (или) зачисления денежных средств на счета (вклады), информация о которых содержится в декларации, гарантии, предусмотренные пунктами 1 и 2 части 1 статьи 4, распространяются на лиц, которые в соответствии с распорядительными документами указанной организации выполняли организационно - распорядительные или административно - хозяйственные функции.

Факт представления декларации и документов и (или) сведений, прилагаемых к декларации, а также сведения, содержащиеся в декларации и документах и (или) сведениях, прилагаемых к декларации, не могут быть использованы в качестве основания для возбуждения уголовного дела, производства по делу об административном и (или) налоговом правонарушении в отношении декларанта и (или) номинального владельца имущества.

Факт представления декларации и документов и (или) сведений прилагаемых к декларации, а также сведения, содержащиеся в декларации и документах и (или) сведениях, прилагаемых к декларации, не могут быть использованы в качестве доказательства в рамках уголовного дела, дела об административном и (или) налоговом правонарушении, если иное не предусмотрено частью 5 ст. 4 Закона «О добровольном декларировании…» (декларант вправе представлять копию декларации и документов и (или) сведений, прилагаемых к декларации, для приобщения их к уголовному делу в качестве доказательств. Отказ в приобщении этих доказательств не допускается).

Кроме того, на основе специальной декларации, представленной в соответствии с Федеральным законом «О добровольном декларировании…» и (или) прилагаемых к ней документов и (или) сведений, а также сведений, содержащихся в указанной специальной декларации и (или) документах, не может быть вынесено решение о проведении выездной налоговой проверки (пункт 2 статьи 89 НК РФ), а также проверки полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами (пункт 2.1 ст. 105.17 НК РФ).

Сведения, содержащиеся в декларации и документах и (или) сведениях, прилагаемых к ней, признаются налоговой тайной в соответствии с законодательством РФ о налогах и сборах. Режим хранения таких сведений и документов и доступа к ним обеспечивают исключительно налоговые органы. Иные государственные или негосударственные органы и организации не вправе получать доступ к этим сведениям и документам. Такие сведения и документы могут быть истребованы только по запросу самого декларанта. Декларант вправе в любое время получить копию своей декларации.

Запрет на взыскание налогаСогласно пункту 2.1 статьи 45 НК РФ взыскание налога не производится в случае неуплаты или неполной уплаты налога декларантом, признаваемым таковым в соответствии с Федеральным законом «О добровольном декларировании…», и (или) иным лицом, информация о котором содержится в специальной декларации, представленной в соответствии с указанным Федеральным законом.

Взыскание налога на основании настоящего пункта не производится при условии, если обязанность по уплате такого налога возникла у декларанта и (или) иного лица в результате совершения до 1 января 2015 года операций, связанных с приобретением (формированием источников приобретения), использованием либо распоряжением имуществом и (или) контролируемыми иностранными компаниями, информация о которых содержится в специальной декларации, либо с открытием и (или) зачислением денежных средств на счета (вклады), информация о которых содержится в специальной декларации.

Операции по передаче имущества от номинального владельца фактическомуОперации по передаче имущества его номинальным владельцем фактическому владельцу имущества освобождаются от налогообложения в соответствии с законодательством РФ о налогах и сборах.

В соответствии с подпунктом 8.2 пункта 3 статьи 39 НК РФ передача имущества номинальным владельцем его фактическому владельцу, если такое имущество и его номинальный владелец указаны в специальной декларации, представленной в соответствии с Федеральным законом «О добровольном декларировании…» не признается реализацией товаров, работ и услуг.

В соответствии с пунктом 2 статьи 41 НК РФ не признается доходом (экономической выгодой) получение имущества его фактическим владельцем от номинального владельца, если такое имущество и его номинальный владелец указаны в специальной декларации, представленной в соответствии с Федеральным законом «О добровольном декларировании…»

Условия предоставления гарантийГарантии, установленные частями 1 - 7 статьи 4 ФЗ «О добровольном декларировании…», предоставляются в части освобождения лица от ответственности за совершение конкретного деяния, содержащего признаки преступления (правонарушения), если на дату представления декларации в отношении лица соответственно:

Предоставление гарантий, предусмотренных ФЗ «О добровольном декларировании…», не зависит от того, представлены ли декларантом все сведения, перечисленные в части 1 статьи 3 Закона, или только их часть.

Гарантии, предусмотренные ФЗ «О добровольном декларировании…», предоставляются исключительно в пределах указанного в декларации имущества (контролируемых иностранных компаний, счетов (вкладов)) и (или) операций по приобретению (способам и механизмам формирования источников приобретения), использованию либо распоряжению таким имуществом (контролируемыми иностранными компаниями), открытием и (или) зачислением средств на такие счета (вклады).

Гарантии распространяются на декларанта и лиц, информация о которых содержится в декларации, с момента представления декларации в налоговый орган (либо ФНС России).

Факт представления декларации подтверждается экземпляром декларации с отметкой налогового органа либо федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, о принятии декларации и заверенной описью документов и (или) сведений, прилагаемых к декларации, представленных декларантом в соответствии со статьей 3 Закона.

Ошибки в декларации и документах, прилагаемых к декларации, не препятствующие идентификации декларанта, а также указанных в декларации номинальных владельцев имущества, имущества контролируемых иностранных компаний, счетов (вкладов), не являются основанием для отказа в предоставлении декларанту гарантий, предусмотренных настоящей статьей.

Гарантии предоставляются в отношении деяний, совершенных декларантом и (или) номинальным владельцем имущества до 1 января 2015 года.

Репатриация имуществаПредоставление гарантий, предусмотренных ФЗ «О добровольном декларировании…», не зависит от факта возврата имущества, сведения о котором содержатся в декларации, на территорию РФ, за исключением случаев, если соответствующее движимое имущество на дату представления декларации находится:

1) в государстве (на территории), включенном в список ФАТФ;

В перечень стран и территорий, которые не выполняют рекомендации Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ) в настоящее время входят Иран и Северная Корея (Приказ Росфинмониторинга от 10.11.2011 № 361).

2) в государстве (на территории), которое не обеспечивает обмен информацией для целей налогообложения с Российской Федерацией.

Перечень государств (территорий), не обеспечивающих обмен информацией для целей налогообложения с РФ, утверждается ФНС России (п. 7 ст. 25.13-1 НК РФ). В настоящее время данный перечень не утвержден.

Валютное регулирование и валютный контрольВ случае, если в декларации содержатся сведения об открытых декларантом по состоянию на 1 января 2015 года счетах (вкладах) в иностранных банках, об открытии и изменении реквизитов которых физические лица обязаны уведомлять налоговые органы по месту своего учета в соответствии с Федеральным законом «О валютном регулировании и валютном контроле», и уведомление о которых не было представлено декларантом на дату представления декларации, декларант уведомляет налоговый орган, в который он представляет декларацию, в установленной форме об открытии и изменении реквизитов соответствующего счета (вклада), а налоговый орган проставляет на указанном уведомлении отметку о его принятии.

Представленное таким образом уведомление не считается представленным с нарушением срока, установленного частью 2 статьи 12 Федерального закона «О валютном регулировании и валютном контроле».

Денежные средства, зачисленные на указанные в декларации счета (вклады), открытые в банках, расположенных за пределами территории Российской Федерации, по состоянию на 1 января 2015 года признаются зачисленными на эти счета (вклады), открытые в иностранных банках, в соответствии с валютным законодательством РФ.

Валютные операции (в том числе зачисление денежных средств), совершенные до 1 января 2015 года по счетам (вкладам), указанным в декларации и открытым в иностранных банках, признаются совершенными без нарушения валютного законодательства РФ.

Положения ФЗ «О добровольном декларировании…» не могут рассматриваться как ограничение прав пользования, владения и распоряжения имуществом и (или) счетами (вкладами), указанным в декларации.

Порядок предоставления специальной декларацииДекларация представляется в налоговый орган декларантом лично либо через своего уполномоченного представителя, действующего на основании нотариально заверенной доверенности.

Форма декларации и порядок ее заполнения содержатся в приложениях 1 и 2 к Закону. Декларация представляется в двух экземплярах, каждый из которых должен быть подписан декларантом.

К декларации прилагаются следующие документы и (или) сведения, подтверждающие информацию, содержащуюся в декларации:

Декларант вправе в произвольной форме раскрыть информацию об источниках приобретения (способах формирования источников приобретения) объектов имущества, указанных в декларации, источниках денежных средств, зачисленных на счета (вклады), указанные в декларации, а также представить документы, подтверждающие права декларанта и (или) номинального владельца в отношении объектов имущества, указанных в декларации.

Документы и (или) сведения, прилагаемые к декларации, должны быть оформлены на русском языке или иметь нотариально удостоверенный перевод на русский язык.

Декларация представляется каждым декларантом однократно.

Декларация представляется в налоговый орган по месту жительства (месту пребывания в случае отсутствия места жительства на территории РФ декларанта либо непосредственно в ФНС России по выбору декларанта.

Налоговый орган по месту жительства либо ФНС России не вправе отказать декларанту в принятии декларации и документов (сведений), прилагаемых к декларации, при одновременном соблюдении всех следующих условий:

При соблюдении всех указанных условий должностное лицо налогового органа либо ФНС России подписывает каждый лист экземпляра декларации и описи документов и (или) сведений, прилагаемых к декларации, и проставляет отметку о принятии декларации с указанием даты и времени приема и с оттиском штампа «Принята». Экземпляр декларации с отметкой «Принята» и описи документов и (или) сведений, прилагаемых к декларации, возвращается лицу, подавшему декларацию.

Специально для Клерк.Ру