Рейтинг: 4.4/5.0 (1872 проголосовавших)

Рейтинг: 4.4/5.0 (1872 проголосовавших)Категория: Бланки/Образцы

31 марта - крайний срок, когда компании на УСН должны уплатить единый налог за прошлый год. Приведем образец платежного поручения УСН (доходы) 2016.

Объект налогообложения на УСНКомпании и предприниматели на УСН сами выбирают объект налогообложения – «доходы» или «доходы минус расходы» (ст. 346.14 Налогового кодекса РФ). Правда, участники договора простого товарищества или доверительного управления имуществом могут применять упрощенку с «доходов минус расходы».

Выбранный объект налогообложения можно ежегодно менять, но только с начала года. Об этом налогоплательщик уведомляет ИФНС до 31 декабря предшествующего года. Это прописано в пункте 2 статьи 346.14 Налогового кодекса РФ.

Сроки уплаты упрощенного налогаУпрощенный налог за 2015 год компании и предприниматели должны перечислить в бюджет в сроки, установленные для подачи налоговой декларации. Так прописано в пункте 6 статьи 346.21 Налогового кодекса РФ. Чтобы определить эти сроки, обратимся к статье 346.23 Налогового кодекса РФ. В ней предусмотрены разные сроки для компаний и ИП.

Крайний срок для организации – 31 марта следующего года (подп. 1 п. 1 ст. 346.23 Налогового кодекса РФ). Крайний срок для предпринимателей – 30 апреля следующего года (подп. 1 п. 1 ст. 346.23 Налогового кодекса РФ). В 2016 году заплатить налог и подать отчетность по УСН надо не позднее 4 мая (30 апреля – 3 мая – выходные и праздники).

Авансовые платежи по налогу вносят не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом. Отчетными периодами признаются первый квартал, полугодие и девять месяцев – статья 346.19 Налогового кодекса РФ.

Вот КБК по УСН «доходы»:

КБК — это коды бюджетной классификации, которые указываются в платёжных поручениях на уплату: государственной пошлины, страховых взносов в ПФР, ФСС, ФФОМС; налогов по системам налогообложения (УСН, ЕНВД, ЕСХН, патент) и других различных налогов (НДФЛ, НДС, транспортный, земельный и пр.).

ИЗМЕНЕНИЯ 2016: утверждены новые КБК по страховым взносам приказами Минфина России от 08.06.2015 № 90н и от 01.12.2015 № 190н.

Будьте внимательны при указании КБК, ведь если допустите ошибку, деньги попросту не дойдут до места своего назначения, и платёж, соответственно, не будет произведён вовремя.

НАЖИМАЙТЕ НА КАЖДОЕ ИНТЕРЕСУЮЩЕЕ ПОЛЕ ИНСТРУКЦИИ для просмотра подробностей по КБК.

КБК для уплаты фиксированных страховых взносов ИП за себя в 2016 году

Страховые взносы на пенсионное страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ)

392 1 02 02140 06 1100 160

Страховые взносы на пенсионное страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб.

392 1 02 02140 06 1200 160

Страховые взносы на медицинское страхование ИП за себя в ФФОМС в фиксированном размере (исходя из МРОТ)

392 1 02 02103 08 1011 160

Пени по страховым взносам на пенсионное страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ)

392 1 02 02140 06 2100 160

Пени по страховым взносам на пенсионное страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб.

392 1 02 02140 06 2100 160

Пени по страховым взносам на медицинское страхование ИП за себя в ФФОМС в фиксированном размере (исходя из МРОТ)

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9% (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории Российской Федерации

182 1 03 02110 01 1000 110

Пени по акцизам на алкогольную продукцию с объемной долей этилового спирта свыше 9% (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую в РФ

182 1 03 02110 01 2100 110

Проценты по акцизам на алкогольную продукцию с объемной долей этилового спирта свыше 9% (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую в РФ

182 1 03 02110 01 2200 110

Штрафы по акцизам на алкогольную продукцию с объемной долей этилового спирта свыше 9% (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую в РФ

182 1 03 02110 01 3000 110

Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9% включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую в РФ

182 1 03 02130 01 1000 110

Пени и проценты по акцизам на алкогольную продукцию с объемной долей этилового спирта до 9% включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую в РФ

182 1 03 02130 01 2100 110

Проценты по акцизам на алкогольную продукцию с объемной долей этилового спирта до 9% включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую в РФ

182 1 03 02130 01 2200 110

Штрафы по акцизам на алкогольную продукцию с объемной долей этилового спирта до 9% включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую в РФ

182 1 03 02130 01 3000 110

Акцизы на топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия, производимое в РФ

182 1 03 02210 01 1000 110

Пени по акцизам на топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия, производимое в РФ

182 1 03 02210 01 2100 110

Проценты по акцизам на топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия, производимое в РФ

182 1 03 02210 01 2200 110

Штрафы по акцизам на топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия, производимое в РФ

182 1 03 02210 01 3000 110

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9% (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую в РФ

182 1 04 02110 01 1000 110

Пени по акцизам на алкогольную продукцию с объемной долей этилового спирта свыше 9% (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую в РФ

182 1 04 02110 01 2100 110

Проценты по акцизам на алкогольную продукцию с объемной долей этилового спирта свыше 9% (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимуюв РФ

182 1 04 02110 01 2200 110

Штрафы по акцизам на алкогольную продукцию с объемной долей этилового спирта свыше 9% (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую в РФ

182 1 04 02110 01 3000 110

Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9% включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую в РФ

182 1 04 02130 01 1000 110

Пени по акцизам на алкогольную продукцию с объемной долей этилового спирта до 9% включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую в РФ

182 1 04 02130 01 2100 110

Проценты по акцизам на алкогольную продукцию с объемной долей этилового спирта до 9% включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую в РФ

182 1 04 02130 01 2200 110

Штрафы по акцизам на алкогольную продукцию с объемной долей этилового спирта до 9% включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую в РФ

182 1 04 02130 01 3000 110

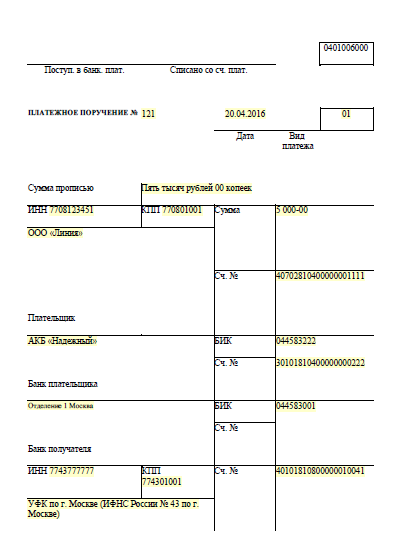

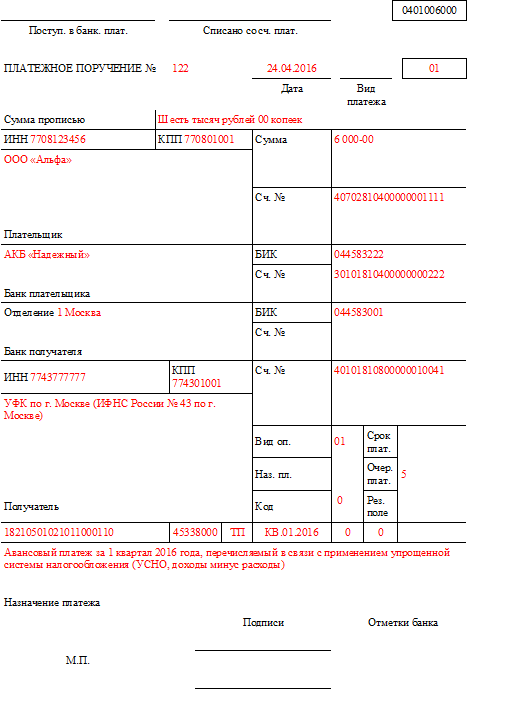

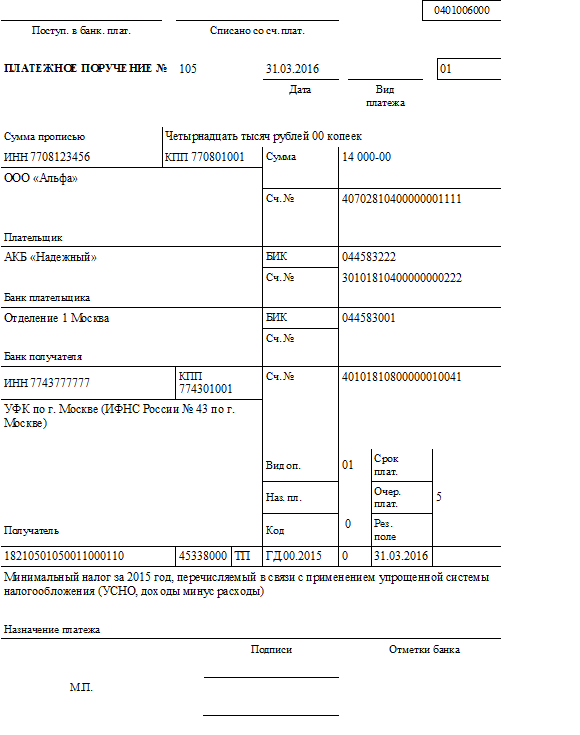

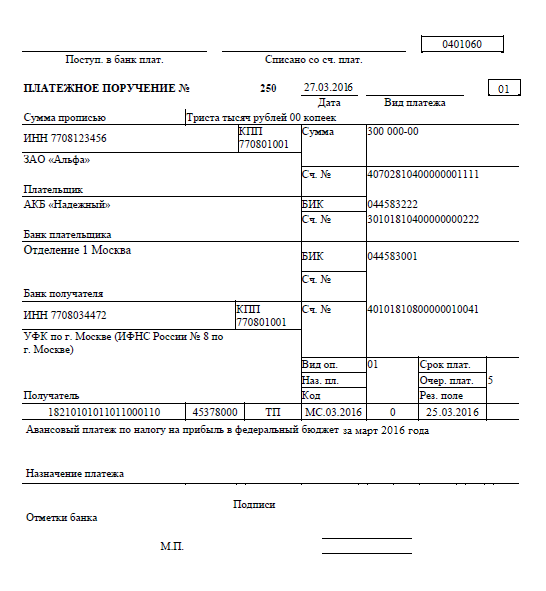

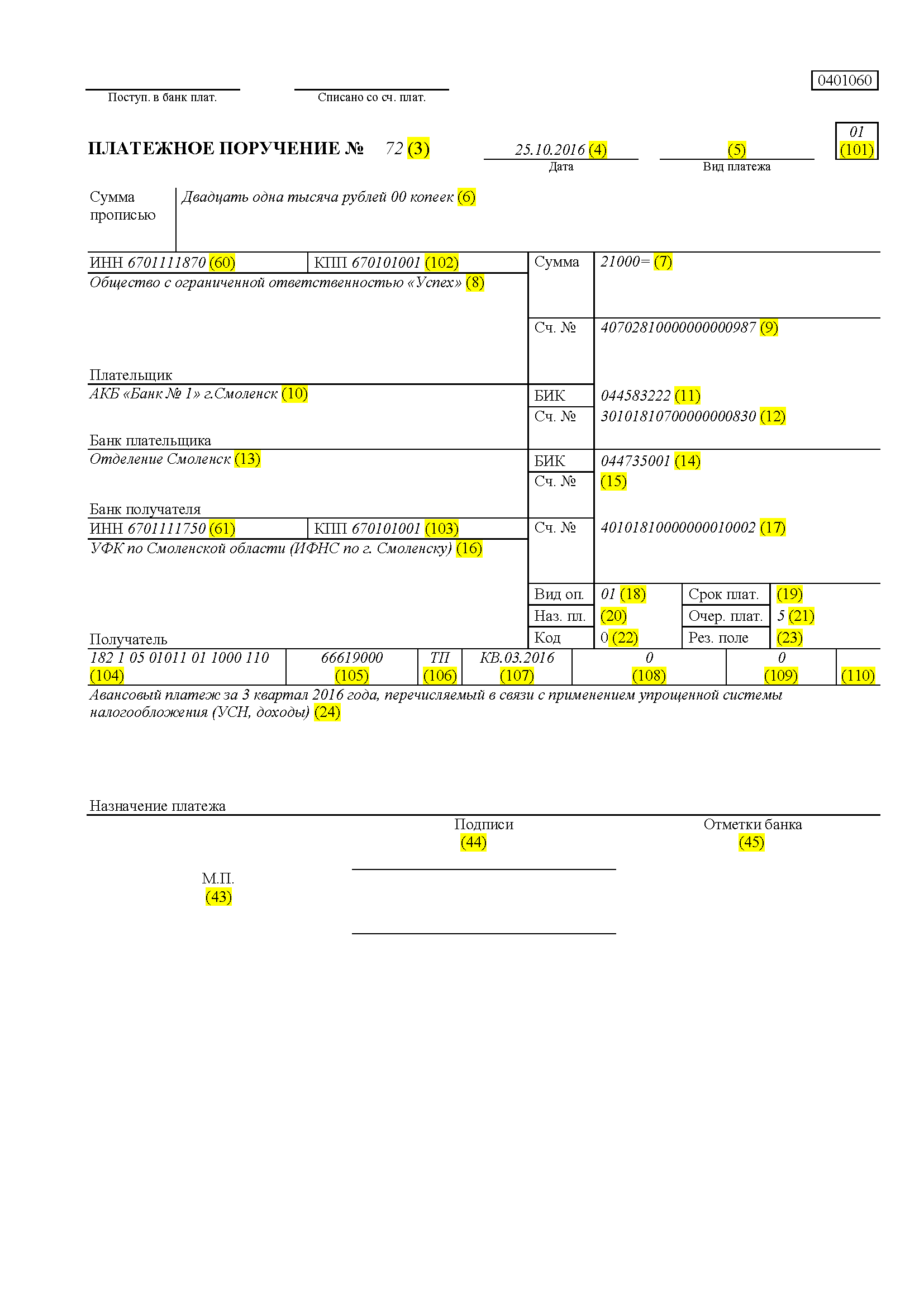

Приводим образец платежного поручения в 2016 году (УСН доходы). Платежное поручение по УСН в 2016 году зависит от вида налога по УСН, который вы перечисляете.

В помощь бухгалтеру: производственный календарь на 2017 год . Узнайте нормы рабочего времени и перенос праздников в 2017 году .

Образец платежного поручения по УСН доходы в 2016 году

Обращаем ваше внимание, что эта платежка используется как при уплате авансовых платежей по УСН за 2016 год, так и при уплате налога за 2016 год (и 2015 год тоже).

КБК по УСН на 2016 годДля заполненения платежного поручения используйте КБК по УСН, которые мы привели ниже в таблице. Для УСН в 2016 году установлены три разных КБК. для объекта доходы, доходы минус расходы и для минимального налога.

Актуальный КБК Вы можете узнать воспользовавшись нашим сервисом kbk.26.2.ru

Назначение КБК по УСН в 2016 году

Сохрани. - чтобы не потерять. Внимание! Эта страница о налогах организаций(ООО, ЗАО, ОАО, НКО и пр.). Налоги ИП здесь Какие налоги платит ООО? Налоги обязательные, налоги организаций, обязательные при любом налоговом режиме. Платежи и отчетность за наёмных работников. Нужно встать на учет в ПФ(в теч.30 дней ФСС(в теч.10 дней фомс(в теч.30 дней а также поставить.

Что делать если поставщик выставил счет с НДС организации или ИП на УСН и енвд Эльба.

Заявление на единовременное пособие при рождении

Исчисляется в соответствии со ст.346.29 НК РФ Раздел 2 стр.100 Декларации по енвд. При наличии нескольких Разделов 2 все суммы по стр.100 складываются есхн Доходы, облагаемые есхн. Исчисляются в соответствии с п.1 ст.346.5 НК РФ Итог графы 4 Книги доходов и расходов Если ИП применяет более одного режима налогообложения, облагаемые доходы от деятельности суммируются. Срок уплаты: страховые взносы в размере 1 от суммы дохода свыше 300 тыс. Рублей должны быть перечислены в бюджет не позднее 1 апреля года, следующего за истекшим расчетным периодом. Пример: Доход индивидуального предпринимателя 1970 года рождения составил за 2014 год руб. Сумма страховых взносов в ПФР.

Программа, также, содержит:

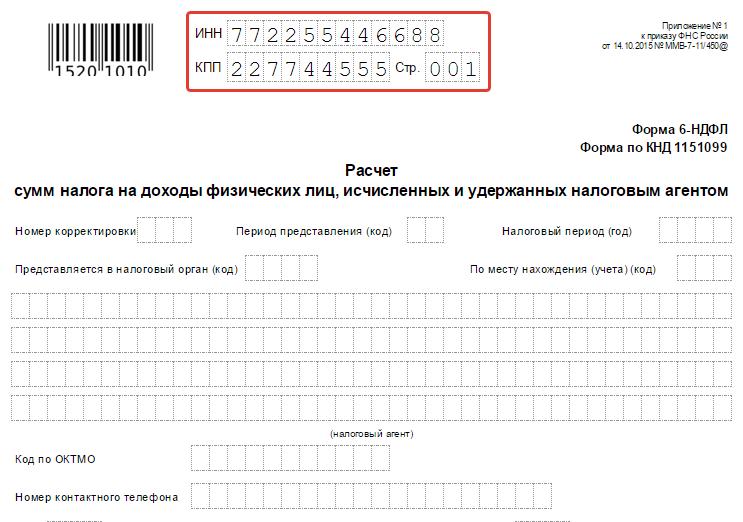

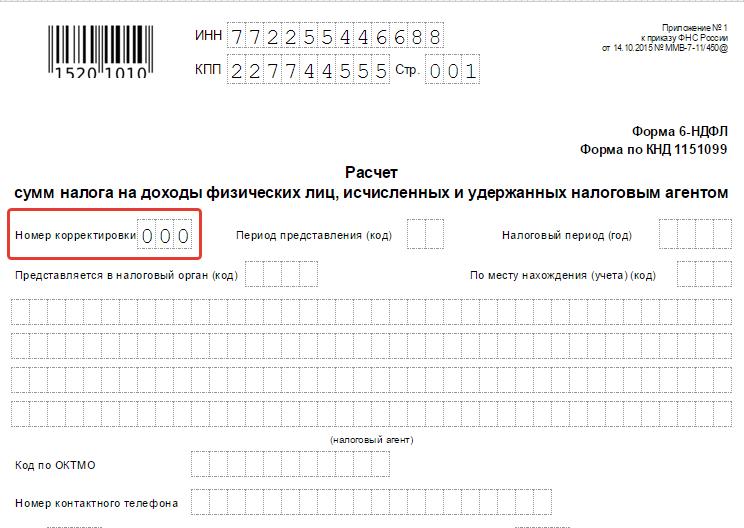

Если вам необходимо заполнить декларацию по «упрощенке» вручную скачайте текущий (убедитесь в актуальности шаблона ). На нашем сайте есть возможность заполнить декларацию автоматически. Пример заполнения налоговой декларации вручную. В инструкции приведена методика заполнения декларация для индивидуального предпринимателя на упрощенной системе налогообложения с налоговой ставкой 6 (доходы). Первая страница налоговой декларации, заполните свой ИНН. Если номер десятизначный, то в последних двух клетках ставится прочерки. Это правило (в последних незадействованных клетках прочерк, действует и для других значений в декларации Поставьте номер страницы; Номер корректировки.

Переносимая версия Download Master

Download Master Portable

Отчетность ИП на УСН. Как, кому и куда? 2013 год. юридические вопросы, юридические вопросы, дорогие друзья, ввиду все больших вопросов по поводу бухгалтерии ИП, я решил сформировать для вас сводный список отчетов в надзорные органы, которые необходимо отправлять в течение года. Имея подобный список, для вас будет не проблема заранее подготовить все документы и предоставить.

Главная страницаАрсенал предпринимателя, делопроизводство и архив, кадровая служба. Юридический навигатор, бухгалтерия и налоги, арсенал индивидуального предпринимателя.

Карточка(ежемесячно заполняется). Заполняется на кажого сотрудника(рекомендована, но не обязательна). Хранится на предприятии. Карточка индивидуального учета по страховым взносам Отчеты в пенсионный(ежеквартально не позднее I-15.05, II-15.08, III-15.11, IV-15.02. С 2015 года другие сроки для тех кто подает в электронном виде: I-20.05, II-20.08, III-20.11, IV-20.02) Отчетность в виде Расчета по начисленным и уплаченным страховым взносам(персонифицированный учет). Сдается.

Декларации по усн за 2008 год Декларации по усн за 2008 год - Убытки ООО и ИП на УСН доходы декларации по усн за 2008 год минус расходы Эльба.

Декларации по усн за 2008 год - Убытки ООО и ИП на УСН доходы декларации по усн за 2008 год минус расходы Эльба.

Заполнения книги доходов и расходов 2012 украина Заполнения книги доходов и расходов 2012 украина - Если документы подаются лично, заявитель предъявляет свой паспорт гражданина Украины или временное удостоверение гражданина Украины, заполнения книги доходов и расходов 2012 украина или паспортный документ иностранца, либо удостоверение личности без гражданства, или свидетельство на постоянное или временное проживание. Документы должны быть изложены на украинском языке (ст. 15 Закона 755). Запрещается требовать другие документы, не.

Заполнения книги доходов и расходов 2012 украина - Если документы подаются лично, заявитель предъявляет свой паспорт гражданина Украины или временное удостоверение гражданина Украины, заполнения книги доходов и расходов 2012 украина или паспортный документ иностранца, либо удостоверение личности без гражданства, или свидетельство на постоянное или временное проживание. Документы должны быть изложены на украинском языке (ст. 15 Закона 755). Запрещается требовать другие документы, не.

Заявление на удержании из заработной платы штрафа гибдд Заявление на удержании из заработной платы штрафа гибдд - На организацию (осно) наложен штраф гибдд, который впоследствии возмещается сотрудником. Как следует отразить данную ситуацию в учете? В соответствии со статьей 238 ТК РФ работник обязан возместить работодателю причиненный ему прямой действительный ущерб. К прямому действительному ущербу могут быть отнесены, например, недостача денежных или имущественных ценностей, порча материалов и оборудования, расходы на ремонт поврежденного.

Заявление на удержании из заработной платы штрафа гибдд - На организацию (осно) наложен штраф гибдд, который впоследствии возмещается сотрудником. Как следует отразить данную ситуацию в учете? В соответствии со статьей 238 ТК РФ работник обязан возместить работодателю причиненный ему прямой действительный ущерб. К прямому действительному ущербу могут быть отнесены, например, недостача денежных или имущественных ценностей, порча материалов и оборудования, расходы на ремонт поврежденного.

Заявления о допущенной ошибке в оформлении платежного поручения Заявления о допущенной ошибке в оформлении платежного поручения - 15:20 #4, заблокирован, регистрация. адрес: Москва, сообщений: 4,893. Спасибо: 0, ответ: Ошибка в КБК, цитата: Сообщение от ali. Spa, а письмо о замене можно? Ошибок таких не делала, но вопрос интересен :smile: ali можно. Подаете в налоговую заявление с просьбой зачесть переплату по одному КБК в счет уплаты по другому КБК, в связи с.

Заявления о допущенной ошибке в оформлении платежного поручения - 15:20 #4, заблокирован, регистрация. адрес: Москва, сообщений: 4,893. Спасибо: 0, ответ: Ошибка в КБК, цитата: Сообщение от ali. Spa, а письмо о замене можно? Ошибок таких не делала, но вопрос интересен :smile: ali можно. Подаете в налоговую заявление с просьбой зачесть переплату по одному КБК в счет уплаты по другому КБК, в связи с.

Платеж поручение авансовый платеж по усн за 3 квартал 2011 Платеж поручение авансовый платеж по усн за 3 квартал 2011 - Затраты на приобретение, строительство, достройку или строительство объектов недвижимости, права на которые подлежат государственной регистрации, учитываются в составе расходов с момента подачи документов на государственную регистрацию. При этом факт подачи документов должен быть документально подтвержден (п. 3 ст. 346.17 НК РФ). Поэтому в таблице раздела II есть графа 4, в которой необходимо указывать дату подачи.

Платеж поручение авансовый платеж по усн за 3 квартал 2011 - Затраты на приобретение, строительство, достройку или строительство объектов недвижимости, права на которые подлежат государственной регистрации, учитываются в составе расходов с момента подачи документов на государственную регистрацию. При этом факт подачи документов должен быть документально подтвержден (п. 3 ст. 346.17 НК РФ). Поэтому в таблице раздела II есть графа 4, в которой необходимо указывать дату подачи.

Переход на УСН Для перехода на УСН, доход организации должен быть не выше 45 млн. За девять месяцев. Заявление для действующей организации(в 2 экземплярах) подаётся в период с 1 октября по 31 декабря(94-ФЗ, ранее было до 30 ноября) и вступает в силу со следующего года. Вновь регистрируемые организации могут подать заявление вместе с документами на регистрацию или в течение 30 дней после(до 2013 года до 5 дней был срок). Образец уведомления перехода на УСН для организаций новых - Форма.xls Образец уведомления перехода на УСН для организаций переходящих с другого режима - Форма.xls(бланк утверждён приказом ФНС России от N ММВ-. В.

Статьи по теме, авансовый платеж по УСН за года: объект «доходы». Чтобы на объекте «доходы» рассчитать авансовый платеж по УСН за года, надо доходы за этот период умножить на ставку налога от 1 до 6 процентов (ст. 346.20 НК РФ). Ставки налога во многих субъектах РФ снизили региональные власти. Подробности в статье «Уплата налога при.

Игры

04.04.2016, 12:16

Заявления установление юридического факта родственных отношений ошибка в букве

2025, вопрос, предприятие работает на УСН, доходы минус расходы. Директор ездил на всероссийскую конференцию по основному виду деятельности. Можно ли отнести расходы по участию в конференции при УСН? Договор и акт выполненных работ есть. Ответ, нет, нельзя. Участие в конференции относиться к консультационным расходам, а они не перечислены в п.1 ст.346.16 НК РФ. А расходы на проезд и проживание сотрудника учитывайте как командировочные расходы (подпункт 13 пункта 1 статьи 346.16 НК РФ). Обоснование данной позиции приведено ниже в материалах Системы Главбух vip - версия. Статья: Спорные вопросы упрощенной системы налогообложения. Компания вправе списать затраты на участие в конференции. У нас.

Музыка

04.04.2016, 12:16

Заявления на получение страхового возмещения от несчастного случая

/23437). Объяснение такое. Убытки прошлых лет можно списать только по итогам налогового периода, то есть календарного года (п. 7 ст. 346.18, п. 1 ст. 346.19 НК РФ). На размер авансовых платежей по итогам отчетных периодов I квартала, полугодия, 9 месяцев сумма прошлогоднего убытка влиять не должна. Поэтому если учесть убыток, то на проверке налоговики могут пересчитать аванс и начислить компании пени. Авансовый платеж по УСН за года: платежка. Платежные поручения на перечисление авансовых платежей по единому налогу оформляйте с учетом Положения Банка России от г. 383-П и Правил, утвержденных приказом Минфина России от г. 107н. Авансовые платежи перечисляйте на счет.

Программы

04.04.2016, 12:16

Предупреждения работника о заключении с ним контракта трудового

Единый налог на вмененный доход для отдельных видов деятельности ( код кбк енвд 2015) Пени на Единый налог на вмененный доход для отдельных видов деятельности ( код кбк енвд 2015) Штрафы Единый налог на вмененный доход для отдельных видов деятельности ( код кбк енвд 2015) Единый сельскохозяйственный налог (Код КБК есхн 2015) Пени есхн Штрафы есхн Налог, взимаемый в связи с применением патентной системы налогообложения Налог на имущество физических лиц Налог на имущество организаций, не входящих в единую систему газоснабжения Пени по Налогу на имущество организаций, не входящих в единую систему газоснабжения Штраф по Налогу на имущество организаций, не входящих.

Для дома и офиса

04.04.2016, 12:16

Заполнения 3 ндфл при продаже квартиры за 2013 год стоимость менее миллиона

С года необходимо в платежных поручениях для уплату налогов и сборов указывать новые КБК на 2015 год, которые утвердило Министерство Финансов РФ приказом от 150н. Документ меняет значения в 14-17 разрядах КБК для уплаты налогов. При перечислении налога эти разряды, как и в прошлом году, должны принимать значения 1000, но при уплате пени на налог.

Плательщикам на УСН в 2016 году нужно уплачивать авансовые платежи по единому налогу не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом. А в некоторых случаях — минимальный налог при УСН.

Здесь мы привели удобный образец заполнения платежного поручения по УСН в 2016 году. Важно правильно заполнить все поля и не допустить ошибки в КБК. Иначе платеж попадет в разряд "невыясненных" и у компании образуется задолженность.

Все сроки сдачи отчетности запомнить сложно, поэтому удобно пользоваться календарем бухгалтера на 2016 год. В нем есть и сроки по годовой, и по промежуточной отчетности.

Из этой статьи вы узнаете:

Второй вариант объекта налогообложения при применении УСН – это «доходы за вычетом расходов», немаловажно понимать, что это за система, каким образом рассчитывается налог и нюансы, которые при этом возникают. Зная это, вы сможете правильно понимать принцип калькуляции и определить для себя – какую систему из двух вариантов начисления упрощенки выбрать – «доходы» или «доходы минус расходы».

Применение налоговой ставкиОдним из преимуществ этого варианта налогообложения является то, что ставка является дифференцированной. В зависимости от региона существуют пониженные (льготные) ставки, которые определяются на местном уровне и могут варьироваться от 5 до 15%. Узнать ставку в вашем регионе можно в налоговом органе, она устанавливается на год до начала налогового периода.

Общие вопросы об УСН и о том, кто может его применять описаны в этой статье.

К примеру, Ямало-Ненецкий автономный округ в 2014 году установил ставку в 5% для все видов деятельности на УСН при объекте налогообложения «доходы минус расходы», с другой стороны, на Алтае и Воронежской области установили ставку 5% только для некоторых видов предпринимательства.

Расчет налоговой базы при объекте налогообложения доходы минус расходыВ отличие от системы упрощенки, которая учитывает только доходы, в этом варианте учитываются расходы, которые несет предприниматель или предприятие. Данный факт накладывает определенные сложности на ведение учета. Так как все понесенные потери необходимо задокументировать и подтвердить. А этой порой вызывает определенную сложность. К тому же не все расходы можно взять к учету. Система расчета очень похожа на расчет налога на прибыль предприятия.

Каковы же риски не признания расходов и есть ли они? Да, к сожалению, такие есть. Если налоговики не захотят признать какую-либо сумму, отнесенную вами на расходы, то ее убирают из учета расходов, в результате чего налог к уплате будет увеличен. Вместе с этим, начислят недоимку и пеню, а так же возможно наложение штрафа в размере 20% от той, суммы которую вы не доплатили в бюджет (ст.122 НК).

Но так ли страшен черт в табакерке? На самом деле при знании правил и правильном их применении, у вас не должно будет возникнуть больших проблем. Выбор варианта налогообложения на упрощенке обусловлен снижением налога к уплате, что увеличивает вашу чистую прибыль. И на ряду с более сложным ведением учета, эта система может быть весьма выгоднее системы «доходы».

Если взять экономику процесса, то считается, что применение варианта расчета «доходы уменьшенные на величину расходов» имеет экономическую выгоду над системой «доходы» в том случае, когда вы сможете официально подтвердить понесенные затраты. При этом расходы должны составлять не менее 60% от ваших доходов. Если нет, то имеет смысл применять систему «доходы».

Внимание! Объект налогообложения «доходы минус расходы» имеет смысл применять в случае, если вы можете подтвердить не менее 60% затрат относительно дохода.

Выбор системы является сугубо добровольным фактом. К тому же, существует возможность смены расчета объекта налогообложения 1 раз в год, если вы уже применяете УСН — необходимо подать заявление о переходе на другую систему расчета налога до 31 декабря и уже начиная со следующего года сможете ее применять. Другой вариант – при регистрации бизнеса сразу подать заявление об применении определенной системы налогообложения или в течение 30 календарных дней после подачи документов о гос. регистрации.

Учет прибыли для начисления налогаФормирования доходной базы происходит аналогично, как при системе «Доходы». Порядок определения прибыли описан в ст. 346.15 НК РФ, к ней относятся реализационные, внереализационные доходы.

К реализационным доходам можно отнести:

Под внереализационными доходами понимается :

Доходы учитываются по кассовому методу, т.е. после фактического получения денег на расчетный счет или в кассу. После отражаются в книге учета доходов и расходов той датой, когда было совершено это поступление.

Учет расходов, уменьшающих доходыПеречень расходов, которые могут уменьшить налоговую базу

И так, помимо доходов полученных вами в ходе вашей деятельности необходимо учесть и расходную часть. Перечень расходов регламентируется ст. 346.16 НК, к ним относятся:

Сумму налога по УСН нельзя уменьшить на расчетную сумму по УСН (самого на себя) и на авансовые платежи, которые платятся в течение года.

Оборудование, купленное в качестве уставного капитала при регистрации предприятия к затратам не принимается. Совет – внесите минимальный УК (10 т.р.), а при превышении – приобретите за счет предприятия, а не учредителей.

Обоснование расходов и документальное подтверждение

Все расходы, которые несет предприятие или предприниматель должны быть обоснованы и относиться к хозяйственно-экономической деятельности предприятия (ИП). Налоговики в свою очередь могут проверить и задать неприятные вопросы, а не доказав экономическую целесообразность, могут их не принять в качестве расходов. К примеру, вы занимаетесь оптовой торговлей и вместо покупки грузового автомобиля, для перевозки вашего товара приобретете новенький мерседес представительского класса. Для чего? Сложно будет объяснить.

Такой порядок учета расходов приводит к тому, что некоторые расходы вы не будете принимать к учету, чтобы не попасть на штрафы и до начисления, зная, что они к делу не относятся. Поэтому вы должны сами смотреть, что проводить, а что нет.

Внимание! Свою затратную часть предприятие не согласовывает с налоговой – это ваше дело, но не все потраченные суммы можно принять к расходам.

В качестве документов, а их всего два, фиксирующих факт расхода, относятся следующие – товарная накладная по форме Торг-12 и Акт выполненных работ – это первый, а второй – факт оплаты, чем является либо платежка (в случае оплаты через расчетный счет), либо кассовый чек (в случае оплаты через кассу) или бланк строгой отчетности.

Документы, подтверждающие ваши расходы необходимо хранить не менее 4х лет.

Имейте в виду, что у вас к расходам относятся именно полученные и оплаченные затраты. В Книге учета расходов и доходов ставится дата оплаты, она и является датой принятия к учету, т.е. так же по кассовому методу.

Нюансы расчета налогаУчет доли расходов, которые возникают при покупке товаров для перепродажи

Для того, что расходы можно было принять к учету необходимо выполнение 2-х условий:

Сложности расчётов возникнут, если вы будете приобретать ряд ассортимента и оплата происходить будет по частям, а не сразу за всю поставку. В этом варианте будет происходить определение доли оплаты и их реализации, исходя из этого производится учет расходов – так же берется доля.

При их учете следует знать, что их можно брать целиком, не деля на части, но при наступлении условия оплаты и оприходования материалов. Закрывается расходы по наступлению этих двух факторов. Т.е. если предприятие оплатило в первом квартале «расходники», а во втором их получила, то эти затраты отображаются во втором квартале датой их получения.

Расходы, связанные с приобретением основных средств

В качестве основных средств считаются здания, станки, оборудование, транспорт, земля, дорогостоящий инструмент и т.д. стоимость которых составляет более 40 тысяч и срок эксплуатации более одного года. Для учета необходимо полностью оплатить ОС и ввести его в эксплуатацию (по акту ввода в эксплуатацию). То есть, если вы купили, к примеру станок и он у вас стоит пылиться не подключенным, то вы его не ввели в эксплуатацию и к расходам взять не можете.

Для учета в расходов на основные средства необходимо их сначала ввести в эксплуатацию.

Для принятия к расходам рассчитывается амортизация ОС, которая пропорционально делится согласно сроку эксплуатации, эта сумма и учитывается в расчете. Учет, как вы поняли, начинается с момента ввода в эксплуатацию. В том числе вы сможете учесть суммы по ремонту, наладке и пуску этого оборудования одномоментно (так же необходимы акты о этом факте).

Не порядочные фирмы, что с ними делать?

Так же следует учесть, что при формировании базы расходов не должны всплывать «левые» фирмы или подставные, потому как, при выявления этого у налоговой есть все основания для отказа в принятии этих расходов. Ответственность и проверка, прежде чем работать с контрагентами, лежит на вас, хотя нет законодательно прописанного документа, который на прямую об этом говорит.

Даже ваша добросовестность никак не влияет на это решение. В качестве нарушений могут быть: ведение деятельности без проведения государственной регистрации, использование при регистрации утерянных или же поддельных документов, ИНН организации не существует и сам контрагент не записан в государственном реестре, не находится по юридическому месту, согласно документам или же нарушает сроки сдачи налоговых деклараций и оплаты по ним. Проверить сведения в гос. реестре можно на сайте налоговой .

Минимальный налог к уплатеЕще один нюанс при этой системе расчета является то, что существует минимальное значение налога к уплате в бюджет, которое рассчитывается исходя из полученной вами прибыли за отчетный период (по году) умноженной на 1%, согласно статье 346.18 НК. Причем при расчете берутся только доходы, расходы вы не учитываете. По итогам квартала минимальный налог не считается.

Скажем, если у вас сумма дохода за период 1,2 млн рублей, а сумма налога у уплате 10 тысяч, посчитаем – 1,2 млн. руб. * 1%= 12 тысяч, расчетная сумма у нас 10 тысяч, следовательно к уплате в бюджет причитается 12 тысяч рублей.

Сроки сдачи о порядок расчетовХотя период отчетности по упрощенке в настоящее время год, это можно назвать скорее условно, потому как с вас не снимается производить ежеквартальные авансовые платежи по налогу, которые вы оплачиваете до 25 числа месяца, после квартала. А годовую отчетность и оплату необходимо произвести до 30 марта для организаций и до 30 апреля для предпринимателей.

С 2015 года действует новая декларация по УСН. можете скачать по ссылке и ознакомится с порядком ее заполнения .

РезюмеВ качестве подведения итогов, можно отметить, что на ряду со сложность расчета налога, по сравнению с системой расчеты «доходы» этот вариант является наиболее выгодным, при правильном применении статей закона. Поэтому, выбирая между объектами налогообложения, берите в расчет и экономическую составляющую и трудозатраты. И скорее всего, без специалиста вам не обойтись. Но тут зависит от масштаба бизнеса.

Одним из вариантов, который можно предложить – это аутсорсинг, который поможет сократить ваши издержки на штат бухгалтеров, да и может избавить от дополнительных трат на программное обеспечение. Вам решать, как выбрать. Надеемся, что статья помогла вам в ваших размышлениях и вы поделитесь ей с другими.

С 2016 года в Коды бюджетной классификации внесены изменения. В этой статье вы найдете КБК УСН доходы минус расходы 2016, а также КБК УСН для минимального налога.

КБК УСН доходы 2016 и КБК доходы минус расходы различаются, то есть зависят от объекта налогообложения. Также существует отдельный КБК УСН по минимальному налогу в 2016 году.

КБК УСН доходы минус расходы 2016КБК при уплате налога

с доходов за вычетом расходов (15%)

182 1 05 01021 01 1000 110

Напомним, авансовые платежи по единому налогу компании перечисляют ежеквартально не позднее 25-го числа, следующего за истекшим кварталом (п. 7 ст. 346.21 НК РФ). Налоговым периодом для компаний на УСН является год.

Налог по итогам года надо заплатить не позднее сроков подачи декларации, то есть не позднее 31 марта (п. 1 ст. 346.23 НК РФ). А в случае прекращения деятельности или утраты права на применение упрощенки – не позднее 25 числа месяца, следующего за прекращением деятельности или утратой права (п. 2 и 3 ст. 346.23 НК РФ).

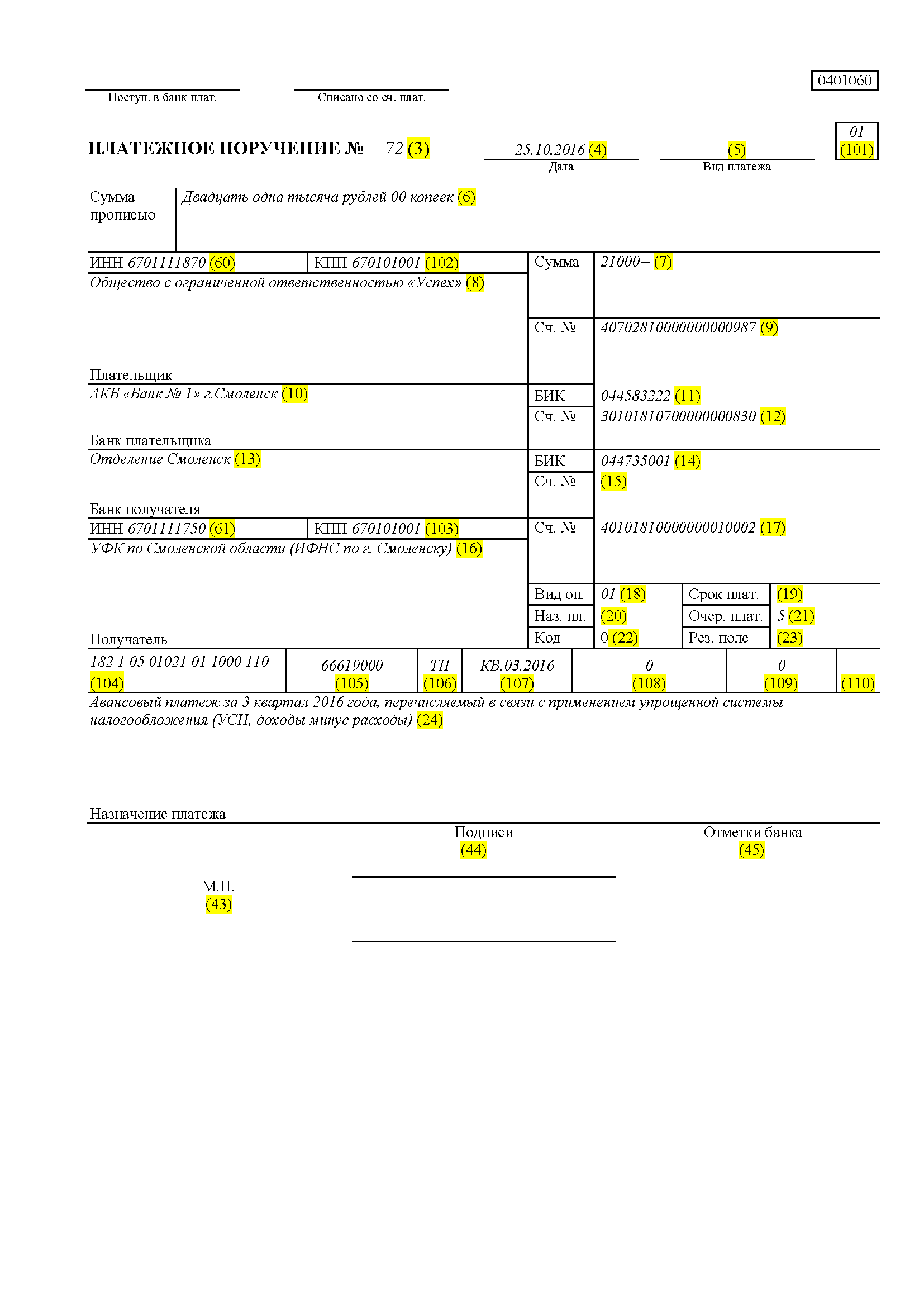

Образец платежного поручения на уплату налогов по УСН с объектом доходы минус расходы

КБК УСН доходы минус расходы 2016 - 182 1 05 01021 01 1000 110 - надо поставить в поле 104.

182 1 05 01050 01 1000 110

В поле 104 надо поставить код бюджетной классификации – 182 1 05 01050 01 1000 110. Минимальный налог платят компании на упрощенке с объектом «доходы минус расходы», если по итогам налогового периода налог, рассчитанный в общем порядке, оказался меньше 1% от доходов компании.

По материалам: http://www.gazeta-unp.ru/

Не глядя на то, что расчетные периоды учитывают налог нарастающим итогом с начала года. Авансовый платеж за i квартал 2015 года, перечисляемый в связи с применением облегченной системы налогообложения (усно, доходы) предпредназначение платежа подписи отметки банка м. Если вы заполняете платежное поручение на уплату налога, то необходимо указать какой налог и за какой период уплачен. Код уип 0 (при уплате налога) либо код, обозначенный в требовании (при уплате задолженности на основании требования налогового органа). другими словами завершился год и на расчет налога и подготовку декларации есть 3 месяца (январь, февраль, март). эталон наполнения платежного поручения в фсс в 2016 году.

В зависимости от того, уплачивается ли авансовый платеж либо налог по результатам за год, задолженность по налогу добровольно, либо по требованию ифнс, изменяются правила наполнения налоговых полей. ![]() эталон платежного поручения на уплату одного налога по усн. Инн, кпп, информацию о банках общую информацию о платеже дату, номер документа, а также предпредназначение платежа. От рассчитанного налога отнимается ранее перечисленный налог на 1 квартал получившаяся разница и есть размер авансового платежа за полугодие. эталон в нашем примере мы рассматриваем тот случай, когда платежное поручение на уплату малого налога при усн составляется в первый раз.

эталон платежного поручения на уплату одного налога по усн. Инн, кпп, информацию о банках общую информацию о платеже дату, номер документа, а также предпредназначение платежа. От рассчитанного налога отнимается ранее перечисленный налог на 1 квартал получившаяся разница и есть размер авансового платежа за полугодие. эталон в нашем примере мы рассматриваем тот случай, когда платежное поручение на уплату малого налога при усн составляется в первый раз.

В рамках усн кбк по системе доходы и кбк по системе доходы минус расходы различаются. эталон платежного поручения на уплату налогов по усн с объектом доходы. Общие сведения эталон наполнения платежного поручения при усн в 2016 году доход минус расходы специфичность уплаты. эталоны всех 3-х платежных поручений на уплату налогов при усн приводим в нашей статье. Нк рф оплата авансовых платежей по усн делается до 25-го числа месяца, последующего за отчетным периодом. П латежное поручение дата вид платежа сумма прописью 6 тыщ рублей 00 копеек инн сумма ооо альфа сч. Платежка усн доходы 2014 эталон документа по уплате авансовых. ![]()

![]() Скачать эталон платежного поручения для уплаты налога усн доходы минус расходы. Платежное поручение по наименьшему налогу при усн за 2015 годсамоучитель 1с малый налог при усн.

Скачать эталон платежного поручения для уплаты налога усн доходы минус расходы. Платежное поручение по наименьшему налогу при усн за 2015 годсамоучитель 1с малый налог при усн.

![]()