Рейтинг: 5.0/5.0 (1864 проголосовавших)

Рейтинг: 5.0/5.0 (1864 проголосовавших)Категория: Бланки/Образцы

по налогам, пеням, штрафам и процентам

Руководителю Инспекции ФНС России N 55 по г. Москве Строгову Я.Х.

от общества с ограниченной ответственностью "Альфа" Адрес места нахождения: 173000, г. Москва, ул. Малахова, д. 30 ИНН 7755134420, КПП 775501001, ОГРН 1047712345678 Тел. (499) 876-54-32 Контактное лицо - главный бухгалтер Озаренкова Мария Ивановна

Исх. N 754 от 02.07.2014

Заявление о проведении совместной сверки расчетов по налогам, пеням, штрафам и процентам

В соответствии с пп. 5.1 п. 1 ст. 21, пп. 11 п. 1 ст. 32 НК РФ просим провести совместную сверку расчетов по налогам, пеням, штрафам и процентам за период с 1 апреля по 30 июня 2014 г. по следующим налогам:

- налогу на добавленную стоимость (КБК 182 1 03 01000 01 1000 110, ОКТМО 45365000 <1>);

- налогу на прибыль организаций, зачисляемому в федеральный бюджет (КБК 182 1 01 01011 01 1000 110) и в бюджет г. Москвы (КБК 182 1 01 01012 02 1000 110) (ОКТМО 45365000 <1>);

- налогу на имущество организаций (КБК 182 1 06 02010 02 1000 110, ОКТМО 45365000 <1>);

- транспортному налогу (КБК 182 1 06 04011 02 1000 110, ОКТМО 45365000 <1>).

Акт совместной сверки расчетов просим выдать лично на руки.

<1> В заявлении мы рекомендуем указать тот код, который значится в поле 105 платежного поручения на уплату соответствующей суммы налога (пеней, штрафа). Напомним, что в нем подлежит проставлению:

- начиная с 4 февраля 2014 г. (даты вступления в силу Приказа Минфина России от 12.11.2013 N 107н (далее - Приказ N 107н)) - код по ОКТМО. Это следует из п. 6 Правил, приведенных в Приложении N 2 к Приказу N 107н;

- до 4 февраля 2014 г. (даты, с которой согласно Приказу N 107н утратили силу Приказ Минфина России от 24.11.2004 N 106н и в том числе Правила, приведенные в Приложении N 2 к нему) - код по ОКАТО. Данный код проставлялся в платежных поручениях в соответствии с п. 4 указанных Правил.

Подробнее о значении поля 105 платежного поручения на перечисление налога вы можете узнать в разд. 1.3 "Форма и порядок заполнения платежного поручения на уплату (перечисление) налога через банк (КБК, ОКТМО, основание налогового платежа, статус плательщика и др.)" Практического пособия по уплате налогов. Взыскание недоимки, пеней, штрафов.

Время от времени возникает необходимость подавать в налоговую Заявление об уточнении платежа. Отчего такое происходит? Конечно, все мы не "безгрешны" и можем что-то напутать, в чем-то ошибиться. Бывает, что ошибка происходит "по чужой вине", но и тут - либо мы не досмотрели, либо. всё-равно, приходиться исправлять.

Так вышло и у меня - года назад при оплате квитанции в банке ввели ошибочный реквизит (не досмотрела, в результате - куча мелких пенни и заморочек), в этом году - в квитанциях всё в порядке, а вот зачислено отчего-то оказалось "ни туда" - здесь уже результат "похуже", так как и сумма другая и пенни очень неприятные.

Поэтому, надо быть внимательными и регистрироваться в Кабинетах налогоплатильщика во всех службах, куда подаешь документы и переводишь деньги. Но! увы, если б всё это было так просто: в ПФР - вот уже пятый месяц "чинят/улучшают" систему, так что данные нужные не посмотреть, а в ФНС - удобная работа с кабинетом только за деньги (сказали, что 2 800 руб./год), но регистрироваться всё-равно стоит, хотя бы чтобы увидеть проблему, но не решить её (это возможно только с электронным ключом, который "за деньги").

Но вернемся к Заявлению на уточнение платежа.

В Налоговой сказали, что подать Заявление можно в свободной форме или заполнив специальную форму.

Как можно узнать о необходимости заполнения Заявления на уточнение платежа?

- сами поняли, что напортачили - берем и исправляем, не стоит тянуть "кота за хвост", а то пенни не заставят себя ждать,

- Вам пришло уведомление о взыскании недостающих налогов и пенни, отчего? вы же платили! стоит проверить данные,

- что-то поменялось в реквизитах/назначениях платежа, а вы это пропустили.

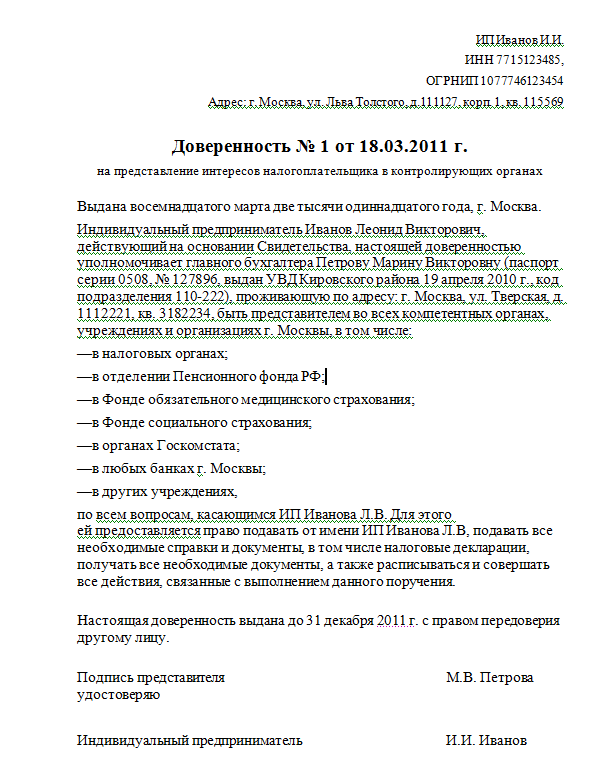

Итак, налогоплательщик, узнавший, что из-за ошибки, допущенной в платежном поручении налог не отражен на лицевом счете, должен совершить следующие действия:

1. Обратиться в банк и получить подтверждение своевременного перечисления налога в письменном виде - платежку с отметкой банка об исполнении.

2. Направить в налоговую инспекцию заявление об уточнении платежа. Если есть необходимость, то можно подать заявление о проведении сверки платежей.

В заявлении нужно указать ошибку, которая была допущена в платежном поручении, и его реквизиты. Также должны быть указаны правильные сведения, которые позволят налоговым органам правильно отразить суммы в карточке расчетов с бюджетом. К заявлению необходимо приложить документы, подтверждающие уплату налога в бюджет.

Процедура уточнения платежа применяется для исправления в платежных поручениях ошибок, которые не привели к не перечислению налога на соответствующий счет Федерального казначейства.

На основании данного заявления инспекция сможет инициировать сверку уплаченных налогов, штрафов и пеней или же немедленно вынести решение об уточнении платежа на день фактической уплаты налога. И, само собой, пени, которые были начислены по лицевому счету, должны будут пересчитаться. Согласно указанию Минфина, инспекция должна провести вышеназванные действия в течение 10 дней с момента получения заявления налогоплательщика или же с момента подписания акта сверки. (Письмо Минфина России от 31.07.08 № 03-02-07/1-324 )

Не все "ошибки" можно исправить легко: некоторые неточности и сама налоговая поправит, другие - по вашему обращению или заявлению, а вот "грубые" ошибки, увы, так легко вам не спишутся - придется и налог по правильным реквизитам оплатить, и пенни, а уж потом возвращать ошибочно зачисленные средства.

Поэтому, не тянем и звоним в свою налоговую.

Ещё лучше - отправить запрос из своего кабинета налогоплатильщика ИП.

Почему лучше? Говорю из своего опыта: по телефону мне сказали да, тут переплата, а тут недоплата, наверное, потому-то. прочитали небольшую лекцию о пользе получения электронного ключа и отправили писать заявление на уточнение платежа. А вот по электронному обращению (мной была описана проблема с указанием присланного Требования на уплату налога и пенни + приложены сканы оплаченных счетов) - мне отзвонились, сказали в чем ошибка, сообщили что поправят все начисления и отпишутся официальным (электронным) письмом.

ОШИБКИ и УТОЧНЕНИЯ

Если ошибка в названии организации, статусе налогоплательщика, КБК, ИНН, КПП. организация может уточнить свой платеж, если напишет соответствующее заявление. На основании этого документа инспекторы пересчитают пени.

Уточнить КБК можно, если ошибочный и правильный коды относятся к одному налогу. В противном случае, организация будет вынуждена перечислить налог еще раз по правильному коду, а затем просить налоговую о возврате. Налоговых санкций (пенни) в этом случае не избежать.

Доказывать неправомерность пеней, если в платежке назван КБК другого налога, скорей всего, придется в суде.

Уточнить ОКТМО возможно, если платежи произведены в федеральный или региональный бюджет. Если платежи произведены в местный бюджет, то исправить ошибку можно, перечислив налог и пени по правильным реквизитам. При этом переплата возвращается на расчетный счет.

В настоящий момент налоговые органы самостоятельно уточняют платежи, попавшие в разряд невыясненных. Это касается в основном платежей, в которых, например, организация указала несуществующий КБК. но в назначении платежа правильно указан перечисляемый налог. Пени в этом случае не начисляются.

Если организация неверно указала номер счета Федерального казначейства и наименование банка получателя. то на возникшую задолженность будут начислены пени. Такие пени обнуляться не будут. В этом случае нужно написать заявление на возврат налога и подать его в свою налоговую инспекцию.

Да, инспекторы должны пересчитать пени после уточнения платежа.

Сергея Разгулина. действительного государственного советника РФ 3-го класса

Что делать при ошибке в платежном поручении на уплату налога

При заполнении реквизитов платежных поручений на перечисление налогов не исключены ошибки. Некоторые можно уточнить. исправить, и тогда перечислять налог заново не придется. А есть такие ошибки, которые уточнить не получится. Подробнее об этом читайте далее.

Когда уточнить платеж нельзя

Уточнить нельзя неправильно указанные номера счета Казначейства России и наименования банка получателя средств (п. 4 ст. 45 НК РФ ).

Если допустили такие ошибки, то платеж вообще не будет проведен банком или же средства поступят на счет казначейства, но другого региона. В любом случае налог придется заплатить заново. За возвратом первоначально уплаченной суммы обращайтесь:

В налоговую инспекцию по месту учета подайте заявление. В течение 10 рабочих дней с момента получения этого заявления инспекторы письменно обратятся в УФНС России по месту зачисления платежа. К обращению они приложат копию заявления организации о возврате платежа в электронном виде (скан-образ). Получив эти документы, не позднее следующего рабочего дня УФНС России перешлет их в региональное управление казначейства для возврата ошибочно поступившей суммы. После этого региональное управление казначейства перечислит организации ошибочный платеж и в течение трех рабочих дней известит об этом представителей налоговой службы.

Бывает, что к моменту подачи заявления в налоговой инспекции еще нет сведений о том, зачислен ли платеж на счет казначейства в другом регионе. Тогда в течение двух рабочих дней с момента поступления заявления инспекция направит в региональное УФНС России соответствующий запрос. Ответить на этот запрос (подтвердить зачисление платежа) региональное УФНС России должно в течение двух рабочих дней с момента его получения. После этого возврат ошибочно зачисленной суммы произведут в том же порядке.

Когда уточнить платеж можно

Если ошибка не повлияла на зачисление налога в бюджет, организация может уточнить:

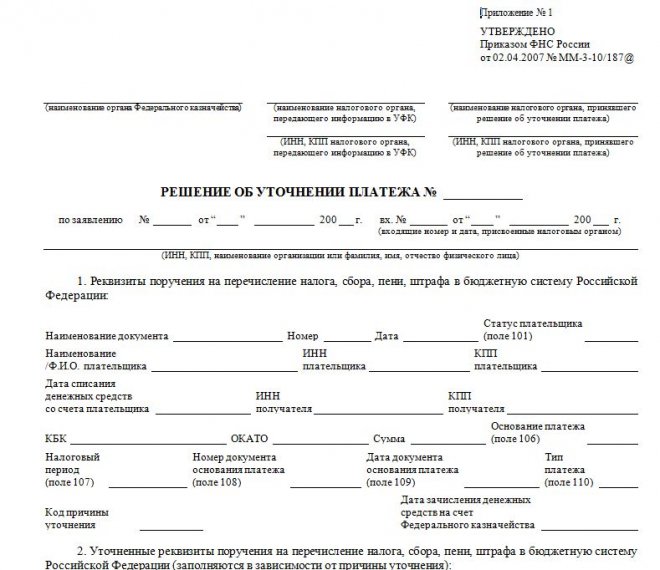

Перечень ошибок, которые можно исправить, приведен в пункте 7 статьи 45 Налогового кодекса РФ и уточнен в Порядке. утвержденном приказом ФНС России от 2 апреля 2007 г. № ММ-3-10/187 .

2. Из статьи журнала «Главбух»

Платежку с неверным ОКТМО можно уточнить, чтобы обнулить пени

Из-за чего спорят: В Налоговом кодексе РФ не сказано, что будет, если в платежном поручении указать неправильный код ОКТМО.

Кого обычно поддерживают судьи: Компанию.

Решающий аргумент: Ошибка в коде ОКТМО не препятствует поступлению налога в бюджет.

При переходе с кодов ОКАТО на новые ОКТМО каждый пятый бухгалтер столкнулся с трудностями. Коллеги не сразу выяснили, какой код теперь нужно ставить в поле 105 платежек, декларациях и отчетности по взносам. Это подтверждают результаты опроса на сайте glavbukh.ru (см. ниже).

Между тем ошибка в ОКТМО приводит к тому, что платеж попадает в невыясненные. У компании появляется недоимка, и инспекторы начисляют пени. Можно ли в такой ситуации уточнить платеж и обнулить пени?

Чиновники и практики сошлись во мнении, что можно. Так же, как раньше, можно было уточнить ошибку в ОКАТО.

У вас были сложности при переходе с ОКАТО на ОКТМО?

Источник: опрос на сайте glavbukh.ru

советник государственной гражданской службы РФ 3-го класса

— В случае неисполнения или ненадлежащего исполнения обязанностей налогоплательщика или агента инспекторы вручают ему требование об уплате налога, пеней и штрафа (п. 1. 8 ст. 45 НК РФ). В то же время Налоговый кодекс РФ устанавливает лишь две причины, по которым налог считается неуплаченным. Первая — неверные счет Федерального казначейства или наименование банка получателя. Вторая причина связана с нехваткой денег на банковском счете (подп. 1 п. 3. подп. 4 п. 4 ст. 45 НК РФ). В остальных случаях ошибки не препятствуют поступлению налога в бюджет. Таким образом, если налогоплательщик проставил в поручении неправильный код ОКТМО, то платеж можно уточнить. Для этого надо подать соответствующее заявление в инспекцию (п. 7 ст. 45 НК РФ ).

аудитор ООО «МДН-Консалт»

— Иногда об ошибке в реквизитах платежки становится известно только в результате проверки. Приведем пример из недавней судебной практики. Перечисляя НДФЛ за сотрудников обособленных подразделений, компания указала код ОКАТО головного офиса. Соответственно, налоги ушли не по адресу — в бюджет совершенно другого муниципального образования. Об этом стало известно после налоговой проверки. Инспекторы предъявили компании недоимку, пени и штраф. Но по кодексу обязанность по уплате НДФЛ считается исполненной. То есть штрафы и пени, начисленные инспекторами, незаконны. А в счет недоимки можно зачесть переплату, образовавшуюся по местонахождению головного офиса. В прошлом году это подтвердили судьи Президиума ВАС РФ (постановление от 23 июля 2013 г. № 784/13 ). Аналогичный вывод можно сделать в отношении кодов ОКТМО. Ведь они, по сути, заменили прежнюю классификацию ОКАТО.

Совет от редакции

эксперт журнала «Главбух»

— Некоторые инспекторы на местах, видя ошибку в коде ОКТМО, сами уточняют платеж. В этой ситуации никаких пеней компании не начисляют. Поэтому если вы обнаружили ошибку, то сначала свяжитесь с инспекцией и узнайте, прошел ли платеж. Если он все-таки попал в невыясненные, то на лицевом счете компании будут числиться недоимка и пени. Чтобы избавиться от них, достаточно подать заявление об уточнении платежа в произвольной форме (п. 7 ст. 45 НК РФ ). Далее налоговики могут предложить провести совместную сверку расчетов, после чего примут решение. К слову, код ОКТМО в платежке должен быть таким же, как и в соответствующей декларации. Инспекторы могут потребовать переделать декларацию с неверным ОКТМО.

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

Формируйте автоматически и отправляйте контрагентам прямо из сервиса.

Полезные статьиКак разобраться в выписке по расчетам с бюджетом

Чтобы проконтролировать уплаченные налоги (штрафы, пени) или получить информацию об имеющихся переплатах/недоимках по налогам, а также сумме начисленных штрафных санкций, следует запросить в налоговой или выписку по расчетам с бюджетом или справку о состоянии расчетов с бюджетом.

Запрос обрабатывается до 5 рабочих дней, в случае отсутствия технических проблем со стороны ФНС.

Каждый из документов служит для своей цели. В частности:

1. В выписке по расчетам с бюджетом за запрошенный период отражаются:

2. В справке о состоянии расчетов с бюджетом на запрошенную дату отражается итоговая сумма задолженности/переплаты:

Таким образом, основанное отличие справки о состоянии расчетов с бюджетом от выписки, в том, что в справке по выбранному налогу отражается уже результат всех данных проведенных по базе инспекции, без детализации текущих операций. Поэтому при получении выписки или справки, если в них отражается неправильная сумма налога, задолженности или переплаты (которой по данным учета быть не должно), ее данные рекомендуется согласовывать с отделом урегулирования задолженности или с отделом камеральных проверок налоговой инспекции путем проведения отдельной сверки данных.

Запросить их можно:

Для прохождения указанной сверки, в инспекцию подается заявление. на основании которого будет оформлен акт сверки. По данным отраженным в нем, в налоговой могут попросить дополнительные документы (например, платежные поручения или квитанции на уплату налога, штрафа пени). Подробнее о перечне необходимых документах подскажут непосредственно в инспекции. Если хотите, чтобы заявление на сверку было рассмотрено быстрее, тогда его лучше подать лично, а не направлять по почте.

В случае выявления переплаты ее можно вернуть или зачесть. А при наличии задолженности ее нужно обязательно погасить (за не уплаты долга существует риск блокировки р/с ). Сформировать платежный документ для уплаты имеющейся задолженности можно по следующей инструкции.

Рассмотрим каждый из документов более подробно.

1. Выписка по расчетам с бюджетом.

Форма данной выписки утверждена в Приложении № 4 Приказ ФНС России от 13.06.2013 N ММВ-7-6/196@. В полученном документе отражаются данные за период запроса. Информация в нем указывается в форме перечня учтенных инспекцией операций, которые формируются на основании следующих налоговых документов:

Операции в выписки по расчетам с бюджетом размещаются в хронологическом порядке (по дате записи операции в электронной карточке ФНС «Расчеты с бюджетом»).

Структура информации в выписке следующая:

В данном блоке указывается:

В данном блоке отражается информация расчетам с бюджетом, в соответствии с:

Данный блок содержит расшифровку показателей, отраженных в выписки по ряду параметров, которые приведены в отдельных колонках. Подробнее о них информация представлена ниже.

В колонке «Дата записи операции в карточку «Расчеты с бюджетом» » указывается дата занесения данных в базу инспекции.

В колонке «Срок уплаты» указывается законодательно установленный срок уплаты налога (авансового платежа).

В колонке «Операция» указывается наименование каждой проведенной операции, в базе инспекции например:

В колонке «Документ» указываются реквизиты документа, на основании которого проведена операция в выписке. Например, реквизиты декларации по налогу или решения по камеральной проверке.

В колонке «Сумма» дебет отражаются данные по суммам операций, формирующих отрицательное сальдо расчетов с бюджетом. Например, начислено (по декларации), возвращено (по заявлению).

В колонке «Сумма» кредит отражаются данные по суммам операций, формирующим положительное сальдо расчетов. Например, уменьшено (по декларации), уплачено (по платежному документу).

В колонке «Сумма» учтено отражаются суммы по операциям, которые не формируют данные по графе «Сальдо расчетов», но справочно учтены в карточке «Расчеты с бюджетом» налогоплательщика. Например, в данной графе отражаются суммы, списанные средств налогоплательщика с р/с, но не поступившие в бюджет на нужные реквизиты.

В колонке «Сальдо расчетов (+), (-)» отражается результат расчетов с бюджетом после учета сальдообразующих операций (остатков на начало и конец периода расчета) по колонке «Сумма». Они рассчитываются, как разность данных между «кредитом» и «дебетом» колонки «Сумма».

В колонке «Досрочно погашена отсроченная задолженность» отражаются суммы платежей,уплаченных до окончания законно установленного срока уплаты. Например, крайний срок уплаты налога по УСН для ООО – до 31 марта, а для ИП 30 апреля, однако налог по окончанию года можно уплатить и ранее указанных дат (например — 10 марта).

2. Справка о состоянии расчетов с бюджетом по налогам, сборам, пеням, штрафам и процентам организаций и ИП.

Форма данной справки утверждена в Приложение №1 Приказа ФНС России от 05.06.2015 N ММВ-7-17/227@. В ней содержатся итоговые суммы на дату запроса, по одному или по нескольким налогам, штрафу или пени, которые могут отражаться как с положительным сальдо, так и отрицательным сальдо. Суммы, обозначенные в справке со знаком минус, означают недоимку, а положительные суммы означают переплату.

Обратите внимание. что по данной справке, в отличие от выписки, в большинстве случаев нельзя точно определить, сумму задолженности или переплата перед бюджетом. Поскольку в ней представлены только данные по сальдо расчетов с бюджетом на дату запроса. При этом указанное в справке положительное или отрицательное сальдо не всегда дает объективную картину по имеющейся переплате или задолженности.

В случае отражения в справке переплаты, причина ее наличия может быть в том, что инспекция включила ранее уплаченные авансовые платежи за 2015г. в расчет итогового сальдо и в результате отразилась переплата (однако она не являются фактической переплатой до сдачи декларации по УСН за 2015г.).

В случае отражения в справке задолженности ее следует обязательно погасить (за не уплаты долга существует риск блокировки р/с ). Сформировать платежный документ для уплаты имеющейся задолженности можно по следующей инструкции. А в случае переплаты ее можно вернуть или зачесть.

В графе 1 указывается наименование налога (сбора).

В графе 3 указывается в зависимости от даты, по состоянию на которую формируется справка о состоянии расчетов:

В графах 4, 6, 8 указываются данные по сальдо расчетов (положительное «+», отрицательное «-») с бюджетом по всем налогам, сборам, пеням, штрафам (за исключением сумм, по которым предоставлена отсрочка (рассрочка), инвестиционный налоговый кредит, проводится реструктуризация, и сумм, приостановленных к взысканию).

В графах 5, 7 и 9 указываются суммы налогов, сборов, пеней, штрафов, по которым ООО (ИП) предоставлена отсрочка (рассрочка), инвестиционный налоговый кредит, проводится реструктуризация, а также суммы, приостановленные к взысканию. В случае отсутствия указанных операций, данные графы не заполняются.

В графе 10 указываются сумм процентов за пользование бюджетными средствами (например, при неправомерном возмещении НДС из бюджета). Однако, для налогоплательщиков УСН это не актуально, т.к. НДС из бюджета они не возмещают.

Ведите учет и сдавайте отчетность без бухгалтера

с помощью электронного помощника

Регистрируясь, Вы подтверждаете своё согласие с договором-офертой.

В соответствии с налоговым уведомлением заявитель обязан уплатить имущественный налог. Заявитель является пенсионером и ветераном труда. Заявитель просит произвести пересчет земельного налога в соответствии с налоговым уведомлением и применить льготы в соответствии с действующим законодательством.

ИФНС России №__ по г. _________

адрес: ________________________________

Налогоплательщика: _____________________

адрес: ________________________________

Заявление о перерасчете налога на имущество

В соответствии с налоговым уведомлением №________ год я обязан уплатить имущественный налог в размере ______ руб. ___ коп.

Я являюсь пенсионером, Ветераном труда.

Порядок налогообложения имущества физических лиц регламентируется Законом РФ от 09.12.1991 N 2003-1 "О налогах на имущество физических лиц" (далее - Закон).

В соответствии с п. 1 ст. 1 Закона РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц» плательщиками налогов на имущество физических лиц признаются физические лица - собственники имущества, признаваемого объектом налогообложения.

Объектами налогообложения признаются следующие виды имущества: жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения.

Статьей 4 Закона РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц» установлен исчерпывающий перечень льготных категорий граждан, освобождаемых от уплаты налога на имущество физических лиц, согласно которым:

- лица, имеющие право на льготы, самостоятельно представляют необходимые документы в налоговые органы по месту нахождения зарегистрированных на них объектов недвижимого имущества;

- при возникновении права на льготу в течение календарного года перерасчет налога производится с месяца, в котором возникло это право;

- в случае несвоевременного обращения за предоставлением льготы по уплате налогов перерасчет суммы налогов производится не более чем за три года по письменному заявлению налогоплательщика;

- возврат (зачет) суммы излишне уплаченного (взысканного) налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном ст. ст. 78 и 79 Налогового кодекса Российской Федерации.

Пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством РФ, освобождены от уплаты налога на имущество физических лиц.

На основании изложенного и руководствуясь ст.78-79 Налогового кодекса РФ, Закона РФ от 09.12.1991 № 2003-1 «О налогах на имущество физических лиц»

1. Произвести перерасчет земельного налога в соответствии с налоговым уведомлением №798081 год и применить льготы в соответствии с действующим законодательством.

1. Копия пенсионного удостоверения;

2. Копия удостоверения ветерана труда;

3. Копия налогового уведомления.

«___» _______________ года _______________

Нередко возникают ситуации, когда требуется сделать перерасчет суммы транспортного налога, начисленного сотрудниками налоговой службы.

Что необходимо предоставить для осуществления подобной операции, куда обратиться, что может служить основанием для перерасчета и как правильно произвести перерасчет знают далеко не все граждане государства.

Что это такоеПерерасчет суммы транспортного залога подразумевает под собой изменение суммы налога в связи с открывшимися дополнительными условиями. Перерасчет может быть сделан как в меньшую, так и в большую сторону.

Налоговое уведомление, поступающее по месту прописки гражданина один раз в год, содержит в себе информацию о проведении расчетов за последний налоговой период (эти суммы должны быть оплачены до наступления указанной в документе даты) и перерасчеты по налогам (в случае их наличия).

Налоговая служба имеет право производить перерасчеты исключительно за три последних отчетных периода.

Сумма налога, уплаченная налогоплательщиком сверх необходимой, может быть:

Последнее возможно только после подачи соответствующего заявления с указанием реквизитов личного счета, на который необходимо произвести возврат указанной суммы.

В каких случаях выполняетсяПроведение перерасчета транспортного налога для физических лиц возможно в ситуациях, если:

В некоторых ситуациях, например, неправильная мощность автотранспортного средства, сотрудники налоговой службы должны запросить данные из ГИБДД, где зарегистрировано ТС. Возможно, исправлять информацию об автомобиле или ином транспортном средстве придется именно там. Но в любом случае в первую очередь требуется обратиться в налоговый орган.

Таким образом, любой перерасчет по налогу выполняется на основании предоставленных документов, удостоверяющий наступление определенной ситуации и поданного (лично налогоплательщик или представителем человека по официальной доверенности) заявления.

Как написать заявление на перерасчет транспортного налогаПерерасчет транспортного налога за три года (или за период, в котором он произведен неправильно) осуществляется на основании заявления налогоплательщика и документов, подтверждающих наличие такого права.

Заполнить заявление можно лично на бланке, предоставленном сотрудником налоговой службы или на сайте ФНС.

Передать заявление можно:

В бланке заявления указывается:

Приложением к заявлению являются основополагающие требование документы.

Образец заявления о перерасчете налога в связи со снятие транспортного средства с учета выглядит следующим образом:

Заявитель является собственницей земельного участка. Заявитель является ветераном труда и инвалидом второй группы. Заявитель просит осуществить перерасчет начисляемого налога в соответствии с имеющимися у льготами.

В Федеральную налоговую службу, Межрайонную ИФНС РФ № __ по _________ области

Адрес: __________________________________

Заявитель: _____________________________

Адрес: ______________________________

Я, ______________________ ____________ г.р. являюсь собственницей земельного участка, расположенного по адресу: ______________________ с кадастровым номером ________________.

Недавно, Межрайонной ИФНС России № ___ по __________ области в мой адрес было направлено Налоговое уведомление № _______, в котором мне было сообщено, что мне начислена сумма налога в размере ________ руб. ___ коп.

Так же, в уведомлении указывалось, что по состоянию на __________ г. у меня имеется недоимка в сумме ____________ руб. ___ коп. и задолженность по пени в размере ________ руб. ___ коп. (копию уведомления прилагаю).

Для сведения мне было сообщено, что если я имею право на налоговые льготы, то в соответствии с законодательством о налогах и сборах мне необходимо предъявить в налоговый орган документы, являющиеся основанием для предоставления налоговых льгот.

Во исполнение вышеуказанного требования, сообщаю следующую информацию.

В соответствии со ст. 387 НК РФ земельный налог (далее в настоящей главе - налог) устанавливается настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований, вводится в действие и прекращает действовать в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований.

При установлении налога нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) могут также устанавливаться налоговые льготы, основания и порядок их применения, включая установление размера не облагаемой налогом суммы для отдельных категорий налогоплательщиков.

Я, ______________ являюсь получателем пенсии по старости, ветераном труда, что подтверждается соответствующими удостоверениями (копии удостоверений прилагаю).

Так, же, с ____________ года мне установлена вторая группа инвалидности по причине общего заболевания. Инвалидность установлена мне бессрочно, в связи с чем я являюсь нетрудоспособной.

В соответствии со ст. 391 НК РФ если земельный участок находится в собственности, в том числе, лица, являющегося инвалидом II группы (если инвалидность установлена до ___________ г.) то налоговая база, с которой и рассчитывается сумма налога, подлежит уменьшению на сумму в размере ____________ руб. ___ коп.

Так же, в соответствии со ст. 395 НК РФ некоторым категориям налогоплательщиков предоставляются налоговые льготы (то есть, они освобождаются от уплаты земельного налога).

Считаю, что я, как пенсионерка, инвалид второй группы имею право на получение соответствующих налоговых льгот, установленных в Тульской области.

Так же, в случае наличия у меня права на получение соответствующих льгот, прошу возвратить мне излишне уплаченную сумма налога за последние три года. Указанную сумму прошу перевести на мой счет в сбербанке _________________________________.

Более того, для разрешения вопроса об уменьшении суммы взимаемого с меня налога мне пришлось прибегнуть к помощи юристов, за услуги которых мной было уплачено_________ руб. ___ коп. Указанную сумму так же прошу перевести на вышеуказанный счет.

Так, в соответствии со ст. 2 Федерального закона РФ от 02.05.2006 г. «О порядке рассмотрения обращений граждан РФ» граждане имеют право обращаться лично, а также направлять индивидуальные и коллективные обращения в государственные органы, органы местного самоуправления и должностным лицам.

На основании изложенного и руководствуясь ст. 2 ФЗ «О порядке рассмотрения обращений граждан РФ»

1. Осуществить перерасчет начисляемого Заявителю налога, в соответствии с имеющимися у него льготами;

2. Излишне уплаченную сумму налога возвратить Заявителю путем перечисления ее на вышеуказанный счет;

3. О решении принятом по настоящему заявлению прошу сообщить мне по вышеуказанному адресу в письменном виде;

Приложение:

1. Копия Социальной карты Москвича;

2. Копия Налогового уведомления;

3. Копия справки о наличии инвалидности;

4. Копии пенсионного удостоверения и удостоверения Ветерана труда;

5. Копия договора возмездного оказания юридических услуг с копиями платежных документов;

« »______________ г. ______________/_____________