Рейтинг: 4.2/5.0 (1845 проголосовавших)

Рейтинг: 4.2/5.0 (1845 проголосовавших)Категория: Бланки/Образцы

Заявление на возврат НДФЛ при получении стандартного вычета на ребенка (скачать бланк ).

Обратите внимание. универсального бланка заявления на получение налогового вычета за обучение законом не предусмотрено, поэтому при обращении в отделение ФНС, вас могут попросить заполнить бланк именно той формы, которая установлена у них.

Как заполнитьЗаполнить бланк можно как от руки, так и при помощи компьютера. Для заполнения на компьютере скачайте ниже приведенный образец и замените данные написанные курсивом на свои.

В шапке заявления указывается начальник и наименование ФНС по вашему месту жительства, узнать их можно здесь .

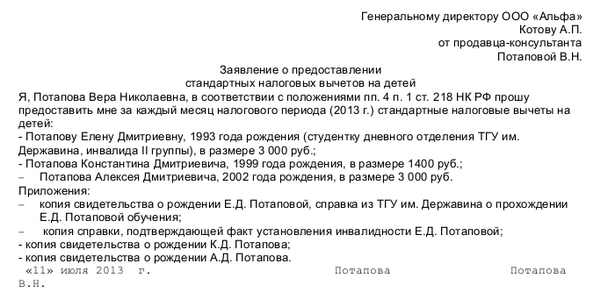

Образец заявленияНиже приведен образец заполнения заявления на возврат НДФЛ при получении стандартного вычета на ребенка:

Заявление на налоговый вычет на ребенкаС 2012 года размер налогового вычета на первого и второго ребенка (стандартного налогового вычета) составляет 1400 рублей, а вот на третьего и последующих – 3000 рублей. Предоставляет такой вычет работодатель, который является налоговым агентом. Чтобы воспользоваться своим правом на налоговый вычет на ребенка (детей), необходимо написать на имя руководителя предприятия или в бухгалтерию соответствующее заявление.

Что такое налоговый вычет на ребенкаС каждой зарплаты работника, который трудоустроен официально, его работодатель перечисляет подоходный налог (НДФЛ), который составляет 13 процентов от полученного дохода, то есть зарплаты. Граждане, имеющие детей, могут воспользоваться своим правом и уменьшить сумму, с которой уплачивается налог. Это и есть налоговый вычет. К примеру, если начисленная зарплата равна 20000 рублей, то НДФЛ составляет 20000*13%=2600 рублей, то есть на руки работник получит 20000-2600=17400 рублей. Если же у работника есть один ребенок, то налог будет рассчитан следующим образом: (20000-1400)*13%=2418 рублей. А получит работник на руки 20000-2418=17582. Вычеты суммируются и зависят от количества детей. Если детей двое, то вычет составит уже 2800 рублей, если трое – 5800 рублей и так далее.

Вычеты на детей предоставляются до момента, когда доход нарастающим итогом составит 280 тысяч рублей.

Детьми в целях исчисления вычетов признаются несовершеннолетние дети и студенты очной формы обучения. Если ребенка воспитывает единственный родитель или если ребенок является инвалидом, сумма вычета увеличивается вдвое.

Как получить налоговый вычет на ребенкаЧтобы налоговый вычет был предоставлен, нужно написать заявление работодателю. На крупных предприятиях, как правило, есть единый бланк такого заявления. Если же бланка нет, то можно скачать бланк заявления в Интернете или написать его самостоятельно.

Заявление пишется в произвольной форме. В нём обязательно должны содержаться следующие данные:

К заявлению необходимо приложить копии следующих документов:

юрист на сайте Серебрякова Н.Г.

юрист на сайте Галкина О.Н.

юрист на сайте Фалалеева Е.В.

юрист на сайте Чередниченко В.А.

юрист на сайте Кадушкина Р.В.

юрист на сайте Малыгин О.А.

юрист на сайте Сурикова Т.И.

юрист на сайте Евграфова Е.А.

юрист на сайте Шамолюк И.А.

юрист на сайте Магола В.О.

юрист на сайте Плясунов К.А.

юрист на сайте Гаврилова А.Ю.

Здравствуйте, уважаемый гость!

Сейчас на сайте 30 юристов.

Какой у Вас вопрос?

НДФЛ. Налоговые вычеты.Нововведение следует из внесенных Федеральным законом от 02.05.2015 N 113-ФЗ изменений в п.2 статьи 230 НК РФ.

22.05.2015НДФЛ: Налог на доходы физических лиц

Сэкономленные деньги в общем полезны. Перед тем как копировать пример, естественно советуем внимательно прочитать напечатенные в нем пункты законодательства. За истечением времени они вполне могут утратить силу. Правильный бланк укрепит в разрешении задач при придумывании ответственного документа. Это поможет сохранить деньги на оплате юриста.

Сегодня мы поговорим о том, что такое налоговый вычет на ребенка, как он изменился в 2015 году, что необходимо сделать, чтобы его получить. Многие родители просто не догадываются о существовании положенных им компенсаций. Упростить задачу поможет и прилагаемый образец заявления на вычет на ребенка.

Что такое налоговый вычет на ребенкаКак известно, налог на доходы физических лиц составляет 13 % от заработной платы. Если у вас есть ребенок, то государство выделяет определенную сумму, которая этим налогом не облагается. Производятся вычеты до того момента, пока ребенку не исполнится 18 лет, если же он получает высшее образование, срок продлевается до 24 лет. На каждого малыша полагается отдельная сумма, определяемая статьей 218 Налогового Кодекса РФ.

Если в семье растет один ребенок, то налогом не будут облагаться 1400 рублей, столько же приходится и на второго, на третьего малыша сумма налогового вычета составит 3000 рублей, на ребенка-инвалида – также 3000. Перерасчет зарплаты начинает действовать с того момента как написано заявление и до того месяца, когда доход начнет превышать 280000 рублей. Каждый из родителей (усыновителей) имеет право на получение вычетов или на двойной вычет, если второй родитель пишет заявление об отказе.

Порядок получения налоговых вычетов на детейНалоговые вычеты могут быть предоставлены родителям при наличии следующих документов: во-первых, копий свидетельства о рождении на каждого из детей, если ребенок усыновлен, то потребуется копия свидетельства об усыновлении, а также справка для ребенка-инвалида.

К пакету документов прилагается и справка из учебного заведения: школы, колледжа или института (до 24 лет), а также копия свидетельства о браке.

В случае, если родитель устроился на работу после 1 января текущего года, то потребуется справка 2-НДФЛ с предыдущего места работа. При оформлении двойного вычета понадобится справка 2-НДФЛ с места работы второго родителя. В случае смерти супруга или супруги налоговый вычет также полагается в двойном размере (предоставляется свидетельство о смерти).

Последним документом, который потребуется для бухгалтерии, становится заявление от работника. Стандартной формы заявления не существует, поэтому пишется оно в произвольной форме. Образец заявления на вычет на ребенка вы можете скачать по ссылке.

Если заявление является бессрочным, то есть не указан период предоставления вычетов, то нет необходимости оформлять его каждый год. Переделать заявление также придется, если происходят изменения в законодательстве. Бухгалтерия оформляет вычеты «автоматически», тем не менее, за этим стоит внимательно следить, предоставлять новые сведения о детях.

В случае, когда налоговые вычеты не выплачивались, то их можно получить задним числом за последние 3 года. Помимо заявления, вам необходимо будет предоставить декларации 3-НДФЛ.

Заявление на налоговый вычет на ребенкаС 2012 года размер налогового вычета на первого и второго ребенка (стандартного налогового вычета) составляет 1400 рублей, а вот на третьего и последующих – 3000 рублей. Предоставляет такой вычет работодатель, который является налоговым агентом. Чтобы воспользоваться своим правом на налоговый вычет на ребенка (детей), необходимо написать на имя руководителя предприятия или в бухгалтерию соответствующее заявление.

Что такое налоговый вычет на ребенкаС каждой зарплаты работника, который трудоустроен официально, его работодатель перечисляет подоходный налог (НДФЛ), который составляет 13 процентов от полученного дохода, то есть зарплаты. Граждане, имеющие детей, могут воспользоваться своим правом и уменьшить сумму, с которой уплачивается налог. Это и есть налоговый вычет. К примеру, если начисленная зарплата равна 20000 рублей, то НДФЛ составляет 20000*13%=2600 рублей, то есть на руки работник получит 20000-2600=17400 рублей. Если же у работника есть один ребенок, то налог будет рассчитан следующим образом: (20000-1400)*13%=2418 рублей. А получит работник на руки 20000-2418=17582. Вычеты суммируются и зависят от количества детей. Если детей двое, то вычет составит уже 2800 рублей, если трое – 5800 рублей и так далее.

Вычеты на детей предоставляются до момента, когда доход нарастающим итогом составит 280 тысяч рублей.

Детьми в целях исчисления вычетов признаются несовершеннолетние дети и студенты очной формы обучения. Если ребенка воспитывает единственный родитель или если ребенок является инвалидом, сумма вычета увеличивается вдвое.

Как получить налоговый вычет на ребенкаЧтобы налоговый вычет был предоставлен, нужно написать заявление работодателю. На крупных предприятиях, как правило, есть единый бланк такого заявления. Если же бланка нет, то можно скачать бланк заявления в Интернете или написать его самостоятельно.

Заявление пишется в произвольной форме. В нём обязательно должны содержаться следующие данные:

К заявлению необходимо приложить копии следующих документов:

Сегодня мы поговорим о том, что такое налоговый вычет на ребенка, как он изменился в 2015 году, что необходимо сделать, чтобы его получить. Многие родители просто не догадываются о существовании положенных им компенсаций. Упростить задачу поможет и прилагаемый образец заявления на вычет на ребенка.

Что такое налоговый вычет на ребенкаКак известно, налог на доходы физических лиц составляет 13 % от заработной платы. Если у вас есть ребенок, то государство выделяет определенную сумму, которая этим налогом не облагается. Производятся вычеты до того момента, пока ребенку не исполнится 18 лет, если же он получает высшее образование, срок продлевается до 24 лет. На каждого малыша полагается отдельная сумма, определяемая статьей 218 Налогового Кодекса РФ.

Если в семье растет один ребенок, то налогом не будут облагаться 1400 рублей, столько же приходится и на второго, на третьего малыша сумма налогового вычета составит 3000 рублей, на ребенка-инвалида – также 3000. Перерасчет зарплаты начинает действовать с того момента как написано заявление и до того месяца, когда доход начнет превышать 280000 рублей. Каждый из родителей (усыновителей) имеет право на получение вычетов или на двойной вычет, если второй родитель пишет заявление об отказе.

Порядок получения налоговых вычетов на детейНалоговые вычеты могут быть предоставлены родителям при наличии следующих документов: во-первых, копий свидетельства о рождении на каждого из детей, если ребенок усыновлен, то потребуется копия свидетельства об усыновлении, а также справка для ребенка-инвалида. К пакету документов прилагается и справка из учебного заведения: школы, колледжа или института (до 24 лет), а также копия свидетельства о браке.

В случае, если родитель устроился на работу после 1 января текущего года, то потребуется справка 2-НДФЛ с предыдущего места работа. При оформлении двойного вычета понадобится справка 2-НДФЛ с места работы второго родителя. В случае смерти супруга или супруги налоговый вычет также полагается в двойном размере (предоставляется свидетельство о смерти).

Последним документом, который потребуется для бухгалтерии, становится заявление от работника. Стандартной формы заявления не существует, поэтому пишется оно в произвольной форме. Образец заявления на вычет на ребенка вы можете скачать по ссылке .

Если заявление является бессрочным, то есть не указан период предоставления вычетов, то нет необходимости оформлять его каждый год. Переделать заявление также придется, если происходят изменения в законодательстве. Бухгалтерия оформляет вычеты «автоматически», тем не менее, за этим стоит внимательно следить, предоставлять новые сведения о детях.

В случае, когда налоговые вычеты не выплачивались, то их можно получить задним числом за последние 3 года. Помимо заявления, вам необходимо будет предоставить декларации 3-НДФЛ.

НДФЛ: Стандартные налоговые вычетыДолжны ли сотрудники каждый год с 1 января представлять заявления на стандартный налоговый вычет на себя и на обеспечение ребенка, будет ли заявление считаться бессрочным, если не указывать в нем период предоставления стандартных вычетов, можно ли просьбу о вычете на себя и на ребенка оформить в одном заявлении и т.д.?

Предложения Президента РФВ своем Послании Федеральному Собранию от 30.11.2010 Дмитрий Анатольевич Медведев затронул вопрос предоставления стандартных налоговых вычетов на работников и их детей. Президент РФ предложил увеличить налоговые вычеты для всех семей с детьми, отменив при этом стандартные вычеты на самих работников. так как для абсолютного большинства наших граждан они приобрели символический характер.

Правительству РФ поручено до 1 марта 2011 г. представить в Государственную Думу проект федерального закона, предусматривающего увеличение с 2011 г. размера налоговых вычетов для семей с детьми, в том числе для семей с тремя и более несовершеннолетними детьми, до 3000 руб. в месяц на каждого ребенка начиная с третьего, а также отмену применяемого в настоящее время стандартного налогового вычета в размере 400 руб.

Примечание. Уважаемые читатели, если поправки будут приняты, мы расскажем о порядке их применения. До момента вступления в силу указанных изменений необходимо использовать положения, действующие в 2010 г. Именно их следует учитывать при подготовке сведений о доходах физических лиц, начисленных и удержанных суммах НДФЛ за прошедший год.

Напомним, что сведения нужно представить в налоговую инспекцию не позднее 1 апреля 2011 г. поэтому у вас есть время проверить правильность расчетов и наличие необходимых документов.

Стандартный налоговый вычет: право работникаНК РФ предоставляет работнику право на получение стандартных налоговых вычетов как на самого себя, так и на детей, находящихся на его обеспечении (пп. 1 - 4 п. 1 ст. 218 НК РФ). А уж воспользоваться ли ему этим правом, работник решает сам .

Если гражданин трудится у нескольких работодателей, каждый из которых является источником выплаты дохода, облагаемого по ставке 13%, ему придется выбрать. у кого из работодателей он хочет получать стандартные налоговые вычеты.

Если в течение налогового периода по каким-то причинам гражданин не получал стандартный налоговый вычет у одного из работодателей или эти вычеты предоставлялись ему не в полном объеме, реализовать свое право на получение вычетов в установленном размере он может по окончании налогового периода, обратившись в ИФНС России по месту жительства и представив туда налоговую декларацию и соответствующие документы (п. 4 ст. 218 НК РФ).

Стандартный налоговый вычет: обязанность работодателяОбязанность работодателя предоставить сотруднику стандартный вычет возникает лишь в том случае, если последний решит воспользоваться своим правом и представит необходимые документы.

С какого момента предоставляется стандартный налоговый вычетПо общему правилу налоговый агент должен начать предоставлять работнику вычет с начала налогового периода, но не ранее получения последним права на этот вычет. Например, сотрудник просит о предоставлении вычета на обеспечение ребенка (детей) впервые. Период, с которого такой вычет может быть предоставлен, не должен начинаться ранее месяца его (их) рождения, или месяца, в котором установлена опека (попечительство), или месяца вступления в силу договора о передаче ребенка (детей) на воспитание в семью (абз. 11 пп. 4 п. 1 ст. 218 НК РФ).

Для справки. Стандартные налоговые вычеты предоставляют налоговые агенты, выплачивающие доходы физическим лицам (п. 1 ст. 226 НК РФ):

- работодатели - российские организации;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- обособленные подразделения иностранных организаций в РФ.

До какого момента предоставляется вычет

Стандартный налоговый вычет предоставляется до тех пор, пока для этого существуют основания.

Стандартный налоговый вычет в размере 400 руб. Можно применять, пока доход сотрудника, исчисленный нарастающим итогом с начала налогового периода, не превысит 40 000 руб. Начиная с месяца, в котором доход превысит установленное ограничение, налоговый вычет не применяется. Об этом сказано в пп. 3 п. 1 ст. 218 НК РФ.

Стандартный налоговый вычет на обеспечение ребенка предоставляется до конца того года, в котором (абз. 5 и 11 пп. 4 п. 1 ст. 218 НК РФ):

- ребенок достиг возраста 18 лет, если он не продолжает образование в высшем учебном заведении по очной форме обучения;

- возраста 24 лет, если он является учащимся очной формы обучения, аспирантом, ординатором, студентом, курсантом. Если же ребенок закончит обучение до того момента, как ему исполнится 24 года, предоставление вычета прекращается с месяца, следующего за тем, в котором обучение прекратилось;

Предоставление вычета прекращается до окончания налогового периода, если доход сотрудника, полученный им с начала года, превысит установленный предел в 280 000 руб. (пп. 4 п. 1 ст. 218 НК РФ).

Вычет только для резидентовСтандартные налоговые вычеты предоставляются только физическим лицам - налоговым резидентам РФ и только в отношении доходов, облагаемых по ставке 13% (п. 1 ст. 207, п. 3 ст. 210 и п. 1 ст. 224 НК РФ).

Доходы физических лиц - налоговых резидентов РФ, которые облагаются по ставке 9 или 35%, на вычеты не уменьшаются (п. 4 ст. 210 НК РФ).

Если в течение отдельных месяцев налогового периода у сотрудника отсутствует доходСтандартный налоговый вычет полагается за каждый месяц налогового периода независимо от наличия или отсутствия у сотрудника доходов в отдельных месяцах (если, конечно, соблюдено ограничение размера дохода). Дело в том, что право на вычет не связано с фактом получения дохода в конкретном месяце налогового периода (п. 1 ст. 218 НК РФ и Письма Минфина России от 06.05.2008 N 03-04-06-01/118 и от 19.08.2008 N 03-04-06-01/254).

За месяцы налогового периода, в которые доход работнику не выплачивался, стандартные налоговые вычеты накапливаются (суммируются).

Разница между суммой доходов и суммой неиспользованного стандартного налогового вычета, исчисленного нарастающим итогом с начала налогового периода, переносится на следующие месяцы этого налогового периода.

В том месяце налогового периода, в котором появится доход (исчисленный с начала года), облагаемый по ставке 13%, превышающий сумму неиспользованных налоговых вычетов, вычеты (накопленные за все предыдущие месяцы налогового периода) должны быть предоставлены.

Можно ли налоговые вычеты, не использованные в предыдущем году, переносить на новый годВ течение налогового периода сумма налоговых вычетов может оказаться больше суммы доходов сотрудника, облагаемых по ставке 13% (например, если сотрудник находился в отпуске за свой счет). Применительно к такому налоговому периоду налоговая база принимается равной нулю, а неиспользованная сумма налоговых вычетов на следующий налоговый период не переносится (Письма Минфина России от 06.05.2008 N 03-04-06-01/118 и от 14.08.2008 N 03-04-06-01/251).

Категория работника и размер стандартного налогового вычета Следующие статьи:Все родители, имеющие детей, имеют права на вычет из уже уплаченного налога на каждого из детей. То есть при расчете налогообложения определенная сумма дохода не будет учтена, она строго определена и закреплена положениями Налогового Кодекса. Такое право получили оба работающих родителя, с зарплаты которых идут отчисления в бюджет.

Например, если мать находится дома и ухаживает за малолетними детьми, то вычет может получить их отец, и наоборот: если отец не получает официально заработанную плату, вычет положен матери. Или у обоих родителей учитывают необлагаемую налогом сумму, а в итоге на руки гражданин получает денег больше.

Кто имеет право на налоговый вычетНалоговым вычетом могут воспользоваться не только законные родители и представители несовершеннолетних детей, это право распространяется на опекунов или приемных родителей, в семье которых проживает, а значит, о нем заботятся материально, ребенок. И если кто-то из семьи ушел, но платит алименты на детей, и у такого гражданина есть законное право ежегодно получить вычет.

Но есть моменты, когда этой налоговой льготой воспользоваться нельзя, например:

Только те граждане, кто воспитывает своего или приемного ребенка, ежемесячно на 1 списывается 1400 рублей, за второго та же сумма, а за третьего – 3000. Если ребенок – инвалид, то родители в любом случае получают налоговые льготы, из заработанной платы не облагается сумма в 3 тысячи рублей.

Если в семье ребенок воспитывается единственным родителем, опекуном, приемным родителем, то вычет предоставляется в двойном размере.

Если по каким-то причинам второй супруг отказывается от исчисления вычета в письменном виде, то и в этом случае можно получить двойную ставку вычета.

Как получить налоговый вычет на детейВоспользоваться правом получения налоговой льготы можно на работе и в инспекции по налогообложению:

Для получений вычетов по месту основной работы:

Для второго варианта, по месту нахождения налоговой службы понадобятся:

Обратите внимание, что можно воспользоваться подачей декларации в электронном виде на сайте Госуслуг, при переходе к заполнению, есть опция программного обеспечения, которая поможет рядовому пользователю не ошибиться при составлении налоговой декларации: просто кликните на опцию «программа для физлиц». Инспектору дается на проверку введенных данных 90 дней, а после этого срока деньги будут зачислены в счет будущих налоговых поступлений.

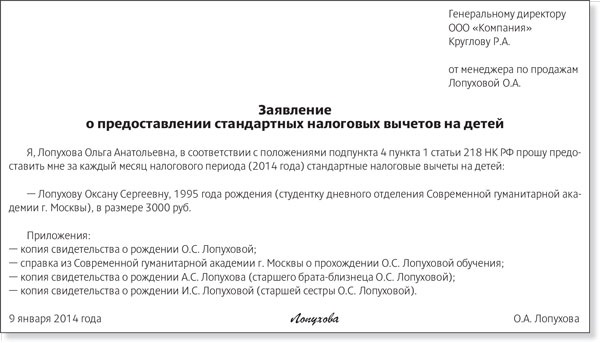

Образец заявленияСкачать образец заявления на налоговый вычет на детей в формате MS Word.

Но оно может разниться по ряду причин: в семье два ребенка, есть ребенок-инвалид, или нет второго родителя, которому тоже полагается вычет, и вместо него сумма должна быть зачислена только одному. Вам нужно:

Со следующего месяца налогообложение будет уменьшено, а ваша зарплата станет больше.

Двойной вычетПока мы говорили о стандартных льготах при налогообложении, но можно получить и двойные при соблюдении определенных условий, если:

Давайте разберем конкретные семейные обстоятельства, когда возникает право на вычет в двойном размере:

Стоит отметить, что законодательством предусмотрен вычет только на одном предприятии, даже если родитель трудится сразу у нескольких работодателей. И если вы знали о причитающихся вам налоговых льготах, но не воспользовались своим правом, то можно вернуть излишне уплаченный налог и за прошедший срок. Для этого необходимо подать заявление в местное отделение налоговой службы, подать установленной формы декларацию и список необходимых документов, подтверждающие что вычет не проводился и у вас на попечении есть малолетние дети.

Можно самому рассчитать положенную сумму вычетов, они будут переведены на банковскую карту или счет, эти данные указывают при подаче заявления. Инспекторам требуется время на камеральную проверку ваших данных, но по истечении 90 дней деньги будут перечислены, если факт будет подтвержден.

Если выявятся ошибочно введенные данные или указана неправильная сумма, то будет извещение, что нужно исправить декларацию или пояснить определенные моменты.

Нестандартные ситуацииИногда могут возникнуть такие ситуации, когда родитель какое-то время из всего календарного года не работал, то есть не имел дохода и за него не исчислялись налоги. Некоторые могут подумать, что получить положенные вычеты уже нельзя, но это не так: налоговым периодом принято считать целый календарный год, и даже если родитель не получал заработанную плату, ему все равно должны провести вычеты в следующих месяцах работы.

Или другая ситуация: родитель получил сумму финансового займа, с не он обязан уплатить 13-ти процентный налог в казну государства. И в этом конкретном случае его могут применить вычет при исчислении суммы всех облагаемых налогом доходов, но не больше 3-х тысяч рублей ежемесячно.

Родители, которые признаны участниками ликвидации ядерной аварии, освобождаются от уплаты всех налогов, даже при заработанной плате свыше 280 тысяч рублей. Но и они, как все российские граждане, имеют право на налоговые вычеты, которые не отчисляются от заработанных денег. В этом случае они должны обратиться в налоговый орган по месту жительства, объяснить сложившуюся ситуацию, написать заявление, и суммы вычета будет приходить на банковский счет или карту ежемесячно.

Получите бесплатную юридическую консультацию прямо сейчас

Максимальный срок больничного листа и его максимальная оплата

Увольнение сотрудника — пошаговая инструкция

Как получить накопительную часть пенсии?

Налоговый вычет выступает определенной суммой, на которую уменьшается размер выплачиваемых налогов. Сегодня в стране действует несколько вариантов данной льготы, каждой из которых соответствует свой образец заявления на налоговый вычет, исходя из особенностей.

При необходимости подать заявление на налоговый вычет в 2016г. следует определить его вид, сумму и форму предоставления информации. Сегодня существуют такие виды:

Прежде чем рассмотреть образец заявления на налоговый вычет на детей, необходимо разобраться в условиях его применения.

Как известно, налог на доход сегодня составляет 13% для каждого физического лица. При наличии ребенка, законом предусмотрены определенные суммы, которые облагаться им не должны. Действует правило, пока детям (ребенку) не исполнится 18 лет. Исключение составляет прохождение им обучения в учреждении (ВУЗе) на дневной форме. При этом срок продлевается до его 24-летия.

Стандартный налоговый вычет на детейОтдельная льгота применима ко всем детям, потому необходимо подавать заявление на стандартный налоговый вычет по НДФЛ на каждого из них. Суммы, которые не подлежат налогообложению, зависят от конкретных условий:

Существуют нюансы и порядок, утвержденный законодательно, о которых нужно знать:

Следует знать, что если ранее гражданин не использовал такую возможность, он имеет право получить перерасчет с учетом данного критерия за 3 предшествующих года. Для этого ему нужно заручиться информацией о доходах за идентичный период.

Скачать образец заявления на налоговый вычет в 2016 годуЗаявление на одного ребенка:

Документы и особенность оформленияПроцедура оформления начинается с подготовки и передачи копий документов. Какие документы нужны? — Законом определен их перечень:

Заявление на налоговый вычет по НДФЛ на ребенка потребуется подкрепить справкой, выданной на прежнем месте (2-НДФЛ), если гражданин оформлен сравнительно недавно и работодатель не располагает всей информацией, необходимой ему для перерасчета зарплаты сотрудника.

Если есть необходимость оформить двойной пересчет, необходима информация о доходах от второго из родителей, полученной им по месту занятости. Также прикладывается письменное свидетельство об отказе в использовании им льготы (справка о неполучении пособия ). Если второй супруг умер, применяется двойная компенсация. Для чего необходимо предоставить на него свидетельство о смерти.

Порядок заполнения заявленияОбразец заявления на стандартный налоговый вычет можно запросить в налоговом органе, у работодателя или скачать из интернета. Но четко описанной формы он не имеет и допускает вольное предоставление информации.

Необходимо соблюдать такую структуру:

Если заявление на получение налогового вычета передается работодателю, соответственно в шапке указывается генеральный директор, а свои личные данные вписывать необходимости нет. Нередко компании разрабатывают свой бланк заявления на налоговый вычет, содержащий только пустые графы, в которые вписывается личная информация на конкретного сотрудника.

Регулярность подачи заявленияДопустимо подавать заявку ежегодно или составить долгосрочную. В первом случае необходимо указывать даты, в которые начисления действуют. Во втором – ничего указывать не нужно. Автоматически бухгалтерия насчитывает заработную плату с учетом указанных критериев с момента передачи всех бумаг. Конечно, не лишним будет контролировать суммы с тем, чтобы не произошло ошибки.

Переписать заявление потребуется в нескольких случаях:

Соответственно для каждого случая, заявление на налоговый вычет подкрепляется бумагами, свидетельствующими об изменении ситуации в семье.

Заявление на налоговый вычет на квартируОсобенности начисления налогов при покупке квартиры.

Мало кто осведомлен о наличии имущественных выплат, хотя стоит их применять при покупке недвижимости. Так, гражданин имеет возможность вернуть 13% от ее цены. Какой бы ни была стоимость квартиры, сумма набегает достаточно приличная, потому стоит разобраться в принципе ее исчисления и порядке возврата.

При подаче соответствующего заявления, налоговые вычеты в 2016 году происходят по таким критериям:

Заявление на налоговый вычет на квартиру можно передавать работодателю или в налоговый орган. Принцип его составления схож с вышеописанным. При этом вписывается расчетный счет для переводов или выплаты осуществляются в дни зарплат. Стоит отметить, что сумма не выплачивается однократно. Она поступает ежемесячно и перечисляется с налогов, выплаченных сотрудником (из зарплаты). Работодатель налог с оклада (13%) перечисляет не по обычному для всех распорядку, а непосредственно сотруднику.

Скачать образец заполненияПредоставление имущественного налогового вычета при приобретении квартиры.

Скачать бланк, образец

Если же оформление происходит через орган налогообложения, сама процедура сложнее и длительнее, зато выплаты происходят раз в год. Так, заявитель имеет возможность получить сразу значительную сумму. Длиться процедура переводов будет до момента выплаты всего положенного по закону размера.

Необходимые для оформления документыПодавая заявление на налоговый вычет (образец 2016г. можно запросить в налоговой или по месту работы), следует подготовить и подтверждающие документы:

Особенности оформления имущественного вычета в 2016 году и изменения в налоговом законодательстве в части детских вычетов.