Рейтинг: 4.2/5.0 (1849 проголосовавших)

Рейтинг: 4.2/5.0 (1849 проголосовавших)Категория: Бланки/Образцы

Ситуация такая. Я и муж уже воспользовались имущественным вычетом на приобретение квартир в 2009 году (квартиры были куплены без займов). Сейчас квартира куплена 20.06.2014 г. в общую совместную собственность (за 5950000 р.) с использованием ипотеки (2000000 р.). Узнали, что можем вернуть проценты по ипотеке за 2014 и 2015 годы. За 2014 год: доход мужа 928417 р. налог 120694 р. уплаченые % по ипотеке 109332 р. За 2015 г. доход мужа 289339 р. налог 37614 р. % по ипотеке 133052 р. У меня дохода нет - не работаю, получаю пенсию и пособие на ребенка-инвалида. Заполняю 3-НДФЛ за 2014 г. в программе, скачанной с сайта налоговой. Вопросы: 1. Вкладка "Вычеты- имущ. вычет". Общая стоимость объекта - ставлю "0". Проценты по кредитам за все годы - "101906,05". Верно? 2. Возврат получается 14213 руб? 3. Лист Д1. строка 120 - "0". строка 130 - "109332". строки 140-190 - "0". строка 200 - "928417". строка 210 - "0". 220 - "109332". 230-240 - "0". Простите, что так много написала. Мне понятно, что возврат составляет 13% от уплаченных процентов по ипотеке. Но заполнение Листа Д1 вызывает вопросы. Заранее благодарю Вас за консультацию!

Образцы заполнения Деклараций по форме 3-НДФЛ:

В 2014 году куплена квартира в общую совместную собственность.

Переплата по ипотеке составит примерно 2 000 000 рублей.

Так как с 2014 года имущественный вычет по расходам на уплату процентов по целевым кредитам ограничены на 1 человека суммой 3 000 000 рублей, и предоставляется только по 1 объекту имущества, то в Вашей ситуации имеет смысл распределить имущественный вычет по ипотечным процентам между собой.

Имущественный вычет в полном размере (100%) пусть получает муж. Так как у него есть доход, а у Вас его нет. И к тому же сумма переплаты укладывается в ограничение.

Свое решение о разделении имущественного вычета следует указать в заявлении о распределении имущественного вычета.

В заявлении следует ссылаться на имущественный вычет, предоставляемый согласно пп.4, п.1. ст. 220 НК РФ (вычет по ипотечным процентам).

Прописывайте так:

Супруг (ФИО) - 100%

Вы (ФИО) - 0%.

В будущем у Вас останется право на данный имущественный вычет при покупке другого имущества в ипотеку.

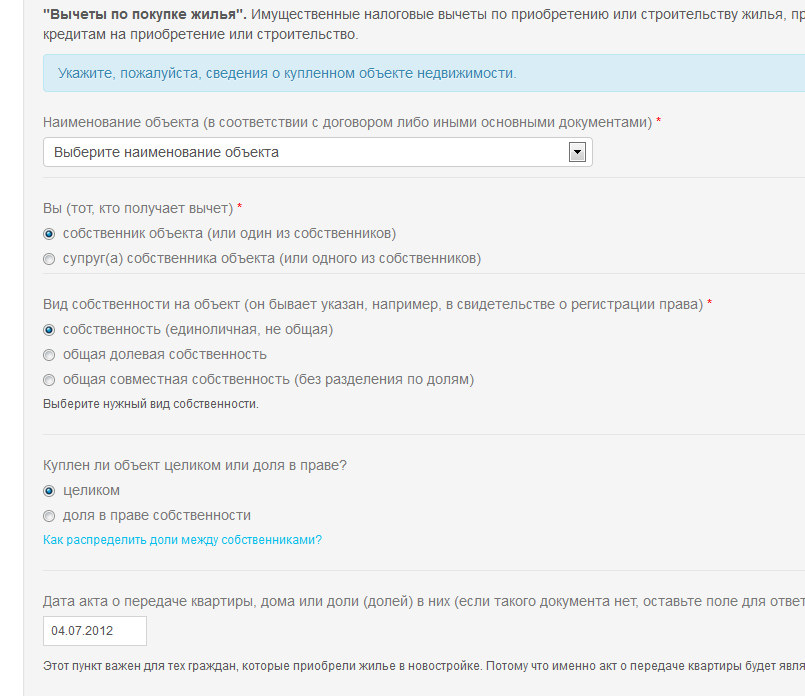

Если Вы заполняете декларацию в программе, то достаточно только выбрать и заполнить нужные категории и вписать общую сумму уплаченных процентов.

Декларация 3-НДФЛ будет сформирована автоматически, в том числе лист Д1.

Объект - квартира.

Приобретение - инвестирование/договор купли продажи - выберете соответствующее.

Форма собственности - совместная с подачей заявления о распределении между супругами.

Кто заявляет - собственник объекта.

В строке дата заявления - проставьте дату написания заявления о распределении. Она будет указана в декларации. Этой же датой будет подписано заявление о распределении.

Заявление подается вместе с остальными документами - один раз!

Имущественный вычет по квартире (основной) - 0 рублей (так как Вы его не заявляете).

В поле сумма уплаченных процентов за все года в декларации за 2015 год вписывайте сумму уплаченных процентов за 2014 и 2015 год согласно справке, полученной в банке.

Если справок две, значит надо сложить уплаченные проценты за 2014 год с суммой уплаченных процентов за 2015 год.

По Вашему описанию я поняла, что сумма уплаченных процентов за 2014 год составляет 109332 рубля, за 2015 год - 133 052 рубля.

В сумме 242 384 рубля.

Возврат 13% составит:

242 384 х 13% = 31 510 рублей.

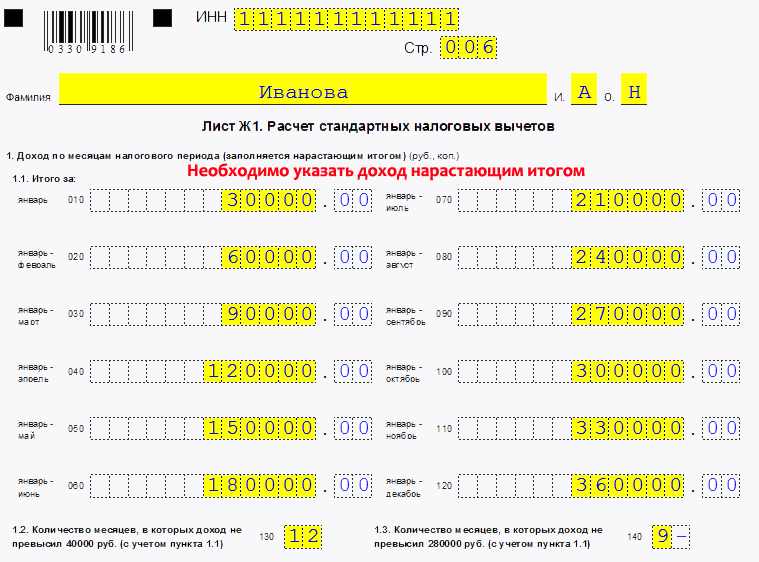

Так как размер имущественного вычета в сумме за 2014 и 2015 год меньше полученного дохода за 2015 год (289339 < 242 384), то можете заполнять всего 1 декларацию - за 2015 год.

Также не забудьте отразить в декларации стандартный вычет на ребенка/детей.

В 2015 год данный налоговый вычет предоставляется в сумме 3 000 рублей за каждый месяц пока доход не превысил 280 000 рублей.

Если такой вычет Ваш муж не получает на работе, то Вы можете сейчас получить его за 3 прошедших года через налоговую (начиная с рождения ребенка), подав декларацию.

Сейчас можно возвращать НДФЛ за 2013, 2014 и 2015 года.

Чтобы муж получал данный вычет на работе ему достаточно принести в бухгалтерию копию свидетельства о рождении ребенка, справку об инвалидности ребенка, заявление на имя работодателя о предоставлении такого вычета.

И уже в следующей справке 2-НДФЛ за 2016 в п.4 будут отражены эти вычеты.

С 2016 года детские вычеты увеличены, и будут предоставляться в размере 12 000 рублей за каждый месяц до накопления 350 000 рублей.

Подробнее об изменениях Вы можете прочитать в статье: Изменения в предоставлении стандартного вычета а также на сайте ФНС.

Собственная квартира — это такое счастье, больше которого может быть только рождение ребенка и здоровье близких. И ничего, что на протяжении довольно длительного времени придется выплачивать ежемесячный платеж по ипотечному кредитованию. Вот почему мы обсудим в данной статье как можно вернуть часть уже сделанных выплат, вернее уплаченного налога.

Итак, приступим. Не все знают о том, что согласно законодательству заемщик имеет право на возврат суммы с процентов при ипотечному кредиту. причем возврату подлежит 13 %. Однако сразу оговоримся, что данное право распространяется только на заемщиков, имеющих официальное трудоустройство, следовательно, доход облагается подоходным налогом.

Размер возврата не может превышать суммы, удержанной в виде налога, значит, чем меньше заработная плата, тем меньшую сумму вы получите. Заметим, что максимальный размер возврата не может превышать 260 000 рублей, следовательно, расчет будет производится исходя из стоимости купленной недвижимости, но при этом ее цена не должна быть больше 2 000000 рублей.

Сейчас давайте разберемся подробнее с тем, как заполнить форму 3-НДФЛ на возврат по ипотеке. Поясним, это именно тот бланк, правильное заполнение которого и позволяет вернуть вычтенные ранее денежные средства.

Для того чтобы заполнить данную форму, необходимо иметь при себе несколько основных документов, а именно:

Следующий этап, правильное произведение расчетов. Лучше всего делать это не самостоятельно, а выйти на сайт Главного управления научно-исследовательского вычислительного центра России и скачать специальную программу. Кстати, она проста в использовании, а времени экономит довольно много.

Вычеты осуществляются в двух случаях: при продаже квартиры и при ее приобретении. Нас интересует второй вариант. Опираясь на законодательство, мы можем уверенно утверждать, что заемщик имеет право на возврат 13% от суммы, не превышающей 2-х миллионов рублей. В том случае, если недвижимость обошлась дороже, вам вернут 260 000 рублей, но не более. Здесь стоит пояснить тот факт, что с учетом происходящей ежегодно инфляции, хотя налог и остается неизменным, но непосредственно сама максимальная сумма может быть пересмотрена и увеличена. Это что касается основного долга. Помимо этого деньги возвращаются и с выплат по процентам займа. В данном случае никаких ограничений в размерах возврата государством не установлено.

Теперь что касается непосредственно заполнения формы 3 НДФЛ. Бланк заполняется печатными буквами шариковой ручкой синего, черного или фиолетового цвета. Старайтесь заполнять очень аккуратно, так как в случае помарок, затираний и исправлений придется брать новый бланк и начинать заполнение заново.

Рекомендуется также начинать заполнять не с первой страницы, как обычно, а с последней. Не стоит удивляться, просто первая страница содержит информацию об итоговых суммах, а расшифровки и расчеты содержатся на последующих страницах. Дату заполнения лучше всего поставить непосредственно перед сдачей документа, потому что по независящим от вас обстоятельствам декларация 3 ндфл может быть подана не сразу в день заполнения, а согласно правилам на документах должно стоять число подачи.

Предостерегаем сразу, не стоит допускать столь распространенных ошибок, как:

По прошествии года после приобретения жилья посредством ипотечного кредитования можно подавать документы на предоставление вычета, но помните, что вы можете получить отказ в том случае, если:

Ну и напоследок осветим еще один немаловажный вопрос, при расчете налогового вычета сумма материнского капитала. использованная при погашении ипотечного кредита, в расчет не берется.

Вы можете получать вычет каждый год, пока не израсходуете его целиком. Чем меньше Ваш доход, облагаемый по ставке 13%, тем дольше Вы будете его получать. Но - период времени получения вычета не ограничено.

Для получения имущественного вычета (и при продаже недвижимости) Вам необходимо заполнить декларацию доходов физического лица по форме 3-НДФЛ. Форму декларации можно получить в налоговой инспекции или найти на сайте www.nalog.ru. Форма меняется каждый год, в этой статье мы используем форму. подаваемую за 2008 год. Другие примеры заполнения формы 3-НДФЛ в зависимости от года:

Как пример, мы будем использовать те же начальные условия, что указаны в примере заполнения декларации 3-НДФЛ за 2007 год (первичная). То есть за 2007 год нам вычет вернули, теперь идём через год просить вычет за 2008 год.

Принципы заполнения те же, что и в вышеуказанных примерах, отличается только содержимое Листа Л. Его и рассмотрим подробно. Будем исходить из данных из прошлогодней декларации. Лист Л прошлогодней декларации выглядел так:

Вычет по процентам за 2007 год израсходован полностью, за квартиру - нет, осталось ещё 735,000 руб. Кроме того, Вы продолжали платить проценты по ипотеке, так что они тоже прибавяться в вычет.

Имея эти данные, заполняем Лист Л формы.

Красным обозначено то что заполняете Вы:

Теперь переходим к заполнению Листа А. Все данные на листе А в нашем случае берутся из справки 2-НДФЛ:

Теперь заполняем Раздел 1:

Здесь всё очевидно - получили доход, с него заплачен налог 13%, его надо Вам вернуть.Теперь заполняем Раздел 6:

Внимание! Здесь код ОКАТО - это код, указанный в Вашей справке 2-НДФЛ (по которому платился налог). С него он будет Вам и возвращаться.

Самое сложное позади. Теперь надо заполнить титульный лист и лист 2 - это простые анкетные данные. Итого должно получится 6 листов, в порядке:

125047 Москва, ул. 1-я Миусская, 20, стр.5. Тел: +7(926) 198-90-83

Все права защищены и охраняются законом. Условия использования

Приобретение жилья – вопрос довольно затратный, поэтому граждане, желающие иметь свою квартиру, зачастую обращаются за финансовой помощью в банк, то есть берут ипотеку. Такие лица могут претендовать на социальный налоговый вычет не только за приобретение имущества, но и за проценты по кредиту. Главным условием для получения такого возмещения, как и для прочих налоговых вычетов, конечно, является получение лицом заработной платы, с которой удерживается НДФЛ.

Однако, даже лицо, исправно уплачивающее подоходный налог, не сможет воспользоваться имущественным вычетом если:

Сумма имущественного вычета определяется, как 13% от суммы расходов на приобретение недвижимости. Однако необходимо помнить, что ежегодно можно вернуть сумму, не превышающую размер уплаченного подоходного налога. Оставшуюся часть возмещения можно будет получить в течение следующих лет. Также в отношении приобретаемого жилья действует ограничение суммы расходов, принимаемых к вычету – 2 млн. рублей. Соответственно, вернуть получится не более 260000 рублей (2 млн. руб. * 13% = 260 000 руб.).

Кроме расходов на покупку жилья можно возместить затраты на выплату процентов по ипотеке. Такие затраты, осуществленные до 01.01.2014 г. получится вернуть в полном объеме, а после 01.01.2014г. – в размере, не превышающем 3 млн. руб.

Стоит отметить, что относительно жилья, приобретенного после 01.01.2014 года, вычет будет предоставляться по неограниченному количеству объектов недвижимости, пока сумма вычета не превысит лимит в 2 млн. рублей. При этом возмещение затрат на выплату процентов по ипотеке, возможно только по одному объекту недвижимости, независимо от даты приобретения.

Для того чтобы оформить имущественный вычет за приобретение жилья в ипотеку. нужно с перечнем оформленных документов обратиться в налоговую службу. Ответ о возможности предоставления возмещения налоговый инспектор даст в течение 3 месяцев. Но это не единственный способ получить данный вид вычета. Человек также может подать заявление работодателю, предварительно получив в налоговом органе уведомление, подтверждающее право на имущественный налоговый вычет.

Оформляя налоговый вычет за приобретение жилья, человек сталкивается с вопросом — как заполнить 3 НДФЛ при ипотеке?

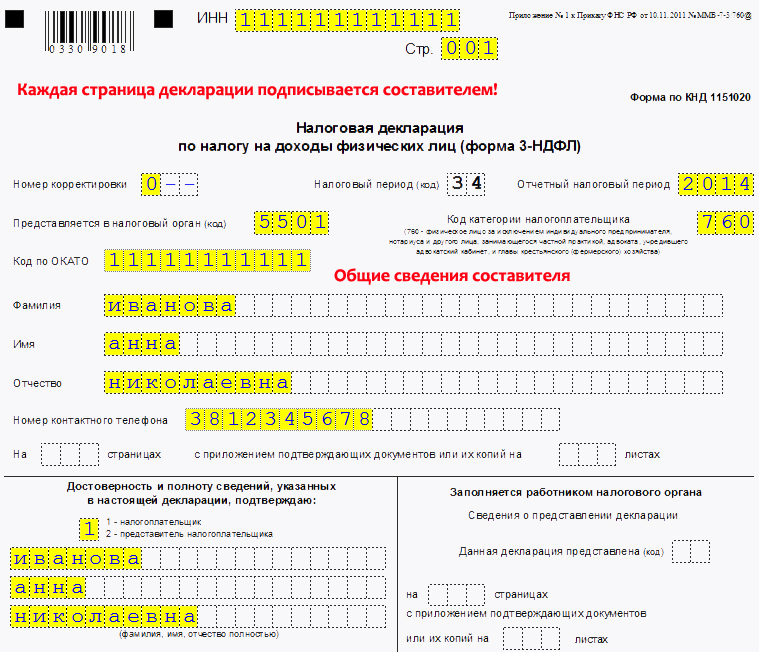

Как заполнить 3 НДФЛ — проценты по ипотекеПри подаче декларации 3-НДФЛ для получения вычета за приобретение квартиры в ипотеку, как и при получении любого другого налогового возмещения, первым заполняется титульный лист.

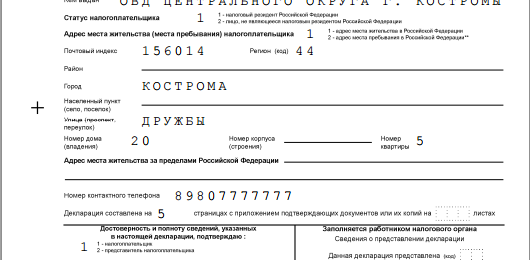

Сначала в строку ИНН вносится идентификационный номер налогоплательщика, потом проставляется номер страницы по порядку 001, 002 и т.д. Если декларация подается в этом году впервые, в графе «Номер корректировки» ставится «0». Год, в котором декларант приобрел жилье в ипотеку, ставится в поле «Налоговый период». В следующую графу «Код налогового органа» вносится четырехзначный код той налоговой инспекции, куда будет предоставляться декларация. Для физических лиц код категории налогоплательщика – 760, это значение и нужно вписать в соответствующую строку.

В строки «Сведения о налогоплательщике» и «Сведения о документе, удостоверяющем личность» вносятся паспортные данные декларанта. Поле «Статус налогоплательщика» отражает, является человек подающий декларацию резидентом (в строке проставляется «1») или не является (пишется «2»). Поле «Адрес места жительства» заполняется в соответствии с адресом регистрации декларанта, он указан в паспорте. Затем вписывается количество листов декларации, при получении имущественного вычета их 5.

Если лицо самостоятельно заполняет декларацию, в строку «Достоверность и полноту сведений подтверждаю» пишется «1», ниже декларант ставит дату заполнения документа и подпись.

Далее заполняется Раздел 1. Так как лицо, подающее декларацию 3 НДФЛ, претендует на вычет, в строке с кодом 010 нужно выбрать пункт«2»-возврат из бюджета. Графа с кодом 020 содержит код бюджетной классификации, в нее вносится КБК 182 1 01 02010 01 1000 110. Информация для строки с кодом 030 берется из Раздела 1 Справки 2-НДФЛ. Внося данные в графу с кодом 050, необходимо посчитать размер возмещения за приобретенную квартиру.

Например, Иванов купил жилье в ипотеку стоимостью 2000000 рублей, расходы по процентам составили 1200000 рублей. При этом он имеет годовой доход 600000 рублей, а сумма уплаченного за год подоходного налога составила 78000 рублей. Чтобы определить сумму вычета, нужно расходы 2000000+1200000 умножить на 13%, получается сумма 416000 рублей. Она больше, чем уплаченный за год подоходный налог, значит, в строку с кодом 050 вписывается размер удержанного НДФЛ – 78000 рублей.

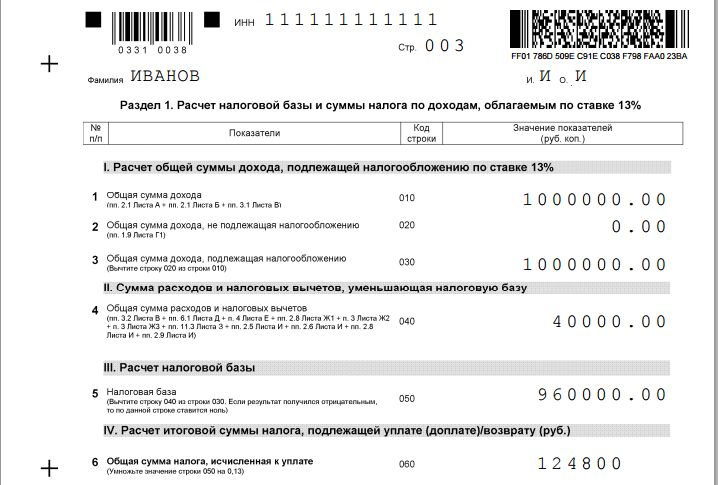

В Раздел 2 вносятся данные о налогооблагаемой базе и сумме НДФЛ, исчисленного и уплаченного в данном году. В верхней части листа вписывается значение налоговой ставки для подоходного налога – «13».

В строку с кодом 010 и графу 030 переносится сумма из справки 2 НДФЛ работодателя. Далее заполняется строка «Общая сумма налоговых вычетов», код 040, в ней отражается сумма имущественного налогового вычета, на которую декларант может претендовать в этом году.

Затем из пункта 3 нужно вычесть пункт 4 и пункт 5 данного раздела, полученное значение вписать в строку «Налоговая база для исчисления налога»(060). Если сумма дохода и сумма вычета одинаковые, то налоговая база будет равна 0. Соответственно, налог к уплате (срока с кодом 070) тоже равен 0, ведь его значение рассчитывается путем умножения налоговой базы (код 060) на налоговую ставку 13%. Следует помнить, что в декларации 3 НДФЛ, заполняемой вручную, при отсутствии каких-либо показателей обязательно ставится прочерк, в то время как, в оформленном на компьютере документе допускается наличие незаполненных ячеек.

Значение строки «Налог, удержанный у источника выплат» (код 080) – это сумма уплаченного за год подоходного налога, берется в справке 2 НДФЛ, в разделе 5. Разница между удержанным у плательщика налогом (пункт 8) и налогом к уплате (пункт 7) вносится в строку с кодом 140.

Заполнение листа А начинается с внесения значения «13» в строку налоговая ставка. В графу код вида дохода (020) нужно вписать значение «06», это означает, что декларант получает доход в виде заработной платы.

В первом разделе справки 2НДФЛ содержатся данные для строк ИНН (код 030) и КПП организации (код 040), код по ОКТМО (код 050) и наименование организации-работодателя (код060). Из раздела 2 данного документа можно взять значение для строк 070 и 080. Сумма начисленного налога (код 090) будет идентична сумме удержанного налога (код 100), значение для заполнения этих строк можно посмотреть в разделе 2, пункт 8.

Последним заполняется лист Д1, в нем содержится информация, непосредственно касающаяся имущественного вычета на приобретение квартиры. В строку с кодом 010 вносится код объекта, для квартиры ставится 2, для дома – 1. Если лицо приобретает жилье полностью на себя, то в графу «Вид собственности на объект» вписывается 1. При иных условиях приобретения объекта недвижимости, выбирается подходящее значение из списка, указанного в декларации.

В поле с кодом 030 выбирается признак налогоплательщика. Например, если в декларации отражаются доходы собственника жилья, ставится 01, а если его супруга(и) -02. Далее заполняется информация о квартире, а именно почтовый индекс, код региона, в котором был приобретен объект недвижимости, и его адрес. В следующую строку «Дата регистрации права собственности» вносится дата получения свидетельства о праве собственности на квартиру. Тот год, за который составляется декларация 3НДФЛ, нужно вписать в графу «Год начала использования налогового вычета».

Строка с кодом 120 содержит стоимость объекта недвижимости, а в поле с кодом 130 вносятся сумма процентов по ипотеке. Суммарный заработок декларанта, с которого был уплачен подоходный налог, вписывается в графу с кодом 200, его можно посмотреть в пункте 1 раздела 2 данной декларации. В следующей строке (код 210) нужно отразить сумму расходов, принимаемую к вычету.

Например, Иванов в 2015 году купил квартиру в ипотеку за 2 млн. рублей, проценты составили 1 млн.200 тыс. рублей. В такой ситуации он мог бы претендовать на вычет размером 3 млн.200тыс. но его совокупный заработок за год составил 600000 рублей. Так как сумма возмещения не может превышать уплаченный за год НДФЛ, к вычету принимается только 600000 рублей, эту сумму и нужно записать в строку 210. Неиспользованный остаток налогового вычета можно будет получить в будущем году.

Сведения, касающиеся остатка расходов на приобретение квартиры, отражаются в графе с кодом 230, а неиспользованный вычет по процентам за ипотеку – в строке 240.

Что такое возврат подоходного налога

Что такое возврат подоходного налога Возврат налога за лечение

Возврат налога за лечение Возврат налога за обучение

Возврат налога за обучение Как заполнить декларацию 3 НДФЛ на сайте ФНС

Как заполнить декларацию 3 НДФЛ на сайте ФНС

Для того чтобы заполнить форму 3-НДФЛ на возврат средств по ипотеке. требуется несколько документов. В первую очередь это договор купли – продажи на жилое помещение, которое было приобретено по ипотечному кредиту. Далее, потребуется справка из банка, либо другого финансового учреждения, которое предоставило кредит на приобретение жилья. В ней должны быть отражены все выплаты, которые осуществлял клиент, как по основному долгу, так и по процентам. Потребуется справка формы 2-НДФЛ о доходах и сам бланк декларации.

Теперь, перед заполнением декларации, надо произвести правильные расчеты. Делать это вручную используя, калькулятор, дело не благодарное. Да и на перепроверки результатов уйдет масса времени. Есть более рациональный путь. На сайте Главного управления научно-исследовательского вычислительного центра России, можно скачать специальную программу для расчетов. Разобраться с интерфейсом программы не составит большого труда. Зато экономия времени, и точность расчета будет на высоком уровне.

Существует два вида вычетов. В первом случаи это возвращение средств при продаже недвижимого имущества, а во втором - его приобретение. Согласно законодательству, заемщик может сделать возврат 13% от суммы в два миллиона рублей. Если была взята сумма, превышающая два миллиона, то из бюджета будет возвращено только 260 000.Но здесь уточним.

Каждый год данная сумма пересматривается. Если налог в 13% будет постоянен, то вот за счет инфляции, удорожания недвижимости, максимальная сумма по которой будет осуществлен вычет ежегодно пересматривается. А вот сверх этой суммы, возврата не будет. Но это только по основному долгу. Так же будет возвращены деньги с уплаченных процентов по договору займа. Вот тут ограничений нет. Сколько бы ни стоил кредит, столько будет и возвращено.

При заполнении формы 3-НДФЛ используют шариковую ручку, черного, синего, фиолетового цвета. Заполняется бланк только печатными буквами. Исправления, помарки, подтирания не допускаются. Берете форму, и заполнять начинаем с последней страницы документа. У многих возникнет вопрос, зачем именно с последнего листа? Все дело в том, что на первой странице идет указание итоговых сумм.

А вот все расчеты и расшифровки, из которых понятно, откуда взялась итоговая сумма, идут далее. Число лучше не ставить. Когда уже придете подавать документ, тут и проставите. Например, в тот день, число, которое уже проставили, не получится сдать документы. Подав на следующий день, или когда будут внесены какие-то изменения, придется переписывать весь пакет. А числа должны быть везде одинаковые.

Оговорим еще одну ошибку, которая не редко доставляет неприятности при подаче декларации. Нельзя ставить номер страницы вверху или внизу документа. Все это сделает налоговый инспектор. Он рассортирует все документы так, как положено и проставит номера страниц. Так же и с подписью. Она ставиться в присутствии налогового инспектора при сдаче документа.

Теперь о стоимости того жилья, которое приобреталось по ипотеке. Независимо от того, какую сумму брал покупатель для приобретения квартиры или дома, указывать нужно стоимость строго ту, которая указана в договоре купли – продажи и в расписке продавца, если жилье приобреталось у частного владельца на вторичном рынке недвижимости. Эти суммы должны совпадать. Поэтому не стоит идти на хитрость, на которые идут частенько продавцы недвижимости, дабы сократить налоговые отчисления, занижая сумму стоимости в договоре купли продажи. А вот в расписке в получении средств сумма стоит реальная. В итоге, расплатится за все покупатель.

Из чего складывается сумма вычета в конечном итоге? От чего она зависит? Все складывается от стоимости приобретаемой недвижимости, тех процентов, которые выплачивает кредитополучатель финансовому учреждению по ипотеке, суммы дохода, которая указывается в справке 2-НДФЛ.

На сайтах в интернете не сложно найти программы по заполнению бланка 3-НДФЛ. Даже если податель сего документа не слишком разбирается в данном деле, не стоит страшиться объемного вида всей декларации. Дело в том, что при разработке бланка, создатели документа пытались указать все случаи, которые могут возникнуть при подаче документа. Так, что обычно, в стандартном случаи приобретения жилья по ипотеке, в декларации 3-НДФЛ надо заполнить всего несколько страниц. Остальное остается незаполненные.

В настоящей статье мы покажем образец заполнения 3-НДФЛ при покупке жилья в кредит, который поможет вам разобраться с такими вопросами:

Для заполнения налоговой декларации мы рекомендуем вам воспользоваться удобным сервисом, который поможет сформировать документ.

Удобство программы состоит в том, что налогоплательщик должен правильно ответить на предлагаемые вопросы, а декларация сформируется «самостоятельно».

Какие «окошки» следует заполнять?

1) Начнем с самого главного – это ваши личные данные. Сразу обращаем внимание налогоплательщиков – если вы не знаете ваш ИНН, то заполнять соответствующее поле не надо, программа в таком случае «поймет», что необходимо сделать и запросит вас указать паспортные данные и дату рождения.

2) Далее – если вы заполняете налоговую декларацию впервые, то надо отметить это, как показано на нашем рисунке, если же вы решили внести исправления (корректировку) в уже ранее поданную декларацию, то вам заполнять и сдавать корректирующую 3-НДФЛ. Если корректировка подается первый раз – то ее номер будет, соответственно, № 1.

А вот пример заполнения номера корректировочной налоговой декларации № 2:

Особое внимание хотим обратить на заполнение ИНН и адреса. ИНН (как мы писали выше) заполнять надо только в том случае, если он известен. Если же нет – то тогда программа запросит паспортные данные. При заполнении адреса надо быть внимательным, название региона писать самому не надо – справа есть «стрелочка», которая поможет выбрать нужный регион и нажав на него, он автоматически «попадет» в нужную строку.

Как только вы заполните одну виртуальную страничку программы, внизу есть кнопка «Сохранить и продолжить». Нажав на нее, вы сохраняете все заполненные данные (повторно набирать не надо).

3) Переходим к набору данных о коде ИФНС и ОКТМО (ОКАТО). На рисунке видно, что есть специальный сервис “Поиск”, с помощью которого можно выбрать нужный код. Мы рекомендуем сначала выбрать код налоговой инспекции, который программа вам найдет вместе с кодом ОКТМО (ОКАТО) и перенесет автоматически в программу. Для поиска в поисковик надо заносить адрес прописки (по паспорту). Обратите внимание, территориальный код ОКТМО надо отмечать в декларациях, начиная с декларации 3-НДФЛ за 2013 год.

4) Так как мы рассматриваем порядок заполнения налоговой декларации в сервисе на примере получения имущественного вычета при покупке жилья, то вам необходимо обязательно указать источники дохода за прошедший год. Но, как мы знаем, для получения имущественного вычета необходимо указывать доходы, которые облагались НДФЛ по ставке 13%. В нашем примере этот доход – работа. Мы у нужного пункта ставим «галочку» и переходим к заполнению следующего раздела.

5) Идет заполнение данных о вашем работодателе. Поможет заполнить этот раздел справка по форме 2-НДФЛ, которую бухгалтер на вашей работе обязан вам выдать. При запросе ИНН в данном разделе надо указать ИНН вашего работодателя, а не ваш, так как заполнение личных данных уже позади. Теперь мы описываем работодателя – налогового агента.

Какие цифры – сумму дохода надо указывать? Многие спрашивают – а надо ли включать в сумму дохода все стандартные вычеты, которые были предоставлены за прошлый год?

Ответ – нет, не надо. Порядок заполнения следующий:

– на вопрос программы «Общая сумма дохода за год» вы указываете сумму дохода, отраженную в пункте 5.1 справки 2-НДФЛ;

– на вопрос программы «Налоговая база (облагаемая сумма дохода) за год» вы указываете сумму дохода, отраженную в пункте 5.1 справки 2-НДФЛ;

– на вопрос программы «Сумма налога удержанная» вы ставите цифру, которая указана в пункте 5.4 справки 2-НДФЛ.

6) Далее, мы должны выбрать вид налогового вычета – в нашем случае мы выбираем “Вычет по покупке жилья”.

7) И теперь мы подошли к заполнению основного шага, при котором и формируется тот самый «трудный» лист «И» налоговой декларации. Первая часть – заполнение описания приобретенного имущества. Что это? Квартира или комната, дом или доля в праве собственности на жилье. Мы отвечаем на предлагаемые вопросы.

Сначала мы разберем ситуацию, когда гражданин подает декларацию впервые – то есть еще никогда не получал имущественный вычет и подает 3-НДФЛ впервые. В таком случае мы также просто отвечаем на предлагаемые вопросы. Но, обратите внимание, если квартира стоила 1 601 200 рублей (к примеру), а гражданин является собственником только ? доли, то отмечать в строке «Все расходы на покупку жилья…» надо именно так: 1 601 200 / 2 = 800 600 рублей, как вы видите на предлагаемом рисунке.

Ниже идет вопрос об уплаченных процентах по жилищному кредиту. В данную строку надо внести данные по сумме уплаченных вами процентов за весь период кредитования, включая год, за который и подается налоговая декларация.

После того, как данные внесены в нужные строки, надо обязательно нажать кнопку “Сохранить и продолжить” и программа предложит заполнить заявление на возврат налога. Мы рекомендуем вам выбрать данную функцию, чтобы программа автоматически за вас сформировала документ.

Кроме заявления программа формирует реестр документов, который мы также

рекомендуем заполнять. Данный реестр необходим, чтобы в дальнейшем вы смогли доказать факт предоставления в налоговый орган декларации на обучение. Функцию по формированию реестра также надо выбрать “галочкой”.

Теперь декларация 3-НДФЛ по ипотеке готова.

При формировании декларации в нашем сервисе, налоговые консультанты помогут вам не только заполнить декларацию, но и ответят на все ваши вопросы. Приглашаем вас заполнить налоговую декларацию 3-НДФЛ в мастере NDFLka.ru.

Удачного вам декларирования!

?Получение налогового вычета по ипотечным процентам – дело добровольно, но крайне важное для большинства россиян. Сегодня далеко не каждый гражданин имеет достаточную сумму денег на приобретение жилья. Для большинства из них единственным способом покупки квартиры или дома является оформление кредита. Целевой займ предоставляет право получения налогового вычета по процентам по ипотеке, при условии, что документы оформлялись на территории России.

?Получение налогового вычета по ипотечным процентам – дело добровольно, но крайне важное для большинства россиян. Сегодня далеко не каждый гражданин имеет достаточную сумму денег на приобретение жилья. Для большинства из них единственным способом покупки квартиры или дома является оформление кредита. Целевой займ предоставляет право получения налогового вычета по процентам по ипотеке, при условии, что документы оформлялись на территории России.

Возмещение НДФЛ возможно лишь по кредитам, ориентированным на покупку любого вида жилья (дом, комната, квартира, доля в квартире).

Ипотека — это оформленный между двумя сторонами (заемщиком и банком) кредит.

Вычет (или возврат НДФЛ) – это льгота, дающая возможность сэкономить на ипотечном кредите. Покупая недвижимость, человек может вернуть уплаченный 13%-й подоходный налог. Предельно-максимальная сумма равна 2 000 000 руб. Если объект недвижимости стоит больше, то государство может вернуть лишь 2000 000 х 0,13 = 260 000 рублей. А лица, которые не набрали этой суммы, могут дополучить ее с другого недвижимого имущества (читайте подробнее в статье «Налоговый вычет при покупке квартиры »).

Максимальная сумма для расчета процентного имущественного вычета по ипотеке равна 3 000 000 рублей (на 2016 год). Таким образом, «ипотечники» имеют право на компенсацию в сумме 390 000 руб. (3 000 000 х 13%) с выплаченных процентов.

Иными словами, вычет – это сумма, уменьшающая размер облагаемой налогом прибыли, как по стоимости купленного жилья, так и по выплачиваемым банку процентам за использование заемных средств.

Претендовать на получение налогового вычета могут граждане России, иностранцы, законно осуществляющие на территории нашей страны трудовую деятельность и выплачивающие НДФЛ.

Гражданин получает от государства не саму сумму вычета в денежном выражении, а возмещение выплачиваемого им подоходного 13% - го налога. Сначала возврату подлежат налоги, включенные в стоимость недвижимости, после чего возврат переходит на выплаченные по договору ипотечного займа проценты.

Следует отметить, что налоговый вычет по процентам вовсе не обязательно заявлять одновременно с вычетом жилищным. Если вы купили жилье с помощью ипотеки и уже воспользовались вычетом по расходам на его приобретение. но забыли про существование процентного вычета либо не знали о нем, или в течение какого-то времени у вас не было облагаемого налогом дохода, то это не мешает вам позднее воспользоваться налоговым вычетом по процентам по ипотеке.

Порядок возврата НДФЛ по ипотечным процентам Возврат процентов по ипотеке, может осуществляться общей суммой и выплачиваться либо дробно, либо единовременно. Все дело в том, что возмещение НДФЛ в общей сложности за календарный год не может быть больше оплаченной гражданином суммы подоходного налога на протяжении отчетного года, в котором приобретался объект недвижимого имущества. Например, жилье купили в 2010 г. за 2 000 000, тогда претендовать можно на получение суммы вычета в 260 тысяч руб. Но если же итоговая сумма уплаченного за этот период налога составляет не более 50 000 рублей, то надеяться можно только на эту сумму. Остальная же часть положенных к возврату средств будет выплачиваться в течение последующих лет до того момента, пока весь не погасится.

Возврат процентов по ипотеке, может осуществляться общей суммой и выплачиваться либо дробно, либо единовременно. Все дело в том, что возмещение НДФЛ в общей сложности за календарный год не может быть больше оплаченной гражданином суммы подоходного налога на протяжении отчетного года, в котором приобретался объект недвижимого имущества. Например, жилье купили в 2010 г. за 2 000 000, тогда претендовать можно на получение суммы вычета в 260 тысяч руб. Но если же итоговая сумма уплаченного за этот период налога составляет не более 50 000 рублей, то надеяться можно только на эту сумму. Остальная же часть положенных к возврату средств будет выплачиваться в течение последующих лет до того момента, пока весь не погасится.

Если говорить конкретно о получении вычета на начисленные на ипотеку проценты, то их выплата единовременно возможна, лишь в случае полного погашения кредита. Если выплата займа еще не прекратилась, то предоставляться вычет будет ежегодно по ставке 13%, которые начисляются на сумму процентов, внесенных на протяжении года. Срок таких выплат ограничен только периодом действия ипотечного займа, а сумма – используемым для расчета возврата НДФЛ лимитом, который равен 3 000 000 руб. то есть вычет будет составлять 390 000 руб.

Рассчитаем налоговый вычет по ипотечным процентам

Пример. Потенциальный покупатель объекта недвижимости планирует купить жилье в ипотеку на 20 лет и стоимостью – 3 миллиона рублей. Банк готов предложить клиенту 12%-ю ставку по кредиту. За первый месяц выполнения обязательств оплата основного долга составит 12 500 руб. Сумма начисленных процентов по ипотеке, будет равна около 30 000 руб. Если посчитать, то в общей сложности расходы заемщика за месяц, связанные с погашением кредита, составят 42 500 руб. Заемщик получит вычет в размере 13% от начисленной суммы процентов (т.е. от 30 000 рублей). Таким образом, он может заплатить банку меньше на 3900 руб. И так каждый месяц.

Перечень необходимых документовТак как подтверждающие право собственности на имущество документы предоставлялись при первой подаче налоговой декларации, то для получения компенсации потребуются:

Указанные документы предоставляются в налоговый орган по месту проживания.

Если у вас возникли сложности или просто нет времени на заполнение всех необходимых документов и составление заявления на получение налогового вычета по ипотечным процентам, но наш дежурных юрист онлайн готов оперативно помочь вам в данном вопросе.

Как получить вычет через работодателя? Налоговый вычет по ипотечным процентам и основному долгу может выплачиваться двумя способами: как было указано выше – через МИФНС, выделением итоговой суммы за год, либо посредством работодателя – методом произведения ежемесячных добавочных выплат. Для применения данной схемы, необходимо в налоговой инспекции взять справку о наличии права на льготу и представить ее своему работодателю вместе со следующими документами:

Налоговый вычет по ипотечным процентам и основному долгу может выплачиваться двумя способами: как было указано выше – через МИФНС, выделением итоговой суммы за год, либо посредством работодателя – методом произведения ежемесячных добавочных выплат. Для применения данной схемы, необходимо в налоговой инспекции взять справку о наличии права на льготу и представить ее своему работодателю вместе со следующими документами:

Эти документы необходимо передавать работодателю каждый год для получения налогового вычета. Если гражданин неоднократно менял место работы, то по последнему месту возврат НДФЛ, возможно, оформить лишь со следующего года.

Пример. Гр-н Петров в 2014 г. купил жилье за 7 000 000 руб. 3 000 000 из которых оплачивались за счет средств ипотечного займа, заключенного на 13 лет. Начисленные по кредиту проценты составили 1 500 000 руб. Доход физического лица за этот период составляет 900 000 руб. Основной долг больше предельно-максимальной суммы, с которой возможен вычет. Поэтому в расчет берутся 2 000 000 руб. Таким образом, сумма для возврата будет составлять: 2 000 000 умножаем на 13% = 260 000 руб. - с тела ипотеки; 1 500 000 умножаем на 13% = 195 000 – с процентов. Сумма удержания налога: 900 000 х 13% = 117 000 руб. Сумма уплаченного с заработной платы подоходного налога на протяжении календарного года, не покрывает налоговый вычет. Следовательно, в 2015 г. человек получит компенсацию в размере 117 тысяч рублей. А оставшиеся 143 тысячи переносятся на следующий период. Вычет по ипотечным процентам в сумме 195 000 рублей, возможно, использовать в течение 13 лет, т. е. на протяжении периода действия кредитного договора. Такая компенсация предоставляется по мере выплаты банку процентов. Поэтому каждый год нужно брать соответствующие документы, в частности справку, где будет расписано, как погашается кредит, и передавать их в налоговый орган.

Данный пример подойдет для случаев единичного владения жильем. Если же собственников объекта недвижимого имущества несколько или это долевое участие, то компенсация будет распределяться между владельцами пропорционально доли каждого владельца. Причитающаяся сумма перечисляется на счет в банке, а затем средства направляются на погашение задолженности по ипотеке. На руки они не выдаются. Платежная документация должна выписываться на лицо, оформляющее возврат НДФЛ.

Распределение процентного вычета при приобретении квартиры супругамиПраво получения вычета в размере суммы оплаченных процентов по займу есть у каждого из супругов, независимо от того, на какого супруга оформлялись документы по оплате. Возврат средств между ними будет распределяться следующим образом:

Существуют категории лиц, которые права на получение данного вида налоговых льгот не имеют. К ним относятся следующие лица:

Получить отказ в предоставлении вычета по процентам по ипотеке можно и в том случае, если были представлены недостоверные данные, либо неполный пакет документов, которые нужны для его оформления. В подобной ситуации, право на возврат НДФЛ появится после предоставления недостающей документации либо корректных сведений.

Отказ налоговой инспекции в предоставлении возврата процентов по ипотеке по каким-либо другим основаниям является незаконным и может быть обжалован в суде или вышестоящих подразделениях налоговой инспекции.

Ваша оценка данной статье: