Рейтинг: 4.8/5.0 (1849 проголосовавших)

Рейтинг: 4.8/5.0 (1849 проголосовавших)Категория: Бланки/Образцы

Образец доверенности на распоряжение счетом в банке

город Брюссель, Королевство Бельгия,

восьмого июня две тысячи тринадцатого года

Я, СИДОРОВА Надежда Евграфовна. 01 февраля 1953 года рождения, гражданство: Российская Федерация, пол: женский, место рождения: Ленинградская область, заграничный паспорт 51 № 0000051, выдан 01.01.2006 г. Посольством России в Бельгии, паспорт гражданина РФ 00 07 000007, выдан 14.04.2006 ОВД г. Коммунарским Ленинского района Московской области, код подразделения 700-007, временно проживающая в Бельгии, зарегистрированная по месту жительства по адресу: Московская обл. г.Мытищи ул.Осенниковская д.10, кв. 199 ------------------

настоящей доверенностью уполномочиваю

ДОРОФЕЕВУ Жанну Ивановну. 01 июня 1951 года рождения, место рождения: г.Кохтла-Ярве Эстонской ССР, гражданство: Российская Федерация, пол: женский, паспорт гражданина РФ 22 04 188235, выдан 01.04.2004 г УВД Автозаводского района гор.Нижнего Новгорода, код подразделения 999-001, зарегистрированную по адресу: г. Нижний Новгород, ул. Квашенникова, д. 3, кв. 337 ---------------------------------------------------------------------------------

совершать от моего имени в Автозаводском отделении № 0005/0007 города Нижнего Новгорода Сберегательного Банка Российской Федерации, находящемся по адресу: г.Нижний Новгород, ул.Сотского, д.3а, любые действия, предусмотренные действующим законодательством по вкладу «Универсальный» Сбербанка России, по которому мне выдана именная сберегательная книжка, номер счета по вкладу 000001.810.3.0002.0000009/48, с предоставлением права:

- совершать по вкладу приходные и расходные операции как с наличными денежными средствами, так и безналичным путем, без каких-либо ограничений, в том числе:

вносить на счет по вкладу дополнительные денежные средства (взносы),

получать любые суммы со счета по вкладу,

получать проценты по вкладу,

давать распоряжения на перечисление денежных средств со счета по вкладу на другие банковские счета Доверителя и (или) на банковские счета третьих лиц,

распоряжаться вкладом любым другим, предусмотренным действующим законодательством, способом;

- получать выписки и иную информацию по счету;

- подписывать любые необходимые документы в целях исполнения данного поручения;

- совершать любые иные действия, связанные с исполнением данных поручений.

Доверенность выдана сроком на три года (или на один год) без права (или с правом) передоверия полномочий по ней другим лицам.

Содержание статей 187-189 Гражданского кодекса РФ доверителю разъяснено.

(фамилия, имя, отчество доверителя прописью) (подпись доверителя)

Просьба оставить свободное место в нижней части страницы для заверительной записи и печати

Похожие работы:банка о разрешении на открытие представительства иностранного банка )1оригиналы и копии положения о представительстве и доверенностина. иностранной валюте, на благотворительный счет в банке Республики Беларусь. соглашение направлены нараспоряжение объектом.

Положение о порядке открытия и закрытия банковских счетов клиентов юридических лиц, индивидуальных предпринимателей и.удостоверяющих право Клиента нараспоряжениеСчетом. и представляется. 6.1.8. Образец оттиска печати. Банком 13 Доверенностьна лицо, открывающее счет (с полномочиями на предоставление комплекта документов на открытие счета ) Оригинал 14 Доверенностьна.

подразделения. Распоряжение денежными средствами, находящимися на открытых в Банке России счетахБанка. может. доверенностина открытие счета. Одновременно в этом поле указывается номер (при наличии) и дата соответствующей доверенности. «Образец.

Договорное право книга пятая Том 2 договоры о банковском вкладе, банковском счете ; банковские расчеты. Конкурс, договоры об играх и паризаконодательства. Доверенностьнараспоряжение текущим счетом физического лица в присутствии доверителя удостоверяется банком (уполномоченным работником банка ) и. техническое задание на проведение аудита, а также образец договора на оказание аудиторских.

счета. образец подписи, срок действия карточки, фирменный знак и название финансового учреждения (банка. на основании своего распоряжения путем бесспорного их списания с корреспондентского счетабанка. только на основании доверенности. заверенной.

Хотя банку предоставлено право использовать имеющиеся на счете денежные средства, клиент свободно (беспрепятственно) распоряжается ими (п. 2 ст. 845 ГК РФ), гарантиями чего выступают, в частности, следующие нормативные положения:

- банк не может определять и контролировать направления использования денежных средств клиента;

- ограничения права распоряжаться средствами по усмотрению клиента могут быть установлены только законом или договором (п. 3 ст. 845 ГК РФ). Не является ограничением права распоряжения ситуация, при которой списание производится по требованию третьих лиц, но на основании распоряжения клиента.

Удостоверение права распоряжения денежными средствами, находящимися на счете.

Круг лиц, осуществляющих от имени клиента распоряжения о совершении расходных операций (о перечислении и выдаче средств со счета), определяется по общим правилам о способах реализации правоспособности субъектов гражданского права (для организации - через уполномоченные органы, через участников в случаях, установленных законом, и через представителей; для гражданина - посредством собственных действий или е использованием института представительства).

В банковской сфере различают право первой подписи и право второй подписи на платежных документах. Право первой подписи принадлежит:

1) применительно к клиентам - физическим лицам (в том числе индивидуальным предпринимателям) - клиенту либо физическим лицам, которым клиент выдал доверенность;

2) для клиентов- юридических лиц- руководителю клиента (единоличному исполнительному органу), а также иным лицам, уполномоченным распорядительным актом клиента либо доверенностью; помимо прочего, в установленных законодательством РФ случаях, право первой подписи может быть передано управляющему или управляющей организации.

Право второй подписи (применительно к клиентам - юридическим лицам), по общему правилу, принадлежит главному бухгалтеру клиента и (или) лицам, уполномоченным на ведение бухгалтерского учета, на основании распорядительного акта клиента. Если руководитель клиента ведет бухгалтерский учет лично, то лица с правом второй подписи отсутствуют.

Следует учитывать, что правом первой или второй подписи могут обладать одновременно несколько сотрудников организации (их число не ограничено), однако наделение одного физического лица одновременно правом первой и второй подписи не допускается (п. 7.5-7.10 Инструкции № 28-И).

Права лиц, распоряжающихся средствами на счете, подлежат удостоверению путем представления банку документов, предусмотренных законом, банковскими правилами и договором (п. 1 ст. 847 ГК РФ). Такими документами, в частности, являются протоколы (приказы, распоряжения) об избрании (назначении) единоличного исполнительного органа, доверенности и т.д.

В большинстве случаев в кредитную организацию в обязательном порядке представляется карточка с образцами подписей и оттиска печати, в соответствующем поле которой проставляются собственноручные подписи лиц, обладающих правом первой (второй) подписи. Подлинность подписей может быть удостоверена нотариально; кроме того, карточка может быть оформлена и без нотариального свидетельствования в присутствии уполномоченного должностного лица кредитной организации (п. 7.12, 7.13 Инструкции № 28-И). Каких-либо иных способов удостоверения (свидетельствования) подлинности подписей лиц, обладающих правом первой или второй подписи, а также возможности представления незаверенной карточки не предусматривается.

На практике все большее распространение получает применение документов (главным образом, электронных средств платежа) без собственноручных подписей, нос использованием в них специальных средств, подтверждающих, что распоряжение дано уполномоченным на это лицом: аналогов собственноручной подписи, кодов, паролей и др. Правомерность такого подтверждения полномочий зависит от того, допускает ли договор данную возможность (п. 3 ст. 847 ГК РФ).

Аналог собственноручной подписи - это персональный идентификатор кредитной организации или ее клиента, являющийся контрольным параметром правильности составления всех обязательных реквизитов платежного документа и неизменности их содержания. В связи с этим платежные документы, подписанные аналогом собственноручной подписи, признаются имеющими равную юридическую силу с другими формами поручений владельцев счета, подписанных ими собственноручно. Порядок приема к исполнению поручений владельцев счета, в том числе составленных на электронных носителях, подписанных аналогом собственноручной подписи, на сегодняшний день определяется Временным Положением ЦБР от 10 февраля 1998 г. № 17-П.

Особой разновидностью аналога собственноручной подписи является электронная цифровая подпись (далее - ЭЦП), используемая, естественно, только в электронных документах, т.е. документах, в которых информация представлена в электронно-цифровой форме. ЭЦП представляет собой реквизит электронного документа, предназначенный для зашиты данного документа от подделки, полученный в результате криптографического преобразования информации с использованием закрытого ключа ЭЦП и позволяющий идентифицировать владельца сертификата ключа подписи, а также установить отсутствие искажения информации в электронном документе. Для того, чтобы ЭЦП была признана равнозначной собственноручной подписи, требуется соблюдение ряда условий: во-первых, сертификат ключа подписи не утратил силу (действует) на момент проверки или на момент подписания электронного документа при наличии доказательств, определяющих момент подписания; во-вторых, подтверждена подлинность ЭЦП на электронном документе; в-третьих, ЭЦП используется в соответствии со сведениями, указанными в сертификате ключа подписи (ст. 4 Федерального закона от 10 января 2002 г. № 1-ФЗ "Об электронной цифровой подписи").

Необходимость удостоверения права распоряжения средствами вытекает из обязанности банка проверить полномочия лица, подписавшего платежный документ. При передаче платежных документов в письменной форме банк должен проверить:

1) соответствие подписей и печати на платежном документе образцам подписей и оттиска печати на карточке по внешним признакам;

2) наличие доверенности, когда она является основанием для распоряжения средствами (п. 2 постановления Пленума ВАС РФ от 19 апреля 1999 г. № 5).

Денежные средства могут быть списаны со счета и по требованию третьих лиц. Как правило, это связано с наличием между клиентом и третьим лицом каких-либо обязательств, в которых клиент выступает должником, а третье лицо - кредитором. Однако и в этом случае списание производится в силу распоряжения клиента; без такого распоряжения списание допускается только в определенных случаях (см. ст. 854 ГК РФ). Распоряжение клиента о списании средств по требованию третьего лица в обязательном порядке должно содержать данные, необходимые для идентификации третьего лица (п. 2 ст. 847 ГК РФ).

Основания списания денежных средств со счета. Списание денежных средств со счета может осуществляться в добровольном (по распоряжению клиента) и принудительном (без распоряжения клиента) порядке.

По распоряжению клиента списание производится на основании таких расчетных документов, как платежное поручение, аккредитив, чек и платежное требование, оплачиваемое с акцептом плательщика.

Без распоряжения клиента в ГК РФ допускается списывать средства лишь в трех ситуациях:

1. По решению суда.

2. В случаях, предусмотренных законом. Так, без распоряжения клиента допускается списание денежных средств:

- при взыскании налога (сбора), а также пеней с организаций (ст. 45, 46, 75 H К РФ);

- при неисполнении требования об уплате таможенных платежей (ст. 158,159 Федерального закона от 27 ноября 2010г. № 311-ФЗ "О таможенном регулировании в Российской Федерации");

- при неперечислении лизингополучателем лизинговых платежей более двух раз подряд по истечении установленного договором лизинга срока платежа (п. 1 ст. 13 Закона о лизинге).

3. В случаях, предусмотренных договором между банком и клиентом (п. 2 ст. 854 ГК РФ).

Особо укажем, что речь идет именно о договоре клиента с банком, а не клиента со своим контрагентом. При отсутствии соответствующего положения в договоре банковского счета банк может списать средства по требованию третьих лиц, но в любом случае на основании распоряжения клиента. В связи с этим при расчетах по инкассо списание денежных средств в безакцептном (бесспорном) порядке в случаях, предусмотренных основным договором между плательщиком и получателем денежных средств, осуществляется банком лишь при наличии в договоре банковского счета (дополнительном соглашении к нему) условия, допускающего такое списание (п. 11.2, 12.8 Положения о безналичных расчетах).

Очередность списания денежных средств со счета. Последовательность списания денежных средств со счета при наличии нескольких документов на списание поставлена в зависимость от достаточности средств для удовлетворения всех требований, предъявленных к счету. Если клиент располагает необходимыми средствами, то применяется режим календарной очередности, когда списание производится в порядке поступления распоряжений клиента и других документов на списание, срок оплаты которых наступил. В ГК РФ не исключается возможность установления федеральным законом изъятий изданного правила (п. 1 ст. 855).

На случай недостаточности средств на счете законодатель определенным образом ранжирует все требования и вводит шесть очередей, причем требования, относящиеся к последующей очереди, не могут быть удовлетворены, пока не осуществлено списание по документам, относящимся к предыдущей очереди. Здесь принцип календарной очередности носит второстепенное значение и применяется только в рамках одной очереди.

В п. 2 ст. 855 ГК РФ определена следующая очередность списания:

- в первую очередь осуществляется списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов;

- во вторую очередь производится списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда с лицами, работающими по трудовому договору (в том числе по контракту), по выплате вознаграждений авторам результатов интеллектуальной деятельности;

- в третью очередь производится списание по платежным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по оплате труда с лицами, работающими по трудовому договору (контракту), а также по отчислениям в Пенсионный фонд РФ, Фонд социального страхования РФ и фонды обязательною медицинскою страхования;

- в четвертую очередь производится списание по платежным документам, предусматривающим платежи в бюджет и внебюджетные фонды, отчисления в которые не предусмотрены в третьей очереди;

- в пятую очередь производится списание по исполнительным документам, предусматривающим удовлетворение других денежных требований;

- в шестую очередь производится списание по другим платежным документам в порядке календарной очередности.

Приведенные правила ГК РФ об очередности списания средств следует применять с учетом Постановления КС РФ от 23 декабря 1997 г. № 21-П, которым признано не соответствующим Конституции РФ положение абз. 4 п. 2 ст. 855 ГК РФ (о третьей очереди), как допускающее неравенство при реализации прав и законных интересов различных групп граждан и конкуренцию конституционных обязанностей по выплате заработной платы и уплате налогов.

Несмотря на то, что указанное Постановление КС РФ принято более десяти лет назад, соответствующие изменения до сих пор не внесены в ГК РФ. Правовую неопределенность частично восполняют законы о федеральном бюджете, которые, начиная с 1998 г. устанавливают, что до внесения изменений в п. 2 ст. 855 ГК РФ списание средств по расчетным документам, предусматривающим платежи в бюджеты бюджетной системы РФ, а также перечисление или выдача денежных средств для расчетов по оплате груда с лицами, работающими по трудовому договору, производятся в порядке календарной очередности поступления документов после перечисления платежей первой и второй очередности (п. 1 ст. 5 Федерального закона от 13 декабря 2010 г. № 357-ФЗ "О федеральном бюджете на 2011 годи на плановый период 2012 и 2013 годов"). В соответствии с этим третья и четвертая очереди не имеют преимущества друг перед другом.

Применяя предписания об очередности, следует учитывать, что в случае ликвидации юридического лица, а также в рамках процедур несостоятельности (банкротства) требования кредиторов должны удовлетворяться не в рассмотренной очередности, а по специальным правилам (см. ст. 64 ГК РФ, ст. 134 Федерального закона "О несостоятельности (банкротстве)"). Однако Концепция развития гражданского законодательства РФ указывает на необходимость унификации подходов к определению очередности (п. 2.4.3 раздела VI).

Ограничение распоряжения счетом. В ГК РФ исчерпывающим образом определяется перечень оснований ограничения прав клиента на распоряжение денежными средствами на счете. Их два: наложение ареста на денежные средства на счете и приостановление операций по счету, причем конкретные случаи введения данных ограничений могут быть установлены только федеральным законом (ст. 858).

И наложение ареста, и приостановление операций означают временное прекращение расходных операций по счету. Разница между данными формами ограничения распоряжения счетом, по логике, должна сводиться к следующему: если при приостановлении счет блокируется (фиксируется), и клиент вообще нс вправе совершать расходные операции (за некоторыми исключениями, о которых речь пойдет далее), то при аресте блокирование операций распространяется на суммы в пределах средств, на которые наложен арест. Таким образом, в случае ареста клиент может по своему усмотрению распоряжаться оставшейся суммой (конечно, если таковая имеется). Вместе с тем нельзя не заметить, что указанный различительный критерий не всегда "срабатывает", ибо специальное законодательство иногда допускает возможность приостановления операций в пределах установленной суммы (см. п. 2 ст. 76 НК РФ).

Согласно ст. 27 Закона о банках к числу лиц (органов), налагающих арест на денежные средства и иные ценности юридических и физических лиц, находящиеся на счетах и во вкладах или на хранении в кредитной организации, а также на остаток электронных денежных средств, относятся:

а) суд, арбитражный суд, судьи; наложение ареста на денежные средства по решению судебных органов является обеспечительной мерой (см. ст. 91 АПК РФ, ст. 140 ГПК РФ);

б) орган предварительного следствия, выносящий соответствующее постановление при наличии судебного решения (последняя оговорка принципиальна, ибо в силу п. 9 ч. 2 ст. 29 УПК РФ только суд, в том числе в ходе досудебного производства, правомочен принимать решение о наложении ареста на имущество, включая денежные средства, находящиеся на счетах и во вкладах или на хранении в кредитных организациях).

В ст. 77 Н К РФ предусматривается возможность наложения ареста на имущество по решению налогового или таможенного органа с санкции прокурора; причем специально указывается, что арест может быть наложен на все имущество налогоплательщика-организации. Таким образом, формально в НК РФ по сравнению с Законом о банках расширяется круг органов, имеющих право налагать арест на денежные средства, находящиеся на счете. В литературе, вместе с тем, высказана точка зрения, в соответствии с которой право ареста в рамках ст. 77 Н К РФ предоставляется налоговым органам в отношении имущества, иного, чем денежные средства, находящиеся на банковских счетах, об этом свидетельствует структура и содержание ст. 77 Н К РФ, ее сопоставление с содержанием и назначением ст. 76 Н К РФ1. По мнению других авторов, ст. 77 НК РФ распространяет свое действие и на денежные средства, находящиеся на счете2. Думается, веских оснований для ограничительного толкования положений ст. 77 Н К РФ на сегодня не имеется.

Долгое время неоднозначной являлась практика в части допустимости наложения ареста на будущие поступления. В настоящее время в п. 1 ч. 1 ст. 91 АПК РФ прямо допускается возможность наложения ареста на денежные средства, которые будут поступать на банковский счет.

Налоговый орган вправе приостановить операции при неисполнении налогоплательщиком требования об уплате налога, пеней или штрафа, а также непредставлении налоговой декларации в налоговый орган в установленный срок. Приостановление действует с момента получения банком решения налогового органа о приостановлении операций и не распространяется на платежи предшествующей очередности исполнения, а также операции по списанию денежных средств в счет уплаты налогов (авансовых платежей), сборов, страховых взносов, соответствующих пеней и штрафов и по их перечислению в бюджетную систему РФ.

В силу ст. 24 Федерального закона "О Счетной палате Российской Федерации" при неоднократном неисполнении или ненадлежащем исполнении предписаний Счетной палаты РФ ее Коллегия вправе по согласованию с Государственной Думой Федерального Собрания РФ принять решение о приостановлении всех видов финансовых платежных и расчетных операций по счетам проверяемых организаций.

В ст. 282 БК РФ приостановление операций по счетам в кредитных организациях рассматривается в качестве меры, применяемой к нарушителям бюджетного законодательства.

Приведенные примеры приостановления операций по счету не формируют исчерпывающего перечня; однако, повторимся, случаи ограничения распоряжения счетом в форме приостановления операций должны содержаться в федеральном законе.

Взыскание на денежные средства и иные ценности физических и юридических лиц, находящиеся на счетах и во вкладах или на хранении в кредитной организации, а также на остаток электронных денежных средств может быть обращено только на основании исполнительных документов в соответствии с законодательством РФ (ст. 12 Федеральною закона "Об исполнительном производстве").

На основании п. 3 ст. 81 указанного Закона банк или иная кредитная организация незамедлительно исполняет постановление о наложении ареста на денежные средства должника и сообщает судебному приставу-исполнителю реквизиты счетов должника и размер денежных средств должника, арестованных по каждому счету.

Кредитная организация, ЦБР не несут ответственности за ущерб, причиненный в результате наложения ареста или обращения взыскания на денежные средства и иные ценности их клиентов, за исключением случаев, предусмотренных законом.

Как известно, работники организации могут получать денежные средства в подотчет для выполнения определенных действий. Расходовать полученные деньги работники могут только на нужны организации — съездить в командировку, приобрести канцтовары, хозтовары, закупить основные средства или материалы, потратить на представительские цели.

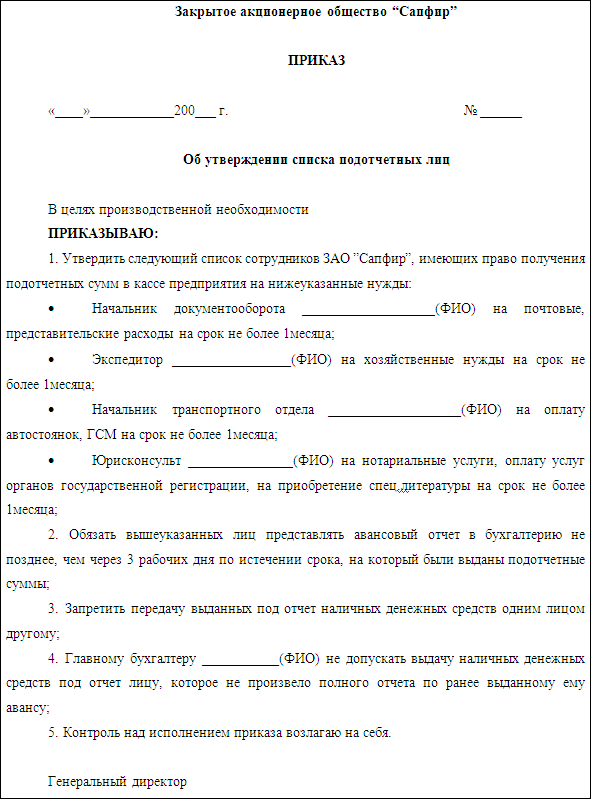

Для того чтобы выдавать работнику денежные средства в подотчет, необходимо составить приказ, в котором указать, что данному работнику можно выдавать денежные средства для расходов на нужды организации. Причем может быть оговорено, какие именно суммы он может получать и на что их тратить.

Лица, получавшие деньги от организации, называются подотчетными лицами. Их перечень должен быть обязательно закреплен в приказе руководителя. Директор организации своим приказом определяет, кому можно выдавать деньги в подотчет. Скачать образец приказа о подотчетных лицах можно ниже бесплатно.

Для того чтобы получить деньги, подотчетному лицу нужно написать заявление, в котором указать цели расходования средств. Заявление должно быть утверждено руководителем.

Деньги будут выданы в том случае, если работник включен в список подотчетных лиц, закрепленных в приказе директора, а также не имеет задолженностей по предыдущим полученным суммам. Каждый раз получая деньги, работник должен отчитаться о том, какая сумма им получена, какая потрачена и на что. Отчитывается подотчетное лицо с помощью авансового отчета АО-1.

Как правильно оформить?Список подотчетных лиц необходимо утвердить руководителю, делается это с помощью приказа, составленного в свободной форме.

Бланк приказа должен включать:

Для упрощения процесса оформления можно распечатать приказ на фирменном бланке, в этом случае можно не писать реквизиты организации вручную.

Приказ о подотчетных лица образец — скачать .

Упростите работу с документами!

Онлайн-сервис для автоматического заполнения документов Узнать больше >>

Класс365 – быстрое и удобное заполнение всех первичных документов

Подключиться бесплатно к Класс365

Приказ о подотчетных лицах представляет собой документ, в котором перечислен список подотчетных лиц, дата и сумма выдаваемых им денежных средств. Документ составляется руководителем предприятия. Также в нем указываются сроки, в которые подотчетные лица должны представить отчет за полученные и израсходованные средства.

Подотчетными лицами могут быть любые сотрудники предприятия, которые получают денежные средства на представительские, хозяйственные, организационные и иные нужды предприятия. К таким нуждам могут относиться затраты, необходимые на приобретение канцелярских товаров или оплату определенных услуг предприятия, командировочные и тому подобные расходы.

После получения и оприходования денежных средств подотчетное лицо должно предоставить в бухгалтерию подробный отчет в письменной форме об использовании денежных средств. Если часть полученных средств осталась неизрасходованной – излишки в обязательном порядке необходимо вернуть в бухгалтерию предприятия.

Узнайте, как автоматически заполнять документы >>

(Выписывайте документы без ошибок и в 2 раза быстрее за счет автоматического заполнения документов в программе Класс365)

Как упростить работу с документами и вести учет легко и непринужденноподробнее>>

Специальная программа для малого бизнеса

Класс365 - онлайн программа для всех:

Посмотреть как работает Класс365

Вход в демо-версию

Приказ о подотчетных лицах должен содержать в себе следующую информацию:

Подотчетное лицо ни при каких обстоятельствах не имеет права передавать полученные денежные средства третьим лицам, так как после получения средств оно является материально ответственным лицом и несет ответственность за целевое использование полученных средств.

Также в приказе уточняется, что подотчетное лицо должно использовать средства в соответствии с целями, на которые они были получены. Полученная сумма должна быть израсходована не позднее трех дней с момента получения. Если средства выдавались в качестве командировочных, то и в этом случае срок составляет три дня, но с момента возвращения из служебной командировки.

Возможно увеличение срока до 10 дней, но только в том случае, если подотчетное лицо получало средства на заграничную командировку. Отчет должен быть предоставлен в строго обозначенный срок. Составление данного приказа осуществляется и в том случае, если денежные средства выдаются филиалам либо дочерним предприятиям, которые не имеют собственного бюджета.

Начните работу с программой Класс365 уже сегодня!ГОРОД НОВОСИБИРСК РОССИЙСКАЯ ФЕДЕРАЦИЯ

Я Ф.И.О, год рождения, место рождения, паспорт серия и номер, кем и когда выдан, код подразделения, состоящий(ая) на регистрационном учете по месту жительства по адресу: …….

настоящей доверенностью уполномочиваю

Ф. И. О., год рождения, место рождения, паспорт серия и номер, кем и когда выдан, код подразделения, состоящего(ую) на регистрационном учете по месту жительства по адресу: …….

РАСПОРЯЖАТЬСЯ моими денежными средствами на счете: (указывается номер счета) открытым в ___ (указывается полное наименование банковской организации),

для чего предоставляю право совершать от моего имени денежные переводы и платежи, пополнять счет, а также получать со счетов наличные и безналичные денежные средства, с правом закрытия счета, выполнять все правила и процедуры по распоряжению счетом,

в связи с чем подавать и подписывать от моего имени разного рода заявления, предоставлять и получать необходимые справки, удостоверения и выписки, любые другие документы, в получении за меня расписываться и выполнять все действия и формальности, связанные с данным поручением.

ДОВЕРЕННОСТЬ ВЫДАНА СРОКОМ НА … (любой срок до ТРЕХ ЛЕТ),

с правом/без правапередоверия полномочий по настоящей доверенности другим лицам.

фамилия, имя, отчество и подпись

Правомерность такого подтверждения полномочий зависит от того, допускает ли договор данную возможность (п.3 ст.847 ГК РФ).

Аналог собственноручной подписи - это персональный идентификатор кредитной организации или ее клиента, являющийся контрольным параметром правильности составления всех обязательных реквизитов платежного документа и неизменности их содержания. В связи с этим платежные документы, подписанные аналогом собственноручной подписи, признаются имеющими равную юридическую силу с другими формами пору-

чений владельцев счета, подписанных ими собственноручно. Порядок приема к исполнению поручений владельцев счета, в том числе составленных на электронных носителях, подписанных аналогом собственноручной подписи, на сегодняшний день определяется Временным Положением ЦБР от 10.02.98 № 17-П.

Особой разновидностью аналога собственноручной подписи является электронная цифровая подпись (ЭЦП), используемая, естественно, только в электронных документах (т.е. документах, в которых информация представлена в электронно-цифровой форме). ЭЦП представляет собой реквизит электронного документа, предназначенный для защиты данного документа от подделки, полученный в результате криптографического преобразования информации с использованием закрытого ключа ЭЦП и позволяющий идентифицировать владельца сертификата ключа подписи, а также установить отсутствие искажения информации в электронном документе. Для того, чтобы ЭЦП была признана равнозначной собственноручной подписи, необходимо соблюдение ряда условий: во-первых, сертификат ключа подписи не утратил силу на момент проверки или на момент подписания электронного документа при наличии доказательств, определяющих момент подписания; во-вторых, подтверждена подлинность ЭЦП на электронном документе; наконец, в-третьих, ЭЦП используется в соответствии со сведениями, указанными в сертификате ключа подписи (ст.4 ФЗ от 10.01.2002 № 1-ФЗ «Об электронной цифровой подписи», п.З ст.5 ФЗ от 30.05.2003 № 24-ФЗ «Об информации, информатизации и защите информации»).

Необходимость удостоверения права распоряжения средствами вытекает из обязанности банка проверить полномочия лица, подписавшего платежный документ. При передаче платежных документов в письменной форме банк должен проверить:

во-первых, соответствие подписей и печати на платежном документе образцам подписей и оттиска печати на карточке по внешним признакам;

во-вторых, наличие доверенности, когда она является основанием для распоряжения средствами (п.2 постановления № 5).

Денежные средства могут быть списаны со счета и по требованию третьих лиц. Как правило, это связано с наличием между клиентом и третьим лицом каких-либо обязательств, в которых клиент выступает должником, а третье лицо - кредитором. Однако, и в этом случае списание производится в силу распоряжения клиента; без такого распоряжения списание допускается только в определенных случаях (см. ст.854 ГК РФ). Распоряжение клиента о списании средств по требованию третьего лица в обязательном порядке должно содержать данные, необходимые для идентификации третьего лица (п.2 ст.847 ГК РФ).

26