Рейтинг: 4.5/5.0 (1844 проголосовавших)

Рейтинг: 4.5/5.0 (1844 проголосовавших)Категория: Бланки/Образцы

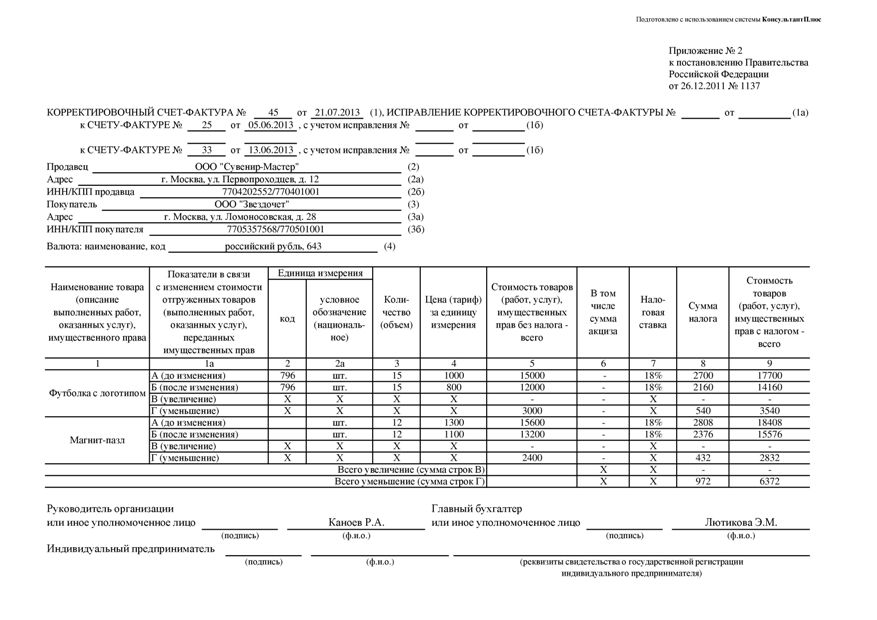

Как это часто бывает, помочь в осмыслении правил помогает хороший пример (образец) заполнения корректировочного счета-фактуры, поэтому мы разработали один специально для Вас. СКАЧАТЬ ОБРАЗЕЦ КОР. СЧЕТА-ФАКТУРЫ в (Word).

Если вы искали новый СЧЕТ ФАКТУРУ 2012, то его образец и правила заполнения можно найти по ссылке НОВЫЙ СЧЕТ ФАКТУРА 2012 .

В декабре 2011 г. поставщик отгрузил покупателю 5 компьютеров по цене 28 500 руб. за единицу (в том числе НДС – 4 347,45 руб.) на общую сумму 142 500 руб. (в том числе НДС – 21 737,28 руб.), выставил счет-фактуру и зарегистрировал его в книге продаж.

Покупатель принял к вычету НДС в размере 21 737,28 руб. в IV квартале 2011 г. на основании полученного от продавца счета-фактуры.

В январе 2012 г. продавец предоставил покупателю рождественскую скидку в размере 5% со стоимости каждого компьютера. Таким образом, цена компьютера уменьшилась и составила 27 075 руб. за единицу (в том числе НДС – 4 130,08 руб.). Продавец в этом же месяце выставил покупателю корректировочный счет-фактуру. Сумма НДС после изменения цены составила 20 650,42 руб. разница между измененным и первоначальным НДС – 1 086,86 руб. (21 737,28 – 20 650,42). Вместе с корректировочным счетом-фактурой покупатель получил уведомление о скидке.

В январе 2012 г. продавец должен зарегистрировать корректировочный счет-фактуру в книге покупок и принять к вычету налог в размере 1 086,86 руб. В этом же месяце покупатель обязан восстановить указанную сумму налога и зарегистрировать корректировочный счет-фактуру в книге продаж.

Пример заполнения корректировочного счета-фактуры — образец, в формате WORD можно СКАЧАТЬ выше.

Мы рассмотрели ситуацию, когда в счете-фактуре фигурирует только одна позиция. Но как быть, если их несколько? Ответ прост. Если изменяется стоимость всех товаров, работ, услуг, корректировочный счет-фактура заполняется в общем порядке (в нем перечисляются все позиции, указанные в первоначально выписанном счете-фактуре, и проставляются итоговые данные по соответствующим графам). Если же изменилась стоимость одной или нескольких (но не всех) позиций, то необходимо указать в корректировочном счете-фактуре только те позиции, стоимость которых изменена.

Различия между Корректировочными

и Исправительными Счетами - фактурами

Корректировочный счет/фактура - это счет/фактура, оформленный дополнительно к первоначальному документу. В нём указывается номер и дата корректируемого счета-фактуры, все его числовые показатели и новые данные.

Корректировочный счет/фактура - это счет/фактура, оформленный дополнительно к первоначальному документу. В нём указывается номер и дата корректируемого счета-фактуры, все его числовые показатели и новые данные.

При изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, продавец выставляет покупателю корректировочный счет-фактуру.

В случае расхождения количества полученных покупателем товаров (объема принятых выполненных работ, оказанных услуг) по сравнению с количеством, указанным продавцом в накладных (актах) и счетах-фактурах, и, соответственно, изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг) в результате уточнения их количества продавцом тоже выставляются корректировочные счета-фактуры.

Дата выставления корректировочного счета-фактуры - Здесь

Исправительный счёт/фактура - это новый счёт/фактура, оформленный вместо неправильного документа. В нём отражается и дата первоначального счета-фактуры и обязательно указывается порядковый номер и дата исправления.

Исправительный счёт/фактура - это новый счёт/фактура, оформленный вместо неправильного документа. В нём отражается и дата первоначального счета-фактуры и обязательно указывается порядковый номер и дата исправления.

Если ошибка в счете-фактуре не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг), имущественных прав, их стоимости, а также налоговой ставки и суммы налога, предъявленной покупателю, то новые экземпляры счетов фактур не составляются.

Раньше исправления вносились в счета-фактуры путем зачеркивания неверных показателей и отражением верных данных с указанием даты внесения исправлений, подписей и печати поставщика. Теперь вместо этого нужно составить новый документ.

Исправительному счету-фактуре присваивается не новый номер и дата, а указывается номер и дата первичного счета-фактуры. При этом в строке "исправление" (строка 1а) указывается порядковый номер исправления и дата исправления.

Федеральный закон от 19 июля 2011 г. № 245-ФЗ. который вносит изменения в первую и вторую часть Налогового кодекса РФ, закрепил право компаний выставлять корректировочные счета-фактуры. Постановлением Правительства от 26.12.2011 №1137. помимо прочего, была утверждена рекомендуемая форма этого документа.

При уточнении счета-фактуры, прежде всего следует различать случаи, когда составляется корректировочный счет-фактура (КСФ), а когда в уже существующий счет-фактуру вносятся исправления. Важно понимать, что КСФ имеет отдельную форму, а исправленный счет-фактура (ИСФ) – это, по сути, тот же самый счет-фактура, в который внесли исправление и зафиксировали это исправление в новом документе порядковым номером.

Корректировочный счет-фактураКорректировочный счет-фактура выставляется при изменении стоимости реализованных товаров, произведенных работ, оказанных услуг (другими словами, при изменении налоговой базы). Уменьшение или увеличение стоимости (графа 5 счета-фактуры) может быть вызвано, в том числе, изменением цены (графа 4), уточнением количества или объема товаров, работ или услуг (графа 3).

Еще одним важным условием составления КСФ, согласно п. 10 ст. 172 НК РФ, является некое согласие сторон, что стоимость будет изменена. Это согласие может быть оформлено в виде дополнительного соглашения (как двусторонний документ), в виде уведомления (односторонним документом) и первичным документом (например, Актом об установленном расхождении). В каждом конкретном случае можно поступать так, как удобнее продавцу и покупателю.

Права и обязанности перед бюджетом, зафиксированные в корректировочном счете-фактуре относятся к периоду, в котором он был выставлен. Так, на основании КСФ, составленного в сторону уменьшения суммы отгруженных товаров (работ или услуг) у продавца возникает право получить вычет НДС. То есть теперь, если продавец часть товара не довез, он формирует отрицательный счет-фактуру, сумма товара и соответственно налога уменьшается, а значит он имеет право на вычет разницы между исходным НДС и НДС по корректировочному счету-фактуре (п.1 и п.2 ст. 169 НК РФ). А вот покупатель в этом случае должен восстановить разницу между суммой НДС представленного к вычету исходного счета-фактуры и суммой НДС корректировочного счета-фактуры. Такая обязанность у него возникает в том налоговом периоде, когда он получил на руки КСФ или исправленные первичные документы (п. 3, ст. 170 НК РФ). В случае, если сумма товаров (работ или услуг) увеличилась, увеличился и НДС, а значит покупатель имеет право на основании КСФ получить «добавки» вычета (п. 13, ст. 171 НК РФ).

Исправленный счет-фактураИсправление в счете-фактуре производится в том случае, если в документе обнаружена именно ошибка (например, опечатка, неверная налоговая ставка, ошибка в реквизитах), а также при начислении бонусов без изменения цены реализованного товара и при возврате товара. В процессе исправления возникает новый экземпляр счета-фактуры — исправленный счет-фактура (ИСФ). Вне зависимости от даты внесения исправлений — права и обязанности перед бюджетом относятся к периоду, когда был выставлен первоначальный счет-фактура.

Исправление ошибокОтметим, что не на всякую ошибку в счете-фактуре необходимо составлять новый исправленный экземпляр. Согласно Постановлению №1137, если ошибка не приводит к отказу в возмещении НДС (например, не препятствует налоговым органам идентифицировать покупателя или продавца, определить наименование товара (работ, услуг), стоимость, налоговую ставку или сумму налога), то бухгалтеру не нужно составлять исправленный счет-фактуру.

В случае если бухгалтер найдет ошибку в корректировочном счет-фактуре, то уместным будет проверить и исходный счет-фактуру на предмет наличия аналогичной ошибки: если ошибка есть в обоих документах, то исправлять её придется путем составления двух исправленных счетов-фактур — отдельно к первоначальному и корректировочному счетам-фактурам.

Отдельно следует сказать об исправлениях счетов-фактур, выставленных до вступления в силу Постановления №1137: согласно данному постановлению исправления счетов-фактур, составленных по старой форме в бумажном или электронном виде, вносятся старым способом, путем зачеркивания неверного показателя.

Нумерация счетов-фактурНумерация КСФ и счетов-фактур в рамках одного периода сквозная, а нумерация исправлений в рамках одного счета-фактуры всегда начинается с 1, причем число исправлений не ограничено. Например, мы составили «отгрузочный» счет-фактуру под №20, затем обнаружили в нем какую-либо ошибку и составили новую версию счета-фактуры №20, исправление №1. Затем заметили еще одну пропущенную ошибку. Составим еще одну версию счета-фактуры №20, исправление №2. Допустим, что после этого мы составляем следующий по номеру счет-фактуру №21 по другой сделке. После этого оказывается, что по предыдущей отгрузке необходимо выставить корректировочный счет-фактуру. Тогда мы должны будем составить корректировочный счет-фактуру №22 на счет-фактуру №20 с учетом исправления №2. Если после этого снова потребуется составить корректировочный счет-фактуру на счет-фактуру №22, то мы должны будем выставить его под номером 23. Исправления на корректировочные счет-фактуры составляются точно так же, как и на первоначальные счет-фактуры.

Важно отметить, что Постановлением №1137 было впервые разрешено вести дробную нумерацию для счетов-фактур: такой нумерацией могут пользоваться организации, имеющие в своем составе обособленные подразделения, участники товарищества или доверительные управляющие.

.png)

Электронные документы в 1С

Удобнее, проще, быстрее

Счет-фактура - первичный документ, который появляется в рамках предпринимательской деятельности, в том случае если компания поставляющая товар, оказывающая услуги, выполняющая работы для контрагента находится на общей системе налогообложения, т.е. обязана платить налог на добавленную стоимость (НДС).

В соответствии с Налоговым кодексом Российской Федерации, счет-фактура может быть оформлен как на бумажном носителе, так и в электронном формате, если у обеих сторон имеются технические возможности обмена юридически значимыми электронным документами. При формировании электронного счета-фактуры, компания поставщик загружает электронный документ в систему электронного документооборота (EDI), подписывает документ электронным ключом (КЭП) и отправляет документ контрагенту.

Как правило, счет-фактуру поставщик передает контрагенту вместе с другими первичным документами:

Счет-фактура является документ на основании которого, покупатель принимает к вычету налог на добавленную стоимость (НДС).

Форма документа и требования к его содержанию и оформлению отражены в статье 169 Главы 21 НК РФ. Основными параметрами, обязательным к заполнению являются:

Документ формируется в том случае, если стоимость отгруженной продукции (оказанных услуг, выполненных работ) оказались ниже, чем в изначально сформированном счет-фактуре. Уменьшение стоимости может быть вызвано различными причинами, в частности:

При наличии ошибок в изначально сформированном документе, формируется корректировочный. В том случае, если ошибки сохраняются и в последнем, это может стать причиной отказа налоговых органов принять к вычету сумму налога на добавленную стоимость.

Журнал учета счетов-фактурКомпании на общей системе налогообложения обязаны вести журнал учета выставленных и полученных счетов-фактур, а также книгу покупок и книгу продаж. Также журнал должны вести предприниматели на упрощенной системе налогообложения, в случае если они осуществляют предпринимательскую деятельность в интересах компании, работающей с НДС, либо работающих по схеме комиссии или агентской схеме.

Другие полезные документы:

Более удобной в использовании стала новая форма корректировочного счет-фактуры.

Теперь для каждого наименования товара (работы, услуги) добавлены четыре строки:

1. В строках указываются:

а) в строке 1 - порядковый номер и дата составления корректировочного счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость (далее - корректировочный счет-фактура). Порядковые номера корректировочного счета-фактуры, счета-фактуры присваиваются в общем хронологическом порядке.

При составлении комитентом (принципалом) корректировочного счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, а также при составлении в указанном случае комиссионером (агентом) корректировочного счета-фактуры, выставляемого покупателю, в указанной строке указывается дата выписки корректировочного счета-фактуры комиссионером (агентом) покупателю.

При составлении комиссионером (агентом), который приобрел товары (работы, услуги), имущественные права от своего имени корректировочного счета-фактуры, в эту строку переносится дата из корректировочного счета-фактуры, выставляемого продавцом комиссионеру (агенту). Порядковые номера таких корректировочных счетов-фактур указываются каждым налогоплательщиком в соответствии с их персональной хронологией составления счетов-фактур.

В случае если организация реализовала товары (работы, услуги), имущественные права через обособленные подразделения, при составлении такими обособленными подразделениями корректировочных счетов-фактур порядковый номер корректировочного счета-фактуры через разделительную черту дополняется утвержденным организацией цифровым индексом обособленного подразделения, установленным организацией в приказе об учетной политике для целей налогообложения.

В случае если реализацию товаров (работ, услуг), имущественных прав осуществил участник товарищества или доверительный управляющий, исполняющий обязанности налогоплательщика налога на добавленную стоимость, при составлении этим участником товарищества или доверительным управляющим корректировочного счета-фактуры, порядковый номер корректировочного счета-фактуры через разделительную черту дополняется утвержденным участником товарищества или доверительным управляющим цифровым индексом, обозначающим совершение операции в соответствии с конкретным договором простого товарищества или доверительного управления имуществом;

б) в строке 1а - порядковый номер внесенного в корректировочный счет-фактуру исправления и дата внесения этого исправления. При составлении корректировочного счета-фактуры до внесения в него исправлений в этой строке ставится прочерк;

в) в строке 1б - номер и дата счета-фактуры, к которому составляется корректировочный счет-фактура, номер и дата исправления счета-фактуры, к которому составляется корректировочный счет-фактура. При указании номера и даты счета-фактуры (к которому составляется корректировочный счет-фактура) до внесения в него исправления в этой строке вместо номера исправления и вместо даты исправления ставится прочерк;

г) в строке 2 - полное или сокращенное наименование продавца, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура;

д) в строке 2а - место нахождения продавца, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура;

е) в строке 2б - идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца, указанные в счете-фактуре, к которому составляется корректировочный счет-фактура;

ж) в строке 3 - полное или сокращенное наименование покупателя, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура;

з) в строке 3а - место нахождения покупателя, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура;

и) в строке 3б - идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя, указанные в счете-фактуре, к которому составляется корректировочный счет-фактура;

к) в строке 4 - наименование валюты и ее цифровой код, указанное в счете-фактуре, к которому составляется корректировочный счет-фактура.

2. В графах указываются:

а) в графе 1 - наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, которое указано в графе 1 счета-фактуры, к которому составляется корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляется изменение цены (тарифа) и (или) уточнение количества (объема);

б) в графах 2 и 2а в строках А (до изменения) и Б (после изменения) - единица измерения: код и соответствующее ему условное обозначение (национальное), указанные в графах 2 и 2а счета-фактуры, к которому составляется корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). При отсутствии показателей в графах 2 и 2а счета-фактуры, к которому составляется корректировочный счет-фактура, ставятся прочерки;

в) в графе 3 в строке А (до изменения) - количество (объем) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав, указанное в графе 3 счета-фактуры, к которому составляется корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). При отсутствии показателя в графе 3 счета-фактуры, к которому составляется корректировочный счет-фактура, ставится прочерк;

г) в графе 3 в строке Б (после изменения) - количество (объем) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав по товарам (работам, услугам), имущественным правам, в отношении которых осуществляется изменение цены (тарифа) и (или) уточнение количества (объема), после уточнения их количества (объема). В случае если количество (объем) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав по счету-фактуре, к которому составляется корректировочный счет-фактура, не изменялось, в указанную графу переносится показатель из строки А графы 3 корректировочного счета-фактуры;

д) в графе 4 в строке А (до изменения) - цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения, указанная в графе 4 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). При отсутствии показателя в графе 4 счета-фактуры, к которому составляется корректировочный счет-фактура, ставится прочерк;

е) в графе 4 в строке Б (после изменения) - цена (тариф) поставленного (отгруженного) товара (выполненной работы, оказанной услуги), переданного имущественного права, в отношении которых осуществляется изменение цены (тарифа) и (или) уточнение количества (объема) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога на добавленную стоимость после ее изменения, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог на добавленную стоимость, с учетом суммы налога после ее изменения. Если цена (тариф) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав за единицу измерения по счету-фактуре, к которому составляется корректировочный счет-фактура, не изменялась, в указанную графу переносится показатель из строки А графы 4 корректировочного счета-фактуры;

ж) в графе 5 в строке А (до изменения) - стоимость всего количества поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость, указанная в графе 5 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема);

з) в графе 5 по строке Б (после изменения) - стоимость всего количества поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема), после изменения цены (тарифа) и (или) уточнения количества (объема);

и) в графе 5 в строке В (увеличение) - разница, отражающая увеличение стоимости поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость после изменения цены (тарифа) и (или) количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий отрицательное значение, указывается с положительным значением;

к) в графе 5 в строке Г (уменьшение) - разница, отражающая уменьшение стоимости поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость после изменения цены (тарифа) и (или) количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б графы 5. Показатель, имеющий положительное значение, указывается с положительным значением;

л) в графе 6 в строке А (до изменения) - сумма акциза по подакцизным товарам, указанная в графе 6 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). При отсутствии показателя в графе 6 счета-фактуры, к которому составлен корректировочный счет-фактура, в указанную графу вносится запись "без акциза";

м) в графе 6 в строке Б (после изменения) - сумма акциза по подакцизным товарам по товарам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема), после изменения цены и (или) уточнения количества (объема). При отсутствии показателя в графе 6 счета-фактуры, к которому составлен корректировочный счет-фактура, в указанную графу вносится запись "без акциза";

н) в графе 6 в строке В (увеличение) - разница, отражающая увеличение суммы акциза. Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий отрицательное значение, указывается с положительным значением. При отсутствии показателей в строках А и Б этой графы в строке В ставится прочерк;

о) в графе 6 в строке Г (уменьшение) - разница, отражающая уменьшение суммы акциза. Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий положительное значение, указывается с положительным значением. При отсутствии показателя в строках А и Б этой графы в строке Г ставится прочерк;

п) в графе 7 в строках А (до изменения) и Б (после изменения) - налоговая ставка, указанная в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляется изменение цены (тарифа) и (или) уточнение количества (объема). По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись "без НДС";

р) в графе 8 в строке А (до изменения) - сумма налога на добавленную стоимость, указанная в графе 8 счета-фактуры, к которому составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись "без НДС";

с) в графе 8 в строке Б (после изменения) - сумма налога на добавленную стоимость, предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав при их реализации, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема), после изменения цены (тарифа) и (или) уточнения количества (объема). По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись "без НДС";

т) в графе 8 в строке В (увеличение) - разница, отражающая увеличение суммы предъявленного налога на добавленную стоимость после изменения цены (тарифа) и (или) уточнения количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий отрицательное значение, указывается в корректировочном счете-фактуре с положительным значением. По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, в строке В ставится прочерк;

у) в графе 8 в строке Г (уменьшение) - разница, отражающая уменьшение суммы предъявленного налога на добавленную стоимость после изменения цены (тарифа) и (или) уточнения количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий положительное значение, указывается в корректировочном счете-фактуре с положительным значением. По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, в строке Г ставится прочерк;

ф) в графе 9 в строке А (до изменения) - стоимость всего количества поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом налога на добавленную стоимость, указанная в графе 9 счета-фактуры, предусмотренного приложением № 1 к постановлению Правительства Российской Федерации от 26 декабря 2011 г. № 1137, к которому составлен корректировочный счет-фактура, по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема). По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, в указанную графу переносится показатель из строки А графы 5 корректировочного счета-фактуры;

х) в графе 9 в строке Б (после изменения) - стоимость всего количества поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость по товарам (работам, услугам), имущественным правам, в отношении которых осуществляются изменение цены (тарифа) и (или) уточнение количества (объема), после изменения цены (тарифа) и (или) уточнения количества (объема). По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, в указанную графу переносится показатель из строки Б графы 5 корректировочного счета-фактуры;

ц) в графе 9 в строке В (увеличение) - разница, отражающая увеличение стоимости поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость, после изменения цены (тарифа) и (или) уточнения количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий отрицательное значение, указывается в корректировочном счете-фактуре с положительным значением. По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, в указанную графу переносится показатель из строки В графы 5 корректировочного счета-фактуры;

ч) в графе 9 в строке Г (уменьшение) - разница, отражающая уменьшение стоимости поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость, после изменения цены (тарифа) и (или) уточнения количества (объема). Показатель рассчитывается как разница показателей, указанных в строках А и Б этой графы. Показатель, имеющий положительное значение, указывается в корректировочном счете-фактуре с положительным значением. По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, в указанную графу переносится показатель из строки Г графы 5 корректировочного счета-фактуры.

3. Стоимостные показатели корректировочного счета-фактуры (в строках А, Б, В, и Г граф 4 - 6, 8, 9) указываются в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте).

4. По строкам "Всего увеличение (сумма строк В)", "Всего уменьшение (сумма строк Г)" подводятся итоги, которые учитываются при составлении книги покупок, книги продаж, а в случаях, предусмотренных приложениями № 4 и 5 постановления Правительства Российской Федерации от 26 декабря 2011 г. № 1137, - дополнительных листов к книге покупок и книге продаж.

5. Первый экземпляр корректировочного счета-фактуры, составленного на бумажном носителе, выставляется покупателю, второй экземпляр остается у продавца.

6. Исправления в корректировочные счета-фактуры, составленные начиная с даты вступления в силу постановления Правительства Российской Федерации от 26 декабря 2011 г. № 1137 на бумажном носителе или в электронном виде, вносятся продавцом (в том числе при наличии уведомлений, составленных покупателями, об уточнении корректировочных счетов-фактур в электронном виде) путем составления новых экземпляров корректировочных счетов-фактур в соответствии с настоящим документом. В этом случае в новом экземпляре корректировочного счета-фактуры не допускается изменение показателей, указанных в строках 1 и 1б корректировочного счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления. Остальные показатели нового экземпляра корректировочного счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с настоящим документом.

В случае обнаружения в корректировочных счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры корректировочных счетов-фактур не составляются.

Корректировочный счет-фактура с внесенными в него исправлениями подписывается руководителем и главным бухгалтером организации либо уполномоченными в установленном порядке лицами или индивидуальным предпринимателем с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя.

7. При составлении организацией корректировочного счета-фактуры в электронном виде показатель "Главный бухгалтер или иное уполномоченное лицо" не формируется.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

Спор между компанией и налоговиками начался после того, как у ООО была проведена камеральная налоговая проверка уточненной налоговой декларации общества по НДС за II квартал 2014 года, после которой инспекторы выписали штрафы на сумму 7,8 млн руб. (ст. 122 НК РФ). ООО обратилось в арбитражный суд с требованием признать это решение налоговиков недействительным в связи с наличием смягчающих обстоятельств, а именно тяжелого финансового положения ООО.

27 Сентября 2016

Законодатели обратили внимание на то, что в Российской Федерации остается значительной суммарная задолженность по заработной плате. Например, по данным Крымстата на 20.07.2016 такая задолженность по предприятиям Республики Крым составила 116,3 млн руб. С целью повышения защищенности работников от недобросовестных работодателей в части оплаты труда принят Федеральный закон от 03.07.2016 № 272‑ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам повышения ответственности работодателей за нарушения законодательства в части, касающейся оплаты труда».

В условиях кризиса индексация заработной платы порой становится непосильной ношей для работодателей. Тем не менее индексация зарплаты в связи с инфляцией является обязанностью работодателя, а не его правом. В этом единодушны и Роструд, и Конституционный Суд РФ.

СеминарыВыявление в счете-фактуре ошибочных сведений технического характера, недочетов, некорректно отраженных параметров является поводом для внесения в него изменений. С утверждением Постановления №1137 от 26.12.2011 данная процедура требует составления исправленного документа взамен исходного, в котором прописываются верные показатели.

Составлять исправленный вариант следует в том же виде, что и исходный документ, его типовая форма утвержден Постановлением №1137. При этом все показатели переписываются из начального счета-фактуры, за исключением неверных сведений, которые подлежат исправлению. Дополнительно заполняется поле с обозначением 1а, куда вписывается порядковый номер исправления и текущее число.

Корректировка или исправление?

Постановлением введен не только новый бланк счета-фактуры, но и его корректировочный вариант. Данное изменение вызвало немало вопросов у плательщиков НДС о том, когда следует использовать исправленный счет-фактуру, а когда корректировочный.

Корректировочный счет-фактура (КСФ) представляет собой самостоятельный документ, который заполняется в виде дополнения к ошибочному при изменении параметров, от которых зависит конечная стоимость товара, а, следовательно, и величина НДС. Меняться могут ценовые и количественные показатели, влияющие на размер налога. Внесение корректировок выполняется при взаимном согласии покупателя и продавца. Первоначальный счет-фактура не уничтожается, а корректировочный бланк ссылается на номер и дату составления изначального документа.

Исправленный счет-фактура (ИСФ) не имеет самостоятельной формы, оформляется в таком же виде, как и ранее выписанный документ. Его номер совпадает с номером основного счета-фактуры, число выписки также берется из первоначального бланка. В строку 1а при этом вносится порядковый номер исправления (начиная с первого и далее по нарастающей в зависимости от количества исправлений). ИСФ составляется вместо исходного счета-фактуры, полностью его заменяя.

ИСФ целесообразно использовать, когда установленная ошибка носит технический, случайный характер — опечатка, неправильно указанная цена по невнимательности, арифметическая ошибка.

При выписке исправленного документа исходный счет-фактуру уничтожать не нужно .

Основания для применения корректировки и исправления Когда требуется исправление счета-фактуры?Не все случаи выявленных ошибок в оформлении счета-фактуры требуют обязательного оформления исправленного документа. Основное предназначение счета-фактуры – это подтвердить право воспользоваться налоговой льготой в виде вычета по НДС. Если содержимое счета-фактуры не помешает налоговой службе подтвердить право на льготу, то счет-фактуру можно не править.

ИФНС сможет убедиться в праве на вычет, если:

Покупатель принял товар в большем количестве, чем значится в документах. НДС также направлен к вычету в повышенном размере. Чтобы вычет соответствовал стоимости фактически полученного товара, счет-фактура нужно изменить. Так как данная ошибка не является технической, а вызвана излишками, решение об изменении количества в документах стороны согласовали, то должен быть оформлен корректировочный документ, исправленный счет-фактуру составлять не нужно.

В данном примере — арифметическая ошибка, в общей стоимости не учтен НДС по невнимательности бухгалтера. Продавцу следует повторно выписать ИСФ за тем же номером, в котором заполняется строка 1а – указывается номер исправления, а в графе «стоимость товара» будет учтен НДС.

Так как данная ошибка не мешает правильно идентифицировать продавца, то оформлять ИСФ не нужно.

Данная процедура не требуется, так как отсутствие этого показателя не помешает налоговому органу распознать реквизиты участвующих лиц, стоимость и НДС к возмещению.

Как исправляется счет-фактура?

После утверждения Постановления №1137 исправление счета-фактуры представляет собой оформление документа, идентичного ранее выписанному, с учетом следующих моментов:

До введения в действие новой процедуры изменения счета-фактуры, исправлять документ нужно было путем аккуратного перечеркивания некорректно отраженных сведений. Рядом писались верные показатели, исправление заверялось подписью и датой.

Исправление корректировочного счета-фактурыВ КСФ также может быть выявлена ошибка технического плана, в случае если она мешает правильной идентификации суммы к вычету или реквизитов сторон, то следует оформить исправленный корректировочный счет-фактуру.

Исправление КСФ выполняется так же, как и основного бланка счета-фактуры. Дополнительно выписывается еще один корректировочный документ, в поле 1 ставится № и дата корректировочного счета-фактуры, в поле 1а – порядковый номер внесения поправок в него и день исправления.

Отражение исправления в книгах покупок и продажИсправление в том же квартале

Исправление в другом квартале

Оцените качество статьи. Нам важно ваше мнение: