Рейтинг: 4.4/5.0 (1652 проголосовавших)

Рейтинг: 4.4/5.0 (1652 проголосовавших)Категория: Бланки/Образцы

2 авг. 2016 19:42

Какие документы подтвердят, что второй родитель не получал матпомощь при рождении ребенкаПримечание. Письмо Минфина России от 01.07.13 № 03-04-06/24978

По общему правилу единовременные выплаты работникам при рождении ребенка не облагаются НДФЛ в пределах 50 тысяч рублей на каждого ребенка. Об этом сказано в пункте 8 статьи 217 Налогового кодекса. При этом сумма, освобождаемая от налогообложения, — общая для родителей. Ее может получить либо один из них, либо она может быть распределена между родителями. Налоговый кодекс не обязывает работодателей проверять доходы супругов сотрудников.

Однако чтобы НДФЛ был начислен верно, в Минфине рекомендуют все же удостовериться в том, получал ли матпомощь второй родитель и если да, то в какой сумме. Для этого следует попросить сотрудника принести с места работы супруга справку о доходах, выплаченных за период в течение первого года после рождения (усыновления, удочерения) ребенка. Если один из родителей безработный, отсутствие трудовых отношений могут подтвердить данные его трудовой книжки, а также справка из службы занятости, отметили авторы письма.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО от 1 июля 2013 г. N 03-04-06/24978

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу обложения налогом на доходы физических лиц единовременной материальной помощи, оказываемой работодателем работникам при рождении ребенка, и в соответствии со ст. 34.2 Налогового кодекса Российской Федерации (далее - Кодекс) разъясняет следующее.

В соответствии с абз. 7 п. 8 ст. 217 Кодекса не подлежат обложению налогом на доходы физических лиц суммы единовременных выплат (в том числе в виде материальной помощи), осуществляемых работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка, выплачиваемых в течение первого года после рождения (усыновления, удочерения), но не более 50 тыс. руб. на каждого ребенка.

Таким образом, указанной нормой размер единовременной материальной помощи, выплачиваемой работодателями работникам (родителям, усыновителям, опекунам) при рождении ребенка, ограничен суммой, не превышающей 50 тыс. руб. одному из родителей по их выбору либо двум родителям исходя из расчета общей суммы.

Для подтверждения факта получения (неполучения) материальной помощи одним из родителей может использоваться форма 2-НДФЛ "Справка о доходах физического лица за 20__ год", содержащая данные о доходах, выплаченных физическому лицу его работодателем за период в течение первого года после рождения (усыновления, удочерения) ребенка.

Для подтверждения отсутствия трудовых отношений у одного из родителей могут использоваться данные его трудовой книжки, а также соответствующие справки, выданные органами службы занятости.

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

С.В.РАЗГУЛИН

ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

Статья: Минтруд разъясняет: выплаты, не облагаемые страховыми взносами (Колосова И.Ю.) ("Оплата труда: бухгалтерский учет и налогообложение", 2014, N 4) <КонсультантПлюс>

Согласно пп. "в" п. 3 ч. 1 ст. 9 Федерального закона N 212-ФЗ не подлежит обложению страховыми взносами сумма единовременной материальной помощи, оказываемой плательщиками страховых взносов работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка, выплачиваемой в течение первого года после рождения (усыновления (удочерения)), но не более 50 000 руб. на каждого ребенка.

Следует отметить, что идентичная норма содержится в ст. 217 НК РФ. По правилам п. 8 данной статьи не подлежат налогообложению (освобождаются от налогообложения) суммы единовременных выплат (в том числе в виде материальной помощи), осуществляемых. работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка, выплачиваемых в течение первого года после рождения (усыновления (удочерения)), но не более 50 000 руб. на каждого ребенка.

Представители контролирующих органов не раз высказывали следующее мнение: не подлежит обложению налогом на доходы физических лиц единовременная материальная помощь при рождении ребенка, предоставляемая в сумме, не превышающей 50 000 руб. одному из родителей по их выбору либо двум родителям из расчета общей суммы 50 000 руб. (Письмо ФНС России от 28.11.2013 N БС-4-11/21330@). Аналогичные разъяснения привел Минфин в Письме от 01.07.2013 N 03-04-06/24978. Для подтверждения факта получения (неполучения) материальной помощи одним из родителей финансисты рекомендовали использовать форму 2-НДФЛ "Справка о доходах физического лица за 20__ год", содержащую данные о доходах, выплаченных физическому лицу его работодателем за период в течение первого года после рождения (усыновления (удочерения)) ребенка.

Кроме того, надо помнить, что если выплата была произведена в сумме менее 50 000 руб. а затем на основании новых приказов была осуществлена доплата до этого предела, то сумма такой доплаты облагается НДФЛ в общеустановленном порядке (Письмо Минфина России от 16.08.2013 N 03-04-06/33543). При этом не имеет значения, как именно выплачивать сумму материальной помощи: единым платежом или с разбивкой по частям (Письмо Минфина России от 27.08.2012 N 03-04-05/6-1006).

С учетом идентичности норм Налогового кодекса и Федерального закона N 212-ФЗ, а также разъяснений налоговых органов и Минфина на практике возникал вопрос: применяется ли ограничение в размере 50 000 руб. на каждого ребенка при выплате материальной помощи в целях исчисления страховых взносов?

В отличие от ФНС и Минфина, Минтруд в Письме от 20.11.2013 N 17-3/1926 пришел к выводу, что в случае выплаты организацией в течение первого года после рождения ребенка единовременной материальной помощи обоим родителям, являющимся работниками этой организации, страховыми взносами не облагается сумма такой материальной помощи в размере не более 50 000 руб. на каждого ребенка в отношении каждого из работников, являющихся родителями.

Рождение нового ребенка для многих семей является очень затратным делом, для таких пар каждый рубль на счету. Впрочем, когда речь заходит о детях, мало кто может похвастаться достаточными средствами. Так или иначе, потомство вымывает из семейного бюджета практически все средства. Такая ситуация считается типичной для большинства населения. Поэтому такими актуальными являются специальные правительственные программы, призванные облегчить финансовое бремя семей с роженицами.

Рождение нового ребенка для многих семей является очень затратным делом, для таких пар каждый рубль на счету. Впрочем, когда речь заходит о детях, мало кто может похвастаться достаточными средствами. Так или иначе, потомство вымывает из семейного бюджета практически все средства. Такая ситуация считается типичной для большинства населения. Поэтому такими актуальными являются специальные правительственные программы, призванные облегчить финансовое бремя семей с роженицами.

К счастью, законодательство Российской Федерации с пониманием относится к проблемам женщин и семей. Поэтому оно вводит ряд норм, позволяющих женщине прекращать свою трудовую деятельность с сохранением дохода уже с тридцатой недели беременности, и сохраняет за ней это положение до исполнения ребенку трех лет.

Это дает возможность женщине не только лучше подготовиться к родам, но и ухаживать за ребенком после его рождения в течение длительного времени до того, как ему исполнится полтора или три года. Иногда этот срок может быть и более длинным.

Но какие выплаты полагаются им в этот период? Вся совокупность различных выплат достаточно разнообразна, однако при первом рассмотрении их можно отнести к двум большим группам – обязательным и необязательным. Последняя группа представлена такой выплатой, как материальная помощь от работодателя, она предоставляется при рождении ребенка. Выплачивать или нет это вспоможение, решает организация, в которой трудоустроена роженица.

Разновидности помощи при рождении ребенкаПособия различаются между собой по типу выплат. Так, существуют разовые пособия, они выплачиваются только один раз по факту родов или ухода за ребенком. Другие пособия регулярно выдаются каждый месяц матери или опекуну ребенка. Такие пособия выплачиваются минимум до исполнения ребенком возраста полутора лет. Обычный возраст ребенка, по достижении которого прекращаются выплаты, составляет три года. В некоторых случаях этот срок продлевается до четырех с половиной лет.

Кроме того, пособия делятся по территориальному или же по-другому – географическому принципу. Дело в том, что на территории Российской Федерации существует множество субъектов, каждый из которых выплачивает собственные пособия. По этому принципу выплаты можно разделить на три группы:

После тридцатой недели беременности женщина, проработавшая до нее два года, освобождается от обязанности посещать свое рабочее место, сохраняя при этом его за собой. При беременности женщина получает больничный лист, обычный его срок пользования составляет пять месяцев, два до родов и три после них. За это время роженице положена весьма существенная материальная помощь, однако получить ее можно только после представления всех необходимых документов о родах. То есть по факту данная материальная помощь доступна только после родов, и семья не сможет использовать эти средства для подготовки к родам.

Кроме того, роженицам положено единовременное пособие при рождении ребенка, данная материальная помощь предназначена для всех рожающих женщин страны и никак не связана с местом работы. Получать такую материальную помощь при рождении ребенка может и безработная женщина. В 2015 году размер выплат по этому пособию составила почти четырнадцать тысяч рублей, стоит отметить, что с каждым годом пособие номинально возрастает.

Существует еще одна возможность получить скромную по своему размеру, но все же необходимую материальную помощь. Для этого необходимо минимум за двенадцать недель до родов встать на учет в женскую консультацию, за это после родов женщина получит вознаграждение в полтысячи рублей. Эта норма введена, чтобы стимулировать посещение и наблюдение в женских консультациях, последнее исключительно важно для благополучного исхода родов и заблаговременного выявления проблем.

Оформление материальной помощи при рождении ребенкаДля оформления единовременной материальной помощи при рождении ребенка придется собрать и представить следующие документы:

Работодатель может предоставлять беременному сотруднику материальную помощь по своему желанию, однако он не обязан этого делать. Обычно такая помощь всегда предоставляется военнослужащим и некоторым госслужащим. Закон определяет, что размер такой помощи не превышает пятидесяти тысяч рублей. Все остальные обстоятельства выдачи добровольного пособия работодателем закон не регулирует. Поэтому, обращаясь к работодателю с заявлением о начислении помощи, следует рассчитывать в равной степени – как на согласие, так и на отказ, однако большинство работодателей такой материальной помощи не оказывают.

Налогообложение помощи при рождении ребенкаМногие граждане интересуются, какая сумма налоговых платежей начисляется с помощи при рождении ребенка? Помощь при рождении ребенка не облагается в большинстве случаев налогом. Этого не происходит, если размер помощи не превышает пятидесяти тысяч рублей, и выплата единовременная, произведена до исполнения ребенку одного года.

Также важно, чтобы выплата производилась от лица работодателя официально трудоустроенному у него сотруднику. Поэтому даже при хороших отношениях с начальством в случае неофициального оформления помощь официально оказана быть не может. Впрочем, материальную поддержку не запрещено выдать неофициально. На ту или иную помощь, в связи с тем, что страховые взносы на рождение ребенка в РФ обязательны, вправе рассчитывать любая роженица.

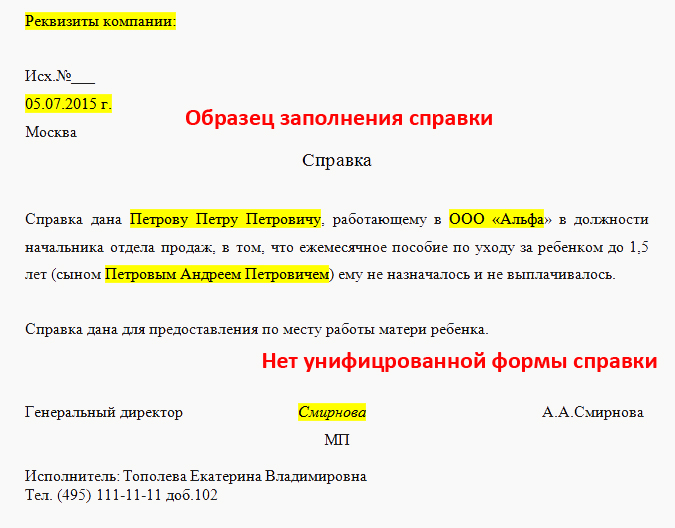

Читайте также по теме:Чтобы освободить материальную помощь, выделяемую работнику при рождении ребенка, от обложения налогом на доходы физлиц, он должен предоставить справку о доходах второго родителя по форме 2-НДФЛ.

В письме от 24.02.15 № 03-04-05/8495. отвечая на частный вопрос налогоплательщика, Минфин РФ разъяснил, как правильно исчислять и удерживать НДФЛ c суммы единовременной матпомощи, положенной по случаю рождения ребенка. Чиновники считают, что если работник написал заявление о получении материальной помощи при рождении ребенка, то вместе с документами, подтверждающими право получения этой помощи, он должен предоставить работодателю справку о неполучении вторым родителем ребенка материальной помощи и справку о его доходах по форме 2-НДФЛ.

Хотя Налоговый кодекс РФ не предусматривает безусловного права работодателя требовать справку по форме 2-НДФЛ с места работы другого родителя, налоговый агент несет ответственность за правильность удержания НДФЛ. По нормам пункта 8 статьи 217 Налогового кодекса РФ не подлежат обложению НДФЛ суммы единовременных выплат, в том числе в виде материальной помощи, положенные родителям, усыновителям или опекунам при рождении или ребенка, которые выплачиваются работодателем в течение первого года после рождения или усыновления ребенка, с ограничением в сумме 50 тысяч рублей на каждого ребенка. Если материальная помощь превышает эту сумму, налоговый агент обязан начислить и удержать НДФЛ с разницы.

Поэтому, в целях подтверждения факта получения или неполучения такой материальной помощи вторым из родителей, работодатель имеет право запросить сведения о его доходах по форме 2-НДФЛ. При этом, если работник не предоставил таких сведений, то работодатель обязан известить территориальный орган ФНС о невозможности исчислить НДФЛ с суммы материальной помощи. Такое извещение является исполнением обязанностей, предусмотренных для налоговых агентов статьей 226 Налогового кодекса РФ. При этом обязанность по уплате НДФЛ перейдет непосредственно к физическому лицу - налогоплательщику. Тогда сведения по форме 2-НДФЛ о доходах второго родителя ребенка все равно придется предоставить, но уже в территориальный орган ФНС, по месту регистрации.

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

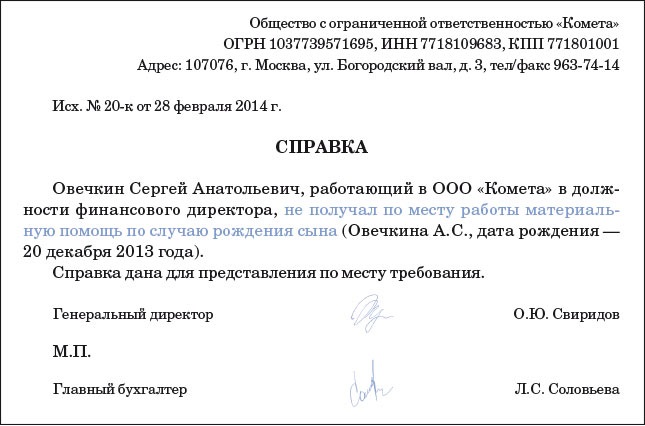

В письме от 07.12.12 № 03-04-06/8-346 Минфин разъяснил, как организация может получить подтверждение того, что второй родитель не получал материальную помощь при рождении ребенка.

Подтверждение такое необходимо, поскольку НДФЛ не облагается матпомощь при рождении ребенка до 50 тысяч рублей на одну семью, а работодатель как налоговый агент несет ответственность за правильное удержание НДФЛ.

Если один из родителей получил какую-то сумму матпомощи, то у второго необлагаемой будет только разница между 50 тысячами и суммой, полученной первым.

При этом НК не предусматривает права работодателя требовать справку 2-НДФЛ с места работы второго родителя. Однако поскольку работодатель несет ответственность за правильное удержание НДФЛ, то и требование предоставить справку с места работы второго родителя Минфин считает обоснованным.

Но если работник такую справку не принес, то организация может самостоятельно запросить сведения у работодателя второго супруга.

Если же второй родитель не работает и ни предоставление справки, ни запрос сведений невозможны, то "освобождение от налогообложения указанной материальной помощи может осуществляться организацией на основании соответствующего заявления, подписанного другим родителем, о неполучении указанной выплаты".

Рекомендуйте новость коллегам: Комментарии читателей

Наталья 18.12.2012 10:47

господи,чиновники вы наши,да что ж вы боитесь то ндфл упустить..Да эту помощь мало кому и дают(если и дают -то уж точно не в таком объеме), пусть бы и обоим дали родителям,так нет же-на семью и точка.И куча бумаг следом. 18.12.2012 11:44

ну. работодатель дает матпомощь, да еще и кучу гемора получает с этим. ему проще не давать)

Журнал «Зарплата» №3, март 2012

НДФЛ с единовременной материальной помощи при рождении ребенка

Организация оказала сотруднику материальную помощь в связи с рождением ребенка в размере 10 000 руб. Вправе ли она требовать справку по форме 2-НДФЛ о доходах другого родителя для подтверждения факта неполучения им материальной помощи?

Минфин России в письме от 25.01.2012 № 03-04-05/8-67 разъяснил следующее.

Единовременная материальная помощь при рождении ребенка не облагается НДФЛ, если она выплачивается в течение первого года после усыновления (удочерения) ребенка и ее размер не превышает 50 000 руб. в расчете на каждого ребенка (абз. 7 п. 8 ст. 217 НК РФ).

Поскольку размер помощи ограничен и она может быть выплачена одному из родителей по их выбору либо обоим родителям исходя из расчета общей суммы, для подтверждения факта получения (неполучения) помощи одним из родителей организация вправе потребовать от сотрудника справку по форме 2-НДФЛ о доходах другого родителя.

Самый простой путь - самый верный. Самое простое решение - всегда надежнее сложных.

![]()

Библиотека журнала «Главбух».

Расчет страховых взносов в 2011 году без ошибок и споров с проверяющими

4.4. Материальная помощь

По заявлениям работников (даже бывших) некоторые организации оказывают им материальную помощь. И, как показывает практика, при начислении взносов здесь часто возникают ошибки.

Итак, страховыми взносами не облагаются суммы единовременной материальной помощи (причем независимо от размера), выплаченной работникам только в двух случаях. Оба они прописаны в пункте 3 части 1 статьи 9 Закона № 212-ФЗ.

Во-первых, если материальная помощь оказана физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории Российской Федерации.

И, во-вторых, если выплата произведена работнику в связи со смертью члена (членов) его семьи. Как следует из статьи 2 Семейного кодекса РФ, членами семьи являются супруги, родители и дети (в том числе усыновленные).

Страховыми взносами также можно не облагать материальную помощь, если она оказана работникам (родителям, усыновителям, опекунам) при рождении (усыновлении/удочерении) ребенка. Правда, от взносов освобождена выплата в размере не более 50 000 руб. на каждого ребенка. Но здесь есть одно «но». Матпомощь не будет облагаться страховыми взносами, только если она оказана в течение первого года после рождения (усыновления/удочерения) ребенка. Год рождения ребенка устанавливается на основании свидетельства о рождении.

Самый простой путь - самый верный. Самое простое решение - всегда надежнее сложных.

Журнал «Зарплата» №8, август 2012

Когда матпомощь уменьшает налог на прибыль

О.В. Свентиховская

налоговый консультант

Основания для непризнания матпомощи

Законодательство прямо регламентирует порядок налогового учета материальной помощи для целей исчисления налога на прибыль.

Материальная помощь не поименована в статье 255 НК РФ. О том, что расходы в виде сумм материальной помощи работникам не учитываются в целях налогообложения прибыли, прямо говорится в пункте 23 статьи 270 НК РФ.

Формальное применение этой нормы запрещает признать любой вид материальной помощи работнику в налоговом учете (п. 4 письма Минфина России от 27.08.2009 № 03-03-06/1/549).

По мнению специалистов налогового ведомства, любая из видов материальной помощи по своей сути носит социальный характер (письмо ФНС России от 23.11.2007 № ВЕ-6-16/906@). Отсюда вывод – материальная помощь не включается в состав расходов, уменьшающих облагаемую базу по налогу на прибыль (письмо ФНС России от 27.04.2010 № ШС-37-3/698).

Если бухгалтер учитывал матпомощь в составе расходов на оплату труда, при проверке инспекторы эти суммы исключали и доначисляли налог на прибыль.

Самый простой путь - самый верный. Самое простое решение - всегда надежнее сложных.

Рождение ребенка для женщины и ее семьи – значимое событие. Новые радости и заботы, переживания и безграничное счастье. Когда срок беременности достигает 30 недель, женщина заканчивает свою трудовую деятельность и уходит в декретный отпуск.

Родив, мамочка целиком посвящает свое время новорожденному и, по возможности, остальным членам семьи. Период времени от рождения до полутора или трех лет (в некоторых случаях и дольше) называют отпуском по уходу за ребенком.

Трудовое законодательство России предусматривает ряд выплат до родов и после них. Некоторые носят обязательный характер, но встречаются и такие, как материальная помощь при рождении ребенка. Эти средства выплачиваются только по решению руководства организации.

Пособия могут носить разовый характер – тогда они называются единовременными. Либо производиться ежемесячно до достижения ребенком минимум 1 года 6 месяцев. Российское законодательство предусматривает более длительное пребывание женщин в отпуске по уходу - до трех или (в некоторых случаях) четырех с половиной лет.

Еще выплаты можно классифицировать по территориальному признаку:

Первое, на что может рассчитывать женщина, трудовой стаж которой составляет 2 года и более, – это оплата временного листка нетрудоспособности. После 30 недель вы уже не обязаны ходить на работу. Обычно срок БЛ (больничный лист) по БИР (беременности и родам) составляет 156 дней, т. е. приблизительно 2 месяца до знаменательного события и 3 после. В случае осложненных родов срок больничного листа продлевается. Выплата по такому документу производится в течение 1 месяца после предоставления всех бумаг. Суммы больничного листа, как правило, значительны. Но нужно учесть тот факт, что деньги вы получите только после родов.

Итак, плавно мы приблизились ко второй выплате – единовременное пособие при рождении ребенка. Этот вид пособий является федеральным, выплачивается вне зависимости от того, работала или нет женщина до родов. Размер материальной помощи при рождении ребенка в 2014 году составил 13 741 руб. в 2013 году – 13 087 руб.

Если женскую консультацию вы посетили заблаговременно, в срок до 12 недель, то до рождения ребенка оформляют еще одну выплату за раннюю постановку на учет. Сумма такого пособия невелика (порядка 500 рублей), но все же и это деньги. Их можно потратить на первую пачку памперсов для новорожденных.

Чтобы оформить такое пособие, как единовременная материальная помощь при рождении ребенка, необходимо собрать определенный пакет документов. Какие именно бумаги в него входят, можно узнать из нижеприведенной таблицы.

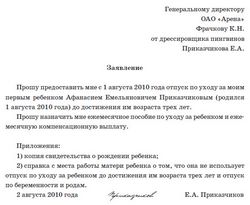

Заявление на материальную помощь при рождении ребенка

Пишется собственноручно по образцу компании или органа соцзащиты населения

Единовременная материальная помощь при рождении ребенкаЕсть добровольные выплаты, которые работодатель (чаще всего руководитель государственного предприятия) начисляет сотруднице за рождение ребенка. Можно назвать такое пособие поощрением или премией. ТК РФ никоим образом не регулирует выдачу такого пособия, как добровольная материальная помощь при рождении ребенка. Таким образом, результат обращения к руководству может носить как положительный (одобрение), так и отрицательный (отказ) характер. Материальная помощь при рождении ребенка в 2014 году может составлять любую сумму, на усмотрение руководителя предприятия, но не большую, нежели предусмотрено в Налоговом Кодексе (50 тысяч рублей).

Многие родители интересуются, облагается ли НДФЛ материальная помощь при рождении ребенка? Вопросы налоговых платежей, связанных с упомянутой выплатой, регулируются статьей 270, п. 23 НК РФ. Согласно этому пункту, единовременная материальная помощь при рождении ребенка не подлежит обложению налогом при соблюдении следующего ряда условий:

Материальная помощь при рождении ребенка может быть оказана и маме, и папе малыша, если у них разные работодатели. Для оформления выплаты нужно обратиться к руководству организации с письменным заявлением. Компания может потребовать у вас дополнительные документы, например, о получении или неполучении данной выплаты супругом(ой).

При этом законом не запрещено получать по месту работы каждого из родителей такое пособие, как материальная помощь при рождении ребенка. Налогообложение устанавливает единственное ограничение для неоплаты НДФЛ: если сумма превысит значение в 50 000 рублей, то одна из организаций обязана будет удержать налог на доходы физических лиц и произвести сопутствующие взносы в страховые фонды. Материальная помощь при рождении ребенка (2014 г. р.) не отличается никакими изменениями от прошлых лет практики.

Однако в получении денег может быть и отказано. Иногда бывает так, что во внутренних распоряжениях организации такие выплаты вообще не предусмотрены. Но руководитель или профсоюз могут повлиять на ситуацию. Так что смело обращайтесь с заявлением к руководству. Хотя заставить компанию выплатить вам такое пособие законодательно нет возможности. Хорошие отношения с руководителем и признание им вашей компетентности в рабочих вопросах – вот эти аспекты могут повлиять на принятие положительного решения. Известны случаи, когда даже индивидуальные предприниматели оказывали матпомощь сотруднице при рождении ребенка.

Бухгалтерские проводки и нюансы налогообложенияНекоторым бухгалтерам, особенно неопытным, сложно разобраться с выплатой "Материальная помощь при рождении ребенка". Бухгалтерские проводки в программе "1С: Бухгалтерия" составляются автоматически: ДТ 92.2 – КТ 70. Но дело не в этом, вернее, не только в этом. Оказывается, в данном вопросе есть множество нюансов. Налогообложение, в соответствии с НК РФ, не производится в случаях со следующими выплатами:

Под иными видами материальной помощи следует понимать выплаты, связанные:

Как уже упоминалось выше, матпомощь, оказанная сотруднику при рождении (усыновлении) ребенка, не облагается страховыми взносами в пределах суммы в 50000 руб. Также не подлежат налогообложению (ЕСН) выплаты, связанные с оказанием помощи при наступлении чрезвычайных ситуаций.

В 2010 году законодательство в части оплаты ЕСН изменилось. Согласно ФЗ 212-ФЗ, остальные выплаты (кроме вышеописанных) облагаются страховыми суммами в соответствующие фонды, если размер помощи превышает 4 тыс. руб. Организация должна будет вычесть из остатка 20 % в пользу Пенсионного Фонда, 2,9 % в Фонд Соцстраха (ФСС) и 3,1 % в ФОМС.

Не облагаются взносами ЕСН выплаты, связанные с несчастными случаями на производстве и получением профессиональных заболеваний при наличии подтверждающих документов.

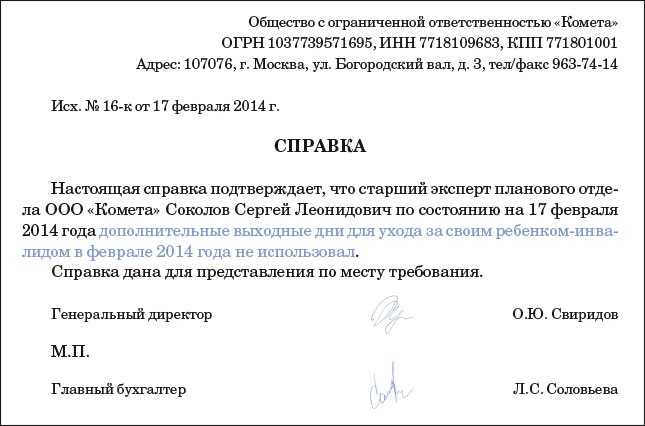

Получение матпомощи. НачалоПервым шагом к получению единовременной помощи в связи с появлением на свет малыша или его усыновлением, будет внимательное изучение вашего трудового договора и внутренних документов локального характера.

В случае если данный вид помощи предусмотрен организацией, в которой вы официально устроены, работодатель не сможет вам в этом праве отказать. Вот только сумма выплаты будет зависеть от директора предприятия. В любом случае более чем на 50000 руб. можно не рассчитывать.

Второй вариант развития событий - организация данный вид помощи не оказывает. Но и в такой ситуации стоит попробовать обратиться к руководству. Да, результат может быть и отрицательным. Это нужно учитывать. Работодатель не обязан, но может по своему желанию оказать матпомощь своим сотрудникам.

Кроме того, стоит изучить документы в компании второго родителя. Возможно, в вашей организации вам откажут в выплате, а в той, где работает супруг(а), такой вид помощи предусмотрен.

Также не запрещено законодательством РФ (ни налоговым, ни трудовым) обращаться за выплатой в обе организации, если работодатель у супругов разный. Ограничение по суммарной выплате будет составлять 50000 руб. В рамках данной суммы НДФЛ не начисляется.

Заявление на материальную помощь, в котором будет указана причина её предоставления (рождение ребенка, смерть одного из членов семьи, другие события), пишется в произвольной форме, но обязательно включает в себя следующую информацию и реквизиты:

1. Шапка документа (располагается в верхнем правом углу). Вот примерный шаблон:

Генеральному директору _____________________

(полное наименовании организации)

ФИО директора ______________________

ФИО сотрудника ______________________

Занимаемая должность _________________

2. Текст (подзаголовок ЗАЯВЛЕНИЕ посреди странички), затем следующая информация:

Немаловажными являются подтверждающие документы на право получения матпомощи от работодателя. Важно учесть то, что материальная помощь может быть предоставлена на каждого ребенка в отдельности (до 50 000 руб.), чей возраст не превышает 1 года. Например, рождение близнецов и другие случаи, предусмотренные законодательством.

Может потребоваться подтверждение из организации супруга(и) о получении или неполучении матпомощи у его работодателя. Либо организация может самостоятельно запросить такие данные. Всегда проще приложить справку с работы супруга(и), чем ждать подтверждения на официальный запрос.

В случае удовлетворения вашего обращения работодатель должен составить приказ. В нем будут описаны два важных для вас момента: сумма матпомощи и срок ее выплаты.

После этого остается только ждать перечисления денежных средств на ваш расчетный счет в банке или выплаты из кассы организации.

О том, облагается ли НДФЛ и страховыми взносами сумма материальной помощи в связи с рождением ребенка, а также о документах, обосновывающих данную выплату, рассказывают эксперты службы Правового консалтинга ГАРАНТСветлана Овчинникова и Максим Золотых.

По приказу руководителя работнику выплачивается материальная помощь в связи с рождением ребенка в размере 19 000 руб. Облагается ли данная материальная помощь страховыми взносами и НДФЛ? Должен ли работник предоставить справку с места работы жены, содержащую информацию о получении (неполучении) ею аналогичной помощи и о размере этой помощи?

Выплата работникам материальной помощи не зависит от количества и качества выполняемой работы и не связана с выполнением трудовых функций работником, поэтому не относится к оплате труда. Материальная помощь работникам может быть выплачена на основании приказа руководителя или заявления работника организации, подписанного руководителем. Случаи, условия и порядок выплаты работникам материальной помощи организация вправе предусмотреть в коллективном договоре (ст. 41 ТК РФ) и (или) в локальных нормативных актах работодателя.

Взносы на обязательное социальное страхование в ПФР, ФОМС и ФСС РФ

Согласно ч. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ (далее – Закон N 212-ФЗ) объектом обложения страховыми взносами для плательщиков страховых взносов признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, а также по договорам авторского заказа, договорам об отчуждении исключительного права, лицензионным договорам.

Статьей 9 Закона N 212-ФЗ определен перечень выплат и вознаграждений, на которые не начисляются страховые взносы. В числе таких выплат поименованы суммы единовременной материальной помощи, оказываемой плательщиками страховых взносов работникам (родителям, усыновителям, опекунам) при рождении ребенка, выплачиваемой в течение первого года после его рождения, но не более 50 000 рублей на каждого ребенка (п. 3 ч. 1 ст. 9 Закона N 212-ФЗ). Первый год жизни заканчивается накануне дня рождения ребенка (п. 3 ст. 4 Закона N 212-ФЗ).

Если материальная помощь в связи с рождением ребенка выплачена по истечении одного года после его рождения, то организация-плательщик страховых взносов вправе применить п. 11 ч. 1 ст. 9 Закона N 212-ФЗ, на основании которого не облагаются страховыми взносами суммы материальной помощи, оказываемой работодателями своим сотрудникам, не превышающие 4000 руб. на одного работника за расчетный период (смотрите также письмо Минздравсоцразвития России от 05.04.2010 N 5905-17).

Таким образом, в рассматриваемой ситуации не будет подлежать обложению страховыми взносами в ПФР, ФОМС и ФСС РФ вся сумма материальной помощи (19 000 рублей), если она выплачена в течение первого года после рождения ребенка.

Если же такая помощь выплачена работодателем по истечении одного года после рождения малыша, то на сумму, превышающую 4000 рублей, необходимо начислить страховые взносы.

Взносы на страхование от несчастных случаев и профзаболеваний

В соответствии со ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ “Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний” (далее – Закон N 125-ФЗ) объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, выплачиваемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, если в соответствии с гражданско-правовым договором страхователь обязан уплачивать страховщику страховые взносы. База для начисления страховых взносов определяется как сумма этих выплат и иных вознаграждений, начисленных страхователями в пользу застрахованных, за исключением сумм, указанных в ст. 20.2 Закона N 125-ФЗ.

Отметим, что объект обложения страховыми взносами на обязательное социальное страхование от НС и ПЗ и база для их начисления полностью совпадают с объектом обложения и базой для начисления взносов на обязательное социальное страхование, предусмотренными Законом N 212-ФЗ (ст. 20.1 Закона N 125-ФЗ). Согласно пп. 3 п. 1 ст. 20.2 Закона N 125-ФЗ не подлежат обложению страховыми взносами: на страхование от НС и ПЗ суммы единовременной материальной помощи, оказываемой страхователями работникам при рождении ребенка, выплачиваемой в течение первого года после его рождения, но в сумме не более 50 000 рублей.

Кроме того, не подлежат обложению страховыми взносами суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4000 руб. на одного работника за расчетный период (пп. 12 п. 1 ст. 20.2 Закона N 125-ФЗ). То есть (как и в случае со страховыми взносами на обязательное социальное страхование), если материальная помощь в связи с рождением ребенка выплачена по истечении одного года после его рождения, такая помощь не облагается страховыми взносами только в сумме 4000 руб. а сумма, превышающая 4000 руб. является объектом обложения взносами на страхование от НС и ПЗ.

На основании п. 1 ст. 209 НК РФ объектом обложения НДФЛ, в частности, признается доход, полученный налогоплательщиком (физическим лицом) от источников в РФ. При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах (п. 1 ст. 210 НК РФ).

В силу п. 1 ст. 226 НК РФ организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет сумму налога. Согласно п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Доходы, не подлежащие налогообложению (освобождаемые от налогообложения), перечислены в ст. 217 НК РФ. Согласно п. 8 ст. 217 НК РФ не подлежат налогообложению суммы единовременных выплат (в том числе в виде материальной помощи), осуществляемых работодателями работникам при рождении ребенка в течение первого года после его рождения, но в сумме не более 50 000 рублей. С суммы материальной помощи, превышающей 50 000 рублей, НДФЛ удерживается в общем порядке. Положения настоящего пункта применяются также к доходам, полученным налогоплательщиком в натуральной форме (письмо Минфина России от 09.08.2010 N 03-04-06/6-175).

В соответствии с п. 28 ст. 217 НК РФ освобождены от налогообложения доходы, не превышающие 4 000 рублей за налоговый период, полученные сотрудниками в виде материальной помощи, оказываемой работодателями.

Учитывая нормы главы 23 НК РФ, при выплате работнику материальной помощи в связи с рождением ребенка в сумме 19 000 рублей в течение первого года после его рождения, указанная сумма освобождается от обложения НДФЛ.

Выплата материальной помощи в связи с рождением ребенка, произведенная организацией по истечении одного года после рождения ребенка, не облагается НДФЛ только в пределах 4000 руб.

Документы, служащие основанием для выплаты материальной помощи

Материальная помощь может быть выплачена на основании приказа руководителя или заявления работника организации, с резолюцией руководителя.

В приказе о выплате материальной помощи, как правило, указывается:

– фамилия, имя и отчество лица, получающего помощь;

– причина выплаты материальной помощи;

– сумма материальной помощи.

К этим документам прикладывают копии свидетельства о рождении (усыновлении (удочерении)) ребенка.

По вопросу о необходимости предоставления работником справки с места работы жены, содержащей информацию о получении (неполучении) ею материальной помощи в связи с рождением ребенка и о размере этой помощи, отметим следующее. В письмах Минфина России от 26.12.2012 N 03-04-06/6-367, от 25.01.2012 N 03-04-05/8-67 разъясняется, что из нормы п. 8 ст. 217 НК РФ следует, что не подлежит обложению НДФЛ единовременная материальная помощь при рождении ребенка, предоставляемая в сумме, не превышающей 50 000 рублей, одному из родителей по их выбору либо двум родителям исходя из общей суммы 50 000 рублей.

Таким образом, Минфин России последовательно придерживается точки зрения, согласно которой освобождение от обложения НДФЛ материальной помощи в размере 50 000 рублей может быть применено в отношении конкретного ребенка только один раз, при этом воспользоваться льготой может либо один из родителей, либо оба, распределив между собой сумму 50 000 рублей (смотрите также письма Минфина России от 01.07.2013 N 03-04-06/24978, от 16.01.2013 N 03-04-05/10-26).

Однако вышеизложенное утверждение Минфина России представляется не совсем корректным. Ведь в нормах НК РФ не указано, что воспользоваться льготой, предусмотренной п. 8 ст. 217 НК РФ, налогоплательщик, у которого родился ребенок, может лишь при условии, что второй родитель не воспользовался данной льготой. Налоговое законодательство не содержит и требований подтверждения вторым родителем факта неполучения соответствующей материальной помощи.

Представители Минфина России в письме от 07.12.2012 N 03-04-06/8-346 также отмечают, что специальных положений, устанавливающих право работодателя при расчете материальной помощи, освобождаемой от обложения НДФЛ, требовать представление справки по форме 2-НДФЛ “Справка о доходах физического лица за 20__ год” с места работы другого родителя, в НК РФ не содержится. Вместе с тем, поскольку при получении сотрудником организации материальной помощи ответственность за правильность удержания НДФЛ возлагается НК РФ на организацию, являющуюся налоговым агентом, то для подтверждения факта получения или неполучения такой помощи одним из родителей требования организации о предоставлении сведений о доходах физических лиц по форме 2-НДФЛ представляются обоснованными.

Если сотрудник организации не представляет сведения о получении указанной материальной помощи другим родителем, являющимся работником иной организации, то организация вправе самостоятельно запросить в другой организации необходимые сведения.

В случае невозможности представления справки по форме 2-НДФЛ по не зависящим от физического лица обстоятельствам (например, другой родитель не работает) освобождение от налогообложения указанной материальной помощи может осуществляться организацией на основании соответствующего заявления, подписанного другим родителем о неполучении указанной выплаты.

В письме Минфина России от 01.07.2013 N 03-04-06/24978 также сказано, что для подтверждения факта получения (неполучения) материальной помощи одним из родителей может использоваться форма 2-НДФЛ, содержащая данные о доходах, выплаченных физическому лицу его работодателем за период в течение первого года после рождения ребенка. Кроме того, для подтверждения отсутствия трудовых отношений у одного из родителей могут использоваться данные его трудовой книжки, а также соответствующие справки, выданные органами службы занятости.

Относительно рассматриваемой ситуации, учитывая приведенные выше разъяснения Минфина России, а также отсутствие судебной практики, полагаем, что во избежание налоговых рисков организации целесообразно обеспечить наличие документов, подтверждающих факт получения (неполучения) женой работника материальной помощи, предусмотренной п. 8 ст. 217 НК РФ.

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ .

Оставить комментарий Отменить ответ