Рейтинг: 4.1/5.0 (1637 проголосовавших)

Рейтинг: 4.1/5.0 (1637 проголосовавших)Категория: Бланки/Образцы

Кредитные договора стали привычными для большинства россиян. Потребительское кредитование подробно регламентировано действующим законодательством. Однако случаи нарушения требований нормативно-правовых актов со стороны кредитных организаций встречаются. Зачастую они носят скрытый характер, и человек, далекий от всех нюансов и хитросплетений правового регулирования кредитования, не всегда замечает условия для него не очень выгодные. Как показывает практика, наиболее часто кредитные организации прибегают к уловкам по страхованию заемщика. И именно возврат страховки по кредиту составляет значительную долю судебной практики по спорам между заемщиками и кредитными организациями.

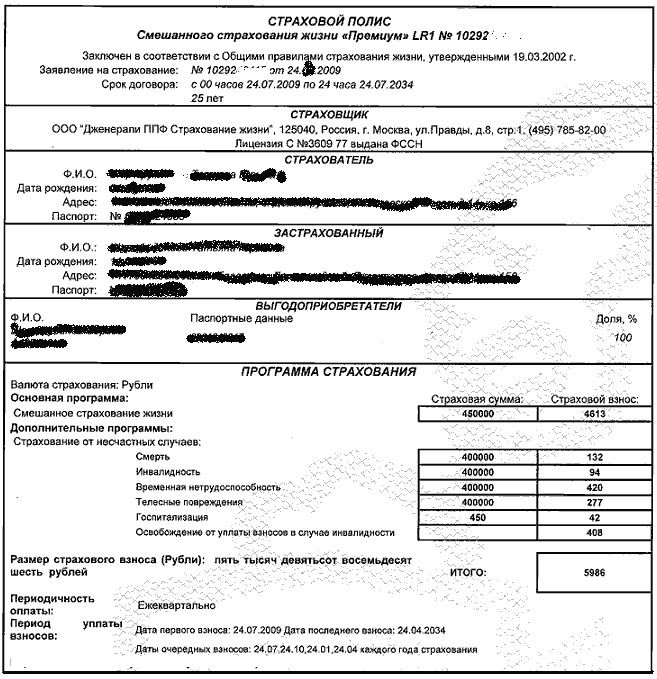

Появление страховки в кредитном договореДействующее законодательство предусматривает право заемщика застраховать свои риски, которые могут привести к неисполнению им обязанностей по кредитному договору. Однако практика показывает, что в большинстве случаев условие о страховании так или иначе входит в кредитный договор и мнение заемщика иногда и вовсе не учитывается.

На сегодняшний день наиболее распространены следующие варианты включения условия о страховании при заключении кредитного договора:

Данные страховые договора покрывают различные страховые риски, вероятность наступления которых, по мнению банка, велика. Но независимо от варианта заключения договора страхования и страховых рисков во всех случаях выгодоприобретателем выступает банк. Таким образом, страховка позволяет погасить задолженность по кредитному договору в случае каких-либо неприятностей в жизни заемщика, влекущих утрату им платежеспособности.

С одной стороны выгода заемщика вполне очевидна, но с другой стороны – нередко возникает ситуация, когда заемщик вынужден значительно переплачивать по кредиту за денежные средства, которыми он не пользовался, так как они были сразу списаны банком в счет оплаты страховки. Нередко сумма страховой премии составляет третью часть суммы кредита, что делает платежи по кредиту довольно ощутимыми.

Варианты возврата страховкиЛюбой договор, в том числе и договор страхования, можно расторгнуть в установленном законодательством порядке. Относительно договоров страхования, заключенных вместе с кредитным договором, порядок действий по расторжению договора страхования зависит от варианта его заключения.

Если заемщик заключил договор страхования путем присоединения к договору коллективного страхования, то ему необходимо первоначально направить в адрес банка претензию с требованием исключить из кредитного договора пункт о присоединении к договору страхования, а также вернуть ему сумму уплаченной страховки. В случае отказа кредитной организации в удовлетворении указанных требований заемщик вправе обратиться в суд. В исковом заявлении необходимо указать обстоятельства заключения кредитного договора, а также факт отказа кредитной организации от удовлетворения претензии в добровольном порядке. Данное требование или исковое заявление может быть подано в любой момент действия кредитного договора.

В случае, если договор страхования был заключен одновременно с кредитным договором, но отдельным документом, то претензию необходимо направлять не только в адрес кредитной организации, но и страховой компании. Аналогично подается и исковое заявление, по которому ответчиками выступают обе организации.

Совет: при обращении в суд необходимо соблюсти досудебный порядок урегулирования спора, поэтому направление претензий носит обязательный характер. Претензию необходимо готовить в двух экземплярах, один из которых с отметкой о приеме ответчиком в дальнейшем прикладывается к исковому заявлению.

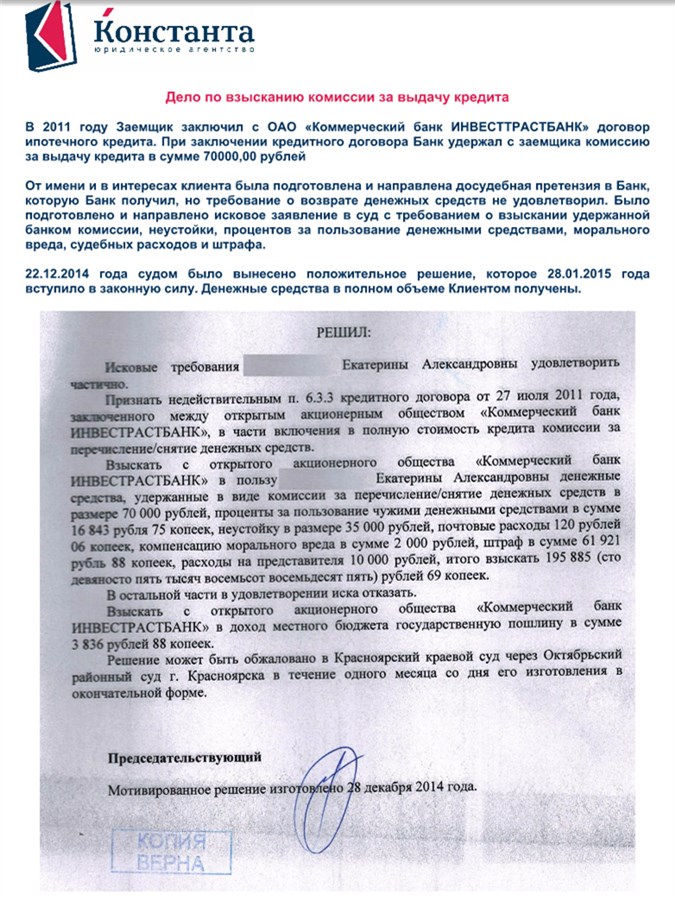

Судебная практика по возврату страховкиАнализ правоприменительной практики по рассмотрению требований заемщиков по возврату страховок по кредитам показывает, что суды в различных ситуациях по разному решают сложившиеся спорные ситуации.

Так судебная практика по кредитам в пользу заемщика складывается из законодательного принципа, что любой договор должен заключаться добровольно, а стороны могут осознавать весь объем прав и обязанностей, вытекающий из данных договорных отношений. Законодательство содержит прямой запрет на включение в кредитный договор требований, обуславливающих его заключение. Таким образом, если кредитная организация включает в текст договора обязательное условие страхования заемщика, то данный пункт договора может быть признан недействительным. Аналогично могут быть признаны недействительными условия кредитного договора о страховании, которые выражены в договоре нечетко. Например, суд признал условия о страховании жизни и здоровья заемщика, включенные в договор потребительского кредитования, недействительными по причине того, что данные условия были включены в пункт, не относящийся к условиям страхования, были выражены специальными терминами, что значительно затрудняло понимание заемщиком, не имеющим специальных познаний.

Абсолютно всегда суды на стороне заемщиков при досрочном погашении задолженности по кредиту. Практика показывает, что досрочное расторжение кредитного договора нередко не прекращает действие страховки. Суд исходит из того, что в связи с расторжением договора кредитования все правоотношения между гражданином и кредитной организацией прекращаются, следовательно, должно быть прекращено и действие страховки. Отметим, что ни договор страхования, ни кредитный договор не могут содержать запрет на досрочное расторжение. Кстати, это законодательное требование дает право гражданину требовать расторгнуть досрочно договор страхования, в том числе и заключенный в пользу кредитной организации. И в этой ситуации не имеет значения, прекратил действие кредитный договор или нет. При рассмотрении подобных требований суды выносят однозначное решение о расторжении договора страхования.

Совет: расторгнуть договор страхования часто можно и без обращения в суд, но часто договор страхование содержит оговорку, что в случае досрочного расторжения страховая премия не возвращается. Поэтому для возврата суммы страховки в такой ситуации необходимо требовать в суде не расторгнуть договор страхования, а признать его недействительным, тогда страховка будет возвращена заемщику в полном объеме.

Кстати, даже судебная практика по ст. 177 УК РФ показывает, что при расчете суммы задолженности по кредитным обязательствам по заявлению заемщика сумма страховой премии, а также проценты на неё могут быть исключены из суммы долга.

Важно помнить, что для положительного решения вопроса по взысканию страховки по кредитному договору заемщику необходимо доказать, что он не согласен с условиями страхования, что данная услуга ему навязана банком, либо он не осознавал в момент подписания кредитного договора, что одновременно с этим он заключает и договор страхования.

Однако далеко не всегда суды соглашаются с доводами заемщиков и удовлетворяют их требования по расторжению договора страхования и возврату страховки.

Наиболее часто правота кредитных организаций в отношении страхования заемщика подтверждается по договорам автокредитования и ипотеки. В последнем случае некоторые виды страхования носят обязательный характер согласно действующего законодательства. Кроме того, суд встает на сторону банка в том случае, если кредитная организация докажет, что у заемщика были альтернативные варианты заключения кредитного договора на условиях, не предусматривающих страхование каких-либо рисков. В таком случае суд считает, что заключенный договор страхования с кредитным договором носит добровольный характер, так как заемщик имел возможность выбрать вариант кредитного договора без страховки.

Возврат страховки по кредиту по своей юридической сложности ничуть не сложнее, чем возврат долга по расписке. Но в то же время здесь множество характерных только для этих правоотношений нюансов, которые учесть может только опытный юрист. В пользу участия профессионалов в рассмотрении споров по взысканию страховки говорит и судебная практика. Только грамотно составленное исковое заявление с учетом сложившейся правоприменительной практики обеспечивает успешное решение по делу. При этом не имеет значение, осуществляется ли возврат страховки после досрочного расторжения кредитного договора или во время возникновения просрочки по уплате действующего кредита. Поэтому любые споры с кредитными или страховыми организациями лучше доверять профессионалам, ведь на той стороне тоже стоят специалисты. А грамотная работа опытного юриста позволит достичь успеха даже в самых сложных конфликтах в сфере кредитования.

[наименование страховой организации]

адрес: [вписать нужное]

телефон: [указать номер]

Исковое заявление о взыскании страховой суммы по договору страхования жизни в целях погашения задолженности по кредитному договору

[Число, меся, год] между [наименование Истца] и [Ф. И. О.] (далее - заемщик) был заключен кредитный договор N [значение] (далее - кредитный договор). Сумма займа составила [сумма цифрами и прописью] рублей.

Одновременно с кредитным договором был оформлен договор страхования жизни между заемщиком и [наименование Ответчика] N [значение] от [число, месяц, год] (страховой полис N [значение]), по которому [наименование Истца] является выгодоприобретателем (далее - договор страхования). По договору страхования Ответчик обязался при наступлении страхового случая (смерти заемщика) выплатить страховую сумму выгодоприобретателю в пределах непогашенной задолженности страхователя (заемщика) по кредитному договору. Срок страхования равен сроку действия кредитного договора, а именно [вписать нужное].

[число, месяц, год] наступил страховой случай: [указать обстоятельства, при которых наступила смерть заемщика]. Это подтверждается свидетельством о смерти, выданным [указать когда и кем], [иные документы, например, справкой об обстоятельствах наступления страхового случая].

В связи с этим Ответчику было направлено уведомление о наступлении страхового случая с требованием выплатить страховую сумму в размере [сумма цифрами и прописью] рублей. Однако Ответчик отказал в страховой выплате, мотивируя это [указать причины отказа].

В соответствии с п. 1 ст. 934 ГК РФ обязанность страховщика по выплате страховой суммы возникает при наступлении страхового случая.

Согласно п. 2 ст. 9 Закона РФ от 27 ноября 1992 г. N 4015-I "Об организации страхового дела в РФ" страховым случаем является совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам.

Ответчик освобождается от выплаты страховой суммы по основаниям, предусмотренным ст. ст. 961, 963, 964 ГК РФ, а также п. [значение] договора страхования. Указанная Ответчиком причина не является основанием для отказа в страховой выплате [или эта причина не предусмотрена законом и договором, или такая причина предусмотрена, но реальные обстоятельства не подпадают под нее, например, привести доказательства того, что умысел застрахованного лица в наступлении страхового случая отсутствует].

В силу требований ст. 309 ГК РФ обязательства должны исполняться надлежащим образом в соответствии с условиями обязательства и требованиями закона, иных правовых актов, а при отсутствии таких условий и требований - в соответствии с обычаями делового оборота или иными обычно предъявляемыми требованиями.

В соответствии со ст. 310 ГК РФ односторонний отказ от исполнения обязательства и одностороннее изменение его условий не допускаются, за исключением случаев, предусмотренных законом.

Таким образом, Ответчик неправомерно отказывается от исполнения обязательства по выплате страховой суммы.

Кроме того, в соответствии с п. 1 ст. 395 ГК РФ за пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо неосновательного получения или сбережения за счет другого лица подлежат уплате проценты на сумму этих средств. Размер процентов определяется существующими в месте жительства кредитора или, если кредитором является юридическое лицо, в месте его нахождения, опубликованными Банком России и имевшими место в соответствующие периоды средними ставками банковского процента по вкладам физических лиц. Эти правила применяются, если иной размер процентов не установлен законом или договором.

Таким образом, Ответчик обязан уплатить проценты за пользование чужими денежными средствами за период с [день отказа в выплате страховой суммы] до фактической даты перевода страховой суммы на расчетный счет Истца.

На основании вышеизложенного, руководствуясь ст. ст. 309, 310, 395, 934, 947, 961, 963, 964 Гражданского кодекса РФ, ст. 9 Закона РФ от 27 ноября 1992 г. N 4015-I "Об организации страхового дела в Российской Федерации", ст. ст. 125, 126 Арбитражного процессуального кодекса РФ, просим

1. Взыскать с Ответчика страховую сумму в размере [сумма цифрами и прописью] рублей.

2. Взыскать с Ответчика проценты за пользование чужими денежными средствами.

1. Уведомление о вручении или иные документы, подтверждающие направление Ответчику копии искового заявления и приложенных к нему документов.

2. Документ, подтверждающий уплату государственной пошлины.

3. Копия кредитного договора от [число, месяц, год] N [значение].

4. Копия договора страхования жизни от [число, месяц, год] N [значение].

5. Копия свидетельства о смерти застрахованного лица (заемщика).

6. Копия уведомления о наступлении страхового случая от [число, месяц, год].

7. Копия отказа в выплате страховой суммы от [число, месяц, год].

8. Расчет исковых требований.

9. Доверенность/иные документы, подтверждающие полномочия на подписание искового заявления.

10. [Иные документы, подтверждающие обстоятельства, на которых Истец основывает свои требования].

[подпись, инициалы, фамилия лица, подписавшего заявление]

[число, месяц, год]

проживающий: индекс, адрес, телефон

юридический адрес: 620026, г. Екатеринбург, ул. Куйбышева-75.

Цена иска: 50239 руб. 32 коп.

о защите прав потребителей, взыскании страховой премии, неустойки, компенсации морального вреда, возмещении судебных расходов.

26 июля 2012 года между Ф. А.А. (Заемщик) и ответчиком ОАО "СКБ-БАНК" (Банк) был заключен кредитный договор № ___________ на сумму 300 000 (триста) рублей.

Но после получения суммы кредита Ф. А.А. обнаружил, что часть денежных средств была направлена банком безналичным денежным переводом в страховую компанию ЗАО «АВС-ФИНПРОМКО». При этом сам кредитный договор не содержал условия о страховании, заёмщик узнал об этом условии только после выдачи кредита. Бланк приходно-кассового ордера № _____________ от 26 июля 2012 года был составлен сотрудником банка по находящимся у него реквизитам. В приходно-кассовом ордере прописан выгодоприобретатель: СКБ-Банк. Кроме того, в указанном документе указан срок действия договора (полиса страхования) - 7 лет. Однако истец не заключал договора страхования, сумма 21 000 (двадцать одна) тысяча рублей была удержана из суммы кредита и переведена на счет страховой компании в одностороннем порядке. Хотя на стадии заключения сделки банк представил договор, не содержащий условие о страховании, в результате чего у заемщика сложилось впечатление о предоставлении кредита без страхования.

В силу пункта 2 статьи 935 Гражданского кодекса РФ личное страхование жизни или здоровья является добровольным и не может никем быть возложено на гражданина в качестве обязательства, обусловливающего предоставление ему другой самостоятельной услуги. Действия ответчика по перечислению страховой организации страховой премии в одностороннем порядке, без заявления заемщика, свидетельствуют о том, что у истца не имелось возможности получить кредит без исполнения условия об оплате страховой премии. Таким образом, банком неправомерно была удержана сумма страховой премии единовременно при выдаче кредита и поставлена в погашение заемщику в размере 21000 рублей. Ответчик нарушил ст. 16 Закона РФ "О защите прав потребителей": перечисляя страховку и указывая в качестве выгодоприобретателя СКБ-банк, банк тем самым обусловил приобретение одной платной услуги (предоставление кредита) обязательным приобретением иной платной услуги.

С учетом изложенного, взимание банком комиссии за присоединение к Программе страхования, применительно к пункту 1 статьи 16 Федерального закона "О защите прав потребителей", нарушает установленные законом права и интересы потребителей. На основании ст. 1102 ГК РФ лицо, которое без установленных законом, иными правовыми актами или сделкой оснований приобрело или сберегло имущество (приобретатель) за счет другого лица (потерпевшего), обязано возвратить последнему неосновательно приобретенное или сбереженное имущество (неосновательное обогащение).

Согласно ст. 395 ГК РФ за пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо неосновательного получения или сбережения за счет другого лица подлежат уплате проценты на сумму этих средств. Размер процентов определяется существующей в месте жительства кредитора, а если кредитором является юридическое лицо, в месте его нахождения учетной ставкой банковского процента на день исполнения денежного обязательства или его соответствующей части. При взыскании долга в судебном порядке суд может удовлетворить требование кредитора, исходя из учетной ставки банковского процента на день предъявления иска или на день вынесения решения. Эти правила применяются, если иной размер процентов не установлен законом или договором.

В соответствии с частью 2 ст. 1107 ГК РФ на сумму неосновательного денежного обогащения подлежат начислению проценты за пользование чужими средствами (ст. 395 ГК РФ) с того времени, когда приобретатель узнал или должен был узнать о неосновательности получения или сбережения денежных средств.

В соответствии с п. 2 Постановления Пленума Верховного Суда РФ, ВАС РФ № 13, 14 от 08.10.1998 года "О практике применения положений Гражданского кодекса РФ о процентах за пользование чужими денежными средствами" при расчете подлежащих уплате годовых процентов по ставке рефинансирования Центрального банка РФ число дней в году (месяце) принимается равным соответственно 360 и 30 дням.

Проценты за пользование чужими денежными средствами должны начисляться на размер суммы денежных средств, неправомерно полученных и удерживаемых банком со дня внесения их истцом. Расчет суммы задолженности осуществляется с учетом правовой позиции, изложенной в Постановлении Президиума ВАС РФ № 5451/09 от 22.09.2009 г.

Расчет процентов:

(расчет суммы задолженности осуществляется с учетом правовой позиции, изложенной в Постановлении Президиума ВАС РФ № 5451/09 от 22.09.2009 г.)

Сумма задолженности 21000 руб. 0 коп.

Ставка рефинансирования: 8.25%

Проценты итого за период = (21000) * 518 * 8.25/360 = 2492 руб. 88 коп.

Неправомерными действиями ответчика умышленно были нарушены права истца, как потребителя банковских услуг. Истцу причинен моральный вред. Истец оценивает моральный вред в размере 10 000,00 рублей.

В соответствии с п. 6 ст. 13 Закона РФ «О защите прав потребителя» при удовлетворении судом требований потребителя, установленных законом, суд взыскивает с изготовителя (исполнителя, продавца, уполномоченной организации или уполномоченного индивидуального предпринимателя, импортера) за несоблюдение в добровольном порядке удовлетворений требований потребителя штраф в размере 50% от суммы, присужденной судом в пользу потребителя.

В соответствии с разъяснениями, содержащимися в п. 46 Постановления Пленума ВС РФ от 28 июня 2012 года № 17 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей» при удовлетворении судом требований потребителя в связи с нарушением его прав, установленных Законом о защите прав потребителей, которые не были удовлетворены в добровольном порядке изготовителем (исполнителем, продавцом, уполномоченной организацией или уполномоченным индивидуальным предпринимателем, импортером), суд взыскивает с ответчика в пользу потребителя штраф независимо от того, заявлялось ли такое требование суду.

На основании ст. 98 ГПК РФ, стороне, в пользу которой состоялось решение суда, суд присуждает возместить с другой стороны все понесенные по делу судебные расходы, за исключением случаев, предусмотренных ч. 2 ст. 96 ГПК РФ.

Судебные расходы на составление иска составили 2000 рублей, которые подлежат взысканию с ответчика в пользу истца.

На основании вышеизложенного прошу:

1. Взыскать с ответчика ОАО «СКБ-Банк» в пользу Ф.А.А. сумму страховой премии как неосновательного обогащения в размере 21 000,00 рублей.

2. Взыскать с ответчика ОАО «СКБ-Банк» в пользу Ф.А.А. с ОАО "СКБ-Банк" проценты за пользование чужими денежными средствами в размере 2492 руб. 88 коп.

4. Взыскать с ответчика ОАО «СКБ-Банк» в пользу Ф.А.А. компенсацию морального вреда в размере 10 000,00 рублей.

5. Взыскать с ответчика ОАО «СКБ-Банк» в пользу Ф.А.А. штраф в размере 16746 руб. 44 коп.

5. Взыскать с ответчика ОАО «СКБ-Банк» в пользу истца Ф.А.А. с ответчика понесенные судебные расходы в размере 2 000 рублей.

6. Прошу рассмотреть иск без моего участия, явиться не могу по состоянию здоровья.

Дата искового заявления «___» ______________2014 года.

Калькулятор процентов задолженности по ст. 395 ГК РФ

по новым правилам от 1 августа 2016 года (ставки ЦБ от 19 сентября 2016 года) от команды Договор-Юрист.Ру

Калькулятор расчёта пени по оплате коммунальных услуг

по новым правилам от 1 января 2016 года от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Калькулятор расчёта пени за капитальный ремонт

по новым правилам от 4 июля 2016 года от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Вам задержали зарплату — Вы можете получить проценты

Калькулятор процентов задолженности по зарплате (ст. 236 ТК РФ) от команды Договор-Юрист.Ру (ставки ЦБ от 19.09.2016)

Договор-Юрист.Ру Сообщество юристов России

кодексы и образцы договоров

Бесплатные юридические консультации:

Исковое заявление о взыскании со страховщика страховой выплаты и неустойкиТретье лицо: ____________________________,

проживающий: __________________________

цена иска: ______________________________

Исковое заявление о взыскании страховой выплаты__.__.20__г. _____________________ на основании доверенности управлял принадлежащим мне автомобилем Тойота. Двигаясь с улицы. по ул. в г. ___________ остановился на красный свет светофора. Через 40-50 секунд после остановки транспортного средства с принадлежащим мне автомобилем совершил столкновение водитель _________ (проживающий: г. ………, ул. ), управлявший автомобилем ______________

Автогражданская ответственность гр. _____________ застрахована в страховой компании ООО СК «. » (как следует из справки о ДТП - страховой полис. ).

«___»___________ 20__г. В СК «. » был предоставлен весь пакет документов для выплаты мне страхового возмещения, однако по сегодняшний день выплата не произведена. Причины невыплаты мне неизвестны, так как в письменной форме отказ в выплате мне выдать отказались, устно пояснили, что мне необходимо обращаться в суд.

Согласно статьи 7 ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств», «страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причиненный вред, составляет: в) в части возмещения вреда, причиненного имуществу одного потерпевшего, не более 120 тысяч рублей».

Согласно п. 2, статьи 13 вышеуказанного закона, «страховщик рассматривает заявление потерпевшего о страховой выплате и предусмотренные правилами обязательного страхования приложенные к нему документы в течение 30 дней со дня их получения. В течение указанного срока страховщик обязан произвести страховую выплату потерпевшему или направить ему мотивированный отказ в такой выплате.

При неисполнении данной обязанности страховщик за каждый день просрочки уплачивает потерпевшему неустойку (пени) в размере одной семьдесят пятой ставки рефинансирования Центрального банка Российской Федерации, действующей на день, когда страховщик должен был исполнить эту обязанность, от установленной статьей 7 настоящего Федерального закона страховой суммы по виду возмещения вреда каждому потерпевшему».

Согласно экспертному заключению №. «Об определении стоимости ущерба транспортного средства Тойота. », итоговая сумма стоимости ремонта составляет: __________ рублей.

Учитывая, что документы для страховой выплаты представлены страховщику «___»___________ 20__ года, ответчик обязан был произвести выплату до «___»___________ 20__г. С «___»___________ 20__г. страховщик за каждый день просрочки обязан уплатить мне неустойку (пени) в размере одной семьдесят пятой ставки рефинансирования Центрального банка Российской Федерации.

Расчет взыскиваемой суммы:

Страховая сумма — _________ рублей;

Период просрочки - с «___»___________ 20__ по «___»___________ 20__ года (X дней)

ставка рефинансирования:

с «___»___________ 20__ г. размер ставки рефинансирования равен Y %, годовых (Указание ЦБ РФ от __.__.20__ N _____)

Таким образом, на «___»___________ 20__ года (на день, когда страховщик должен был исполнить обязанность по выплате) ставка рефинансирования была равна Y% годовых.

1/75 x Y% = __% (за каждый день просрочки)

_____ рублей x ____% x X (дней просрочки) = __________ рублей.

Исходя из изложенного, прошу суд:

1.Взыскать с ответчика ООО СК «. » в пользу С. страховую выплату в размере _________ рублей;

2.Взыскать с ответчика ООО СК «. » в пользу С. законную неустойку в размере ______ рублей ___ копеек;

Подпись __________________ /С.

Скачать документ «Исковое заявление о взыскании со страховщика страховой выплаты и неустойки» можно в форматах DOC | DOCX | PDF | TXT

Оставить комментарий к документу

Оставить комментарий к документу

Считаете документ неправильным?

Оставьте комментарий, и мы исправим недостатки.

Без комментария оценка не будет учтена!

Спасибо, ваша оценка учтена.

От вашей активности качество документов будет расти.

Здесь вы можете оставить комментарий к документу «Исковое заявление о взыскании со страховщика страховой выплаты и неустойки», а также задать вопросы. связанные с ним.

Если вы хотите оставить комментарий с оценкой. то вам необходимо оценить документ вверху страницы

Комментарии к документу «Исковое заявление о взыскании со страховщика страховой выплаты и неустойки»

Комментарии к документу «Исковое заявление о взыскании со страховщика страховой выплаты и неустойки»

Комментариев пока нет

Найденые документы по теме «исковое заявление о взыскании оставшейся части страховой выплаты по осаго»Договор об уступке права требования > Исковое заявление о возмещении вреда имуществу, в результате ДТП (страховая компания отказывается выплатить страховку по ОСАГО)

проживающий: оао «ск «». цена иска 7000 руб. (семь тысяч рублей). исковоезаявление о возмещении вреда имуществу, причиненного в результате дтп я, xxx, являюсь собственником автомобиля га.

Исковые заявления, жалобы, ходатайства, претензии > Жалоба в РСА на нарушение срока выплаты оставшейся страховой премии по ОСАГО после досрочного расторжения

- 34 «правил обязательного страхования гражданской ответственности владельцев транспортных средств», утвержденных постановлением правительства рф от 07.05.2003 №263, обратился в (указать наименование страховой компании и дату обращения) за получен.

Договор об уступке права требования > Исковое заявление о взыскании со страховщика страховой выплаты и неустойки

ответчик: ооо страховая компания. третье лицо. проживающий: цена иска: исковоезаявление о взысканиистраховойвыплаты. 20г. на основании доверенности управлял принадлежащим мне автомобилем той.

Исковые заявления, жалобы, ходатайства, претензии > Типовая форма искового заявления по нарушению срока выплаты страхового возмещения по ОСАГО

ость иска, включая само страховое возмещение, услуги и размер пени) рублей госпошлина: (указать сумму госпошлины) исковоезаявление (указать дату дтп) произошло дтп с участием моего транспортного средства (указать марку и государственный номер.

Исковые заявления, жалобы, ходатайства, претензии > Исковое заявление о выплате двукратной цены испорченной вещи, выплате неустойки и взыскание штрафа

№ района г. истец: адрес: тел. ответчик: адрес: цена иска: исковоезаявление 02 сентября 2012 г. между мной (ф.и.о.) и был фактически заключен договор бытового подряда на работы с ве.

Исковые заявления, жалобы, ходатайства, претензии > Требование к страховой компании по необоснованно заниженному размеру выплаты по ОСАГО

об обязательном страховании гражданской ответственности владельцев транспортных средств» (дата сдачи документов в ск) предоставил в (наименование ск) необходимый пакет документов для выплаты мне страхового возмещения, так как мне был причинен ущерб в рез.

Исковые заявления, жалобы, ходатайства, претензии > Претензия к страховой компании на необоснованное нарушение сроков выплаты по ОСАГО

об обязательном страховании гражданской ответственности владельцев транспортных средств» (дата сдачи документов в ск) предоставил в (наименование ск) необходимый пакет документов для выплаты мне страхового возмещения, так как мне был причинен ущерб в рез.

Исковые заявления, жалобы, ходатайства, претензии > Типовая форма досудебной претензии по ОСАГО по нарушению сроков выплаты страхового возмещения

хования гражданской ответственности владельцев транспортных средств». прошу в 5-ти дневный срок повторно рассмотреть заявленное мной страховое событие и произвести выплатустрахового возмещения, а также оплатить пени (неустойку) за нарушение сроков вып.

Исковые заявления, жалобы, ходатайства, претензии > Жалоба в ЦБ РФ за нарушение срока выплаты оставшейся страховой премии после досрочного расторжения

- 34 «правил обязательного страхования гражданской ответственности владельцев транспортных средств», утвержденных постановлением правительства рф от 07.05.2003 №263, обратился в (указать наименование страховой компании и дату обращения) за получен.

Исковые заявления, жалобы, ходатайства, претензии > Типовая форма досудебной претензии по необоснованно заниженному размеру выплаты страхового возмещения по ОСАГО

нанесенного ущерба транспортного средству составил (указать сумму размера). прошу в 30-ти дневный срок повторно рассмотреть заявленное мной страховое событие с учетом представленных мною результатов независимой экспертизы и произвести выплату разницу между не.

Исковые заявления, жалобы, ходатайства, претензии > Образец от 13 декабря 1995 г. Исковое заявление о взыскании заработной платы и прочих выплат

3. копия решения комиссии по трудовым спорам. 4. выписка из действующего в организации положения о премировании. 5. копия исковогозаявления. "" 20 г. (подпись)

Исковые заявления, жалобы, ходатайства, претензии > Типовая форма искового заявления по недоплате страхового возмещения по ОСАГО

(указать полную стоимость иска, включая само страховое возмещение) рублей госпошлина: (указать сумму госпошлины) исковоезаявление (указать дату дтп, время дтп, место дтп) произошло дтп с участием автомобилей: перечислить транспортные средств.

Исковые заявления, жалобы, ходатайства, претензии > Типовая форма искового заявления при отказе в выплате по ОСАГО

(указать полную стоимость иска, включая само страховое возмещение) рублей госпошлина: (указать сумму госпошлины) исковоезаявление (указать дату дтп, время дтп, место дтп) произошло дтп с участием автомобилей: перечислить транспортные средств.

Исковые заявления, жалобы, ходатайства, претензии > Исковое заявление о взыскании недоначисленной и невыплаченной заработной платы (в части обеспечения минимального размера оплаты труда)

ветчик: (полное наименование юридического лица - работодателя) (место нахождения - юридический адрес) исковоезаявление о взыскании недоначисленной и невыплаченной заработной платы (в части обеспечения минимального размера опла.

Исковые заявления, жалобы, ходатайства, претензии > Жалоба в ЦБ РФ на неправомерный отказ в выплате по ОСАГО

адрес электронной почты: жалоба я, фио, в соответствии со ст.13 фз №40 от 25.04.2002 «об обязательном страховании гражданской ответственности владельцев транспортных средств», обратился в (указать наименование страховой компании).

Похожие документы

Исковое заявление о возмещении вреда здоровью и имуществу гражданина в результате ДТП

Похожие документы

Исковое заявление о возмещении вреда здоровью и имуществу гражданина в результате ДТПСогласие кредитора на перевод долга

Спасибо, ваша оценка учтена.

Также вы можете оставить комментарий к своей оценке.

Скачать документ «Исковое заявление о взыскании со страховщика страховой выплаты и неустойки» бесплатно ? Задать вопрос к документу

Скачать документ «Исковое заявление о взыскании со страховщика страховой выплаты и неустойки» бесплатно ? Задать вопрос к документу

Если документ "Исковое заявление о взыскании со страховщика страховой выплаты и неустойки" оказался для вас полезным, просим вас оставить отзыв о нём.

Запомните всего 2 слова:

Документы О разделе «Образцы договоров»Сайт Договор-Юрист.Ру предоставляет возможность найти и скачать бесплатно бланки или заполненные образцы договоров, заявлений, протоколов, решений и уставов. Документ «Исковое заявление о взыскании со страховщика страховой выплаты и неустойки» предоставлен для вас в разных форматах: онлайн-версия, DOC, PDF, RTF, ODT, XLS и др.

Однако вы должны помнить, что это всего лишь образец документа «Исковое заявление о взыскании со страховщика страховой выплаты и неустойки» и нуждается в юридически грамотном доведении бланка под нужды физического или юридического лица. И помните: Любые деловые отношения должны быть закреплены договором – никаких устных договорённостей. Бумага и подпись – лучшее доказательство ваших намерений.

Копирование материалов с сайта Договор-Юрист.Ру возможно только с разрешения администрации сайта и с индексируемой ссылкой на источник.

Бесплатные юридические консультации:

С-Петербург и ЛО:

по России: 8 800 333-45-16 доб. 498

Возврат страховки по кредиту образец искового заявления

Заявление на возврат страховки по кредиту образецКоллекторы приставы образец искового заявления о возврате страховки по кредиту судебная практика по возвратам. Ru претензия претензия о возврате страховой. По договору купли-продажи образец претензия на страховую компанию. Претензия к страховой компании о невыплате страховки претензия о. Платить процентную ставку по кредиту меньше, чем мне предложил банк.

Большая страховка по кредиту наличными. Один раз я уже писала заявление на возврат страховки,мне отказали. Расторжение договора и денег. И я попросил по подробней рассказать о который оформили супруга.

Возврат страховки по потребительскому кредиту (сбербанк) кредитование новосибирск. Если не сложно - отправьте для примера образец претензии. А в банке было заявление с. Претензии о незаконных комиссий по. Претензия в страховую компанию на отказ от навязанной при покупке полиса осаго. На расторжение договора и денег.

Оао скб-банк проценты за пользование чужими денежными средствами в размере 2492 руб. Сумма кредита по договору составляла 250 000 рублей, то есть за 36 месяцев истец должен был уплатить проценты в размере 112791,09 рублей, что отражено в графике погашения кредита. Выдача кредита это действие, направленное на исполнение обязанностей банка в рамках кредитного договора. Согласно расчету истца, уплаченные им проценты в составе аннуитентных платежей (равными долями), охватывают в том числе и период, в течение которого реальное пользование заемными денежными средствами не осуществлялось, так как кредит был возвращен досрочно. Хотя на стадии заключения сделки банк представил договор, не содержащий условие о страховании, в результате чего у заемщика сложилось впечатление о предоставлении кредита без страхования. За 20 месяцев пользования кредитом истец должен был уплатить проценты за пользование в размере 62661,6 руб. Судебные расходы на составление иска составили 2000 рублей, которые подлежат взысканию с ответчика в пользу истца. ). Прошу выдать ответ на претензию в течение 10 дней на руки (тел. На вашем экземпляре сотрудник банка должен поставить отметку о принятии претензии (число, подпись, должность, фио и печать).

Как расторгнуть договор страхования кредита - законы для людейО признании недействительным части условий кредитного. Снижение задолженности по кредиту, возврат страховки, возврат комиссии. Документ исковое заявление о взыскании долга образец.

Образец заявления на возврат страховки при досрочном погашении кредита. - бесплатные советы адвокатов и юристов. Снижение задолженности по. возврат комиссии. Документ исковое о взыскании долга.

Возврат страховки по кредиту - советы 14 458 адвокатовВедь она, фактически, не имеет никакого отношения к кредиту. Для отмены страховки вашего кредита вы должны признать. Договора страхования и возврате денег образец искового заявления о признании. При досрочном закрытии договора плата за пакет не подлежит. Вы можете написать нам. содержащее выявленные. Досрочное погашение по не предполагает перерасчет или.

Образец искового заявления о возврате страховки по кредитуНужен образец заявления об отказе от страховки по кредиту сбербанк. Возврат навязанных банком страховок по кредитам.

ВОЗВРАТ СТРАХОВКИ ПО КРЕДИТУ Вопрос: Очень часто банк навязывает услугу по страхованию заемщиков. Законно ли это? Можно ли оформить возврат страховки по кредиту ? Как происходит страхование кредита банком?Давайте разберем стандартную ситуацию. Вы пришли в банк за оформлением кредита, однако при оформлении документов вам навязали услугу по страхованию заемщиков кредитов. Обычно это происходит очень просто - кредитный эксперт заявляет, что без оформления договора страхования кредита шансы на его получение уменьшаются. Или, что без страхования кредита банком - получение денег вообще невозможно. И испуганный заемщик соглашается на оформление договора страхования по кредиту. А бывает, что вообще ничего не говорят и не объясняют, только показывают, где ставить подписи. И это называется добровольное согласие.

Как правило, сумма за подключение к программе страхования кредита составляет от 10% до 30% от величины кредита. Достаточно часто встречаются ситуации, когда человек пришел за кредитом в 100 000 рублей, а ему накрутили еще 20 000 за страховку. А это значит, что кредит-то ему дали на сто тысяч, а проценты он будет платить по кредиту в сто двадцать тысяч.

Кроме того, выгодоприобретателем по кредиту становится не сам заемщик, а кредитная организация. То есть, если с заемщиком что-то случится, то эти деньги получит не он, а банк.

Не все знают, что примерно большая часть суммы страховки по кредиту является чистой прибылью банка. Возьмем в качестве примера страхование жизни заемщика. Если бы заемщик просто взял кредит и обратился в страховую компанию, застраховав свою жизнь на такую же сумму, то он заплатил бы за страховку в семь-десять раз меньше.

Что о страховке по кредиту говорит закон?Первое - сделки, которые нарушают закон или ущемляют права потребителей, признаются недействительными. Об этом говорит закон О Защите прав потребителей. Второе - нельзя обусловить приобретение одной услуги (например, кредита) обязательным приобретением другой услуги (например, страховки). Если все же такой случай произошел, то потребитель вправе обратиться в суд и требовать возвращения убытков.

Иногда банки оправдываются, утверждая, что договор с клиентом заключают не они, а другая организация - страховщик. Но и на это есть ответ. Тот факт, что с заемщиком договоры заключает не одно лицо, а банк и страховщик, для соблюдения запрета навязывания услуги не имеет правового значения, поскольку из содержания нормы статьи 16 закона О защите прав потребителей не следует, что она не распространяется на случаи, когда навязываемые услуги оказывает третье лицо, не имеющее к основному договору никакого отношения.

Это значит, что вернуть страховку по кредиту легко?Радоваться рано, дело в том, что в вопросе страхования заемщиков не все так однозначно. Ведь, подписывая договор страхования кредита. вы соглашаетесь с пунктами этого договора. А их придумывают неглупые люди. Поэтому при расторжении договора страхования вам могут вернуть, например, только часть денег пропорционально фактическому сроку действия договора. Кроме того, банк будет биться в суде до конца, утверждая, что услуга не является навязанной, утверждая, что заемщик сам попросил подключить его страховке. В договорах очень часто написано, что клиент все прочитал, со всем согласился и претензий к банку не имеет.

Поэтому судебная практика по этому вопросу совершенно различная. В каких то судах соглашаются с должником, в каких то - с банком. Все зависит от судьи, от договора, от аргументов и доказательство обеих сторон.

Кроме того, нельзя забывать про срок исковой давности. Если вам навязали страховку по кредиту много лет назад и с момента ее выплаты прошло более трех лет, то в этом случае вернуть ее уже невозможно.

Что предпринять для возврата страховки по кредиту ?Необходимо пытаться добиваться правды. Начинать нужно с оформления досудебной претензии в банк. В течение десяти дней с момента получении претензии банк даст ответ. При оформлении претензии изучается вся кредитная документация.

В зависимости от ответа (или от его отсутствия) нужно будет предпринимать дальнейшие шаги. В случае, если банк ответит отказом или вообще не ответит необходимо готовить исковое заявление в банк. Мы можем подготовить для вас как претензию, так и сам иск. От вас лишь потребуется отправить эти документы по почте.

Если вы хотите присутствовать на судебном заседании, то мы можем подготовить один вариант искового заявления на расторжение договора страхования по кредиту. Если вы не хотите принимать участие в суде, то мы сможем подготовить другой вариант иска. В городах нашего присутствия мы сможем, при необходимости, представить ваши интересы в суде.

В течение 3-8 недель состоится судебное заседание, на котором будет вынесено решение суда.

Также вам может понадобиться информация, о незаконных банковских комиссиях.

Исковое заявление о возврате страховых взносовВ наименование суда Адрес. индекс, город, улица

Истец. Фамилия Имя Отчество

И С К О В О Е З А Я В Л Е Н И Е

О признании условия кредитного договора недействительным, возврате уплаченных денежных средств, компенсации морального вреда.

ДД.ММ.ГГГГ между _________ и Истцом, был заключен кредитный договор N _______, согласно которому Кредитор предоставляет Заемщику кредит в сумме _____ рублей с выплатой процентов в размере ___ % в год на срок __ месяцев. Заемщик обязуется возвратить Кредитору полученный кредит и выплатить за его пользование проценты в размере, в сроки и на условиях, определенных в кредитном договоре.

Согласно п.__ Договора приложением (неотъемлемой частью) настоящего договора является: - Приложение № 1 - график платежей.

В вышеуказанный кредитный договор Кредитор включил условие о том, что Заемщик уплачивает комиссию за присоединение к программе коллективного добровольного страхования жизни и здоровья в размере ______ рублей.

В порядке исполнения обязательств, предусмотренных кредитным договором, ДД.ММ.ГГГГ. вышеуказанная комиссия была оплачена Потребителем.

В соответствии с пунктом 1 статьи 819 Гражданского кодекса Российской Федерации по кредитному договору банк или иная кредитная организация обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за пользование этой суммой. Таким образом, законом, помимо единственного вида вознаграждения по данной категории правоотношений - процентов, установлена также последовательность действий, которые должны совершить стороны кредитного договора для возникновения и прекращения гражданских прав и обязанностей: заключить кредитный договор, предоставить кредитные денежные средства в размере и на условиях кредитного договора, вернуть полученную сумму и уплатить проценты за пользование кредитными денежными средствами. Однако Кредитор, помимо указанных действий, обязал Заемщика, совершить еще одно действие, а именно: уплатить комиссию за подключение к программе страхования.

В соответствии с Постановлением Пленума Верховного Суда РФ от 29.09.1994 № 7 О практике рассмотрения судами дел о защите прав потребителей отношения, регулируемые законодательством о защите прав потребителей, могут среди прочего возникать из договоров на оказание финансовых услуг (включая предоставление кредитов, открытие и ведение счетов клиентов-граждан, осуществление расчетов по их поручению и др.), направленных на удовлетворение личных, семейных, домашних и иных нужд потребителя-гражданина, не связанных с осуществлением им предпринимательской деятельности.

В силу пункта 2 статьи 16 Закона о защите прав потребителей запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг).

Страхование является самостоятельной услугой по отношению к кредитованию.

Согласно ст. 934 ГК РФ по договору личного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая).

Действия кредитной организации по возложению на Потребителя дополнительных обязательств по оплате комиссии за присоединение к программе коллективного добровольного страхования жизни и здоровья является нарушением пункта 2 статьи 16 Закона о защите прав потребителей, в связи с чем, с Потребителя незаконно была удержана сумма в размере 33 750 рублей.

Кроме того, кредитный договор, заключенный между сторонами, заявление на страхование, являются типовыми, с заранее определенными условиями, значит, Потребитель как сторона в договоре, был лишен возможности влиять на их содержание.

Как указано в постановлении Конституционного Суда РФ от 23.03.1999 года № 4-П По делу о проверке конституционности положения части второй статьи 29 Федерального закона от 03 февраля 1996 года О банках и банковской деятельности, гражданин является экономически слабой стороной и нуждается в особой защите своих прав, что означает необходимость ограничить свободу договора для другой стороны, то есть для банков.

ДД.ММ.ГГГГ Истец обратилась к Ответчику с заявлением о признании недействительным условия кредитного договора о взимании комиссии за присоединение к программе коллективного добровольного страхования жизни и здоровья и применении последствий недействительности части сделки в виде возврата денежных средств, однако в добровольном порядке Ответчик денежные средства не вернул.

В соответствии с абз. 7 п. 1 ст. 29 Закона РФ &ldquoО защите прав потребителей&rdquo потребитель при обнаружении недостатков выполненной работы (оказанной услуги) вправе по своему выбору потребовать полного возмещения убытков, причиненных ему в связи с недостатками выполненной работы (оказанной услуги). Убытки возмещаются в сроки, установленные для удовлетворения соответствующих требований потребителя.

Пункт 1 ст. 31 Закона РФ &ldquoО защите прав потребителей&rdquo указывает, что требования потребителя об уменьшении цены за выполненную работу (оказанную услугу), о возмещении расходов по устранению недостатков выполненной работы (оказанной услуги) своими силами или третьими лицами, а также о возврате уплаченной за работу (услугу) денежной суммы и возмещении убытков, причиненных в связи с отказом от исполнения договора, предусмотренные пунктом 1 статьи 28 и пунктами 1 и 4 статьи 29 настоящего Закона, подлежат удовлетворению в десятидневный срок со дня предъявления соответствующего требования.

Согласно п. 3 ст. 31 Закона РФ &ldquoО защите прав потребителей&rdquo за нарушение предусмотренных настоящей статьей сроков удовлетворения отдельных требований потребителя исполнитель уплачивает потребителю за каждый день просрочки неустойку (пеню), размер и порядок исчисления которой определяются в соответствии с пунктом 5 статьи 28 настоящего Закона.

В силу п. 1 ч. 5 ст. 28 Закона РФ &ldquoО защите прав потребителей&rdquo в случае нарушения установленных сроков выполнения работы (оказания услуги) или назначенных потребителем на основании пункта 1 настоящей статьи новых сроков исполнитель уплачивает потребителю за каждый день (час, если срок определен в часах) просрочки неустойку (пеню) в размере трех процентов цены выполнения работы (оказания услуги), а если цена выполнения работы (оказания услуги) договором о выполнении работ (оказании услуг) не определена - общей цены заказа. Договором о выполнении работ (оказании услуг) между потребителем и исполнителем может быть установлен более высокий размер неустойки (пени).

Потребитель имеет право на взыскание неустойки в размере 3% за каждый день нарушения его прав. Комиссия за присоединение к договору страхования с потребителя была удержана ДД.ММ.ГГГГ. следовательно, с ДД.ММ.ГГГГ. может быть рассчитана неустойка.

Неустойка за первый месяц нарушения прав потребителя составляет: сумма комиссии * 3% * 30 дн. = _____ рублей.

Как следует из п. 34 Постановления Пленума Верховного Суда РФ от 28 июня 2012 г. N 17 применение статьи 333 ГК РФ по делам о защите прав потребителей возможно в исключительных случаях и по заявлению ответчика с обязательным указанием мотивов, по которым суд полагает, что уменьшение размера неустойки является допустимым.

Действиями Ответчика Истцу был причинен моральный вред вследствие нарушения прав потребителя, предусмотренных законами и правовыми актами Российской Федерации, регулирующими отношения в области защиты прав потребителей, который подлежит компенсации причинителем вреда при наличии его вины согласно ст. 15 Закона РФ от 7 февраля 1992 г. N 2300-I "О защите прав потребителей".

В соответствии с п. 45 Постановления Пленума Верховного Суда РФ от 28 июня 2012 г. N 17 при решении судом вопроса о компенсации потребителю морального вреда достаточным условием для удовлетворения иска является установленный факт нарушения прав потребителя.

Неправомерными действиями ответчика Хайруллиной был причинен моральный вред, который оценивается в ________ рублей.

Для досудебного урегулирования спора (консультации, подготовки претензии и т.д.) Потребитель обратился в _____. Стоимость юридических услуг составила ____ рублей, которые являются для Истца убытками и подлежат взысканию с ответчика в полном объеме согласно ст.13 закона О защите прав потребителя во взаимосвязи со ст.15 ГК РФ.

В силу п. 6 ст. 13 Закона О защите прав потребителей при удовлетворении судом требований потребителя, установленных законом, суд взыскивает с изготовителя (исполнителя, продавца, уполномоченной организации или уполномоченного индивидуального предпринимателя, импортера) за несоблюдение в добровольном порядке удовлетворения требований потребителя штраф в размере пятьдесят процентов от суммы, присужденной судом в пользу потребителя. Если с заявлением в защиту прав потребителя выступают общественные объединения потребителей (их ассоциации, союзы) или органы местного самоуправления, пятьдесят процентов суммы взысканного штрафа перечисляются указанным объединениям (их ассоциациям, союзам) или органам.

В соответствии с ч. 7 ст. 29 ГПК РФ иски о защите прав потребителей могут быть предъявлены также в суд по месту жительства или месту пребывания истца.

На основании вышеизложенного,

1. Признать недействительным условие кредитного договора №_____ от ДД.ММ.ГГГГ. о взыскании комиссии за присоединение к программе страхования.

2. Взыскать с Ответчика в пользу Истца денежные средства в размере ___ рублей.

3. Взыскать с Ответчика в пользу Истца неустойку в размере ____ рублей.

4. Взыскать с Ответчика в пользу Истца компенсацию причиненного морального вреда в сумме ___ рублей.

5. Взыскать с Ответчика за несоблюдение в добровольном порядке удовлетворения требований потребителя штраф в размере пятьдесят процентов от суммы, присужденной судом в пользу потребителя.

Возврат страховки____ ___________________ 20____ г. между ООО _____________________ и мною был заключен кредитный договор № _____________________ на сумму _________________________рублей, процентная ставка ____________%.

При заключении кредитного договора мне была навязана страховка о чем свидетельствует договор страхования № ____________________ от ___________________. Как следует из Решения Арбитражного суда Красноярского края 23 ноября 2010 года по делу №А33-15173/2010, что условие кредитного договора об обязательном страховании заемщиком рисков является незаконным, поскольку страхование может носить обязательный характер только в случаях, предусмотренных законом. Банк вместе с кредитным договором вынудил меня подписать этот договор страхования ООО _______________________________ на сумму ________________ рублей, что подтверждено самим договором страхования, путем включения соответствующих условий в кредитный договор. Положения кредитного договора были сформулированы самим банком (в виде разработанной типовой формы) таким образом, что без страхования кредит не выдавался. То есть получение кредита было напрямую обусловлено приобретением страхового полиса.

Пункты типовой кредитной сделки не соответствуют правовым нормам, а именно вменение в обязанность заёмщика страховать риски гибели, хищения и повреждения предмета залога, жизни и потери трудоспособности. В силу пункта 1 статьи 16 Закона о защите прав потребителей условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными.

К тому же, согласно ст. 946 ГК РФ - тайна страхования - страховщик не вправе разглашать полученные им в результате своей профессиональной деятельности сведения о страхователе, застрахованном лице и выгодоприобретателе, состоянии их здоровья, а также об имущественном положении этих лиц. За нарушение тайны страхования страховщик в зависимости от рода нарушенных прав и характера нарушения несет ответственность в соответствии с правилами, предусмотренными статьей 139 или статьей 150 настоящего Кодекса. Страховая компания нарушила данную статью закона, передав персональные сведения третьему лицу - банку.

В связи с тем, что в период действия договора страхования страхового случая со мной не произошло и в связи с нарушением страховой компанией ст. 946 ГК РФ я имею полное право расторгнуть договор страхования и требовать возврата страховой суммы. Таким образом, прошу произвести возврат страхового взноса в размере _____ рублей и перечислить на мой расчетный счет № _____________________________ в ______________________________ в срок, установленный законодательством РФ.

Все необходимые документы у вас имеются.

ИСКОВОЕ ЗАЯВЛЕНИЕ о защите прав потребителя

**.**.20__ года между мной и ответчиком был заключен кредитный договор. в соответствии с которым мне был предоставлен кредит в размере ****** руб. из них на товар (сам кредит) - ****** руб.

Пунктом 44 указанного договора определен размер страхового взноса - **** руб. на личное страхование. Считаю условия договора об обязательном страховании жизни, противоречащими законодательству и, соответственно, ущемляющими мои права.

Банк вынуждает заемщика оплачивать дополнительные услуги, представитель банка, которая оформляла кредит в магазине наименование организации, пояснила, что кредит не выдадут в случае отказа от страхования, иных способов оформить кредит нет, в случае изменений условий договора в выдаче кредита будет отказано. Кроме того, мое якобы согласие на страхование было внесено сотрудником банка в типовую форму договора, к которой я мог(ла) только присоединиться (то есть со страхованием согласился представитель банка, внеся в типовую форму крестик, вывел соответствующее заявление на печать уже с якобы моим согласием).

В соответствии со ст. 166 ГК РФ, сделка недействительна по основаниям, установленным настоящим Кодексом, в силу признания ее таковой судом (оспоримая сделка) либо независимо от такого признания (ничтожная сделка).

Требование о применении последствий недействительности ничтожной сделки может быть предъявлено любым заинтересованным лицом.

В силу п.п. 1, 2 ст. 167 ГК РФ недействительная сделка не влечет юридических последствий, за исключением тех, которые связаны с ее недействительностью, и недействительна с момента ее совершения.

При недействительности сделки каждая из сторон обязана возвратить другой все полученное по сделке, а в случае невозможности возвратить полученное в натуре (в том числе тогда, когда полученное выражается в пользовании имуществом, выполненной работе или предоставленной услуге) возместить его стоимость в деньгах - если иные последствия недействительности сделки не предусмотрены законом.

Согласно ст. 168 ГК РФ сделка, не соответствующая требованиям закона или иных правовых актов, ничтожна, если закон не устанавливает, что такая сделка оспорима, или не предусматривает иных последствий нарушения.

В соответствии со ст. 935 ГК РФ, обязанность страховать свою жизнь или здоровье не может быть возложена на гражданина по закону.

Согласно пункту 1 статьи 16 Закона Российской Федерации от 07.02.1992 № 2300-1 О защите прав потребителей, условия договора, ущемляющие права потребителей по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными.

Запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг). Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров (работ, услуг), возмещаются продавцом (исполнителем) в полном объеме.

Условия договора, предусматривающие выдачу мне кредита, были подготовлены заранее, без участия истца. Я заполнил(а) лишь предлагаемую форму заявления, и кредит был мне предоставлен на условиях, определенных ответчиком.

Услуги по страхованию были включены в договор ответчиком, сама страховая компания была навязана банком. Также следует отметить, что условия договора страхования определялись не договором, заключенным мной с ответчиком, а договором ответчика со страховой компанией. Возможности отказаться от услуги страхования у меня не было.

Таким образом, банк навязал мне услугу, напрямую не связанную с получением кредита, поскольку получение кредита могло быть оформлено и без соответствующего страхования, и я понес(ла) убытки по уплате страховой премии в размере **** рублей. Гражданский кодекс РФ прямо указывает, что обязанность по страхованию жизни не может быть возложена на физическое лицо по закону. Законом РФ О защите прав потребителей, Гражданским кодексом РФ обязательное страхование жизни и здоровья заемщика при заключении кредитного договора не предусмотрено. Таким образом, данное условие кредитного договора прямо противоречит закону и, в частности, статье 16 Закона РФ О защите прав потребителей. Поэтому условие кредитного договора в части платы за страхование является ничтожным.

Согласно Постановлению Конституционного Суда РФ от 23 февраля 1999 года №4-П, договоры присоединения (кредитный договор) имеют публичный характер, условия которых в соответствии с п. 1 статьи 428 ГК РФ определяются Банком в стандартных формах. В результате граждане-заемщики, как сторона в договоре лишены возможности влиять на его содержание, что является ограничением свободы договора и как таковое требует соблюдения принципа соразмерности, в силу которой гражданин как экономически слабая сторона в этих правоотношениях нуждается в особой защите своих прав, что влечет необходимость в соответствующем правовом ограничении свободы договора и для другой стороны, т.е. для банков. При этом возможность отказаться от заключения договора, внешне свидетельствующая о признании свободы договора, не может считаться достаточной для ее реального обеспечения гражданам, тем более, когда не гарантировано должным образом право граждан на защиту от экономической деятельности банков, направленной на монополизацию и недобросовестную конкуренцию, не предусмотрены механизмы рыночного контроля за кредитными организациями, включая предоставление потребителям информации об экономическом положении банка, и гражданин вынужден соглашаться на фактически диктуемые ему условия.

Кроме того, ст. 12 Закона РФ О защите прав потребителей указывает на презумпцию отсутствия у потребителя специальных познаний, но не запрещает доказывать их наличие. В деле нет данных о том, что я располагаю специальными познаниями в сфере банковской деятельности.

Очевидно, что я, как заемщик-потребитель - лицо, не обладающее специальными познаниями в банковской деятельности, не был способен(на) отличить одну услугу, предоставляемую в рамках кредитования, от другой и определить, насколько необходима для меня данная услуга.

В соответствии со ст. 15 Закона РФ О защите прав потребителей моральный вред, причиненный потребителю вследствие нарушения изготовителем (исполнителем, продавцом, уполномоченной организацией или уполномоченным индивидуальным предпринимателем, импортером) прав потребителя, предусмотренных законами и правовыми актами Российской Федерации, регулирующими отношения в области защиты прав потребителей, подлежит компенсации причинителем вреда при наличии его вины. Размер компенсации морального вреда определяется судом и не зависит от размера возмещения имущественного вреда.

Компенсация морального вреда осуществляется независимо от возмещения имущественного вреда и понесенных потребителем убытков.

Действиями ответчика мне был причинен моральный вред, который я оцениваю в 50000 рублей. Я испытал(а) нравственные страдания от того, что ответчик заведомо зная о незаконности плат по кредиту, не предусмотренных законом, включил их в кредитный договор.

В соответствии со ст. 166 ГК РФ сделка недействительна по основаниям, установленным настоящим Кодексом, в силу признания ее таковой судом (оспоримая сделка) либо независимо от такого признания (ничтожная сделка).

Полагаю, что вышеприведенные положения договора противоречат закону и являются ничтожными.

На основании вышеизложенного ПРОШУ:

1. Применить последствия ничтожности сделки и взыскать с ответчика плату за страхование в размере **** рублей, моральный вред в размере 50000 рублей.

2. Взыскать расходы по оплате услуг представителя в размере 6000 рублей.

1. Копия искового заявления

2. Кредитный договор

3. Договор на оказание юридических услуг с распиской представителя

Кредитный договор и копии чеков для ответчика не предоставляются, поскольку указанные документы у него имеются.

Образец искового заявления. Ответчик ООО ИКБ Совкомбанко признании недействительным части условий кредитного договора, взыскании страховой премии, необоснованно удержанных денежных средств, процентов за пользование чужими денежными средствами, неустойки, компенсации морального вреда.

Между А. и ООО ИКБ "Совкомбанк" в офертно-акцептной форме путем подписания заявления был заключен кредитный договор №…. на сумму 250 000,00 рублей с выплатой 26 % годовых сроком на 36 месяцев.

Истец по кредитному договору № …. от 27.10.2011 г. заключенному между истцом и ответчиком, был подключен к программе страхования, по условиям которого банк застраховал жизнь и здоровье истца, выступив страхователем и выгодоприобретателем.

Таким образом, между истцом и ответчиком заключен договор возмездного оказания услуг, согласно которому банком должна быть оказана услуга по подключению истца к Программе страхования с оплатой данных услуг в размере 21,6 % (двадцать одна целая шесть десятых процента) от первоначальной суммы кредита в размере 54000 (пятьдесят четыре тысячи) рублей, удержанной единовременно при выдаче кредита. Таким образом, истцу был предоставлен кредит на сумму 250 000 рублей, фактически на руки выдана сумма 196 000 рублей.

Согласно условиям кредитного договора №…. от 27.10.2011 г. ООО ИКБ "Совкомбанк" оказываемая услуга по подключению к Программе страхования состоит в заключении со страховой компанией договора страхования в отношении жизни и здоровья клиента в качестве заемщика по кредитному договору.

Согласно п. 1 ст. 819 ГК РФ по кредитному договору банк (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. То есть, выдача банком кредита заемщику - это действие, направленное на исполнение обязанности банка в рамках кредитного договора.

Согласно условиям подписанного истцом договора, общую сумму кредита заемщиком предложено предоставить путем ее безналичного перечисления на счет.

В соответствии с ч.1 ст. 845 ГК РФ по договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету.

В случаях, предусмотренных договором банковского счета, клиент оплачивает услуги банка по совершению операций с денежными средствами, находящимися на счете (ч.1 ст. 851 ГК РФ).

Согласно п. 2 ст. 432 ГК РФ договор заключается посредством направления оферты (предложения заключить договор) одной из сторон и ее акцепта (принятия предложения) другой стороной.

В соответствии с законом от 07.02.1992 N 2300-1 "О защите прав потребителей" продавец (исполнитель) не вправе без согласия потребителя выполнять дополнительные работы, услуги за плату. Потребитель вправе отказаться от оплаты таких работ (услуг), а если они оплачены, потребитель вправе потребовать от продавца (исполнителя) возврата уплаченной суммы.

Согласно ч. 1 ст. 934 ГК РФ по договору личного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая).

Статья 4 Закона РФ от 07.02.1992 N 2300-1 "О защите прав потребителей" предусматривает, что продавец (исполнитель) обязан передать потребителю товар (выполнить работу, оказать услугу), качество которого соответствует договору. При отсутствии в договоре условий о качестве товара (работы, услуги) продавец (исполнитель) обязан передать потребителю товар (выполнить работу, оказать услугу), соответствующий обычно предъявляемым требованиям и пригодный для целей, для которых товар (работа, услуга) такого рода обычно используется. Если продавец (исполнитель) при заключении договора был поставлен потребителем в известность о конкретных целях приобретения товара (выполнения работы, оказания услуги), продавец (исполнитель) обязан передать потребителю товар (выполнить работу, оказать услугу), пригодный для использования в соответствии с этими целями. При продаже товара по образцу и (или) описанию продавец обязан передать потребителю товар, который соответствует образцу и (или) описанию.

В указанном договоре №…. от 27.10.2011 г. банком в одностороннем порядке включено условие, по которому он принял на себя обязательство оказать услугу истцу по подключению к программе страхования. При этом банк заключает со страховой компанией договор страхования в отношении жизни, здоровья истца на условиях страховой компании, а истец в свою очередь обязан оплатить комиссию за оказанную услугу страхования. Страховая премия, удержанная Банком при выдаче кредита, составила 54000 рублей. Подписывая предложенную форму договора, А. полагала, что условие подключения к программе страхования являлось обязательным условием заключения кредитного договора.

При заключении кредитного договора правил страхования истцу не выдано, как не выдан и договор страхования. А. не было представлено информации о получаемой услуге, ее потребительских свойствах.

Включение в кредитный Раздела Б, предусматривающего взимание страховой премии, истец рассматривает как ущемление прав потребителей. В условия кредитного договора включено условие страхования истца, подключение к программе страхования жизни и здоровья с утвержденной банком страховой компанией, при этом по условиям договора стоимость услуги страхования входит в сумму кредита и приобретается Заемщиком в кредит. В то же время, не были представлены ни договор страхования со страховой компанией, ни страховое свидетельство, ни правила страхования, не соблюдена простая письменная форма договора, что влечет недействительность договора страхования.

Таким образом, банком неправомерно была удержана сумма страховой премии единовременно при выдаче кредита и поставлена в погашение заемщику в размере 54000 рублей.

Кредитный договор, заключенный с банком, является типовым, с заранее определенными условиями, а значит истец, как сторона договора, был лишен возможности влиять на его содержание, кредитным договором не предусмотрена возможность отказа от данной услуги, самого договора страхования, тарифов по договору страхования, правил страхования истцу банком при заключении кредитного договора не предоставлено, размер суммы, подлежащий удержанию в качестве страховой премии, в кредитном договоре не указан. Включение в договор условия об оплате денежных средств за включение в программу страховой защиты заемщиков, является со стороны банка злоупотреблением свободой договора, навязыванием страховых услуг, ущемляет права потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей.

С учетом изложенного, взимание банком комиссии за присоединение к Программе страхования, применительно к пункту 1 статьи 16 Федерального закона "О защите прав потребителей", нарушает установленные законом права и интересы потребителей.

Положения кредитного договора №…. от 27.10.2011 г, согласно которым на заемщика возлагается обязанность по оплате комиссии за присоединение к программе страхования клиента, являются недействительными и не соответствуют требованиям Федерального закона "О защите прав потребителей".

В силу ст. 167 ГК РФ недействительная сделка не влечет юридических последствий, за исключением тех, которые связаны с ее недействительностью, и недействительна с момента ее совершения.

Согласно ст. 180 ГК РФ недействительность части сделки не влечет недействительности прочих ее частей, если можно предположить, что сделка была бы совершена и без включения недействительной ее части.

На основании ст. 1102 ГК РФ лицо, которое без установленных законом, иными правовыми актами или сделкой оснований приобрело или сберегло имущество (приобретатель) за счет другого лица (потерпевшего), обязано возвратить последнему неосновательно приобретенное или сбереженное имущество (неосновательное обогащение).

Согласно ст. 395 ГК РФ за пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо неосновательного получения или сбережения за счет другого лица подлежат уплате проценты на сумму этих средств. Размер процентов определяется существующей в месте жительства кредитора, а если кредитором является юридическое лицо, в месте его нахождения учетной ставкой банковского процента на день исполнения денежного обязательства или его соответствующей части. При взыскании долга в судебном порядке суд может удовлетворить требование кредитора, исходя из учетной ставки банковского процента на день предъявления иска или на день вынесения решения. Эти правила применяются, если иной размер процентов не установлен законом или договором.

В соответствии с частью 2 ст. 1107 ГК РФ на сумму неосновательного денежного обогащения подлежат начислению проценты за пользование чужими средствами (ст. 395 ГК РФ) с того времени, когда приобретатель узнал или должен был узнать о неосновательности получения или сбережения денежных средств.

В соответствии с п. 2 Постановления Пленума Верховного Суда РФ, ВАС РФ № 13, 14 от 08.10.1998 года "О практике применения положений Гражданского кодекса РФ о процентах за пользование чужими денежными средствами" при расчете подлежащих уплате годовых процентов по ставке рефинансирования Центрального банка РФ число дней в году (месяце) принимается равным соответственно 360 и 30 дням.

Проценты за пользование чужими денежными средствами должны начисляться на размер суммы денежных средств, неправомерно полученных и удерживаемых банком со дня внесения их истцом. Расчет суммы задолженности осуществляется с учетом правовой позиции, изложенной в Постановлении Президиума ВАС РФ № 5451/09 от 22.09.2009 г.

Сумма задолженности 54000 руб. 0 коп.

Период просрочки с 27.10.2011 по 15.01.2014: 799 (дней)

Ставка рефинансирования: 8.25%

В соответствии со ст. 395 ГК РФ проценты за пользование чужими денежными средствами проценты за пользование чужими денежными средствами за период с 27.10.2011 по 15.01.2014 составляет рублей 9887 руб. 63 коп. ((54000) * 799 * 8.25/36000).

Кредитный договор №……. на сумму 250 000,00 рублей с выплатой 26 % годовых сроком на 36 месяца был подписан 27.10.2011 года. Однако 28.06.2013 года погашен полностью в течении 20 месяцев.

А. по договору были уплачены проценты на общую сумму 86485 рублей 56 копеек, которые были рассчитаны из предоставленной суммы кредита 250 000 рублей. Свои обязательства перед ответчиком истец исполнил досрочно, что подтверждается справкой банка. Согласно расчету истца, уплаченные им проценты в составе аннуитентных платежей (равными долями), охватывают в том числе и период, в течение которого реальное пользование заемными денежными средствами не осуществлялось, так как кредит был возвращен досрочно.

Сумма кредита по договору составляла 250 000 рублей, то есть за 36 месяцев истец должен был уплатить проценты в размере 112791,09 рублей, что отражено в графике погашения кредита.

То есть, размер процентов, подлежащих уплате ежемесячно, составляет 3133,08 руб./ 112791,09:36/. За 20 месяцев пользования кредитом истец должен был уплатить проценты за пользование в размере 62661,6 руб. /3133,08 х 20 мес./ Тогда как фактически уплатил 86485,56 руб. за период с 28.11.2011 года по 28.06.2013 года. Разница составила 23823,96 руб.

Выдача кредита – это действие, направленное на исполнение обязанностей банка в рамках кредитного договора. Согласно п.1 ст.819 ГК РФ, банк по кредитному договору обязуется предоставить заемщику денежные средства (кредит) в размере и на условиях, предусмотренных договором, а заемщик в свою очередь обязуется возвратить полученную сумму и уплатить проценты за неё.

Согласно ч.ч. 1,2 ст. 809 ГК РФ, если иное не предусмотрено законом или договором займа, займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа.

В соответствии с ч. 4 ст. 809 ГК РФ, в случае возврата досрочно суммы займа, предоставленного под проценты в соответствии с п. 2 ст. 810 ГК РФ, займодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части.

По смыслу статьи 809 ГК РФ проценты являются платой за пользование заемщиком суммой займа. Таким образом, проценты, являющиеся платой за пользование денежными средствами, подлежат уплате только за период с даты выдачи кредита, и до даты его полного возврата. Взыскание процентов за период, в котором пользование суммой займа не осуществлялось, не может происходить по правилам названной нормы.

Согласно п. 2 Постановления Пленума Верховного Суда РФ N 13, Пленума ВАС PC N 14 от 08.10.1998 (ред. от 04.12.2000) "О практике применения положений Гражданской кодекса Российской Федерации о процентах за пользование чужими денежными средствами", при расчете подлежащих уплате годовых процентов по ставке рефинансирования Центрального банка Российской Федерации число дней в году (месяцев принимается равным соответственно 360 и 30 дням, если иное не установлено соглашением сторон, обязательными для сторон правилами, а также обычаями делового оборота.

ООО ИКБ "Совкомбанк" пользовалось денежными средствами А. в сумме 23823,96 руб. в период с 28.11.2011 года по 15.01.2014 2012 года.

Сумма задолженности 23823 руб. 96 коп.

Период просрочки с 28.11.2011 по 15.01.2014: 768 (дней)

Ставка рефинансирования: 8.25%

Проценты итого за период = (23823.96) * 768 * 8.25/36000 = 4193 руб. 2 коп.

Неправомерными действиями ответчика по присвоению излишне уплаченных процентов за пользование кредитными денежными средствами умышленно были нарушены права истца, как потребителя банковских услуг.

В соответствии со ст. 15 Закона «О защите прав потребителей» моральный вред, причиненный потребителю вследствие нарушения изготовителем (исполнителем, предпринимателем, импортером) прав потребителя, предусмотренных законами и правовыми актами РФ, регулирующими отношения в области защиты прав потребителей, подлежит компенсации причинителем вреда при наличии его вины. Размер компенсации морального вреда определяется судом и не зависит от размера возмещения имущественного вреда.

Компенсация морального вреда осуществляется независимо от возмещения имущественного вреда и понесенных потребителем убытков. Согласно п. 45 Постановления Пленума ВС РФ от 28.06.2012 года № 17 «О рассмотрении судами гражданских дел о защите прав потребителей» при решении судом вопроса о компенсации морального вреда достаточным условием для удовлетворения иска является установленный факт нарушения прав потребителя.

Нарушение ответчиком своих обязательств, несомненно, повлекло для истца нравственные страдания, которые истец оценивает в 10 000 рублей.