Рейтинг: 4.8/5.0 (1813 проголосовавших)

Рейтинг: 4.8/5.0 (1813 проголосовавших)Категория: Бланки/Образцы

Не позднее 31 октября нужно подготовить и отправить налоговым инспекторам отчетность за 9 месяцев по форме 6-НДФЛ. Пример заполнения 6-НДФЛ, подготовленный нами, поможет сориентироваться в отчете.

Форму 6-НДФЛ сдают налоговые агенты (п. 2 ст. 230 Налогового кодекса РФ). Это компании и предприниматели, которые выплачивают физическим лицам доходы, облагаемые НДФЛ. Отчет включает сводные данные о доходах физлиц, исчисленном, удержанном и перечисленном налоге. В нем нет разбивки по каждому человеку. Но зато есть расшифровка по датам, когда:

Если штат бухгалтерии небольшой, формировать 6-НДФЛ можно автоматически, в Программе Главбух: зарплата и кадры. Онлайн-сервис рассчитывает выплаты, НДФЛ и взносы и сам заполняет отчетность. Бесплатный доступ на 2 месяца можно включить прямо сейчас.

Порядок заполнения 6-НДФЛРасчет состоит из двух листов. Первый – титульный. Второй состоит из двух разделов. В первом приводят общие суммы доходов и налога, во втором дают расшифровку по датам.

Титульный лист 6‑НДФЛ похож на титульные листы налоговых деклараций.

Период представления. В эту строку впишите код 33. Он обозначает отчет за 9 месяцев. Коды для всех периодов есть в приложениях 1 и 2 к Порядку, утвержденному приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450.

Налоговый период. В этой строке напишите год, за который отчитываетесь, 2016. Не важно, что сейчас вы сдаете расчет только за 9 месяцев.

По месту нахождения (учета). Код в этой строке зависит от того, в какую инспекцию компания сдает расчет. Так, в отчете, который компания представляет по своему месту учета, нужно вписать код 212. А в отчете в инспекцию, где стоит на учете подразделение, – 220. Другие коды можно посмотреть в приложении № 2 к приказу № ММВ-7-11/450.

Ниже мы показали, как оформить титульный лист 6-НДФЛ (пример заполнения).

6-НДФЛ: пример заполнения титульного листа

Раздел 2. После титульного листа переходим к разделу 2 расчета. В нем надо отразить все облагаемые НДФЛ доходы, которые компания выплачивала физическим лицам в III квартале. Это зарплата, отпускные, больничные, вознаграждения подрядчикам, подарки в части, превышающей 4000 руб. и т. д. Но не общими суммами, а с расшифровкой по датам, когда человек получил доход, когда компания удержала налог и перечислила его в бюджет.

Чтобы по каждому доходу налоговый агент мог показать эти даты, раздел 2 поделили на пять одинаковых блоков. В каждом блоке — по пять строк с одинаковыми номерами: 100, 110, 120, 130 и 140.

Строка 100 «Дата фактического получения дохода». Для разных выплат физическим лицам Налоговый кодекс устанавливает разные даты фактического получения доходов. Речь идет о дате, на которую налоговый агент должен рассчитать сумму НДФЛ (п. 3 ст. 226 Налогового кодекса РФ). Как ее определить, сказано в статье 223 Налогового кодекса РФ. К примеру, для зарплаты это последний день месяца, за который ее начисляют. Для отпускных и больничных – день, когда деньги выдали сотруднику из кассы или перевели на его карту с расчетного счета компании.

Все доходы в 6‑НДФЛ перечисляйте по порядку с июля по сентябрь.

Строка 110 «Дата удержания налога». По этой строке надо привести дату, когда компания удержала налог с дохода физического лица. Кодекс требует удерживать налог в день выплаты дохода (п. 4 ст. 226 Налогового кодекса РФ). Поэтому в строке 110 ставьте дату, когда выдали физлицу деньги из кассы или перечислили их на его счет в банке. К примеру, если зарплату за август компания выдала 5 сентября, то датой удержания налога будет 5 сентября. Если компания задерживает зарплату и за август и выдала ее только 30 сентября, то приведите в строке 110 эту дату.

Строка 120 «Срок перечисления налога». Здесь приведите дату, когда по правилам Налогового кодекса компания должна перечислить налог с дохода. Например, по отпускным и больничным это последний день месяца, в котором их выплачивают (п. 6 ст. 226 Налогового кодекса РФ).

Строка 130 «Сумма фактически полученного дохода». В этой строке напишите доходы физлиц в рублях и копейках. Так как с аванса по зарплате НДФЛ не удерживают, на дату получения дохода в виде зарплаты напишите в расчете ее общую сумму за месяц. То есть сумму зарплаты, с которой вы рассчитали налог за весь этот месяц.

Строка 140 «Сумма удержанного налога». Впишите сюда сумму налога, которую должны были удержать с дохода. Не важно, полностью вы перечислили ее в бюджет или нет. Также не имеет значения, если вы по ошибке удержали у работника меньше, а к моменту заполнения отчета обнаружили эту ошибку.

В разделе 1 расчета надо привести общие суммы доходов и налога за 9 месяцев. По каждой налоговой ставке заполняют новый раздел 1. Например, если применяете ставки 13 и 35 процентов, то у вас получится два раздела 1 на отдельных листах.

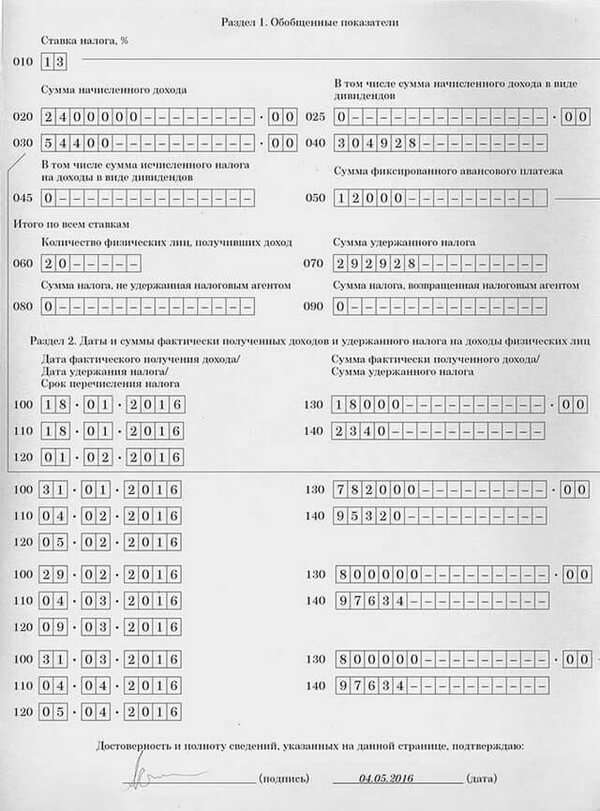

Смотрите, как оформить разделы 1 и 2 формы 6-НДФЛ (пример заполнения).

6-НДФЛ: пример заполнения разделов 1 и 2

Расчет по форме 6-НДФЛ нужно сдавать ежеквартально (абз. 3 п. 2 ст. 230 Налогового кодекса РФ). Точные даты для отчетности за 2016 год мы привели в таблице:

С 1 января 2016 года для налоговых агентов введена новая ежеквартальная форма отчетности: Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). Рассмотрим порядок заполнения формы 6-НДФЛ в конкретных ситуациях

От привычных справок 2-НДФЛ новую форму принципиально отличает то, что заполнять ее надо в целом по всем налогоплательщикам-физлицам, получившим доход от налогового агента (абз. 6 п. 1 ст. 80 НК РФ).

К сожалению, порядок заполнения Расчета по форме 6-НДФЛ (приложение № 2 к приказу ФНС России от 14.10.2015 № ММВ-7-11/450@ (далее - Порядок)) не содержит ответов на все вопросы, которые могут возникнуть при ее составлении. И несмотря на то, что некоторые из них ФНС России уже разъяснила в своих письмах (письма ФНС России от 02.03.2016 № БС-4-11/3460@, от 25.02.2016 № БС-4-11/3058@, от 12.02.2016 № БС-3-11/553@, от 28.12.2015 № БС-4-11/23129@), "белые пятна" еще остаются.

Давайте посмотрим, какие особенности необходимо учесть при заполнении Расчета по форме 6-НДФЛ и на что следует обратить внимание при его составлении в различных ситуациях.

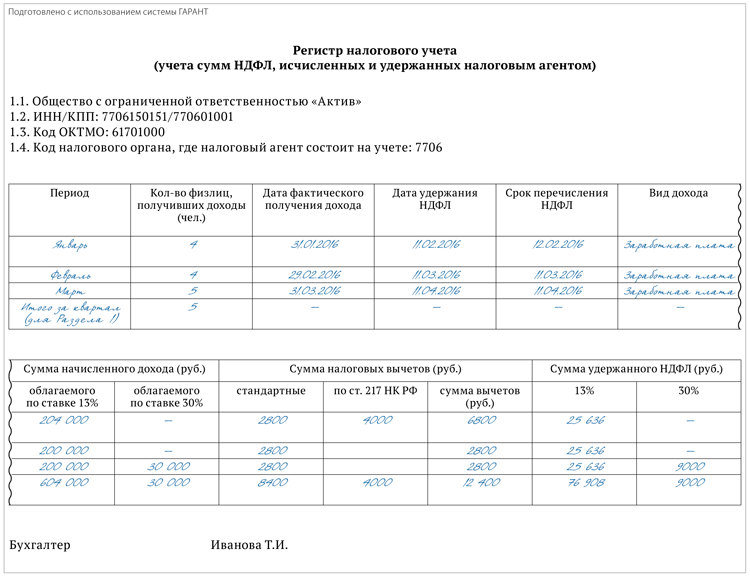

Основание для заполнения 6-НДФЛРасчет по форме 6-НДФЛ, как и 2-НДФЛ, заполняется на основании данных, содержащихся в регистрах налогового учета (п. 1 ст. 230НК РФ; п. 1.1 Раздела I Порядка).

На взгляд автора, если позволяет программное обеспечение, Расчет по форме 6-НДФЛ может формироваться автоматически из регистров, используемых налоговым агентом для заполнения 2-НДФЛ.

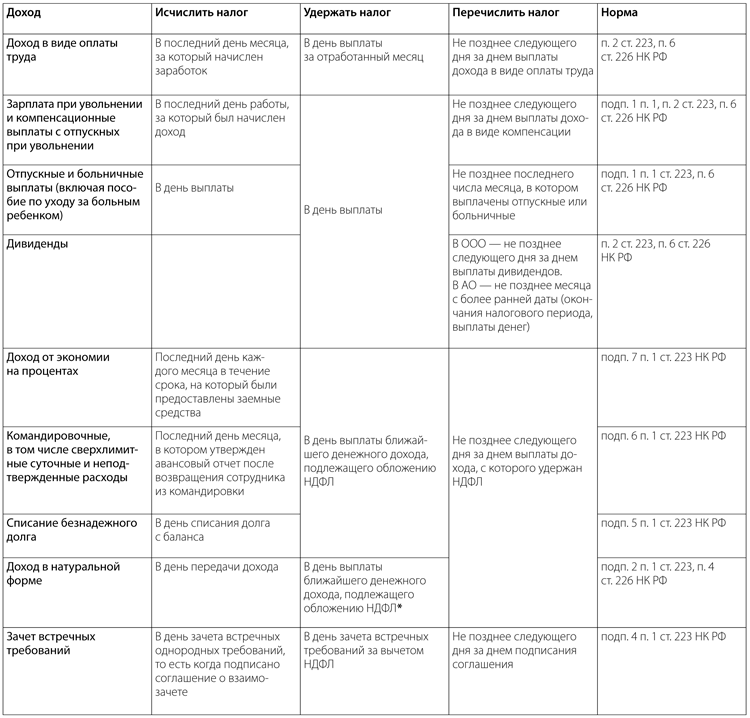

Можно разработать и специальный регистр (см. образец ниже), не забыв утвердить его форму в качестве приложения к учетной политике. При этом такой регистр должен содержать всю информацию, необходимую для заполнения 6-НДФЛ (о датах начисления, перечисления и удержания НДФЛ см. справочную таблицу).

Образец заполнения регистра налогового учета

Отсутствие налогового регистра по НДФЛ является основанием для привлечения налогового агента к ответственности по статье 120Налогового кодекса (п. 2 письма ФНС России от 29.12.2012 № АС-4-2/22690).

Когда надо удержать и перечислить НДФЛ с разных видов дохода

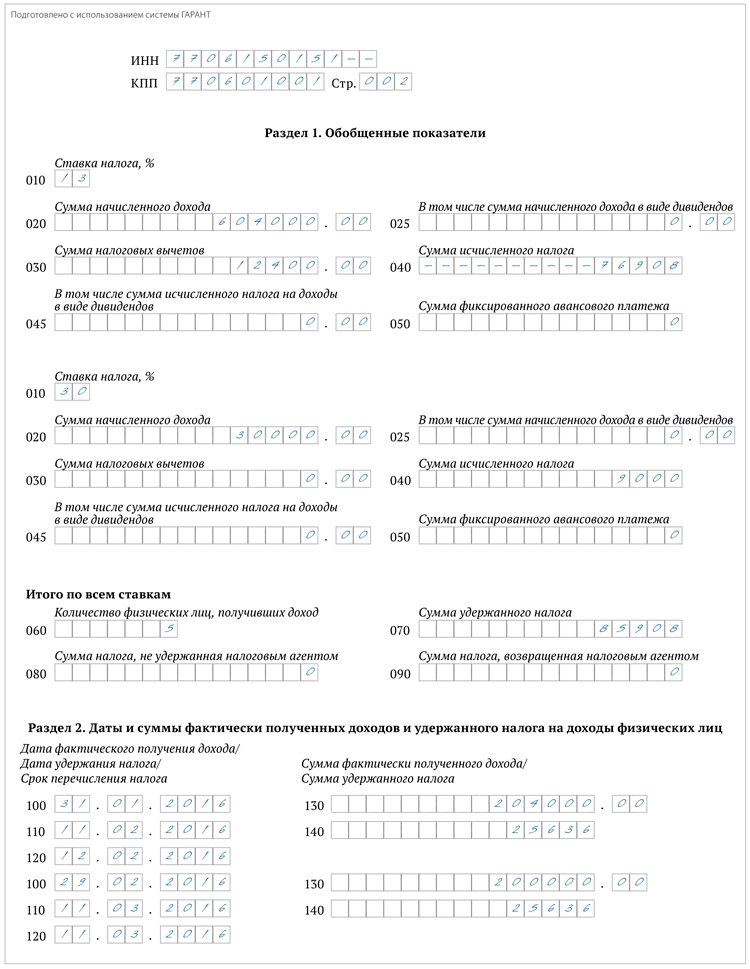

Раздел 1 формы 6-НДФЛ "Обобщенные показатели" условно можно разделить на два блока.

Первый из них включает строки с 010 по 050. Этот блок заполняется отдельно для каждой из ставок налога. То есть если в организации трудятся как сотрудники-резиденты, так и нерезиденты, строки с 010 по 050 необходимо заполнить два раза: и по ставке 13 процентов, и по ставке 30 процентов. Указывается соответствующая налоговая ставка (13, 15, 30 или 35%) в строке 010.

По строке 020 отражается общая сумма доходов, облагаемых по налоговой ставке, указанной в строке 010.

В строке 030 указывается общая сумма налоговых вычетов, не только стандартных, но и социальных, имущественных, профессиональных. В этой же строке учитываются суммы доходов, не облагаемые НДФЛ в силу статьи 217 Налогового кодекса.

По строке 040 отражается сумма исчисленного налога:

Сумма исчисленного НДФЛ = (сумма начисленного дохода (строка 020) - сумма налоговых вычетов (строка 030)) х ставку налога (строка 010)

По строке 050 указывается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода.

В строках 040 и 045 указывается сумма дивидендов и НДФЛ, исчисленного с этой суммы.

Строки с 060 по 090 представляют второй блок Раздела 1 и независимо от применяемых налоговых ставок заполняются только один раз, на первой его странице (п. 3.2 Порядка).

По строке 060 указывается общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица количество физических лиц не корректируется (п. 3.3 Порядка). Если один человек получает доходы, облагаемые по разным налоговым ставкам, то в этом случае он учитывается как одно лицо.

При заполнении Расчета по форме 6-НДФЛ за I квартал по строке 060 были заявлены 5 человек. В мае 2 человека уволились, в июне были трудоустроены 3 человека, при этом один из них - из числа ранее уволившихся. Количество физлиц, получивших доход, которое необходимо отразить в форме 6-НДФЛ за полугодие по строке 060, составит 6 человек (5 - (2 - 1) + (3 - 1)). Уволившийся и вернувшийся сотрудник в движении не учитывается.

По строке 070 нужно указать общую сумму удержанного налога.

Сумма НДФЛ, которая была исчислена, но не удержана по каким-то причинам, указывается по строке 080.

По строке 090 необходимо отразить сумму налога, которая была возвращена налогоплательщикам в соответствии со статьей 231Налогового кодекса.

Образец заполнения Раздела 1 формы 6-НДФЛ

В отличие от Раздела 1, который заполняется нарастающим итогом с начала года, в Раздел 2 формы 6-НДФЛ "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц" включаются только те показатели, которые произведены за последние три месяца отчетного периода (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Чтобы его правильно заполнить, необходимо учитывать следующие особенности:

1. дата окончания соответствующего налогового периода;

2. дата истечения срока действия последнего по дате начала действия договора, на основании которого налоговый агент осуществляет выплату налогоплательщику дохода, в отношении которого он признается налоговым агентом;

3. дата выплаты денежных средств (передачи ценных бумаг).

Общая сумма доходов (без вычитания суммы удержанного НДФЛ) отражается по строке 130, а сумма удержанного с этого дохода налога - по строке 140.

Если в отношении разных видов доходов, имеющих одну дату фактического получения, будут различаться сроки перечисления налога, строки 100-140 должны заполняться по каждому сроку перечисления налога отдельно.

Заполнение Раздела 2 в случае, когда доход начислен в одном периоде, а выплачен в другомПо общему правилу налоговый агент обязан перечислить сумму налога не позднее дня, следующего за днем выплаты дохода. Исключение сделано только для пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и отпускных. НДФЛ, удержанный с этих выплат, должен быть перечислен не позднее последнего числа месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Следовательно, если, например, зарплата за март 2016 года будет выплачена в апреле, соответственно, и НДФЛ будет удержан и перечислен в апреле. В связи с этим в Разделе 1 сумма начисленного дохода отразится в форме 6-НДФЛ за I квартал, а в Разделе 2 эта операция будет отражена только при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 года (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Какие даты должны быть указаны в этом случае при заполнении 6-НДФЛ, рассмотрим на примере.

1. Заработная плата за март выплачена работникам 5 апреля, а налог на доходы физических лиц перечислен 6 апреля. Операция отражается в разделе 1 Расчета по форме 6-НДФЛ за I квартал, при этом налоговый агент не отражает операцию в Разделе 2 за I квартал 2016 г. Эта операция будет отражена при непосредственной выплате заработной платы работникам, то есть в Расчете по форме 6-НДФЛ за полугодие 2016 г. следующим образом:

- по строке 100 указывается дата 31.03.2016;

- по строке 110 - 05.04.2016;

- по строке 120 - 06.04.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

2. Больничный за март был оплачен 5 апреля. Операция в разделе 2 Расчета по форме 6-НДФЛ за полугодие 2016 г. будет отражена следующим образом:

- по строке 100 указывается 05.04.2016;

- по строке 110 - 05.04.2016;

- по строке 120 - 30.04.2016;

- по строкам 130 и 140 - соответствующие суммовые показатели.

Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощиДоходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков, материальной помощи (п. 28 ст. 217 НК РФ), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

В феврале 2016 г. работнику была оказана материальная помощь в сумме 2000 руб.

В мае 2016 г. этому же сотруднику вновь была оказана материальная помощь в сумме 10 000 руб.

При заполнении Расчета по форме 6-НДФЛ за I квартал выплаченная материальная помощь будет отражена:

- по строке 020 - 2000 руб.;

- по строке 030 - 2000 руб.

При заполнении Расчета по форме 6-НДФЛ за полугодие указанные выплаты будут отражены:

- по строке 020 - 12 000 руб. (2000 + 10 000);

- по строке 030 - 4000 руб.

При вручении подарков, стоимость которых превышает 4000 рублей, необходимо учитывать следующее.

При выплате налогоплательщику дохода в натуральной форме (а подарок относится к такого рода доходам) удержание налога производится за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме (п. 4 ст. 226 НК РФ).

Учитывая подобного рода ограничения, на практике нередко бывает, что у бухгалтера нет возможности сразу в полном объеме удержать НДФЛ со стоимости подарка.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

После подачи таких сведений обязанности организации как налогового агента закончатся. Обязанность по уплате налога в этом случае будет переложена на физическое лицо (п. 5 ст. 226, ст. 228 НК РФ).

Бланк налоговой декларации 3-НДФЛ за 2013 год утвержден приказом ФНС от 14.11.2013 N ММВ-7-3/501@).

Налоговая декларация по налогу на доходы физических лиц представляется начиная с налогового периода 2013 года.

Скачать бланк налоговой декларации 3-НДФЛ за 2013 год (913.09 Кб) скачано:32481 раз(а)

Скачать порядок заполнения налоговой декларации 3-НДФЛ за 2013 год (56.22 Кб) скачано:6170 раз(а)

Пример заполнения декларации 3-НДФЛ на получение имущественного налогового вычета при покупке квартиры

Программа для заполнения декларации 3-НДФЛ за 2013 год

3-НДФЛ 2014 - 2015 СКАЧАТЬ бланк декларации бесплатно заполнение НАЛОГОВАЯ ДЕКЛАРАЦИЯ по налогу на доходы физических лиц(форма 3-НДФЛ) скачать бесплатно 2013, 2014, 2015

Приказом ФНС РФ от 24 декабря 2014 г. N ММВ-7-11/671@ утверждена справка 3-НДФЛ за 2014 год, которую надо будет представлять в инспекции по обновленной форме. Этим же приказом чиновники утвердили электронный формат данной справки. А также методику ее заполнения.

Срок сдачи налоговой декларации 3-НДФЛ за 2014 год в 2015 БЛАНК ДЕКЛАРАЦИИ 3-НДФЛ за 2014от 10 ноября 2011 г. № ММВ-7-3/760

от 10 ноября 2011 г. № ММВ-7-3/760

БЛАНК ДЕКЛАРАЦИИ 3-НДФЛ за 2010, 2009, 2008, 2007 г.г.Если вам необходимы старые бланки формы декларации 3-ндфл за 2010, 2009, 2008, 207 годы, а также примеры заполнения:

Налоговая декларация по налогу на доходы физических лиц — это документ, по которому физические лица отчитываются о сумме полученных ими доходов и относящимся к ним расходов, к порядку заполнения которого предъявляются определённые требования [Источник: Здесь и ниже 1].

Декларацию можно заполнить как от руки, так и в электронном виде, использовав, например, программу, которая самостоятельно сформирует декларацию на бланках необходимой формы, готовую для подачи в налоговый орган.

Сроки представления налоговой декларации

Декларация по налогу на доходы физических лиц подаётся в налоговый орган (инспекцию ФНС России) по месту жительсва (месту пребывания) физического лица не позднее 30 апреля года, следующего за годом, в котором был получен соответствующий доход. Если 30 апреля приходится на выходной или нерабочий праздничный день, то декларация должна быть представлена не позднее ближайшего рабочего дня.

В соответствии со статьей 11 Налогового кодекса местом жительства физического лица является адрес, по которому физическое лицо зарегистрировано в порядке, установленном законодательством Российской Федерации. При отсутствии у физического лица места жительства на территории Российской Федерации оно может определяться по просьбе этого физического лица по месту его пребывания.

Представление в налоговый орган декларации только с целью получения налоговых вычетов, предельный срок подачи декларации — 30 апреля — не распространяется. Т.е. подать декларацию в налоговый орган с целью получения налогового вычета налогоплательщик может в любое время в течение года.

Проверка налоговой декларации и прилагающихся к ней документов, подтверждающих правильность расчётов и обоснованность запрашиваемого вычета, проводится в течение 3 месяцев с даты их подачи в налоговый орган (п. 2 ст. 88 НК).

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета вместе с налоговой декларацией в налоговый орган можно подать заявление на возврат НДФЛ в связи предоставлением налогового вычета.

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки (п. 6 ст. 78 НК). Последнее обновление страницы: февраль 2015.

О способах подачи декларации, основаниях для отказа в приеме: подробней на этой здесь. Источник 1,2: ФНС. ФНС .

Как заполнить годовую декларацию по налогу на доходы физических лиц для предпринимателя на общей системе. Инструкция и пример заполнения декларации об имущественном состоянии и доходах

Дорогой посетитель, если ты не являешься предпринимателем, то для тебя написана другая статья

Как заполнить годовую налоговую декларацию об имущественном состоянии и доходах физических лиц. Кто подает и как подавать? А также пример (образец) заполнения

Согласно пункта 177.5 Налогового кодекса предприниматели на общей системе налогообложения должны ежегодно подавать декларацию об имущественном состоянии и доходах. По результатам этой декларации предприниматель уплатит определенную в ней сумму налога на доходы физических лиц, уменьшенную на размер авансовых платежей которые он платил за год и на стоимость торгового патента (сбора за осуществление некоторых видов предпринимательской деятельности). Также предприниматель определит размер авансовых платежей по НДФЛ, которые он должен будет платить в течение следующего налогового года. Подробнее об авансовых платежах по НДФЛ читайте в статье Расчет авансовых платежей по НДФЛ и пример заполнения декларации для предпринимателей, перешедших на общую систему налогообложения.

Форма декларации и порядок ее заполнения утверждена Приказом Министерства Финансов от 07.11.2011 № 1395. Порядок заполнения совсем «свежий», поэтому заполнять новую форму декларации предприниматели на общей системе налогообложения будут впервые. Бланк декларации можно скачать по этой ссылке .

Способы подачи декларации по НДФЛ в налоговую службуГодовая декларация об имущественном состоянии и доходах подается в орган государственной налоговой службы одним из таких способов на выбор налогоплательщика:

Если ФЛП на общей системе налогообложения не осуществлял деятельности в течение налогового года, то он все равно обязан подавать декларацию по НДФЛ в налоговую службу с нулевыми показателями.

Сроки подачи декларации и сроки уплаты НДФЛ по ее результатамФЛП на общей системе налогообложения подают в налоговую службу годовую налоговую декларацию в течение 40 календарных дней, следующих за последним календарным днем ??отчетного налогового года.

Предприниматель на общей системе налогообложения уплачивает в течение года авансовые взносы по НДФЛ, которые определяются исходя из чистого дохода за предыдущий календарный год. Чистый доход за отчетный год может быть как меньше так и больше чем за предыдущий. Соответственно, результатом поданной годовой декларации по налогу на доходы физических лиц может стать как налог к ??уплате так и переплата.

В случае возникновения НДФЛ к уплате, согласно пункта 57.1 Налогового кодекса, ФЛП должен уплатить налоговое обязательство, определенное в декларации в течение 10 календарных дней, следующих за последним днем ??предельного срока ее подачи.

Если авансовые взносы по налогу на доходы физических лиц оказались выше размера налога по результатам годовой декларации, согласно пункта 177.5.3 НКУ сумма переплаты подлежит зачислению в счет будущих платежей или возврату налогоплательщику.

Какие таблицы и приложения заполнять?Годовая декларация по налогу на доходы физических лиц состоит из основной декларации и приложений.

Согласно пункта 3 раздела II порядка заполнения декларации «Разделы I - VI декларации и приложения к декларации (кроме приложения 9 к декларации) заполняют все налогоплательщики». Другие разделы основной декларации заполняют отдельные категории граждан. Взглянув на таблицу I - VI основной декларации, можно сказать, что предприниматель на общей системе заполняет таблицу III «Доходы, полученные физическим лицом - предпринимателем от осуществления хозяйственной деятельности» и таблицу V «Расчет налоговых обязательств по налогу на доходы физических лиц», поскольку туда переносится показатель из таблицы III.

Согласно пункта 2 раздела II «приложения к декларации заполняются и подаются исключительно при наличии доходов (расходов), расчет которых содержится в этих приложениях». То есть, в том случае, если частный предприниматель на общей системе налогообложения в отчетном налоговом году имел исключительно доходы от предпринимательской деятельности, то он заполняет только приложение 7.

Образец заполнения служебных полей декларации, таких как наименование органа ГНИ и т.д. я приводить не буду, а лишь приведу пример заполнения основных таблиц и порядок расчета показателей.

Основные моменты заполнения годовой декларацииДанные в декларацию по НДФЛ переносятся из книги учета доходов и расходов. О порядке ее заполнения и ведения можно почитать в этой статье Как заполнить книгу учета доходов и расходов для предпринимателя на общей системе налогообложения. Подробное пример. На мой взгляд, методика заполнения декларации довольно проста. В каждой строке есть формулы и подсказки, как рассчитывается тот или иной показатель.

Согласно пункта 177.5.2 НКУ, вновь созданные предприниматели, или те, кто перешел на общую систему с упрощенной системы налогообложения, должны подать в налоговую службу декларацию по налогу на доходы физических лиц по итогам первого квартала работы. Фактически подача этой декларации нужно только для определения авансовых платежей по НДФЛ. То есть декларация за первый квартал никак не влияет на годовую декларацию.

Годовая декларация об имущественном состоянии и доходах может быть «отчетной», «новой отчетной» и «уточняющей».

Если взглянуть на таблицу І приложении 7, то можно увидеть, что ее необходимо заполнять в разрезе видов экономической деятельности по КВЭД, за осуществление которых получен доход. Соответственно, для заполнения декларации в разрезе видов деятельности, следует разделить и расходы, которые понес предприниматель для получения дохода по каждому виду. По моему мнению, это сделать очень и очень сложно, а в подавляющем большинстве случаев просто невозможно.

В этой связи встает вопрос, что будет, если этого не делать? Какая ответственность ждет ФОПа, если он не будет разделять доходы по КВЭД? Ну это будет нарушением Приказа №1395, а именно п.8.1 Раздела IV. А это тянет на ответственность предусмотренную статьей 163-1 Кодекса Украины об административных правонарушениях в виде штрафа в размере от пяти до десяти необлагаемых минимумов доходов граждан, или от 75 до 170 грн. Больше ничего в голову не приходит.

Хотя порядок ведения книги учета доходов и расходов для предпринимателя на общей системе налогообложения не предусматривает подведение ежемесячных итогов в графе «чистый доход», для расчета годового НДФЛ подвести итоги и посчитать чистый доход за каждый месяц года все же придется.

Условия примера для заполненияПредприниматель осуществляет один вид деятельности. Как всегда, он занимается торговлей. Данные годовой декларации по НДФЛ полностью берутся из книги учета доходов и расходов. За отчетный налоговый год он имел следующие показатели в каждом из месяцев (изображение можно увеличить):

Имеем: 5 месяцев с чистым доходом, 3 месяца деятельность не велась, 4 месяца предприниматель получал убытки.

Имеем: 5 месяцев с чистым доходом, 3 месяца деятельность не велась, 4 месяца предприниматель получал убытки.

Пример начинается с заполнения приложения 7, поскольку заполняется сначала он, а потом уже таблица ІІІ основной декларации. Цифры из приложения 7 переносятся в таблицу III. Нажимаем на изображение и смотрим в увеличенном размере.

Расшифровка, как считались показатели и откуда они взялись Заполнение таблицы I приложения 7Заполнение таблицы І годовой декларации по НДФЛ очень простое. Значения полностью переносятся из книги учета доходов и расходов. В разделе нашей статьи «Условия для примера заполнения» это будет нижняя строка таблицы нашего примера.

Заполнение таблицы ІІ приложения 7Строка 1. Определяем размер среднемесячного годового налогооблагаемого дохода. Он определяется путем деления графы 7 таблицы I приложения 7 на количество месяцев, в течение которых получен такой доход. Наш предприниматель получал чистый доход на протяжении 5 месяцев. Во всех остальных он имел либо убытки или вовсе не работал. Именно на 5 мы и будем делить наш чистый доход.

61 000 / 5 = 12 200 грн. - среднемесячный годовой налогооблагаемый доход.

Строка 2. Минимальная заработная плата, установленная по состоянию на 1 января 2011 года составляет 941 грн. Десять минимальных заработных плат составляет 9 410 грн.

12 200 - 9 410 = 2790 грн.

Если среднемесячный доход менее 10 минимальных заработных плат, то в данной графе проставляется ноль.

Строка 3. Здесь есть формула:

((15% х (строка 01 - строка 02) + 17% х строка 02) х количество календарных месяцев, в течении которых получены такие доходы)

(15% * (12 200 + 2 790) + 17% * 2 790) * 5 = (15% * 9410 + 17% * 2 790) * 5 = (1411,5 + 474,3) * 5 = 9429 грн.

Это годовая сумма НДФЛ, которую предприниматель на общей системе должен уплатить за отчетный налоговый год.

Строка 4. Сумма сбора за осуществление некоторых видов предпринимательской деятельности, уплаченного налогоплательщиком в течение отчетного (налогового) периода. Предположим, что стоимость торгового патента, который предприниматель приобретал в течение года составляет 2 000 грн.

Строка 5. Сумма годового налога на доходы физических лиц, уменьшенная на стоимость торгового патента.

9 429 - 2 000 = 7 429 грн.

Строка 6. Предположим, что при подаче годовой декларации по НДФЛ за предыдущий год, предприниматель определил сумму авансовых платежей в размере 6 000 грн. Эту сумму он заплатил за четыре раза по 1 500 грн. за один платеж. В шестую строчку ставим 6 000 грн.

Строка 7. В случае, если разница между пятой и шестой строкой положительная, то ее ставим в строку 07.01, если отрицательная - в строку 07.02. В нашем случае разница положительная 7 429 - 6 000 = 1 429 грн. Поэтому ее ставим в строку 07.01.

Если бы мы получили отрицательную разницу, то ее надо было бы поставить в строку 07.02. Эта сумма подлежит или зачислению в счет будущих платежей по НДФЛ (на лицевом счете предпринимателя возникает переплата), или возврату. Для возврата надо будет писать заявление и все это будет очень трудно, однако это тема для другой статьи.

Строка 08. В ней стоит формула. Строка 3 * 25%. Рассчитываем и получаем 9429 * 25% = 2 357,25 грн. Эту сумму предпринимателю на общей системе придется платить в следующем году четыре раза до 15 марта, до 15 мая, до 15 августа и до 15 ноября.

Согласно пункту 177.5.1 НКУ «Авансовые платежи по налогу на доходы физических лиц рассчитываются предпринимателем самостоятельно, но не менее 100 процентов годовой суммы налога с налогооблагаемого дохода за прошлый год (в сопоставимых условиях)». То есть, согласно Налоговому кодексу, авансовые платежи по НДФЛ можно определить в размере более 2 357,25 грн. однако никак не меньше.

Заполнение таблицы III основной декларацииЗаполнение таблицы III основной декларации очень простое. Данные в эту таблицу переносятся из приложения 7 (в соответствующих графах есть подсказки, показатели по каким графам приложения 7 ставить в таблицу ІІІ основной декларации). На их заполнении останавливаться подробнее даже не стоит.

Ответственность за неподачуОтветственность за неподачу или несвоевременную подачу годовой декларации по налогу на доходы физических лиц для предпринимателя на общей системе налогообложения предусмотрена статьей 120 Налогового кодекса. Неподача или несвоевременная подача декларации влечет за собой наложение штрафа в размере 170 грн.

3-НДФЛ Налоговая декларация по налогу на доходы физических лиц (КНД-1151020)Программы нет, но есть Версия 2007, с возможностью формирования Декларации за 2008.

Попробую на днях сдаться.

Мадама, не показывается. Просто в налоговую предоставляются документы, что даритель - родственник. И все. Налоговая же без понятия, родственник подарил или нет, потому и пишут письма.

Вам же не приходит в голову, что пенсионеры или лица получающие алименты должны заполнять 3-НДФЛ потому что они получают пенсию и алименты? А статья 217 одна на всех.

Много раз обсуждалось на форуме, кстати

Пример заполнения формы 6-НДФЛ.

Форма расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (6-НДФЛ), утверждена Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@.

Этим же приказом утверждены:

Расчет по форме 6-НДФЛ представляется всеми организациями – налоговыми агентами независимо от основания, по которому организация была признана налоговым агентом (Письмо Минфина РФ от 02.11.2015 № 03?04?06/63268).

Форма 6-НДФЛ содержит:

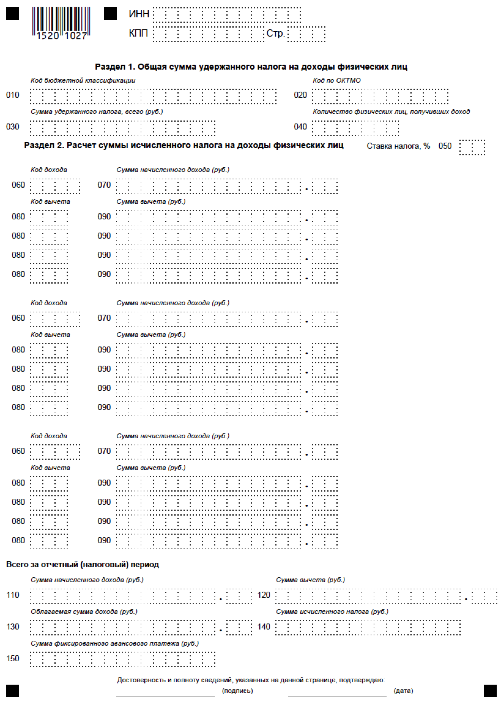

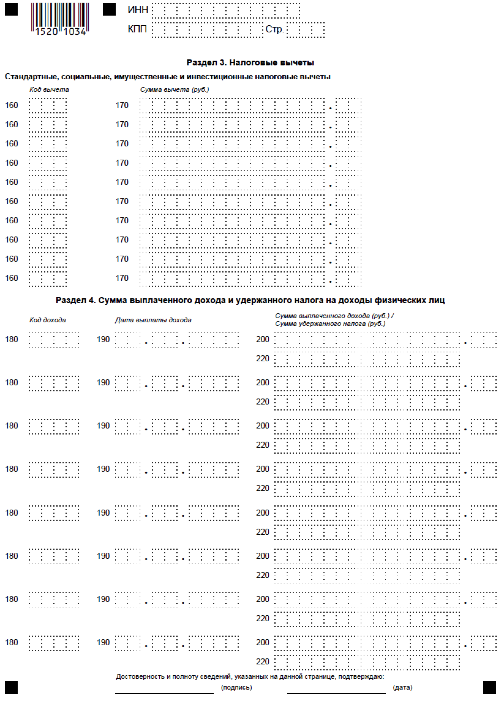

Форма расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (6-НДФЛ), утвержденная Приказом ФНС РФ № ММВ-7-11/450@ и зарегистрированная в Минюсте 30.10.2015 (№ 39578), отличается от формы, ранее представленной в проекте приказа ФНС, размещенном на Федеральном портале проектов нормативных правовых актов. Первоначально предполагалось, что расчет будет состоять из титульного листа и разд. 1 «Общая сумма удержанного налога на доходы физических лиц», 2 «Расчет суммы исчисленного налога на доходы физических лиц», 3 «Налоговые вычеты»,

Форма расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (6-НДФЛ), утвержденная Приказом ФНС РФ № ММВ-7-11/450@ и зарегистрированная в Минюсте 30.10.2015 (№ 39578), отличается от формы, ранее представленной в проекте приказа ФНС, размещенном на Федеральном портале проектов нормативных правовых актов. Первоначально предполагалось, что расчет будет состоять из титульного листа и разд. 1 «Общая сумма удержанного налога на доходы физических лиц», 2 «Расчет суммы исчисленного налога на доходы физических лиц», 3 «Налоговые вычеты»,

4 «Суммы выплаченного дохода и удержанного налога на доходы физических лиц». С проектом приказа мы ознакомили вас в № 9, 2015. Однако окончательная редакция документа оказалась иной. Следует отметить, что принятый вариант не содержит детализации расчетов суммы исчисленного НДФЛ и налоговых вычетов.

Расчет составляется нарастающим итогом за I квартал, полугодие, девять месяцев и год. При заполнении 6-НДФЛ названного расчета необходимо учитывать следующее:

в форме расчета обязательно заполняются реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям указывается ноль («0»);

в форме расчета обязательно заполняются реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям указывается ноль («0»);

Заполнение 6-НДФЛ: титульный лист. Титульный лист заполняется налоговым агентом, за исключением раздела «Заполняется работником налогового органа».

Ниже в таблице уточнен порядок заполнения отдельных полей титульного листа.

Налоговые агенты – организации указывают идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации согласно свидетельству о постановке на учет в налоговом органе. Если форма расчета заполняется организацией, имеющей обособленные подразделения, в данном поле после ИНН отражается КПП по месту учета организации по месту нахождения ее обособленного подразделения

При представлении налоговым агентом в налоговый орган первичного расчета проставляется значение «000», при подаче уточненного расчета указывается номер корректировки («001», «002» и т. д.)

Период представления (код)

Отражается код периода представления расчета:

– «21» – I квартал;

– «31» – полугодие;

– «33» – девять месяцев;

– «34» – год.

Коды периодов представления расчета приведены в приложении 1 к Порядку заполнения и представления формы 6-НДФЛ

Налоговый период (год)

Если в отношении разных видов доходов, имеющих одну дату фактического получения, сроки перечисления налога различаются, строки 100 – 140 заполняются по каждому сроку перечисления налога отдельно.

Определение даты получения физическим лицом дохода. С 2016 года действуют новые правила в отношении того, какой день считается датой получения физическим лицом дохода. Согласно п. 1 ст. 223 НК РФ, если иное не предусмотрено п. 2 – 5 данной статьи, дата фактического получения дохода определяется как:

1) день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо (по его поручению) на счета третьих лиц, – при получении дохода в денежной форме;

2) день передачи дохода в натуральной форме – при получении дохода в натуральной форме;

3) день приобретения товаров (работ, услуг), ценных бумаг – при получении дохода в виде материальной выгоды. Если оплата приобретенных ценных бумаг производится после перехода к налогоплательщику права собственности на них, дата фактического получения дохода определяется как день совершения соответствующего платежа в оплату стоимости приобретенных ценных бумаг;

4) день зачета встречных однородных требований;

5) день списания в установленном порядке безнадежного долга с баланса организации;

6) последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки;

7) последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства, при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств.

В Письме от 13.11.2015 № БС-4-11/19829 «О заполнении формы 6-НДФЛ» ФНС уточнила: разд. 2 содержит строку «Дата фактического получения дохода», которая заполняется с учетом положений ст. 223 НК РФ.

Перечисление суммы исчисленного и удержанного налога. С учетом новой редакции п. 6 ст. 226 НК РФ с 1 января 2016 года налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и сумм отпускных налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Приведем образец заполнения 6-НДФЛ за I квартал 2016 года.

Для заполнения расчета воспользуемся следующими данными о количестве работников, суммах начисленного дохода и удержанного НДФЛ в ГБУЗ Нижегородской области «Женская консультация № 2» (ИНН/КПП 5260011111/526001001) за I квартал 2016 года. Выплаченные доходы являются заработной платой, облагаемой налогом по ставке 13%.

6-НДФЛ образец заполнения.

Итак, образец заполнения разд. 1 и 2 расчета по форме 6-НДФЛ за I квартал 2016 года.

В 2016 году налоговые агенты должны представить форму 6-НДФЛ в следующие сроки:

Отчет за 2016 год надо будет подать не позднее 03.04.2017, так как 01.04.2017 – выходной день, суббота.

"Оплата труда в государственном (муниципальном) учреждении:

бухгалтерский учет и налогообложение", №1, январь, 2016 г.

работа с подписными агентствами

![]()

![]()

![]()

![]()

Спасибо! Ваше сообщение было успешно отправлено