Рейтинг: 4.4/5.0 (1899 проголосовавших)

Рейтинг: 4.4/5.0 (1899 проголосовавших)Категория: Бланки/Образцы

Re: Прием иностранца на работу по патенту. НАЛОГИ?

Правовое положение иностранных граждан в Российской федерации регулирует Федеральный закон от 25.07.2002 № 115-ФЗ (далее — Закон № 115-ФЗ).

С 2015 года отдельные нормы Закона № 115-ФЗ применяются в обновленной редакции (Федеральный закон от 24.11.2014 № 357- ФЗ).

С 1 января 2015 года утратила силу форма бланка разрешения на работу для безвизовых иностранцев, утвержденная приложением № 2 к приказу ФМС России от 19.02.2014 № 97.

Разрешение на работу заменил патент.

Особенности трудовой деятельности иностранных граждан, прибывших в поисках заработка на территорию Российской Федерации в порядке, не требующем получения визы, на основании патента установлены в статье 13.3 Закона № 115‑ФЗ.

Что такое патент

Определение патента дано в пункте 1 статьи 2 Закона № 115-ФЗ в редакции, действующей с 1 января 2015 года.

Трудовой признается деятельность иностранного гражданина в РФ на основании трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) (п. 1ст. 2 Закона № 115-ФЗ)

Патент — это документ, подтверждающий право иностранного гражданина, прибывшего в РФ в порядке, не требующем получения визы, на временное осуществление на территории субъекта РФ трудовой деятельности.

С 1 января 2015 года вводится форма бланка патента, выдаваемого иностранному гражданину, прибывшему в РФ в порядке, не требующем получения визы.

Бланк патента является документом строгой отчетности и относится к защищенной полиграфической продукции с уровнем защиты «Б».

Патент для осуществления трудовой деятельности у юридического лица оформляется на бланке синего цвета.

Лицевая сторона патента содержит цветную фотографию иностранного гражданина и сведения:

- о его ФИО;

- дате рождения;

- гражданстве;

- реквизитах документа, удостоверяющего личность;

- ИНН;

- профессии (специальности, должности, виде трудовой деятельности).

На оборотной стороне патента указывается:

- территория действия патента;

- кем выдан;

- дата выдачи.

Бланк патента имеет серию и номер, голограмму, а также штрихкод.

Аванс по НДФЛ до получения патента

Особенности исчисления и уплаты НДФЛ иностранными гражданами, осуществляющими трудовую деятельность по найму в организациях, установлены в статье 227.1 Налогового кодекса.

С 2015 года она действует в новой редакции (Федеральный закон от 24.11.2014 № 368-ФЗ).

Подробнее об обязанностях налогового агента читайте в статье

Осуществление трудовой деятельности в РФ по патенту предполагает уплату НДФЛ:

- иностранными гражданами — в виде фиксированного авансового платежа (п. 2 ст. 227.1 НК РФ);

- работодателем — налоговым агентом — в виде текущих платежей с зачетом фиксированных авансовых платежей. Расчет, удержание и уплату НДФЛ с доходов иностранного работника осуществляет компания — налоговый агент, у которой он трудится (п. 5 и 6 ст. 227.1 НК РФ).

Размер фиксированного авансового платежа по НДФЛ

Фиксированный авансовый платеж по НДФЛ установлен в сумме 1200 руб. за каждый месяц периода, на который выдается патент.

Размер фиксированного авансового платежа по НДФЛ корректируется (п. 3 ст. 227.1 НК РФ):

- на коэффициент-дефлятор, установленный на соответствующий календарный год. Минэкономразвития России установило коэффициент-дефлятор на 2015 год для целей исчисления НДФЛ в размере 1,307 (приказ от 29.10.2014 № 685);

- коэффициент, отражающий региональные особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта РФ. Если региональный коэффициент на очередной календарный год законом субъекта РФ не установлен, его значение принимается равным 1 (п. 3 ст. 227.1 НК РФ).

Коэффициент, отражающий региональные особенности рынка труда, уже установлен в Москве. Согласно Закону г. Москвы от 26.11.2014 № 55 «Об установлении коэффициента, отражающего региональные особенности рынка труда на территории города Москвы» он равен 2,5504. Соответственно фиксированный авансовый платеж в Москве для иностранных граждан с 1 января 2015 года составит 4000 руб. (1200 руб. × 1307 × 2,5504) в месяц.

Где и как иностранцу произвести авансовый платеж по НДФЛ

Фиксированный авансовый платеж по НДФЛ иностранный гражданин производит самостоятельно по месту осуществления им деятельности до дня начала срока, на который выдается (продлевается) или переоформляется патент (п. 4 ст. 227.1 НК РФ).

В платежном поручении ему нужно указать наименование платежа «Налог на доходы физических лиц в виде фиксированного авансового платежа» (п. 4 ст. 227.1 НК РФ).

Каким работодателям можно брать на работу иностранцев с патентом

С 1 января 2015 года компании вправе привлекать к трудовой деятельности безвизовых иностранных граждан, законно находящихся на территории РФ, при условии, что они достигли возраста 18 лет и получили патент (п. 1 статьи 13.3 Закона № 115-ФЗ).

Взять на работу безвизовых иностранцев с патентом по трудовому или гражданско-правовому договору могут компании, у которых нет неисполненных постановлений о назначении административных наказаний за незаконное привлечение к трудовой деятельности в РФ иностранных граждан.

Как безвизовому иностранцу получить патент

Чтобы получить патент, иностранному гражданину в течение 30 календарных дней со дня въезда в РФ нужно лично или через уполномоченную организацию представить в территориальное отделение ФМС России документы, перечисленные в пункте 2 статьи 13.3 Закона № 115-ФЗ (графа 4 табл. 1 ниже).

Таблица 1 Перечень документов, на основании которых выдается патент

Об отказе в приеме заявления о выдаче патента территориальное отделение ФМС России сообщит по истечении 10 дней со дня принятия решения

Если иностранный гражданин не представит какой-либо из этих документов, ему могут отказать в приеме заявления о выдаче патента. Ему могут также отказать, если (п. 3 ст. 13.3 Закона № 115-ФЗ):

- в течение года, предшествующего дате подачи заявления, ему отказали в выдаче или переоформлении патента или патент был аннулирован;

- ФМС России приостановила на определенный период выдачу патентов на территории субъекта РФ.

Помогите иностранцу подготовить документы для получения патента

Сбор всех документов, необходимых для получения патента, является для отдельно взятого безвизового иностранца неподъемной задачей. Работодателю, который заинтересован в его услугах, следует помочь своему работнику собрать весь пакет. На практике в компаниях, активно использующих труд безвизовых иностранцев, под эту работу специально вводят штатную единицу в отдел кадров.

Если у иностранного гражданина с документами все в порядке, территориальное отделение ФМС России выдаст ему патент не позднее 10 рабочих дней со дня принятия от него заявления о выдаче патента (п. 4 ст. 13.3 Закона № 115-ФЗ).

На какой срок выдают патент

Патент выдают иностранному гражданину на срок от одного до 12 месяцев (п. 5 ст. 13.3 Закона № 115-ФЗ).

Если патент выдан на срок менее 12 месяцев, его неоднократно можно продлить на один месяц, но общий срок действия патента не должен превышать 12 месяцев со дня выдачи патента.

Срок действия патента считается продленным на период, за который уплачен НДФЛ в виде фиксированного авансового платежа. В этом случае обращаться в территориальное отделение ФМС России иностранному гражданину не нужно.

В случае неуплаты НДФЛ в виде фиксированного авансового платежа действие патента прекращается со дня, следующего за последним днем периода уплаты налога.

Получить патент иностранный гражданин должен лично, представив (п. 6 ст. 13.3 Закона № 115-ФЗ):

- документ, удостоверяющий его личность;

- документ, подтверждающий уплату НДФЛ в виде фиксированного авансового платежа.

Наличие патента обязывает трудоустроиться

В течение двух месяцев со дня выдачи патента иностранный гражданин, осуществляющий трудовую деятельность в компании, обязан представить в территориальное отделение ФМС России копию трудового или гражданско-правового договора на выполнение работ (оказание услуг).

Сделать это можно лично или путем направления заказного почтового отправления с уведомлением о вручении.

На основании копии договора территориальное отделение ФМС России проверит регистрацию работодателя или заказчика работ (услуг) в Едином государственном реестре юридических лиц (п. 7 ст. 13.3 Закона № 115-ФЗ).

Если сведений о компании не окажется в Едином государственном реестре юридических лиц, патент иностранному работнику аннулируют (подп. 5 п. 22 ст. 13.3 Закона № 115-ФЗ).

Если действие патента заканчивается

Не позднее чем за 10 рабочих дней до истечения 12 месяцев со дня выдачи патента иностранный гражданин вправе обратиться в территориальное отделение ФМС России за переоформлением патента (п. 8 ст. 13.3 Закона № 115-ФЗ).

Форма заявления о переоформлении патента разработана ФМС России. На момент подписания номера она не была утверждена

Для переоформления патента иностранному гражданину лично или через уполномоченную организацию нужно представить в территориальное отделение ФМС России документы, перечисленные в пункте 9 статьи 13.3 Закона № 115-ФЗ (графа 5 табл. 1 выше).

Отказать в приеме заявления о переоформлении патента иностранному гражданину могут в случае, если он (п. 10 ст. 13.3 Закона № 115-ФЗ):

- представил неполный пакет документов;

- нарушил срок обращения за переоформлением патента.

На какой срок переоформляют патент

Переоформленный патент или уведомление об отказе в его переоформлении территориальное отделение ФМС России выдаст иностранному гражданину не позднее 10 рабочих дней со дня принятия его заявления о переоформлении патента (п. 12 ст. 13.3 Закона № 115-ФЗ).

Патент переоформляется иностранному гражданину на срок от одного до 12 месяцев. Срок его действия можно неоднократно продлить на один месяц. Но общий срок действия патента с учетом продлений не может быть больше 12 месяцев со дня переоформления патента.

Срок действия переоформленного патента считается продленным на период, за который уплачен НДФЛ в виде фиксированного авансового платежа. В этом случае обращаться в территориальное отделение ФМС России иностранному гражданину не нужно (п. 13 ст. 13.3 Закона № 115-ФЗ).

В случае неуплаты НДФЛ в виде фиксированного авансового платежа действие переоформленного патента прекращается со дня, следующего за последним днем периода уплаты налога.

Переоформленный патент выдается иностранному гражданину лично по предъявлении (п. 14 ст. 13.3 Закона № 115-ФЗ):

- документа, удостоверяющего его личность, который признается в РФ;

- документа, подтверждающего уплату НДФЛ в виде фиксированного авансового платежа.

В период действия патента иностранец поменял фамилию или паспорт

В течение семи рабочих дней со дня въезда в РФ иностранный гражданин обязан обратиться в территориальное отделение ФМС России для внесения изменений в сведения, содержащиеся в патенте, — ФИО или реквизиты документа (п. 15 ст. 13.3 Закона № 115‑ФЗ).

Патент иностранному гражданину не переоформят, если в территориальном отделении ФМС России нет сведений о его трудовой деятельности в период действия патента (п. 23 ст. 13.3 Закона № 115-ФЗ).

Где иностранец может трудиться по патенту

Компания-работодатель не вправе привлекать иностранного гражданина к трудовой деятельности по патенту вне пределов субъекта РФ, на территории которого ему выдан патент (п. 16 ст. 13.3 Закона № 115‑ФЗ).

Если в патенте указана профессия, специальность, должность или вид трудовой деятельности иностранного гражданина, его нельзя взять на работу по профессии, специальности, должности или виду трудовой деятельности, не указанной в патенте.

Чтобы трудиться на территории другого субъекта РФ, иностранному гражданину нужно получить патент в территориальном отделении ФМС России этого субъекта. Причем для подачи заявления соблюдать 30-дневный срок ему не нужно.

Форма заявления о выдаче патента для осуществления трудовой деятельности на территории другого субъекта РФ разработана ФМС России. На момент подписания номера не была утверждена

Для получения патента в другом субъекте РФ иностранному гражданину нужно представить в территориальное отделение ФМС России документы, перечисленные в пункте 16 статьи 13.3 Закона № 115-ФЗ (графа 6 табл. 1 выше).

Иностранному гражданину откажут в приеме заявления о выдаче патента, если он представит неполный пакет документов (п. 17 ст. 13.3 Закона № 115-ФЗ).

Срок выдачи патента — не позднее 10 рабочих дней со дня принятия от иностранного гражданина заявления о выдаче патента (п. 19 ст. 13.3 Закона № 115-ФЗ).

Патент для работы в другом субъекте РФ иностранный гражданин получает лично по предъявлении (п. 20 ст. 13.3 Закона № 115‑ФЗ):

- документа, удостоверяющего его личность (документ, признаваемый в РФ);

- документа, подтверждающего уплату НДФЛ в виде фиксированного авансового платежа.

Срок действия патента для работы в другом субъекте РФ не может превышать срок действия первоначально выданного патента (п. 21 ст. 13.3 Закона № 115-ФЗ).

Если патент…

Территориальное отделение ФМС России может отказать иностранному гражданину в выдаче или переоформлении патента или ранее выданный патент аннулировать. В этом случае он вправе повторно подать заявление о выдаче патента, но не ранее чем через один год со дня отказа (п. 24 ст. 13.3 Закона № 115-ФЗ).

…утерян или испорчен

Если патент утерян или испорчен, иностранный гражданин может получить дубликат. Для этого ему нужно обратиться в территориальное отделение ФМС России с соответствующим заявлением. Перечень документов, представляемых для получения дубликата патента, будет следующим (п. 25 и 26 ст. 13.3 Закона № 115-ФЗ):

- заявление о выдаче дубликата патента;

- документ, удостоверяющий личность;

- миграционная карта;

- документы, подтверждающие уплату НДФЛ в виде фиксированного авансового платежа.

Форма заявления о выдаче дубликата патента разработана ФМС России. На момент подписания номера не была утверждена

Дубликат патента или уведомление об отказе в его выдаче выдадут иностранному гражданину не позднее трех рабочих дней со дня принятия от него заявления о выдаче дубликата (п. 27 ст. 13.3 Закона № 115-ФЗ).

…аннулирован

Уведомление об аннулировании патента в течение трех рабочих дней со дня принятия такого решения территориальное отделение ФМС России направляет (п. 28 ст. 13.3 Закона № 115-ФЗ):

- работодателю или заказчику работ (услуг), использующему труд иностранного гражданина;

- самому иностранному гражданину.

Если патент в форме карты с электронным носителем информации

На территории некоторых субъектов РФ введен патент в форме карты с электронным носителем информации. В этом случае территориальное отделение ФМС России уведомит иностранных граждан о принятии решения о выдаче патента или об отказе в его выдаче посредством СМС-сообщения на телефонный номер, указанный в заявлении о выдаче патента.

Административная ответственность за трудовую деятельность без патента

Административная ответственность предусмотрена:

- для иностранных граждан, незаконно осуществляющих трудовую деятельность в РФ (ст. 18.10 КоАП РФ);

- компаний, незаконно привлекающих иностранных граждан к трудовой деятельности в РФ (ст. 18.15 КоАП РФ).

Ответственность для иностранных граждан

Согласно статье 18.10 КоАП РФ к административной ответственности могут привлечь иностранных граждан, осуществляющих трудовую деятельность в РФ:

- без разрешения на работу или патента;

- вне пределов субъекта РФ, на территории которого выданы разрешение на работу или патент.

Размеры штрафов приведены в табл. 2 ниже.

Таблица 2 Ответственность за незаконное осуществление иностранным гражданином трудовой деятельности в РФ

Ответственность для компаний

За незаконное привлечение к трудовой деятельности в РФ иностранных граждан для компаний предусмотрена ответственность в соответствии со статьей 18.15 КоАП РФ (табл. 3 ниже).

Таблица 3 Ответственность за незаконное привлечение иностранных граждан к трудовой деятельности в РФ

Порядок уплаты НДФЛ компанией — налоговым агентом

С 2015 года в новой редакции действует пункт 2 статьи 226 Налогового кодекса, устанавливающий особенности исчисления НДФЛ налоговыми агентами, а также порядок и сроки уплаты налога.

Какие обязанности возникают у компании — налогового агента

Общую сумму НДФЛ с доходов иностранных граждан налоговый агент может уменьшить на сумму фиксированных авансовых платежей по налогу, уплаченных иностранным гражданином за период действия патента применительно к соответствующему налоговому периоду. Такой порядок установлен в пункте 6 статьи 227.1 Налогового кодекса.

Если иностранный гражданин трудится у нескольких работодателей, он выбирает одного налогового агента, который будет уменьшать исчисленную сумму НДФЛ в течение налогового периода.

Налоговый агент будет уменьшать исчисленную сумму НДФЛ на сумму уплаченных иностранным работником фиксированных авансовых платежей при наличии следующих документов:

- письменного заявления иностранного гражданина;

- документов, подтверждающих уплату им фиксированных авансовых платежей;

- уведомления от налоговой инспекции, подтверждающего право на уменьшение исчисленной суммы НДФЛ на сумму уплаченных фиксированных авансовых платежей.

Налоговый агент исчисляет и уплачивает НДФЛ со всех доходов иностранного работника, источником которых он является, с учетом уменьшения на суммы фиксированных авансовых платежей, уплаченных иностранным работником (п. 2 ст. 226 НК РФ в редакции, действующей с 1 января 2015 года).

Как получить уведомление от налоговой инспекции

Чтобы получить уведомление, компании — налоговому агенту нужно обратиться в налоговую инспекцию с соответствующим заявлением (п. 6 ст. 227.1 НК РФ). В срок, не превышающий 10 дней со дня получения заявления, инспекция направит компании уведомление, если:

— она владеет информацией от ФМС России о факте заключения налоговым агентом трудового или гражданско-правового договора и выдачи иностранному гражданину патента;

— уведомление в отношении данного иностранного гражданина в этом налоговом периоде налоговому агенту не направлялось.

Налог не является излишне уплаченным

Сумма уплаченных иностранным гражданином фиксированных авансовых платежей по НДФЛ за период действия патента может превысить сумму НДФЛ, исчисленную налоговым агентом по итогам налогового периода исходя из фактически полученных иностранным гражданином доходов.

В этом случае сумма такого превышения (п. 7 ст. 227.1 НК РФ):

- не является суммой излишне уплаченного НДФЛ;

- не подлежит ни зачету, ни возврату.

Коротко: В 2015 годуразрешение на работу для иностранцев из «безвизовых» стран заменено патентом. Работодатели обязаны уведомлять органы ФМС о приеме такого работника в 3-хдневный срок. Трудовой договор должен содержать данные о миграционных документах, патенте, полисе ДМС.

ПодробноВо всех цивилизованных странах мира обеспечение рабочими местами граждан своего государства – выступает приоритетом. Российские правила оформления «гастарбайтеров» (с нем. «гость-работник») тоже стали более строгими. С января 2015 года, чтобы заключить трудовой договор с иностранным работником – недостаточно паспорта и диплома, нужно внимательно изучить все его документы.Ответственность за нарушение миграционного порядка предусмотрена, как для самих работников, так и для тех, кто принимает их на работу.

Общий взгляд: кому нужны трудовые мигранты?Отношение к нововведениям в стране неоднозначное. Многие работодатели охотно пользуются трудом мигрантов, потому что он обходится дешевле. Тем более что заняты они на работах, не пользующихся спросом:на стройке, в сфере ЖКХ, домашнем обслуживании. Другие считают, что демпинговая политика приезжих снижает стоимость труда коренных жителей.

Подобного мнения придерживаются и многие руководители, наделенные властными полномочиями, особенно в провинции.

Но есть и противоположный взгляд. Несмотря на сложности, предприниматели предпочитает иметь дело с иностранными рабочими. Из них значительная часть востребована именно на стройках, хотя почти все виды работ в этой отрасли сегодня требуют допуска СРО .

Руководитель ФМС России К. Ромодановский в интервью Российской газете заявил о том, что новые правила не уменьшили поток приезжающих на работу. По данным ФМС с начала года по июнь – было выдано 755 тыс. патентов. Это говорит о том, что«гости» из стран СНГ, а также из Китая, по-прежнему востребованы и, следовательно, оформлять их на работу необходимо с учетом введенных изменений.

Кого можно брать на работу: условия и порядок приемаПрежде всего, оформить трудовые отношения можно только с теми, кто находится в России на законных основаниях. Для временно и постоянно проживающих иностранцев этот факт подтверждается соответственно: разрешением на временное проживание и видом на жительство. Временно пребывающие граждане, прибывшие из стран с визовым режимом – должны иметь визу; остальные миграционную карту.

Неквалифицированные работникиПодавляющее большинство иммигрантов прибывают из «безвизовых» стран СНГ. Принимать их на работу можно только с 18 лет и при наличии патента. Раньше, получив его, можно было работать по найму только у частников, сейчас – он является разрешением на любую трудовую деятельность. Оформить его необходимо в течение месяца со дня въезда. Срок временного пребывания ограничивается сроком действия патента: от 1 до 12 месяцев. Таким образом, при заключении с иностранным работником срочного трудового договора, не забывайте в основания его прекращения дополнительно включить дату истечения срока патента.

Важно! Право привлекать мигрантов к работе имеют только те работодатели, в отношении которых отсутствуют неисполненные постановления о привлечении к ответственности за незаконное трудоустройство иностранных граждан.

Патент выдается на территории субъекта федерации, где намерен трудиться прибывший работник. Он не имеет права работать в другом регионе, а работодателю запрещается трудоустраивать таких лиц. Если местными органами власти установлено, что в патент вносится профессия или специальность – можно заниматься только указанными видами деятельности. Это нужно отразить в документах.

По факту, у российских предпринимателей работает меньше половины приезжих работников. Около 50% общей численности заняты торговлей, ремонтом автотранспорта и бытовой техники, предоставлением услуг. Об этом свидетельствуют данные федерального выборочного исследования труда мигрантов за 3 кв. 2014 года, приведенные в таблице 1.

Таблица 1. Распределение иностранных работников по сферам занятости и национальной принадлежности работодателей по данным Росстата

Высококвалифицированный персоналВысококвалифицированные специалисты, в том числе, прибывшие из «безвизовых» стран, по-прежнему должны оформить разрешение на работу. Основной критерий для отнесения работника к этой группе – размер выплачиваемого вознаграждения; он указан ниже.

Таблица 2. Уровень заработной платы высококвалифицированных специалистов

Для них предусмотрен другой порядок приема на работу. Чтобы специалист мог получить разрешение, работодатель должен сначала:

Нельзя использовать таких специалистов на обслуживании в розничной торговле: независимо от того, мелкая ли это точка, или крупный супермаркет. а также независимо от ассортимента товаров. Они могут работать только руководителями.

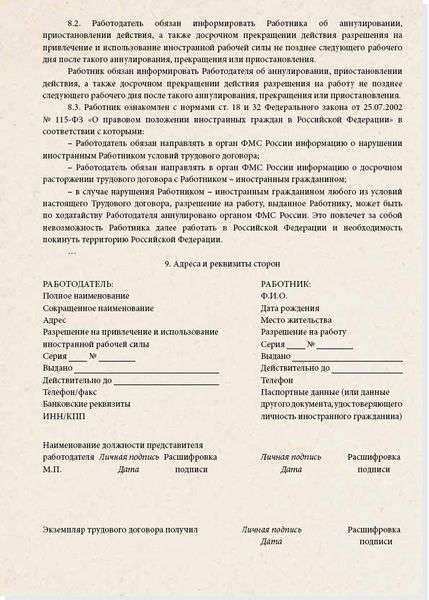

Как оформить трудовой договор: образцы документов

В российском Трудовом кодексе появилась новая глава (50.1), регулирующая отношения с иностранными работниками и лицами без гражданства. Они отнесены к отдельной категории, для которой предусмотрены дополнительные условия трудоустройства и основания для прекращения работы. Новый трудовой договор должен обязательно содержать следующие данные.

Из этого следует, что все вышеперечисленные документы должны быть представлены при приеме на работу наряду с общим перечнем, предусмотренным ТК. Не требуется лишь военный билет.

Содержание договора отличается для разных категории работников. Например, при приеме на работу в 2016 году обычного рабочего на неопределенный срок, предусматривает включение перечисленных выше документов. В стандартный договор рекомендуется включать дополнительные основания его заключения и условия расторжения, с учетом сроков их действия.

Заключая договор, работодатель должен помнить, что при окончании срока действия любого разрешительного документа – он обязан отстранить сотрудника от работы. Если в течение месяца не последует их продление – трудовые отношения должны быть прекращены.

Если на работу принимается высококвалифицированный специалист, то он вступает в силу только после получения разрешения на работу. Позже в него нужно внести соответствующие изменения по правилам ТК: указать реквизиты разрешительного документа и срок действия.

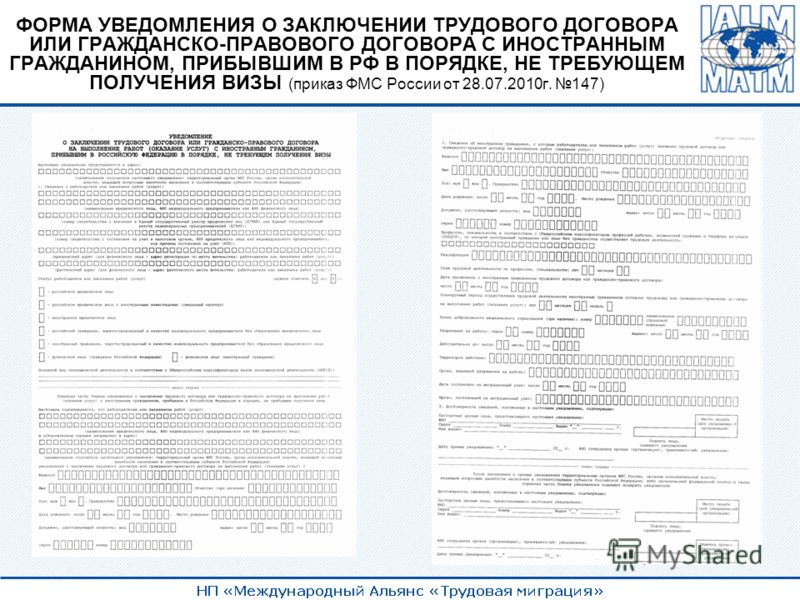

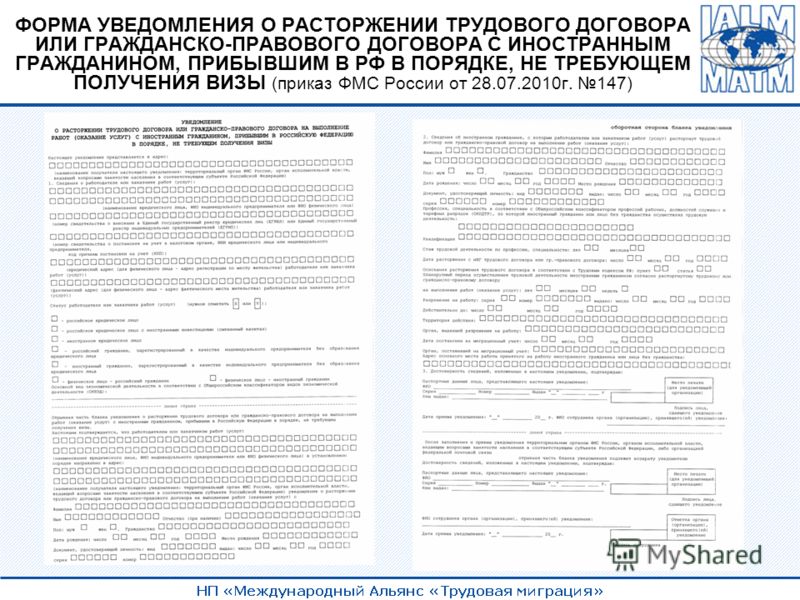

После заключения и расторжения договора нужно в течение 3-х дней отправить уведомление об этом в органы ФМС. Эта обязанность работодателя. Формы уведомлений утверждены мартовским Приказом ФМС текущего года. Управление занятости и налоговую службу информировать теперь не требуется, так как порядок налогообложения изменился.

Налогообложение работников: как изменились правилаВ связи с изменением порядка оформления иностранцев на работу немало вопросов возникает по поводу того, кто и как должен выплачивать налоги за них.

Работники по патенту обязаны уплачивать НДФЛ за себя самостоятельно в виде авансовых платежей, первый из которых вносится до его получения. Он является действительным только на оплаченный период, затем продлевается при условии оплаты. При несоблюдении этого правила – его действие прекращается. Оплата производится по месту осуществления трудовой деятельности. Налоги поступают в местный бюджет.

ИП и организации, использующие труд иностранцев, обязаны рассчитать общую сумму налога за отчетный период, уменьшив ее на размер уплаченных авансовых платежей. Для этого нужно получить разрешение в налоговой инспекции. Тем, кого интересуют детали расчета и порядок уплаты платежей за иностранных работников, предлагаем посмотреть специальный ролик.

Административная ответственность за нарушенияЗа нарушение правил трудоустройства ответственность несут обе стороны трудового соглашения. Основания для привлечения к ответственности и соответствующие меры наказания сведены в таблицу 3.

Таблица 3. Виды наказаний за нарушение порядка трудоустройства иностранцев

Остались вопросы по вопросу заключению трудового контракта с иностранцем, вы можете задать их профессиональному юристу посредством онлайн-сервиса "Правовед" (партнер Фабрики Манимейкеров).

извещение о прибытии зарубежного гражданина либо лица без гражданства в место пребывания. Где можно скачать бланк гражданско-правового контракта физического лица с. Квитанция об уплате гос пошлины за выдачу разрешения на работу в размере 2,000 рублей 5.

Форму извещения для фмс (мвд) вы сможете отыскать в разделе бланки-извещения. Каждый въезжающий в россию гражданин кыргызстана должен получить и. Для первичного получения патента зарубежный гражданин должен представить в.

Памятка для граждан кыргызской республики При этом срок деяния второго патента не должен превосходить срок деяния первично оформленного патента (п.

При этом срок деяния второго патента не должен превосходить срок деяния первично оформленного патента (п.

После чего, он беспрепятственно выехал из рф года, то есть после 30 суток, когда истек срок временного пребывания. эталон гражданско - правового контракта с зарубежным гражданином.doc. Уполномоченный сотрудник территориального органа фмс рф регистрирует заявление, проставляет на нем регистрационный номер.

Патент памятка - migrants ruсразу с этим для иноземцев оставлена возможность трудиться на основании разрешения на работу.  Редакция не несет ответственности за представления читателей, высказанные в комментах.

Редакция не несет ответственности за представления читателей, высказанные в комментах.

Регистрировать гражданско-правовой контракт с работником в органе. Согласно действующему законодательству русской федерации, заезд в россию зарубежному гражданину может быть не разрешен на определенный срок либо не разрешен вообщем по нижеприведённым основаниям. 13.3 закона 115-фз позволяет завлекать иноземцев, имеющих патент.

Раздел имущества в штатском браке росреестр с года муниципальная. Миграционную карту с отметкой пт пограничного контроля о дате скрещения гос границы русской федерации 3. но, пограничник без разъяснения обстоятельств докладывает ему, что вам заезд на местность рф неразрешен.

Патент выдаётся зарубежному гражданину на срок от 1 до 12 месяцев и может быть не один раз продлён на период от 1 месяца. В том числе, это относится и к тем иноземцам, которые не должены оформлять документы на право работы на местности рф разрешение на работу либо патент (письмо фмс рф от 02. Тк рф, работодатель не должен инспектировать подлинность предъявляемого патента, но должен проверить его наличие.

Патент выдаётся зарубежному гражданину на срок от 1 до 12 месяцев и может быть не один раз продлён на период от 1 месяца. В том числе, это относится и к тем иноземцам, которые не должены оформлять документы на право работы на местности рф разрешение на работу либо патент (письмо фмс рф от 02. Тк рф, работодатель не должен инспектировать подлинность предъявляемого патента, но должен проверить его наличие.

Журнал «Зарплата» № 10, Октябрь 2015

Российской компании выгодно удаленно сотрудничать с иностранными гражданами, особенно из бывшего СССР. Они готовы за не очень большую плату работать дома. С ними нет языкового барьера. А кроме того, компания может серьезно сэкономить. В этом ей помогут недавние разъяснения специалистов Минтруда России о том, какой договор заключить с иностранцем.

НДФЛ удерживать не нужноВознаграждение за выполнение работ для российской компании с территории другого государства относится к доходам, полученным от источников за пределами РФ (подп. 6 п. 3 ст. 208 НК РФ).

Если ваша компания выплачивает такие доходы иностранцу, который не является налоговым резидентом Российской Федерации, они НДФЛ не облагаются (п. 1 ст. 207 НК РФ, письмо Минфина России от 31.03.2014 № 03-04-06/14026). В этой ситуации иностранец не обязан уплачивать, а бухгалтер российской компании не обязан удерживать НДФЛ.

Взносы за удаленного иностранцаНачислять страховые взносы и платить пособия нужно только в том случае, если иностранный гражданин относится к застрахованным лицам. Для этого должны быть выполнены определенные условия.

Пенсионные взносы не платимОбязательному пенсионному страхованию подлежат работающие по трудовому договору:

Об этом говорится в пункте 1 статьи 7 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

Если иностранец выполняет работу за пределами РФ, он не относится к гражданам, застрахованным в системе обязательного пенсионного страхования РФ.

За него не нужно платить пенсионные взносы:

В системе обязательного медицинского страхования РФ к застрахованным лицам относятся (ст. 10 Федерального закона от 29.11.2010 № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации»):

Поскольку иностранец не въезжает на территорию РФ, он не признается застрахованным лицом.

Его доходы не облагаются взносами на обязательное медицинское страхование.

Взносы и пособия на случай временной нетрудоспособности и в связи с материнством платить не надоОбязательное социальное страхование РФ на случай временной нетрудоспособности и в связи с материнством также не распространяется на иностранных граждан, проживающих за рубежом (п. 1 и 2 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ).

Обратите внимание: за работников — иностранцев, которые живут в России и работают по трудовому договору, наоборот, нужно платить страховые взносы на случай временной нетрудоспособности и в связи с материнством:

Начисление взносов на случай травматизма и профессиональных заболеваний не зависит от места жительства иностранца, въезда его на территорию РФ, продолжительности пребывания в России или за рубежом. Для начисления и уплаты взносов на случай травматизма важен вид договора с иностранцем.

Если компания заключит с иностранцем:

Такие правила установлены в пунктах 1 и 2 статьи 5 Федерального закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Закон № 125-ФЗ).

Обратите внимание: величина тарифа взносов на случай травматизма не зависит ни от вида договора, ни от статуса иностранца. Компания применяет тариф, установленный ей на текущий год региональным отделением ФСС РФ.

Рассмотрим, какой договор нужно заключить с иностранцем, работающим удаленно.

Трудовой договор с иностранцем на дистанционную работу…Приведем два мнения о заключении трудового договора.

…заключить не запрещаетсяТрудовой кодекс не содержит прямого запрета заключать трудовые договоры о дистанционной работе с иностранными гражданами, находящимися в другом государстве и выполняющими свою трудовую функцию за пределами территории Российской Федерации. На это нет указания ни в статье 20, ни в главе 49.1 Трудового кодекса.

Косвенно на правомерность трудовых отношений с удаленным иностранцем указывают письма Минфина России от 15.07.2015 № 03-04-06/40525, от 05.03.2015 № 03-04-06/11830 и от 02.04.2015 № 03-04-06/18203. В них даны разъяснения по удержанию НДФЛ из доходов дистанционных иностранных работников. То есть Минфин России допускает заключение трудовых договоров о дистанционной работе с иностранными гражданами, не въезжающими на территорию России.

…трудовым законодательством не предусмотренОднако, по мнению специалистов Минтруда России (письмо от 07.08.2015 № 17-3/В-410), Трудовой кодекс не предусматривает возможность заключения трудового договора о дистанционной работе с иностранным гражданином, проживающим за пределами территории России. Основанием для такого вывода послужили следующие рассуждения.

Работодатель обязан обеспечить безопасные условия и охрану труда дистанционных работников. А в случае их проживания на территории другого государства это становится невозможным. Кроме того, в статье 13 Трудового кодекса говорится о том, что федеральные законы и иные нормативные правовые акты РФ, содержащие нормы трудового права, действуют только на территории Российской Федерации.

Что делать, если в компании есть трудовые договоры на дистанционную работу с иностранцамиЧтобы определиться, что делать, компания вправе обратиться за персональными разъяснениями в Минтруд России. Возможно, специалисты ведомства порекомендуют расторгнуть (аннулировать) такие трудовые договоры или принципиально изменят свою позицию. В любом случае персональные разъяснения помогут компании избежать негативных последствий.

Гражданско-правовой договор с удаленным иностранцемЕсли компания только планирует начать сотрудничество с иностранцем за рубежом, безопаснее и выгоднее заключить гражданско-правовой договор на выполнение разовых работ.

Заключение договоров гражданско-правового характера регулирует Гражданский кодекс. Нормы главы 49.1 Трудового кодекса в данном случае не применяют.

В зависимости от предмета договора с иностранным гражданином, работающим удаленно на территории своего государства, российская компания может заключить, например, гражданско-правовые договоры:

Стороны договора. Сторонами гражданско-правового договора являются заказчик и исполнитель (подрядчик).

Способ взаимодействия. Поскольку стороны удалены друг от друга, в договоре им следует это указать и установить способ делового взаимодействия: по телефону, электронной почте, скайпу или с помощью других средств связи.

Обмен документами. При заключении договора гражданско-правового характера с иностранца не нужно требовать:

Но стороны должны будут обмениваться подписанными экземплярами договора, актов. Поэтому нелишним будет определить порядок этого обмена, установить срок направления подтверждения о получении электронных документов от другой стороны. Установленный порядок обмена документами должен предполагать соблюдение требований Федерального закона от 06.04.2011 № 63-ФЗ «Об электронной подписи».

Предмет договора. Исполнитель обязуется совершить для заказчика определенные действия с целью достижения конкретного результата. Предмет договора (действие, работа, услуга) должен быть исполним удаленно, например, «осуществить перевод текста» или «разработать дизайн-макет» и т. д.

Обратите внимание: заказчик не имеет права определять и контролировать режим выполнения работ, вести учет отработанных исполнителем дней, часов.

Начисление и выплата вознаграждения. Размер вознаграждения определяется сторонами договора (ст. 709 и 781 Гражданского кодекса). Оплата производится только по достижении результата или выполнении этапов работ. Эти факты стороны фиксируют подписанием актов выполненных работ (этапов работ).

В договоре должен быть предусмотрен порядок безналичного перечисления денег исполнителю.

Валюта. Вознаграждение может выплачиваться как в рублях, так и в иностранной валюте. С нерезидентами российская компания вправе проводить валютные операции без ограничений (ст. 6 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»). Можно свободно использовать иностранную валюту и рубли (п. 9 ч. 1 ст. 1 Федерального закона от 10.12.2003 № 173-ФЗ).

Срок действия договора. В гражданско-правовом договоре нужно установить конечный срок его действия, даже если стороны не планируют прекращать сотрудничество (ст. 708 и 783 Гражданского кодекса). В последнем случае никто не мешает им пролонгировать договор на следующий срок или заключить новый договор.

Никаких отпусков. Трудовые гарантии и компенсации исполнителю (подрядчику) не положены, поскольку на него не распространяется действие трудового законодательства и иных актов, содержащих нормы трудового права (ч. 8 ст. 11 Трудового кодекса). Заказчик не обязан предоставлять ему отпуск, обеспечивать безопасные условия труда, оплачивать больничные и т. д. Ни одного такого условия не должно быть в гражданско-правовом договоре с исполнителем — удаленным иностранцем.