Рейтинг: 4.8/5.0 (1924 проголосовавших)

Рейтинг: 4.8/5.0 (1924 проголосовавших)Категория: Бланки/Образцы

Главная » Постановление » Заявление на усн для ип на 2016 год образец заполнения

Заявление о переходе на упрощенную систему07 Июн 2016, 04:37

Данное заявление на патент для ип это эталон наполнения, которое поможет вам верно заполнить ваше заявление. В данном разделе вы просто можете скачать стандартную форму заявления о переходе на усн. При этом если такое извещение не представлено, то до конца наступившего нового календарного года налогоплательщик должен использовать усн. Налогового кодекса рф переход ип на усн после регистрации может быть осуществлен только с даты постановки на учет в налоговом органе. Заполнить заявление ип на переход на усн очень нетрудно.

Данное заявление на патент для ип это эталон наполнения, которое поможет вам верно заполнить ваше заявление. В данном разделе вы просто можете скачать стандартную форму заявления о переходе на усн. При этом если такое извещение не представлено, то до конца наступившего нового календарного года налогоплательщик должен использовать усн. Налогового кодекса рф переход ип на усн после регистрации может быть осуществлен только с даты постановки на учет в налоговом органе. Заполнить заявление ип на переход на усн очень нетрудно.

записанно федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (роскомнадзор). Может подскажете оквэд для вида деятельности организация торжественных и веселительных мероприятий? Дополнительный плюс для ип на усн освобождение от уплаты ндфл, касающегося доходов, приобретенных от. Егаис на веб-сайте расположен эталон наполнения формы 6-ндфл, которая вступает в силу с 01.  До года подаёте его в налоговую, а с вы уже на усн доходы 6.

До года подаёте его в налоговую, а с вы уже на усн доходы 6.

При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие доходы за полугодие и т. Ниже мыпошагово с картинами, комментами, ссылками на полезные ресурсы разбираем самостоятельное наполнение заявления на регистрацию ип. Представляются в налоговые органы за налоговый период 2016 года. Но, тем не наименее, кому любопытно, смотрите тут, который кроме формы p21001 сформирует вам весь пакет документов для регистрации ип безвозмездно за 15 минут в автоматическом режиме. потому подать заявление на применение усн самый обычный и верный путь, если вы, естественно, твердо не убеждены в полезности другого налогового режима. Если же ваша личность удостоверяется другим видом документа, принципиально серияномер паспорта указываются с 2-мя пробелами (см. 1переход на усн сразу с регистрацией ип, организаций. Подаем заявление на усн для ип на 2016 год при регистрации в фнс бланк, эталон наполнения и.

При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие доходы за полугодие и т. Ниже мыпошагово с картинами, комментами, ссылками на полезные ресурсы разбираем самостоятельное наполнение заявления на регистрацию ип. Представляются в налоговые органы за налоговый период 2016 года. Но, тем не наименее, кому любопытно, смотрите тут, который кроме формы p21001 сформирует вам весь пакет документов для регистрации ип безвозмездно за 15 минут в автоматическом режиме. потому подать заявление на применение усн самый обычный и верный путь, если вы, естественно, твердо не убеждены в полезности другого налогового режима. Если же ваша личность удостоверяется другим видом документа, принципиально серияномер паспорта указываются с 2-мя пробелами (см. 1переход на усн сразу с регистрацией ип, организаций. Подаем заявление на усн для ип на 2016 год при регистрации в фнс бланк, эталон наполнения и.

В 2002 году, когда бизнес в России прошел стадию становления, государство решило облегчить налоговую нагрузку на юридических лиц и разрешило применять упрощенную систему налогообложения (УСН), позволяющую значительно сэкономить затраты предприятия.

В 2002 году, когда бизнес в России прошел стадию становления, государство решило облегчить налоговую нагрузку на юридических лиц и разрешило применять упрощенную систему налогообложения (УСН), позволяющую значительно сэкономить затраты предприятия.

Индивидуальные предприниматели к этому времени уже были знакомы с таким порядком уплаты налогов и с успехом применяли ее с 1996 года.

Что такое УСН, ее преимущества и недостаткиСкачать бланк заявления по форме № 26.2 – 1.

Упрощенная система налогообложения – особый налоговый режим, в соответствии с которым налогоплательщик вправе исчислять и платить фиксированный налог со всего полученного дохода в размере 6% или уменьшив доход на понесенные расходы, обложить остаток 15% ставкой налога и перечислить их в бюджет (доходы минус расходы).

С 2016 года субъекты федерации сами вправе снизить налоговую ставку по УСН для режима «доходы» до 1% и для «доходы минус расходы» до 5%.

Вместе с очевидной выгодой от УСН необходимо отметить определенные недостатки :

Выбор налогового режима зависит от самого налогоплательщика, если он видит очевидную выгоду, и если он отвечает требованиям законодательства в отношении субъектов налогообложения, то он может подать соответствующее заявление в налоговый орган по месту регистрации.

Начать применять УСН можно путем подачи заявления в ИФНС:

Заявление о переходе на УСН можно найти в интернете или на сайте налоговой службы. Он занимает всего одну страницу и заполнить его достаточно легко.

Заверять у нотариуса его не требуется.

Пошаговый порядок и правила заполненияЗаполнять заявление можно от руки, или скачав его через интернет внести сведения посредством компьютера.

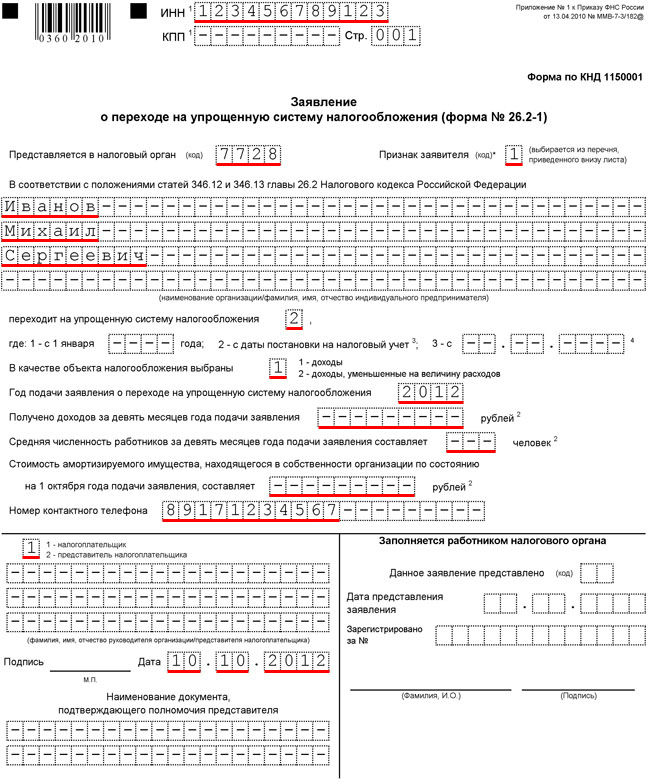

Шаг первый. заполняем ИНН, вписывая его из своего свидетельства, а если его нет, нужно поставить прочерки в каждой клетке, после регистрации в качестве ИП ИФНС присвоит его налогоплательщику. КПП тоже не нужно заполнять, ограничившись прочерками.

Шаг второй. указываем код налоговой, узнать его можно на сайте ведомства или в самом органе. Признак заявителя выбираем из перечня, указанного внизу страницы. При регистрации ставится цифра 1.

Шаг третий. Заполняем ФИО, как указано в паспорте.

Шаг четвертый. далее заполняем одиночный квадратик под названием «переходит на упрощенную систему налогообложения», поставив цифру 2, она означает, что ИП желает применять УСН с момента регистрации.

Шаг пятый. графу «в качестве налогообложения выбраны» указываем в зависимости от системы УСН «доходы» или «доходы минус расходы».

Шаг шестой. заполняем следующий раздел и ставим цифру 6 после 201_, означающую текущий год в котором заполняется заявление.

Шаг восьмой. указываем номер контактного телефона (мобильный или стационарный с указанием кода города).

Шаг девятый. в клетку ниже справа ставим нужную цифру. 1 – если подписывает сам заявитель или 2 – представитель по доверенности. Ниже нужно указать ФИО представителя, либо поставить прочерки.

Шаг десятый. ставим подпись и указываем дату заполнения.

Шаг одиннадцатый. указываем реквизиты документа, подтверждающего полномочия представителя. Копию доверенности или иного документа прикладываем к заявлению.

Если не успел подать заявку Налоговый кодекс установил срок в 30 дней. в течение которых ИП должен подать заявление на «упрощенку». Пропуск срока означает, что лицо до конца текущего года обязано применять обычную систему налогообложения.

Налоговый кодекс установил срок в 30 дней. в течение которых ИП должен подать заявление на «упрощенку». Пропуск срока означает, что лицо до конца текущего года обязано применять обычную систему налогообложения.

Если пропуск был допущен по уважительной причине, можно обратиться в налоговую и приложить документы, объясняющие причину опоздания. Не факт, что налоговики пойдут навстречу, но попытаться стоит.

Второй способ начаться судиться с налоговой службой, опираясь на имеющуюся судебную практику. Суды, по некоторым делам исходят из того, что подача заявления на упрощенку это право, а не обязанность налогоплательщика и обратиться с ним он может до срока сдачи первой отчетности. Минусы этого пути состоят в том, что если вы не юрист, то самостоятельно доказать вышеизложенное вряд ли получится. И еще судебная тяжба может затянуться на год с учетом трех инстанций.

И наконец, такой предлагаемый вариант: закрыть ИП и зарегистрироваться по новой, подав заявление на УСН одновременно с регистрацией.

Перед тем, как переходить на упрощенную систему налогообложения, взвесьте все за и против, посоветуйтесь с юристами и финансистами, зачастую многие поработав на «упрощенке» возвращались на обычный режим, поскольку из-за больших затрат в бизнесе и низкого дохода, было проще платить стандартные налоги.

Рекомендации по оформлению данного заявления представлены в следующем видео уроке:

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Лучше подавать заявление на УСН при регистрации ИП в налоговой службе. Если предприниматель не успел этого сделать сразу, то еще можно успеть подать заявление ИП на УСН в течение 30 дней после регистрации в контролирующих органах и постановки на налоговый учет.

В случае если заявление о переходе на УСН ИП подано не в срок, налоги автоматически будут начисляться по общей системе налогообложения.

Преимущества УСН для ИПСреди существующих систем налогообложения самой популярной для индивидуальных предпринимателей является упрощенная. Это связано с тем, что использование упрощенной системы подразумевает меньшее количество налогов и отчетов. Индивидуальный предприниматель, перешедший на упрощенную систему налогообложения, платит один налог вместо налогов на прибыль, имущество и НДС.

При «упрощенке» предприниматель выбирает объект налогообложения, от которого будет зависеть размер налоговой ставки:

Упрощенной системой имеют право пользоваться только те новоиспеченные бизнесмены, у которых будет работать не более 100 человек, а размер капитала не превысит 100 млн руб.

Подать заявление на УСН ИП может самостоятельно или воспользоваться помощью специализированных фирм на платной основе. Представители такой фирмы будут действовать от лица предпринимателя по доверенности. Они помогут грамотно заполнить заявление на упрощенную систему налогообложения ИП.

Вернуться к оглавлению

Порядок подачи заявкиДля заполнения обращения о переходе на «упрощенку» используется бланк установленного образца — форма №26.2-1. В фискальной службе по месту регистрации можно получить бесплатный инструктаж по правилам заполнения бланка формы.

Составленное по специальной установленной законодательством форме заявление на УСН при регистрации ИП имеет свой специфический порядок заполнения:

Заполняется обращение о переходе на «упрощенку» всегда в двух экземплярах: один подается в налоговую инспекцию, а второй, с отметкой инспекции о получении, остается у бизнесмена как подстраховка.

Общие правила заполнения декларации

Декларация может представляться как в бумажном, так и в электронном виде через телекоммуникационные системы. В бумажном виде декларация может заполняться вручную, чернилами черного, синего или фиолетового цвета, или с использованием компьютера. При использовании компьютера могут использоваться как средства Windows (Word, Excel и др.), так и специальное программное обеспечение Декларации, формируемые с использованием специального программного обеспечения, отличаются от деклараций, заполненных без него внешним видом и правилами заполнения полей.

При распечатке деклараций следует иметь ввиду, что не допускается двухсторонняя печать и нельзя скреплять листы степлером, поскольку это приводит к порче листов.

Все поля декларации заполняются слева направо. Если какое-то поле заполняется не полностью, то в оставшихся клетках поля проставляются прочерки. При отсутствии данных в каком-то поле, по всему поля ставится прочерк. При заполнении декларации через специальные программы выравнивание цифр и текста производится по правому, а не по левому краю полей. Примеры заполнения деклараций без использования специальных программ, можно найти в статье «ИП: как заполнить декларацию по ЕНВД за 3 квартал 2015 года».

Вверху титульного листа (а также вверху каждой страницы декларации) указывается ИНН и КПП. Поле КПП индивидуальные предприниматели не заполняют и в поле ставится прочерк.

Если декларация первичная, то в поле «Номер корректировки» указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.

Налоговые периоды выбираются из Приложения 1 к Порядку заполнения декларации.

В поле «по месту учета» ставятся коды из Приложения 3 Порядка.

При заполнении поля «Налогоплательщик» указывается фамилия, имя и отчество предпринимателя, без указания статуса «индивидуальный предприниматель», название организаций пишется полностью, с указанием организационно-правовой формы (например, Общество с ограниченной ответственностью «Лютик»)

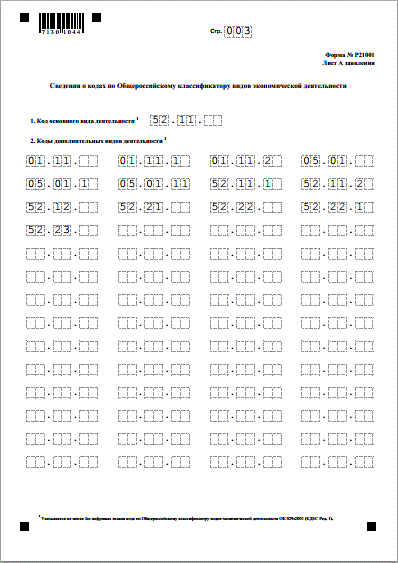

Код ОКВЭД обычно ставится тот, который заявлен как основной при регистрации.

В полях для реорганизованных организаций индивидуальные предприниматели и организации, не являющиеся реорганизованными, проставляют прочерки. Номер телефона указывать обязанности нет, так что можно тоже поставить прочерки.

Поскольку никакие документы к декларации не прикладываются, соответствующее поле тоже прочеркивается.

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю», указывается фамилия, имя, отчество руководителя организации (у ИП – его ФИО). Если декларацию подписывает доверенное лицо организации или предпринимателя, то указывается ФИО представителя (либо название организации-представителя). Лицо, не подписывающее декларацию, а просто сдающее ее в налоговую по поручению организации или ИП, не является представителем по заполнению декларации и поэтому его фамилия на титульном листе не указывается.

Заполнение разделов 1.1 и 2.1 для УСН с объектом «Доходы»

Сначала заполняется раздел 2.1, куда вносятся данные по доходам и взносам за отчетные периоды. В строке 101 указывается цифра 1 (объект налогообложения «доходы»), в строке 102 следует выбрать признак налогоплательщика. ИП, не производящие выплат физическим лицам, выбирают признак 2. ИП, производящие выплаты физлицам и организации выбирают признак 1. Помните, что неправильно выбранный признак приведет к неправильному расчету налога.

В строках 110-113 указывается сумма полученных доходов нарастающим итогом (а не квартальные суммы). Так, для подсчета дохода за 1 полугодие, надо взять все доходы, полученные с 1 января по 30 июня включительно.

Ставка налога в строке 120 составляет обычно составляет 6%. Но может быть и 3% (налогоплательщики Крыма) и даже 0% (ИП, имеющие право на «налоговые каникулы»). Несмотря на то, что ИП, применяющие ставку 0%, налог платить не должны, декларацию представлять в налоговую инспекцию надо.

В строках 130-133 указывается начисленная сумма налога (авансового платежа) за соответствующие периоды. Например, чтобы рассчитать сумму авансового платежа за 9 месяцев, надо сумму из строки 112 умножить на ставку налога, указанную в строке 120.

Строки 140-143 предназначены для сумм страховых взносов, пособий по временной нетрудоспособности и других расходов, на которые налогоплательщик может уменьшить исчисленный в строках 130-133 налог. Взносы и другие расходы должны указываться в те периоды, в которых они произведены. Если, например, взносы уплачены в июле, то значит они указываются в строке 142. И не важно, что это оплата взносов за июнь месяц. Подробную информацию о порядке уменьшения налога на взносы, можно найти в статьях «УСН с объектом «доходы»: как рассчитать авансовый платеж по налогу» и «ИП на УСН 6%: как уменьшить налог на страховые взносы».

Плательщики торгового сбора указывают уплаченный торговый сбор так же в строках 140-143, вместе со взносами. Обратите внимание! Уменьшить налог на торговый сбор можно только если вы уплачиваете налог по УСН в бюджет Москвы. Если же вы состоите на учете в другом регионе (а значит и платите УСН в другом регионе), уменьшить налог на этот сбор нельзя[3].

Порядок заполнения строк 140-143 зависит от признака налогоплательщика, указанного в строке 102. Если признак выбран «2», то значит налогоплательщик может уменьшить налог более чем на 50%, вплоть до нуля. Таким образом, строки 140-143 у него могут быть меньше или равны строкам 130-133 (но больше быть не могут).

Если признак выбран «1», то строки 140-143 не могут быть более половины суммы исчисленного налога в строках 130-133, потому что налог можно уменьшать не более чем на 50%. Исключение составляют плательщики торгового сбора, поскольку ограничение в 50% для этого сбора не установлено

После заполнения раздела 2.1. заполняется раздел 1.1.

В строках 010, 030, 060 и 090 указывается ОКТМО. Если ОКТМО в течение года не менялся, достаточно указать его в строке 010, а в остальных не указывать.

В строке 020 указывается авансового платежа, подлежащего уплате за 1 квартал. Для расчета платежа берутся суммы из раздела 2.1. декларации. От суммы налога, указанного в строке 130 отнимается сумма взносов, указанная в строке 140.

При расчете налога за остальные периоды, также берутся данные из раздела 2.1, но при этом вычитается ранее начисленная сумма в разделе 1.1. Если сумма налога получается с минусом, она указывается в строке «к уменьшению», а не к уплате.

Пример: В разделе 1.1 в строке 020 указана сумма 54000 рублей. В разделе 2.1 в строке 131 указана сумма 90000 рублей, а в строке 141 – 45000 рублей. Считаем по формуле: строки 131-141-020 90000 –54000 – 45000 = - 9000 рублей. Получается авансовый платеж за 1 полугодие к уменьшению и поэтому 9000 рублей (без минуса!) указывается в строке 050 раздела 1.1.

Аналогичным образом рассчитываются авансовые платежи за 9 месяцев и налог за год. Помните, что не всегда цифра в строке 100 означает, что именно эту сумму необходимо доплатить, а в строке 110, что именно эту сумму налоговая вам должна вернуть. Как уже выше писалось, в декларации не указываются уплаченные вами суммы в течение года, а они могут не совпадать с данными раздела 1.1.

Чтобы понять, сколько же надо доплатить налога за год (и надо ли вообще это делать), отнимите от строки 133 раздела 2.1 строку 143 раздела 2.1. и вычтите сумму авансовых платежей, которую вы уплатили за отчетный год. Если полученная сумма с плюсом, налог в этой сумме надо доплатить. Если с минусом, то налог вы переплатили.

Пример: Согласно разделу 1.1. декларации сумма, подлежащая доплате в строке 100 составляет 45 000 рублей. Однако организация уже заплатила за 9 месяцев не 51 000 рублей, а 60 000 (не учтя переплату за 1 полугодие). Поэтому заплатить она должна не 45 000, а 36 000 рублей.

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыУпрощённая система налогообложения – одна из наиболее востребованных среди бизнесменов малых и средних форм. Выбирается предпринимателями в виду простоты механизма исполнения. На «Упрощёнке» единый налог, заменяет начисление и уплату нескольких налогов.

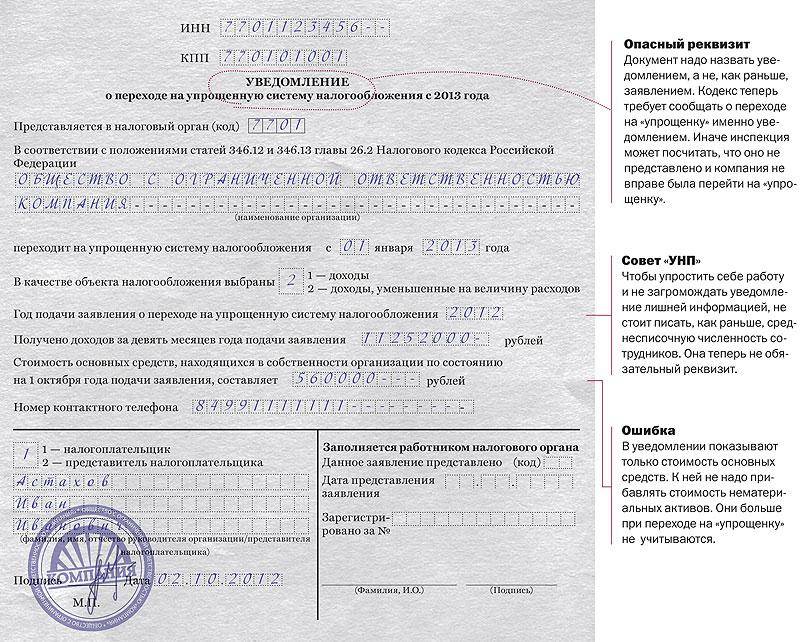

Чтобы изменить систему налогообложения на упрощённую, необходимо заранее, до наступления отчётного периода, не позднее 31.12 текущего года, известить по месту жительства инспекцию по налогам и сборам, уведомлением.

Заявление оформляется однократно, за заявителем остаётся право использование УСН при изменении места проживания, либо сферы деятельности.

Заявление на УСН

Скачать бланк

заявления на УСН

(PDF)

Утверждённую типовую форму заявления для заполнения также можно скачать с официального сайт а или получить в налоговой инспекции. Возможны частные случаи, когда принимают заявление, оформленное в произольной форме.

Обязательным условием является, указание в бланке заявления количество сотрудников штата, размер доходов за девять месяцев, указать выбранную систему налогооблажения, стоимость основных и нематериальных активов. Подаётся заявление в количестве двух экземпляров. После проставления штампа, заверения росписью, второй экземпляр отдаётся вам на руки. Обязательно сохраните второй экземпляр для подтверждения произведённого вами уведомления!

Использование УСН доступна не для всех, существуют основные ограничения по сумме доходов и количествусотрудников штата и вспомогательные – по виду продукции, и роду осуществляемой деятельности, под которые попадают нижеперечисленные категории:

Заявку для перехода на УСН возможно подать наряду с документацией для регистрации ИП, единовременно.

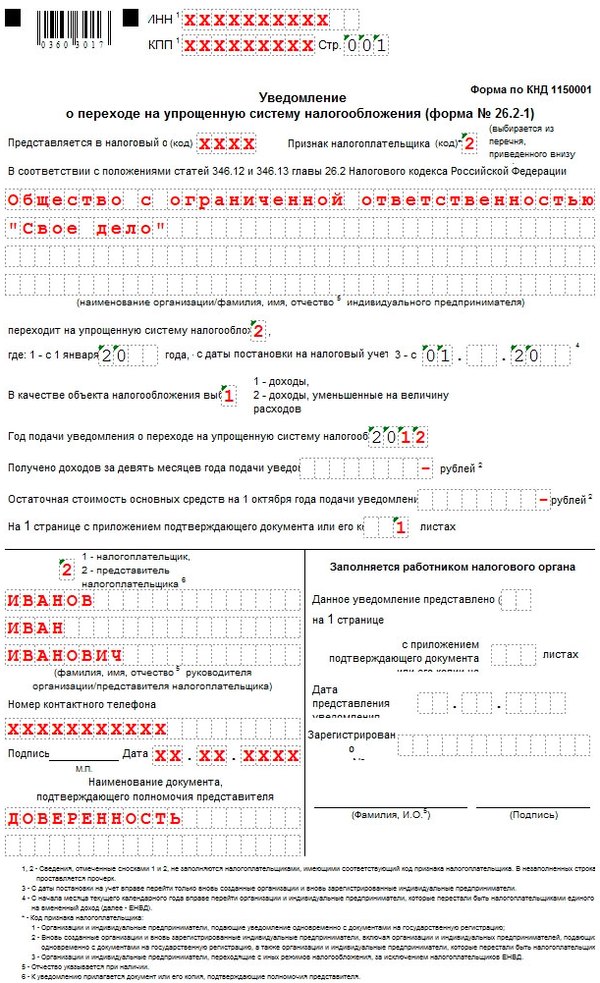

Рассмотрим подачу заявление на УСН при регистрации. Алгоритм действий следующий:

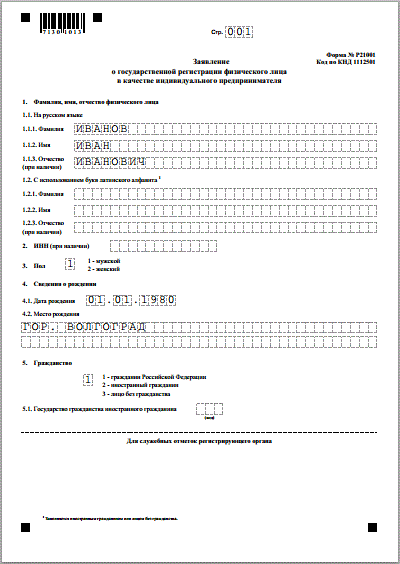

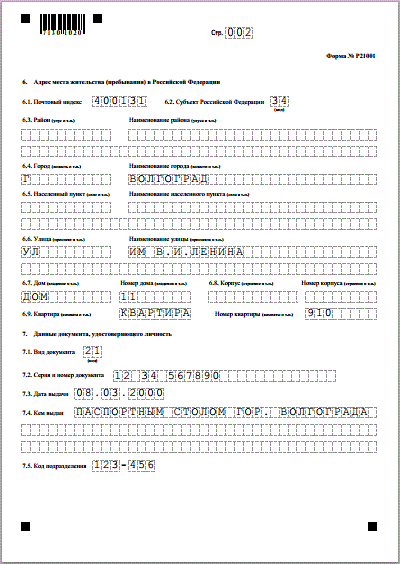

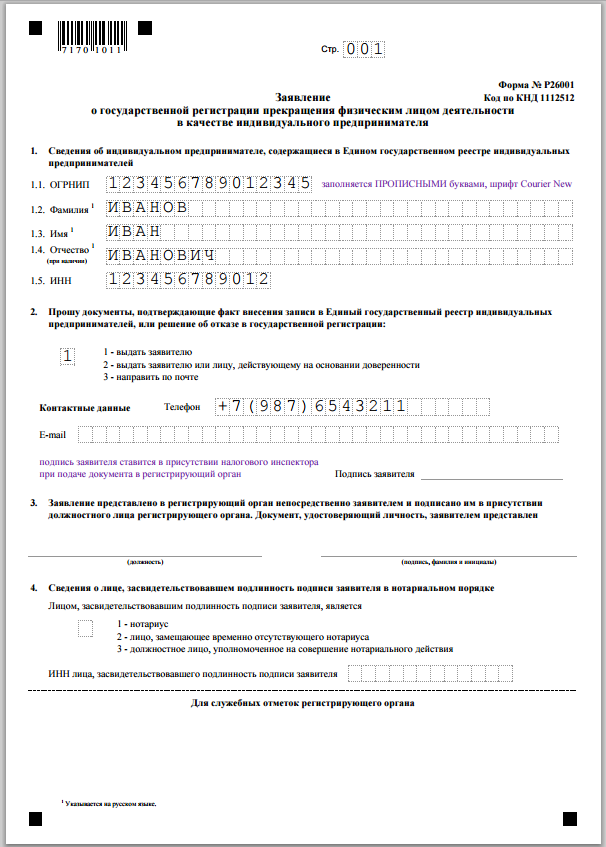

Заполнить бланк заявки о государственной регистрации в качестве индивидуального предпринимателя. При электронном оформлении документа, обязательно используется шрифт Courier New, высотой 18 пунктов, в виде заглавных букв. Важное условие! В контролирующие органы, предоставляют документ с односторонним видом печати. При оформлении ручным способом бланка заявки – необходимо производить записи в графах заглавным печатным шрифтом, чернилами черного цвета.

При оформлении ИП, уведомление подаётся вместе с бумагами на государственную регистрацию. Заполнение графы ИНН, не требуется, так как индивидуальный номер плательщика присваивается при регистрации.

Перейдём к описанию заполнения бланка заявления.

I. Для заполнение строки код налоговой, воспользуйтесь официальным сайтом ФНС, там можно получить, необходимую для записей информации, включая платёжные реквизиты.

II. Для указания признака налога плательщика, необходимо выбрать группу, по которой вы ранжируете свою деятельность:

III. Запись в графах Ф.И.О. и подпись заявителя, производится обязательно на глазах налогового инспектора, и только чёрными чернилами, в пустых клетках ставятся прочерки.

Выберите цифру, определяющую вид перехода:

IV. Следующее действие, при заполнении бланка заявления, необходимо выбрать вид перехода на упрощённую систему налогообложения. Внизу, перечислены три варианта, необходимо выбрать, подходящий для своего случая, и проставить в пустой клетке, остальные, незадействованные клетки зачеркнуть прочерком.

Будьте внимательны! Для изменения режима налогообложения с ЕНВД на УСН в середине года, нужна особая причина! Это может быть, прекращение занятия видом деятельности, облагавшимся ЕНВД, и начало ведения иного вида деятельности. То есть, переходя, рассматривает определённые частные случаи, не для всех предпринимателей.

V. При заполнении графы объекта налогообложения, необходимо произвести выбор из следующих двух категорий:

Для оптимального выбора данной категории, необходимо провести предварительные расчёты, но нужно учитывать факт погрешности, так как при планировании деятельности, не всегда можно учесть расходы и доходы будущего периода.

При выборе категории доходы минус расходы, учтите:

все ваши расходы должны быть оформлены и подтверждены документально.

VI. Строку получение доходов за 9 месяцев при заполнение пропускаете, эта строка предназначена для организаций, меняющих режим налогообложения.

VII. Выбрать пункт, в зависимости от лица, удостоверяющего уведомление:

VIII. Указать номер телефона, поставить роспись, дату подачи уведомления.

Оформляем заявление на УСН при регистрации ИП в 2016 году

Упрощенная система налогообложения поможет сэкономить время на ведение отчетности (вместо отчетов по НДС, НДФЛ и имуществу вы оформляете всего одну декларацию и подаете ее в конце года) и деньги. И УСН, и ЕНВД при регистрации ИП в 2016 году сделает учет прозрачным и простым даже для начинающего предпринимателя.

Для того, чтобы сразу после регистрации ИП в 2016 году перейти на УСН, вам необходимо оформить соответствующие документы. В частности, заявление на УСН (2016) - при регистрации ИП в 2016 году, как и прежде, его подают в налоговую инспекцию.

Когда можно написать заявление на УСН после регистрации ИП в 2016 году?

Проще всего это сделать при регистрации ИП — образец заявления на УСН в 2016 вы, как и раньше, найдете в налоговой инспекции. Документы можно подать вместе с заявлением на регистрацию ИП. Если момент упущен, вы можете заполнить уведомление о переходе на УСН после регистрации ИП в 2016 году. Сделать это нужно в течение 30 дней с момента регистрации.

Не успели? Все же оформите и подайте заявление. Со следующего календарного года вас переведут на упрощенную систему налогообложения, а до этого момента придется платить по общей схеме.

Итак, вам необходимо взять в налоговой инспекции бланк заявления на УСН при регистрации ИП в 2016 году. Лучше — сразу несколько экземпляров. Документ с помарками и ошибками могут не принять. Можно просто скачать бланк заявления на УСН при регистрации ИП (2016 г.), распечатать и заполнить. Убедитесь, что он актуален. Если форма устарела, заявление не примут.

Если вы только занялись бизнесом и не очень хорошо умеете работать с документами, вам пригодится образец заполнения: ориентируясь на него, вы сможете быстро заполнить заявление на УСН при регистрации ИП в 2016 году.

При заполнении формы заявления о применении УСН после регистрации ИП в 2016 году учтите несколько нюансов

Форма под КПП в заявлении есть, проблема в том, что его нет у индивидуальных предпринимателей. Поэтому смело ставьте прочерки. Если вы подаете заявление на УСН одновременно с регистрацией ИП в 2016 году, ИНН у вас тоже, скорее всего, нет. Поэтому тоже можете поставить прочерки. Те, кто уже получил ИНН в качестве физического лица, указывают его.

В конце бланка на УСН при регистрации ИП (2016 г.) должны быть сноски с кодами заявителя (налогоплательщика) и разъяснениями. Вам нужно поставить одну из трех цифр. "1", если вы подаете на УСН одновременно с регистрацией ИП. "2", если заполняете бланк заявления о применении УСН при регистрации ИП в 2016 году в пятидневный срок с момента постановки на учет. Наконец, "3", если переходите с другой системы налогообложения (кроме ЕНВД).

Если вы заполняете форму непосредственно в налоговой инспекции, проблем с этим пунктом не возникнет. Сложнее, если вы оформляете документы на УСН при регистрации ИП самостоятельно (в 2016 году форма вряд ли изменится). В этом случае загляните на сайт налоговой инспекции и найдите свой налоговый пункт. Его код будет указан на сайте.

Указывайте телефон в формате, который регламентирует закон. Существуют четкие требования по оформлению. В частности, городские номера должны быть указаны в полном объеме и начинаться с цифры "8" (для России). Номер городского телефона выглядит так: 8 (495) 4422445. Номер мобильного телефона начинают с "+7". Три следующих цифры тоже берут в скобки. Каждый символ должен быть указан в отдельной клетке (в том числе, скобки и "+"). Можете скачать образец заявления на УСН при регистрации ИП в 2016 году и посмотреть, как это выглядит.

Итак, бланк заявления на УСН при регистрации ИП образца 2016 года заполнен, и вам остается только распечатать его в двух экземплярах, поставить подпись и подать в налоговую инспекцию. Подавать нужно только один экземпляр, второй вы должны оставить у себя и сохранить.

Заполнять документ можно и от руки. Для этого скачайте и распечатайте бланк заявления на УСН при регистрации ИП (2016 г.), аккуратно заполните. Заполнять придется сразу два заявления. Сверьте информацию, указанную в них, проверьте подлинность. Останется отнести документы налоговому инспектору и подождать, когда документы рассмотрят.

Об изменениях УСН в 2016 году

Перед тем, как заполнять бланк УСН при регистрации ИП в 2016 году и подавать его в инспекцию, ознакомьтесь с основными изменениями. Их немало, и речь идет не только о правилах оформления документов для регистрации ИП на УСН на 2016 год, но и о самом порядке налогообложения.

При регистрации в качестве ИП на УСН в 2016 году, как и прежде, вы можете пользоваться одним из двух вариантов налогообложения. В первом варианте налогом облагается прибыль (доходы минус расходы). Стандартная ставка — 15%. Региональные власти могут снизить ее до 5%. Крымские предприниматели — в выигрыше. Их ставка равна 0% в любом случае. Это было актуально и в 2015 году.

Второй вариант УСН подразумевает обложение налогом дохода, без вычета расходов. Ранее региональные власти не имели право устанавливать свои ставки. С 2016 года имеют. Теперь ставка может быть снижена с 6 до 1%. Это распространяется на некоторые категории налогоплательщиков. Не все смогут рассчитывать на 1%. Так, если вы подаете заявление на УСН в 2016 году при регистрации ИП и занимаетесь изготовлением оград и памятников, вам, скорее всего, придется платить максимальную сумму. Если вы занимаетесь чем-то актуальным на данный момент (например, сельским хозяйством), можете рассчитывать на лояльность со стороны местной власти.

Расширение прав региональной власти

У местных властей появится больше возможностей. В частности, теперь они смогут самостоятельно определять виды деятельности, при которых УСН доступно. То есть именно от них зависит, можно ли будет выбрать УСН при регистрации ИП в 2016 году или придется платить по НДФЛ и НДС.

Региональные власти, кроме того, смогут устанавливать ставки и ограничивать УСН отдельно взятым предпринимателям.

УСН станет доступнее

В 2016 году примеры заполнения заявления на УСН при регистрации ИП заинтересуют и тех, кому ранее "упрощенка" была недоступно. В налоговом кодексе произойдут изменения. Теперь на УСН смогут рассчитывать и организации, которые имеют представительства в других городах.

Учет НДС исключат

Ранее при оформлении счета-фактуры предпринимателю приходилось перечислять и налоги по УСН, и НДС. Такое двойное налогообложение отпугивало многих потенциальных ИП. В 2016 году и они смогут оформить заявление на регистрацию ИП и УСН и подать его в УФНС. С этого момента оплаченный НДС исключат из налога на доходы.

Доходы при переходе на УСН

Пример заполнения заявления на усн 2016 при регистрации индивидуального предпринимателя может заинтересовать любого новичка. Владельцам предприятия сложнее. Они имеют право перейти на упрощенку только в том случае, если их доход за предыдущие 9 месяцев не превышает 51,615 млн рублей. Такой лимит получен при использовании коэффициента-дефлятора, рамного 1,147. Он распространяется исключительно на юридических лиц. Физические от лимитов освобождены.

В 2016 году коэффициент изменят. Пока неясно, будет ли он повышен или понижен.

Как видите, изменения есть, и они значительны. Но они почти не касаются правил оформления. Поэтому можете смело искать и использовать и блакн, и пример заявления на УСН при регистрации ИП в 2016 году.

Бланком ограничиваться не стоит: без образца заполнения заявления на УСН при регистрации ИП в 2016 году вы можете допустить серьезные ошибки. И как следствие, потратить слишком много времени на оформление.

Сэкономить время можно, скачав сообщение о применении УСН при регистрации ИП в 2016 году и попросив помощи у юриста. Если такого знакомого у вас нет, распечатайте сразу несколько бланков, постарайтесь заполнить их максимально аккуратно. В налоговую инспекцию стоит взять и пустые бланки. Если ваше заявление не примут по какой-то причине, вы можете составить его еще раз, исправив ошибку. Так вы сэкономите время.

Мы вам перезвоним!

Как заполнить заявление на УСН для ИП на 2016 год при регистрации вы узнаете из нашего материала.

Когда подают заявление на УСН при регистрации ИППосле того как вы зарегистрировались в качестве индивидуального предпринимателя, вам нужно в течение 30 календарных дней подать заявление о переходе на УСН в ту же налоговую инспекцию по месту жительства (п. 2 ст. 346.13 НК РФ).

Обратите внимание — срок в 30 дней будет отсчитываться с того дня, как вас поставили на учет в качестве предпринимателя. Если указанное время пропустить, автоматически будет считаться, что вы применяете общий режим налогообложения, то есть исчисляете и уплачиваете НДФЛ, НДС и т.п. (подп. 19 п. 3 ст. 346.12 НК РФ). Форма заявления о переходе на УСН (форма № 26.2-1) утверждена приказом ФНС от 02.11.2012 № ММВ-7-3/829@.Уведомление о переходе на УСН нужно заполнить в двух экземплярах.

Как заполнить заявление на УСНВ заявлении по форме № 26.2-1 укажите фамилию, имя и отчество индивидуального предпринимателя. Затем ОГРНИП и ИНН индивидуального предпринимателя.

Если предприниматель подает заявление о переходе на упрощенную систему налогообложения одновременно с документами, необходимыми для государственной регистрации, то ОГРНИП и ИНН в заявлении не указывайте. Тогда в строке «переходит на упрощенную систему налогообложения» впишите число — 2 — с даты постановки на налоговый учет. Конкретную дату не указывайте.

Если вы уже зарегистрировались в качестве ИП, то не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе, подайте заявление на УСН. Тогда в строке «переходит на упрощенную систему налогообложения» впишите число – 3. И отметьте дату перехода на УСН.

Затем выберите объект налогообложения. Это могут быть как доходы, так и доходы, уменьшенные на величину расходов (п. 1 ст. 346.14 Налогового кодекса РФ);

Заявление о переходе на упрощенную систему налогообложения подписывает индивидуальный предприниматель.

Заявление можно подать лично, через уполномоченного представителя или послать по почте заказным письмом.

Если вы решили передать заявление лично, то датой подачи будет считаться день его поступления в секретариат или в канцелярию инспекции. В случае отправки заявления по почте датой его подачи будет считаться день, указанный на почтовом штемпеле.

После получения уведомления налоговики должны решить, может предприниматель применять упрощенку или нет. Если решение будет положительным, то налоговики выдадут информационное письмо (форма № 26.2-7) о том, что от налогоплательщика получено уведомление.

В случае невозможности перехода на УСН оформляется сообщение о несоответствии требованиям применения упрощенной системы налогообложения (форма № 26.2-4).

Пример заполнения заявления о переходе на УСН