Рейтинг: 4.0/5.0 (1721 проголосовавших)

Рейтинг: 4.0/5.0 (1721 проголосовавших)Категория: Бланки/Образцы

С начала 2015 года физлица должны заполнять новую форму декларации 3-НДФЛ. Измененный отчет стал более компактным за счет объединения некоторых разделов и листов. О документе, который утвердил формат указанного отчета, а также перечне его основных новшеств вы узнаете из статьи «Новая 3-НДФЛ: что изменилось?» .

Применение новой декларации 3-НДФЛ началось с 2014 года, однако за указанный период также допускалось представление и старого отчета, но при наличии определенного условия — о нём идет речь в публикации «Новая 3-НДФЛ зарегистрирована Минюстом» .

Где скачать декларацию 3-НДФЛ за 2014 год?Найти бланк декларации 3-НДФЛ довольно просто — он опубликован на сайте ФНС и на нашем ресурсе (в материале «Скачать бланк декларации 3-НДФЛ за 2014–2015 годы» ).

Однако перед тем как скачать форму, необходимо удостовериться, возникает ли у физлица обязанность в представлении указанного отчета. Основной причиной, которая влечет подачу декларации 3-НДФЛ. является получение налогоплательщиком налогооблагаемого дохода. Примеры представлены в статье «Узнайте, нужно ли вам сдать 3-НДФЛ за 2014 год» .

Если дохода, с которого можно было бы удержать налог, у вас не возникало, то следует руководствоваться материалом «Нет облагаемого НДФЛ дохода — нет обязанности подавать декларацию» .

Как заполнить налоговую декларацию 3-НДФЛ?Заполнить декларацию 3-НДФЛ можно в любой специализированной программе, об одной из них идет речь в материале «Появилось обновление программы «Налогоплательщик»» .

При этом необходимо ознакомиться с оформлением указанного отчета — читайте нашу статью «Декларация 3-НДФЛ для ИП: особенности заполнения» .

Отражение исправлений в декларации 3-НДФЛ с учетом ст. 81 НК РФ сопровождается подачей уточненного расчета. Как оформляется уточненка по данному документу, смотрите в материале «Особенности уточненной налоговой декларации 3-НДФЛ» .

По какой бы причине ни подавалась декларация 3-НДФЛ. большую роль играет корректное указание КБК. О КБК для НДФЛ считайте в материале «Коды бюджетной классификации для декларации 3-НДФЛ» .

Каков порядок представления декларации 3-НДФЛ?Правила представления декларации 3-НДФЛ регламентированы ст. 229 НК РФ. С учетом указанной нормы физлицо представляет декларацию контролерам до 30 апреля. Однако указанный срок может варьироваться, например, если день подачи пришелся на выходной. Также сроки меняются в зависимости от причины возникновения обязанности представления 3-НДФЛ. Подробнее об этом читайте в материале «Какие сроки сдачи у налоговой декларации 3-НДФЛ?» .

При этом налоговый орган, в который направляется декларация 3-НДФЛ, должен быть выбран по принципу, раскрытому в статье «Нельзя отчитаться по НДФЛ по месту пребывания» .

Особый порядок сдачи декларации 3-НДФЛ предусмотрен для ИП. Исполнение им этой обязанности может изменяться в зависимости от того:

Также рекомендуем посмотреть статью «Как сдавать декларацию по форме 4-НДФЛ в 2014–2015 годах?». из которой можно узнать о причинах возникновения у ИП обязанности представлять 4-НДФЛ.

Рекомендуем заполнять 3-НДФЛ декларацию в онлайн сервисе НДФЛка

Статьи 227, 228 и 229 НК РФ гарантируют получение вычета из налога на доходы гражданам и резидентам страны, получившим прибыль от продажи или сдачи в аренду квартиры, либо реализации автомобиля, либо купившим жилую недвижимость, либо оплатившим обучение. Для того, чтобы потребовать от государства данную компенсацию, необходимо подать соответствующую декларацию. Документ имеет форму 3-НДФЛ. При этом продавцам недвижимости или автотранспорта требуется заполнять декларацию только в том случае, если реализованное имущество находилось в их собственности менее трёх лет. Кроме того, бывшему владельцу машины также необходимо передать в ФНС договор, подтверждающий расходы на приобретение. Рассмотрим в этой статье всё подробно, со всеми изменениями за 2016 году.

Структура и особенности заполнения декларации 3-НДФЛ Декларация 3-НДФЛ состоит из титульной страницы, разделов 1 и 2, а также листов А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, Ж1, З и И. При её заполнении рекомендуется начать с конца.

Декларация 3-НДФЛ состоит из титульной страницы, разделов 1 и 2, а также листов А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, Ж1, З и И. При её заполнении рекомендуется начать с конца.

Таким образом, сначала вносятся данные в листы А-Ж1, а затем в разделы 1 и 2. Это позволяет максимально понятно и полно структурировать полученные доходы и понесенные расходы. В то же время, нужно заполнять не все листы.

Так, при подаче декларации на получение вычета при продаже недвижимости или автотранспорта от налогоплательщика требуется заполнить только листы А и Д2. На первом приводится информация о доходах гражданина, полученных в РФ, а на втором – значение прибыли от реализации квартиры либо машины.

Остальные части документа требуется заполнять только в том случае, если налогоплательщик получал доходы иного рода:

На листе Г указываются доходы, которые не подлежат налогообложению. Затем указываются вычеты, полученные плательщиком ранее:

На Листе З указывают финансовые результаты от операций с ценными бумагами, а на И – прибыль, которую принесло участие в инвестиционных товариществах.

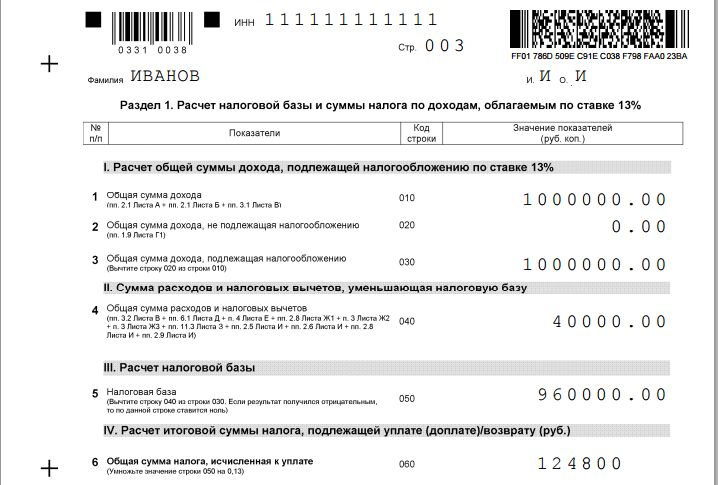

В Разделе 2 приводят промежуточные итоги по результатам расчетов полных сумм, которые подлежат обложению налогами.

И, наконец, в Разделе 1 указывается конечная сумма налога, который будет выплачен в бюджет либо из него.

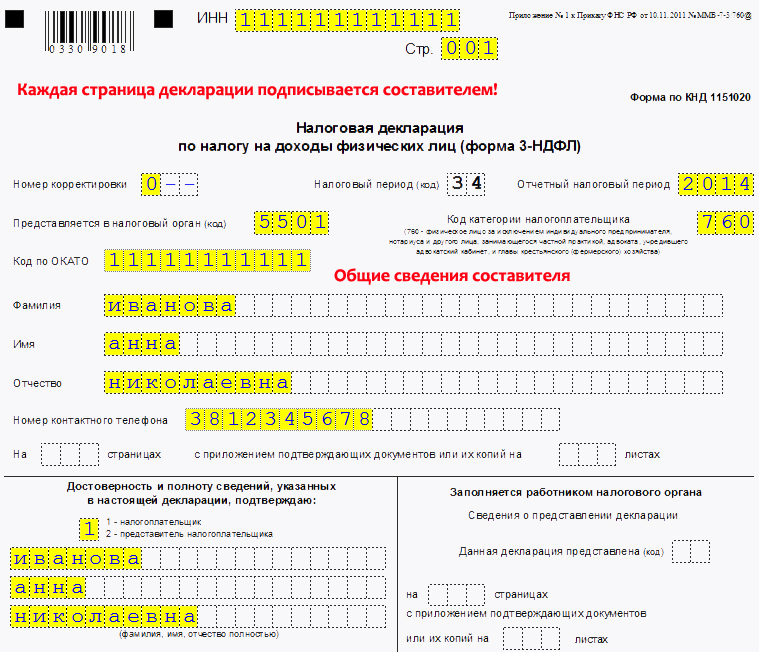

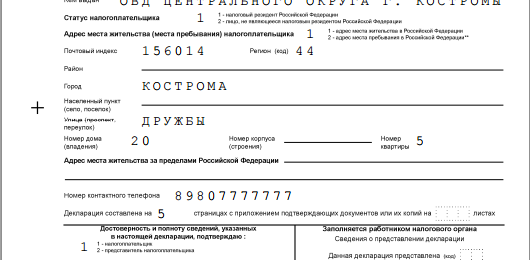

Образец заполнения корректирующей декларации на имущественный вычетЗаполнение декларации начинается с указания информации о плательщике сборов. Для основных сведений предназначен титульный лист.

Заполнение титульного листа На самом деле, заполнить налоговую документацию на имущественный вычет достаточно просто. На первой странице (титульный лист) указывают основные сведения о плательщике – его ИНН, ФИО, паспортные данные.

На самом деле, заполнить налоговую документацию на имущественный вычет достаточно просто. На первой странице (титульный лист) указывают основные сведения о плательщике – его ИНН, ФИО, паспортные данные.

Вся указываемая в этой части информация должна соответствовать приведенной в паспорте или другом документе, использующемся для удостоверения личности. Поле «Номер корректировки» заполняют следующим образом – если подается первая декларация по результату сделки, то указывается «0». Для второй попытки это будет уже «1», и так далее. Коды налогового периода, органа, страны и категории налогоплательщика можно узнать в отделении УФНС, куда планируется подать декларацию.

Фамилия, имя, отчество, дата и место рождения указываются так же, как и в паспорте.

Паспорт – основной документ, который рекомендуется использовать для удостоверения личности. Его код – 21. Серия и номер указываются со всеми пробелами – например, «12 23 567890». Поле «Кем выдан» заполняется так же, как и в паспорте.

Информация о сведениях, указываемых в пунктах «Статус налогоплательщика» и «Адрес места жительства», приведена на самой декларации. Код региона можно получить в соответствующем классификаторе. Сведения о месте проживания указываются исходя из фактического адреса налогоплательщика.

Заполнение листа А Расчет облагаемой прибыли от реализации автомобиляПредположим, что некоторый гражданин А. продал автомобиль за 500000 рублей. 2 года назад он приобрел его за 400000 рублей. Договор купли-продажи у него имеется и прикреплен к налоговой декларации. Тогда налогом облагается только прибыль по результатам реализации транспорта: 500000 – 400000 = 100000 рублей.

Ставка налога составляет 13%. Итого к уплате: 100000 ? 13% = 13000 рублей.

Расчет облагаемой прибыли от реализации недвижимостиПредложил, что некоторый гражданин А. продал квартиру за 3000000 рублей, которую приобрел менее 3 лет назад. Максимальный налоговый вычет составляет 1000000 рублей. Тогда облагается 3000000 – 1000000 = 2000000 рублей.

Ставка налога составляет 13%. Итого к уплате: 2000000 ? 13% = 260000 рублей.

Вся эта информация указывается на листе А. В строке «Код вида дохода» ставится «01». Сведения о плательщике приводятся в графах «ИНН» и «Наименование источника выплаты дохода».

Общую стоимость сделки приводят в графе «Сумма дохода». В примерах это 500000 и 3000000 рублей соответственно.

Сумма подлежащего обложению дохода, которую получают в результате расчетов (100000 и 2000000 рублей соответственно), указывается в соответствующей графе, равно как и вычисленный объем налоговых платежей.

Если гражданин ещё не перечислял деньги в ФНС, то в графах «Сумма налога удержанная» указывается «0».

Заполнение листа Д2

Процедура заполнения листа Д2 различается в зависимости от типа реализованного имущества.

Пример заполнения листа Д2 при продаже квартирыИсходные данные возьмем из приведенного выше расчета. Стоимость квартиры – 3000000 рублей, объем вычета – 1000000 рублей.

Стоимость квартиры указывается в графах 010, 050 и 090. Объем вычета – в пунктах 020, 060, 100 и 190.

Пример заполнения листа Д2 при продаже автомобиляИсходные данные возьмем из приведенного выше расчета. Стоимость автомобиля при продаже – 500000, сумма при покупке – 400000.

Стоимость при продаже указывается в графе 130. Сумма при покупке – в пунктах 140 и 190.

Заполнение раздела 2В графе 010 указывают общую сумму по договору.

В графе 030 указывают общую сумму дохода, которая подлежит налогообложению. В данных случаях – просто дублируется информация из 010.

В графе 040 приводят сведения о налоговых вычетах. Для недвижимости это – 1000000 рублей, для автотранспорта – сумма, за которую бывший владелец приобрел машину.

В графе 060 указывают сумму налоговой базы (объем дохода после совершения вычета).

В графе 070 указывают исчисленную сумму налога.

Если налогоплательщик ещё ничего не перечислял в УФСН, то пункт 080 остается пустым, а в 130 дублируется информация из 070.

Заполнение раздела 1Раздел 1 предназначен для подведения финансовых итогов расчетов. В нем указывают КБК и код по ОКТМО (их можно узнать в налоговой), а также главное – суммы налогов, подлежащих к уплате в бюджет или выплате из него.

Один из главных вопросов, волнующих налогоплательщиков, продавших автомобиль или квартиру в течение отчетного периода – «Когда можно подавать декларацию на имущественный вычет?».

Срок подачи этой декларации определяется сроком подачи отчетности по доходам физического лица за определенный период – не позднее 30 апреля следующего года.

Недвижимость была продана в 2015 году. Срок подачи 3-НДФЛ – до 30.04.2016.

Остались вопросы? Задайте их в рубрике «Вопрос-ответ»

Рекомендуем заполнять декларацию в онлайн сервисе НДФЛка

(голосов: 6, в среднем: 5,00 из 5)

Декларация 3-НДФЛ за 2015 год сдается по новой форме.

Приказ ФНС от 27.11.2015 №ММВ-7-11/544@ вносит изменения в форму декларации 3-НДФЛ которая предназначена для заполнения отчета по доходам, полученным в 2015 году.

Матвыгода от экономии на процентах за пользование заемными (кредитными) средствами, предоставленными на новое строительство либо приобретение жилья в налогооблагаемый доход не включается при условии наличия подтвержденного ИФНС права на имущественный вычет

В случае продажи квартиры, находившейся в собственности налогоплательщика менее 3 лет расходы на оплату услуг агента по поиску и приобретению квартиры, а также расходы, связанные с оформлением права собственности на нее, не относятся к расходам, связанным с приобретением жилья

Минфин напомнил, что в случае дарения недвижимого имущества (доли в квартире) величина полученной одаряемым физлицом экономической выгоды, учитываемой при исчислении НДФЛ, определяется рыночной стоимостью полученного в дар имущества

Т.к. Приказом ФНС России от 25.11.2015 № ММВ-7-11/544@ никаких изменений в лист Д1 не внесено, порядок заполнения листа Д1 декларации 3-НДФЛ по доходам, полученным в 2015 году, не отличается от порядка заполенения 3-НДФЛ за 2014 год.

Порядок заполнения налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ ) за 2014 год (утв. Приказом ФНС России от 24.12.2014 N ММВ-7-11/671@ и применяется (по мнению ФНС ) с 14.02.2015) предусматривает следующие требования к заполнению листа А декларации:

На Листе Д1 производится расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объекта (объектов) недвижимого имущества, предусмотренных статьей 220 Кодекса.

Если налогоплательщиком по декларации заявляются имущественные налоговые вычеты по расходам, связанным с приобретением (строительством) нескольких (разных) объектов недвижимого имущества. то заполняется необходимое количество страниц Листа Д1, содержащих сведения об объектах и произведенных по ним расходам (пункт 1 Листа Д1). При этом расчет имущественных налоговых вычетов (пункт 2 Листа Д1) в этом случае отражается только на последней странице на основании суммы значений пунктов 1 Листов Д1.

В пункте 1 Листа Д1 указываются сведения о каждом факте нового строительства либо приобретения на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доля (доли) в них (далее - объект), по которому рассчитывается либо рассчитывался ранее имущественный налоговый вычет, и произведенные налогоплательщиком по данному объекту документально подтвержденные расходы:

в подпункте 1.1 - код наименования объекта (в соответствии с приложением N 5 к настоящему Порядку);

в подпункте 1.2 - вид собственности на объект. Если собственность единоличная, в соответствующем поле проставляется 1. Если собственность общая долевая (в свидетельстве о праве собственности определена конкретная доля), в соответствующем поле проставляется 2. Если собственность общая совместная (без разделения по долям), в том числе с учетом положений гражданского и семейного законодательства, в соответствующем поле проставляется 3. Если объект приобретен в собственность несовершеннолетнего ребенка, в соответствующем поле проставляется 4;

в подпункте 1.3 - проставляется признак налогоплательщика в соответствии с приложением N 6 к настоящему Порядку;

в подпункте 1.4 - указывается, является ли налогоплательщик, в отношении доходов которого представляется декларация, на момент представления декларации лицом, получающим пенсии в соответствии с законодательством Российской Федерации, использующим свое право на перенос остатка имущественного налогового вычета на предшествующие налоговые периоды (если да, то проставляется код 1; нет - 0);

в подпункте 1.5 - адрес объекта, при этом заполняются перечисленные элементы адреса;

в подпункте 1.6 - дата акта о передаче квартиры, комнаты или доли (долей) в них;

в подпункте 1.7 - дата регистрации права собственности на жилой дом, квартиру, комнату или долю (доли) в них;

в подпункте 1.8 - дата регистрации права собственности на земельный участок, в случае, если право на вычет заявляется в части расходов на приобретение земельного участка или доли (долей) в нем;

в подпункте 1.9 - дата заявления о распределении имущественного налогового вычета (о распределении понесенных расходов), в случае, если собственность общая совместная (без разделения по долям), в том числе с учетом положений гражданского и семейного законодательства;

в подпункте 1.10 - доля (доли) в приобретаемом праве собственности.

Подпункт 1.10 не подлежит заполнению налогоплательщиками, впервые обращающимися в налоговые органы за предоставлением имущественного налогового вычета по расходам на приобретение объекта (объектов) недвижимого имущества, в отношении которых документы, подтверждающие право на получение имущественного налогового вычета, датированы начиная с 1 января 2014 года;

в подпункте 1.11 - год начала использования имущественного налогового вычета, в котором была впервые уменьшена налоговая база;

в подпункте 1.12 - сумма фактически произведенных налогоплательщиком расходов на новое строительство или приобретение объекта, но не более предельного размера имущественного налогового вычета, на который налогоплательщик имеет право (без учета сумм, направленных на погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта)).

В случае заполнения нескольких листов Д1 сумма значений показателей строк 120 всех листов Д1 не может превышать предельный размер имущественного налогового вычета, на который налогоплательщик имеет право (без учета сумм, направленных на погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта));

в подпункте 1.13 - сумма фактически уплаченных налогоплательщиком процентов по целевым займам (кредитам), фактически израсходованным на новое строительство или приобретение объекта, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта.

В случае, если на основании Декларации заявляется имущественный налоговый вычет по расходам по уплате процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации после 01.01.2014, а также по кредитам, полученным в целях рефинансирования (перекредитования) таких кредитов (займов), значение строки 130 листа Д1 не должно превышать 3 000 000 рублей.

Расчет имущественного налогового вычета производится в пункте 2 Листа Д1 следующим образом:

в подпункте 2.1 указывается сумма имущественного налогового вычета по расходам на новое строительство или приобретение объекта, учтенная при определении налоговой базы за предыдущие налоговые периоды на основании ранее представленных деклараций за соответствующие налоговые периоды, а также сумма имущественного налогового вычета по таким расходам, предоставленного в предыдущих налоговых периодах налоговыми агентами (работодателями) на основании уведомлений налогового органа;

в подпункте 2.2 указывается сумма имущественного налогового вычета по расходам на уплату процентов по целевым займам (кредитам), фактически израсходованным на новое строительство или приобретение объекта, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, и учтенная при определении налоговой базы за предыдущие налоговые периоды на основании ранее представленных деклараций за соответствующие налоговые периоды, а также сумма имущественного налогового вычета по указанным расходам, предоставленного в предыдущих налоговых периодах налоговыми агентами (работодателями) на основании уведомлений налогового органа;

в подпункте 2.3 указывается остаток имущественного налогового вычета по расходам на новое строительство или приобретение объекта, перешедший с предыдущего налогового периода (без учета процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта);

в подпункте 2.4 указывается остаток имущественного налогового вычета по расходам по уплате процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, перешедший с предыдущего налогового периода;

в подпункте 2.5 указывается сумма имущественного налогового вычета по расходам на новое строительство или приобретение объекта, предоставленного в отчетном налоговом периоде налоговым агентом (работодателем) на основании уведомления налогового органа;

в подпункте 2.6 указывается сумма имущественного налогового вычета по расходам на уплату процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, предоставленного в отчетном налоговом периоде налоговым агентом (работодателем) на основании уведомления налогового органа;

в подпункте 2.7 определяется размер налоговой базы в отношении доходов, облагаемых по ставке 13 процентов (в соответствии с пунктом 1 статьи 224 Кодекса), за минусом предоставленных налоговых вычетов.

Для расчета данного показателя из общей суммы дохода, облагаемого по ставке 13 процентов (показатель по коду строки 010 Раздела 2, в случае заполнения Раздела 2 по соответствующей налоговой ставке), следует вычесть следующие значения:

сумму доходов, не подлежащих налогообложению согласно абзацу седьмому пункта 8 и пунктам 28, 33, 39 и 43 статьи 217 Кодекса, указанных в пункте 10 Листа Г;

сумму стандартных и социальных налоговых вычетов, предусмотренных статьями 218 и 219 Кодекса, указанных в пункте 4 Листа Е1, пункте 3 Листа Е2;

сумму расходов (убытков) по операциям с ценными бумагами и операциям с финансовыми инструментами срочных сделок в соответствии со статьями 214.1, 214.3, 214.4 Кодекса, указываемых в подпункте 11.3 Листа 3;

сумму расходов, связанных с участием в инвестиционных товариществах, указанных в пункте 7.3 листа И;

сумму профессиональных налоговых вычетов, предусмотренных статьей 221 Кодекса и налоговых вычетов, предусмотренных подпунктами 1 и 2 пункта 1 статьи 220 Кодекса, указанных в подпункте 3.2 Листа В, пункте 4 листа Д2, подпункте 6.1 Листа Ж;

сумму имущественного налогового вычета по расходам на новое строительство или приобретение объекта, предоставленного в отчетном налоговом периоде налоговым агентом (работодателем) на основании уведомления налогового органа, указанных в подпункте 2.5 Листа Д1;

сумму имущественного налогового вычета по расходам на уплату процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, предоставленного в отчетном налоговом периоде налоговым агентом (работодателем) на основании уведомления налогового органа, указанных в подпункте 2.6 Листа Д1;

в подпункте 2.8 указывается общая сумма расходов на новое строительство или приобретение объекта (объектов) недвижимого имущества, принимаемая для целей имущественного налогового вычета за отчетный налоговый период на основании Декларации. Данная сумма не должна превышать размер налоговой базы, исчисленной в подпункте 2.7;

в подпункте 2.9 указывается общая сумма расходов по уплате процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта (объектов) недвижимого имущества, принимаемая для целей имущественного налогового вычета за отчетный налоговый период на основании Декларации. Данная сумма не должна превышать разность между значениями подпунктов 2.7 и 2.8;

в подпункте 2.10 указывается остаток имущественного налогового вычета по расходам на новое строительство или приобретение объекта, переходящий на следующий налоговый период.

При этом, если часть имущественного налогового вычета, предусмотренного статьей 220 Кодекса, была предоставлена налогоплательщику в предыдущие налоговые периоды, значение подпункта 2.10 определяется в виде разности между значением подпункта 1.10 и суммой значений подпунктов 2.1, 2.5 и 2.8.

В случае, если налогоплательщик не пользовался имущественным налоговым вычетом в предыдущих налоговых периодах, значение подпункта 2.10 определяется в виде разности между значением подпункта 1.10 и суммой значений подпунктов 2.5 и 2.8;

в подпункте 2.11 указывается остаток имущественного налогового вычета по расходам на уплату процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, переходящий на следующий налоговый период.

Сумма значений подпунктов 2.8 и 2.9 не должна превышать значение подпункта 2.7 Листа Д1, а сумма значений подпунктов 2.1, 2.5, 2.8 и 2.10 не должна превышать предельного размера имущественного налогового вычета, на который налогоплательщик имеет право.

Как заполнить лист И налоговой декларации 3-НДФЛ - расчет имущественного налогового вычетаЛист И используется для расчета имущественного налогового вычета в сумме фактически произведенных налогоплательщиком расходов:

на новое строительство, приобретение жилья;

на погашение процентов по целевым займам.

Именно в этом, самом последнем, листе декларации Вы указываете всю информацию о приобретенной квартире и сумме вычета, который хотите заявить.

Лист И заполняется физическими лицами - налоговыми резидентами Российской Федерации.

В пункте 1 Листа И в соответствии с подпунктом 2 пункта 1 статьи 220 Налогового кодекса РФ указываются сведения о новом строительстве либо приобретении на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них (далее - объект), по которому рассчитывается имущественный налоговый вычет, и произведенные налогоплательщиком по данному объекту документально подтвержденные расходы:

в подпункте 1.1 - код наименования объекта:

4 - доля (доли) в жилом доме, квартире, комнате, земельном участке;

5 - земельный участок, предоставленный для индивидуального жилищного строительства;

6 - земельный участок, на котором расположен приобретенный жилой дом;

7 - жилой дом с земельным участком;

в подпункте 1.2 - вид собственности на объект. Если собственность:

единоличная. в соответствующем поле проставляется цифра 1;

общая долевая (в свидетельстве о праве собственности определена конкретная доля), в соответствующем поле проставляется цифра 2;

общая совместная (без разделения по долям), в соответствующем поле проставляется цифра 3;

в подпункте 1.3 - признак налогоплательщика. Если налогоплательщик, в отношении доходов которого представляется налоговая декларация:

является собственником объекта, в соответствующем поле проставляется цифра 1;

не является собственником объекта, а является супругом(ой) собственника, в соответствующем поле проставляется цифра 2;

в подпункте 1.4 - адрес объекта, при этом заполняются перечисленные элементы адреса, при отсутствии одного из элементов адреса в отведенном для этого элемента поле ставится прочерк;

в подпункте 1.5 - дата акта о передаче квартиры, комнаты или доли (долей) в них;

в подпункте 1.6 - дата регистрации права собственности на жилой дом, квартиру, комнату или долю (доли) в них;

в подпункте 1.7 - дата регистрации права собственности на земельный участок, в случае, если право на вычет заявляется в части расходов на приобретение земельного участка или доли (долей) в нем;

в подпункте 1.8 - дата заявления о распределении имущественного налогового вычета. в случае, если собственность общая совместная (без разделения по долям), в том числе с учетом положений гражданского и семейного законодательства;

в подпункте 1.9 - доля (доли) в приобретаемом праве собственности;

в подпункте 1.10 - год начала использования имущественного налогового вычета, в котором была впервые уменьшена налоговая база;

в подпункте 1.11 - сумма фактически произведенных налогоплательщиком расходов на новое строительство или приобретение объекта, но не более предельного размера имущественного налогового вычета, на который налогоплательщик имеет право (без учета сумм, направленных на погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта).

При приобретении указанного имущества в общую долевую или общую совместную собственность данный показатель указывается в размере фактически произведенных расходов, но не более размера имущественного налогового вычета, рассчитанного в соответствии с долей (долями) налогоплательщика в приобретаемом праве собственности либо в соответствии с письменным заявлением налогоплательщиков, в случае приобретения объекта в общую совместную собственность, в том числе с учетом положений гражданского и семейного законодательства;

в подпункте 1.12 - сумма фактически уплаченных налогоплательщиком процентов по целевым займам (кредитам), фактически израсходованным на новое строительство или приобретение объекта, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта.

Расчет имущественного налогового вычета производится в пункте 2 Листа И следующим образом:

в подпункте 2.1 - указывается сумма имущественного налогового вычета по расходам на новое строительство или приобретение объекта, учтенная при определении налоговой базы за предыдущие налоговые периоды на основании ранее представленных деклараций за соответствующие налоговые периоды, а также сумма имущественного налогового вычета по таким расходам, предоставленного в предыдущих налоговых периодах налоговым агентом (работодателем) на основании уведомлений налогового органа;

в подпункте 2.2 - указывается сумма имущественного налогового вычета по расходам на уплату процентов по целевым займам (кредитам), фактически израсходованным на новое строительство или приобретение объекта, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, и учтенная при определении налоговой базы за предыдущие налоговые периоды на основании ранее представленных деклараций за соответствующие налоговые периоды, а также сумма имущественного налогового вычета по указанным расходам, предоставленного в предыдущих налоговых периодах налоговым агентом (работодателем) на основании уведомлений налогового органа;

в подпункте 2.3 - указывается остаток имущественного налогового вычета по расходам на новое строительство или приобретение объекта, перешедший с предыдущего налогового периода (без учета процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта);

в подпункте 2.4 - указывается остаток имущественного налогового вычета по расходам по уплате процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, перешедший с предыдущего налогового периода;

в подпункте 2.5 - указывается сумма имущественного налогового вычета по расходам на новое строительство или приобретение объекта, предоставленного в отчетном налоговом периоде налоговым агентом (работодателем) на основании уведомления налогового органа;

в подпункте 2.6 - указывается сумма имущественного налогового вычета по расходам на уплату процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, предоставленного в отчетном налоговом периоде налоговым агентом (работодателем) на основании уведомления налогового органа;

в подпункте 2.7 - определяется размер налоговой базы, облагаемой по ставке 13% (в соответствии с пунктом 1 статьи 224 НК), за минусом предоставленных налоговых вычетов.

Для расчета данного показателя из общей суммы дохода, облагаемого по ставке 13% (показатель по коду строки 010 Раздела 1 декларации), следует вычесть следующие значения:

сумму доходов, не подлежащих налогообложению согласно абзацу седьмому пункта 8 и пунктам 28. 33 и 43 статьи 217 НК, указанных в подпункте 1.9 Листа Г1;

сумму стандартных налоговых вычетов. предусмотренных статьей 218 НК, указанных в подпункте 2.8 Листа Ж1;

сумму социальных налоговых вычетов. предусмотренных статьей 219 Кодекса, указанных в пункте 3 Листа Ж2 и в пункте 3 Листа Ж3;

сумму расходов (убытков) по операциям с ценными бумагами и операциям с финансовыми инструментами срочных сделок в соответствии со статьями 214.1, 214.3, 214.4 НК, указываемых в подпункте 11.3 Листа З;

сумму профессиональных налоговых вычетов. предусмотренных статьей 221 НК, и налоговых вычетов, предусмотренных подпунктом 1 пункта 1 статьи 220 НК, указанных в подпункте 3.2 Листа В, пункте 6 Листа Д, пункте 4 листа Е;

сумму имущественного налогового вычета по расходам на новое строительство или приобретение объекта, предусмотренного подпунктом 2 пункта 1 статьи 220 НК, предоставленного в отчетном налоговом периоде налоговым агентом (работодателем) на основании уведомления налогового органа, указанных в подпункте 2.5 Листа И;

сумму имущественного налогового вычета по расходам на уплату процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, предоставленного в отчетном налоговом периоде налоговым агентом (работодателем) на основании уведомления налогового органа, указанных в подпункте 2.6 Листа И;

в подпункте 2.8 - указывается сумма расходов на новое строительство или приобретение объекта, принимаемая для целей имущественного налогового вычета за отчетный налоговый период на основании декларации. Данная сумма не должна превышать размер налоговой базы, исчисленной в подпункте 2.7;

в подпункте 2.9 - указывается сумма расходов по уплате процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, принимаемая для целей имущественного налогового вычета за отчетный налоговый период на основании декларации. Данная сумма не должна превышать разность между значениями подпунктов 2.7 и 2.8;

в подпункте 2.10 - указывается остаток имущественного налогового вычета по расходам на новое строительство или приобретение объекта, переходящий на следующий налоговый период.

При этом, если часть имущественного налогового вычета, предусмотренного подпунктом 2 пункта 1 статьи 220 Кодекса, была предоставлена налогоплательщику в предыдущие налоговые периоды, значение подпункта 2.10 определяется в виде разности между значением подпункта 1.11 и суммой значений подпунктов 2.1, 2.5 и 2.8.

В случае, если налогоплательщик не пользовался имущественным налоговым вычетом в предыдущих налоговых периодах, значение подпункта 2.10 определяется в виде разности между значением подпункта 1.11 и суммой значений подпунктов 2.5 и 2.8;

в подпункте 2.11 - указывается остаток имущественного налогового вычета по расходам на уплату процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, переходящий на следующий налоговый период.

Сумма значений подпунктов 2.8 и 2.9 не должна превышать значение подпункта 2.7 Листа И, а сумма значений подпунктов 2.1, 2.5, 2.8 и 2.10 не должна превышать предельного размера имущественного налогового вычета, на который налогоплательщик имеет право.

Образец заполнения листа Д1 налоговой декларации 3-НДФЛИсходные данные: Иванов И.И. в 2015 году купил 1/2 доли квартиры, право на которую зарегистрировано 14.11.2015. При этом для покупки доли был взят кредит.

Статья написана и размещена 12 декабря 2014 года. Дополнена - 13.01.2015, 04.02.2015, 24.12.2015

Действующим на территории Российской Федерации законодательством определено, что каждый индивидуальный предприниматель (ИП), выбравший общую систему налогообложения, обязан ежегодно предоставлять данные в налоговую инспекцию обо всех полученных доходах.

Действующим на территории Российской Федерации законодательством определено, что каждый индивидуальный предприниматель (ИП), выбравший общую систему налогообложения, обязан ежегодно предоставлять данные в налоговую инспекцию обо всех полученных доходах.

Вся информация должна подаваться на бумажном носителе в виде заполненной декларации З-НДФЛ. Такие требования российское законодательство также предъявляет и к простым гражданам, которые на протяжении всего года получали доходы не по основному месту трудоустройства. Для такой категории налогоплательщиков необходимость в подаче декларации данной формы заключается в том, что со всех дополнительных доходов не был удержан подоходный налог. Многие российские граждане подают декларацию 3-НДФЛ с целью получения различных вычетов: имущественных, налоговых или социальных.

При заполнении декларации, как у индивидуальных предпринимателей, так и у физических лиц, возникают некоторые сложности, с которыми поможет разобраться знание действующего законодательства. Неоценимую помощь в заполнении данной формы смогут оказать рекомендации, данные разработчиками этого документа, а также специалистами в области российского налогообложения.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Это быстро и бесплатно !

Что это за документ Порядок заполнения декларации З-НДФЛ определён действующим федеральным законодательством России. Благодаря подробным инструкциям, разработанным российским ФСН, индивидуальные предприниматели, которые самостоятельно заполняют и подают в контролирующие органы различную отчётность, смогут заполнить бланк этой декларации. Несмотря на это, им необходимо руководствоваться определёнными статьями Налогового кодекса, чтобы не допустить ошибок при определении совокупного годового дохода.

Порядок заполнения декларации З-НДФЛ определён действующим федеральным законодательством России. Благодаря подробным инструкциям, разработанным российским ФСН, индивидуальные предприниматели, которые самостоятельно заполняют и подают в контролирующие органы различную отчётность, смогут заполнить бланк этой декларации. Несмотря на это, им необходимо руководствоваться определёнными статьями Налогового кодекса, чтобы не допустить ошибок при определении совокупного годового дохода.

Чтобы не ошибиться при заполнении декларации налогоплательщикам, которым необходимо отчитываться по данной форме, следует внимательно ознакомиться с примерами правильно оформленных бланков, которые размещены на демонстрационных стендах в налоговых инспекциях, а также на страницах специализированных сайтов. Также следует учитывать тот факт, что при подаче декларации инспектором налоговой будет тщательно проверена декларация на предмет правильности заполнения. Если инспектором будет выявлена даже незначительная ошибка, он укажет на неё человеку, который подаёт декларацию. Что касается полноты представленной информации, то за это ответственность лежит непосредственно на налогоплательщике.

В том случае, когда ИП либо простой гражданин уже после подачи декларации в налоговую выявит, что в совокупный годовой доход не была включена определённая сумма, он имеет законное право заполнить уточняющую декларацию и подать в контролирующие органы.

Если уточнённые данные не увеличивают сумму налоговых обязательств плательщика, то к нему не предъявляется никаких штрафных санкций. Когда проведённая корректировка покажет, что индивидуальный предприниматель или простой гражданин не в полной мере провёл расчёты по своим налоговым обязательствам, он должен будет перечислить в бюджет налог, оплатить штраф и пеню.

Если уточнённые данные не увеличивают сумму налоговых обязательств плательщика, то к нему не предъявляется никаких штрафных санкций. Когда проведённая корректировка покажет, что индивидуальный предприниматель или простой гражданин не в полной мере провёл расчёты по своим налоговым обязательствам, он должен будет перечислить в бюджет налог, оплатить штраф и пеню.

Многих российских налогоплательщиков интересует вопрос: что собой представляет декларация 3-НДФЛ? Данный документ является главной отчётной формой для индивидуальных предпринимателей и простых граждан, которыми были получены дополнительные доходы за отчётный год. В этой декларации также предоставляется информация, касающаяся полученных налоговых скидок и льгот за тот же период.

При определении налоговых обязательств должен определяться совокупный годовой доход, в который могут входить полученные денежные средства:

Бланк и правила заполнения платежной ведомости по форме Т-53 можно найти здесь.

В каких случаях ее нужно обязательно сдатьДекларацию 3-НДФЛ необходимо подавать (лицам, которые в отчётном году уплачивали с полученного дохода налог в сумме 13%) в следующих случаях:

При заполнении декларации налогоплательщику необходимо указать все личные данные, а также иметь документы, подтверждающие получение декларируемых доходов:

Декларацию 3-НДФЛ должны подавать все индивидуальные предприниматели, выбравшие общий налоговый режим, а в частности:

Благодаря декларации 3-НДФЛ россияне получили возможность провести перерасчёт ранее уплаченного налога с доходов физических лиц и вернуть себе излишне перечисленные средства. Контролирующими органами проводится детальное изучение каждой поданной декларации и индивидуально проводится перерасчёт всех полученных вычетов: социальных, имущественных, стандартных, профессиональных налоговых.

Действующим российским Налоговым кодексом определены сроки подачи декларации 3-НДФЛ: до 30 апреля года, следующего за отчётным.

Вся информация о доходах налогоплательщика может заполняться двумя способами:

Что касается сроков уплаты налоговых обязательств, рассчитанных при заполнении декларации, то они устанавливаются в следующем диапазоне:

Заполненная декларация должна быть проверена на предмет ошибок и других несоответствий. Подаваемый в налоговую инспекцию документ должен быть скреплён подписью индивидуального предпринимателя либо гражданина и печатью (если она имеется).

Налоговые вычеты Каждый индивидуальный предприниматель или простой гражданин, заполняющий декларацию 3-НДФЛ, на законных основаниях может воспользоваться налоговыми вычетами при определении базы налогообложения. Благодаря налоговым вычетам можно значительно уменьшить базу налогообложения (к которой применяется ставка 13%) .

Каждый индивидуальный предприниматель или простой гражданин, заполняющий декларацию 3-НДФЛ, на законных основаниях может воспользоваться налоговыми вычетами при определении базы налогообложения. Благодаря налоговым вычетам можно значительно уменьшить базу налогообложения (к которой применяется ставка 13%) .

Чтобы получить право воспользоваться такими вычетами, налогоплательщикам необходимо в письменном виде подать заявление в контролирующие органы. При этом как индивидуальный предприниматель, так и простой гражданин обязан приложить копии всех документов, подтверждающих их законное право воспользоваться налоговыми вычетами.

Заполнение декларации онлайн В настоящее время для налогоплательщиков представлено специальное программное обеспечение, при помощи которого можно быстро заполнить декларацию 3-НДФЛ и распечатать её на принтере. Для того чтобы воспользоваться такой программой, необходимо загрузить её на свой компьютер.

В настоящее время для налогоплательщиков представлено специальное программное обеспечение, при помощи которого можно быстро заполнить декларацию 3-НДФЛ и распечатать её на принтере. Для того чтобы воспользоваться такой программой, необходимо загрузить её на свой компьютер.

После запуска программного обеспечения плательщику налога потребуется ввести в него необходимые личные данные, которые будут в автоматическом режиме разноситься в нужные колонки декларации. Впоследствии пользователю потребуется вводить только цифры, которые также будут автоматически дублироваться в нужных строках документа.

Благодаря интернету индивидуальные предприниматели и простые граждане могут не только заполнить бланк декларации, но и отправить его в налоговую инспекцию. Отправляя отчётность посредством интернета, плательщикам налогов необходимо проконтролировать получение документов контролирующими органами.

О заполнении декларации в специализированной программе можно посмотреть на этом видео:

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !