Рейтинг: 4.0/5.0 (1877 проголосовавших)

Рейтинг: 4.0/5.0 (1877 проголосовавших)Категория: Бланки/Образцы

как правильно разносить наименование материалов с входящих с/ф, если в с/ф наименование масло (5 л), а ед.из. в шт. Могу я вносить изменения и приходовать в литрах для дальнейшего списания или вносить с точностью как во входящей с/ф? где найти ответ на мой вопрос?

В соответствии с п.50 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных Приказом Минфина РФ от 28.12.2001 N 119н, материалы должны приходоваться в соответствующих единицах измерения (весовых, объемных, линейных, в штуках). По этим же единицам измерения устанавливается учетная цена.

В случае, когда материал поступает в одной единице измерения (например, по весу), а отпускается со склада в другой (например, поштучно), то его оприходование и отпуск отражаются в первичных документах, на складских карточках и соответствующих регистрах бухгалтерского учета одновременно в двух единицах измерения. При этом вначале записывается количество в единице измерения, указанной в документах поставщика, затем в скобках - количество в единице измерения, по которой материал будет отпускаться со склада.

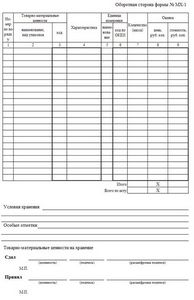

Если затруднительно отражение движения такого материала одновременно в двух единицах измерения, возможен вариант перевода материала в другую единицу измерения с составлением акта перевода представителями отдела снабжения, бухгалтерской службы, специалистов других отделов (если это необходимо) и заведующего складом. В акте перевода в другую единицу измерения указывается количество материала в единице измерения, указанной в расчетных (сопроводительных) документах поставщика, и в единице измерения, по которой материал будет отпускаться со склада. Одновременно определяется учетная цена в новой единице измерения. На карточке складского учета материал приходуется в единице измерения поставщика, а также в другой (новой) единице измерения со ссылкой на акт перевода.

Если в расчетных (сопроводительных) документах поставщика указана более крупная (или более мелкая) единица измерения (например, в тоннах), чем принято в организации (например, в килограммах), такие материалы приходуются в той единице измерения, которая принята в данной организации.

Наши услугиПодборка наиболее важных документов по запросу Перевод единиц измерения (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Перевод единиц измеренияПриказ Минфина РФ от 28.12.2001 N 119н

(ред. от 24.12.2010)

"Об утверждении Методических указаний по бухгалтерскому учету материально-производственных запасов"

(Зарегистрировано в Минюсте РФ 13.02.2002 N 3245) Если затруднительно отражение движения такого материала одновременно в двух единицах измерения, возможен вариант перевода материала в другую единицу измерения с составлением акта перевода представителями отдела снабжения, бухгалтерской службы, специалистов других отделов (если это необходимо) и заведующего складом. В акте перевода в другую единицу измерения указывается количество материала в единице измерения, указанной в расчетных (сопроводительных) документах поставщика, и в единице измерения, по которой материал будет отпускаться со склада. Одновременно определяется учетная цена в новой единице измерения. На карточке складского учета материал приходуется в единице измерения поставщика, а также в другой (новой) единице измерения со ссылкой на акт перевода.

Путеводитель по налогам. Практическое пособие по годовой бухгалтерской отчетности - 2015 Списание горюче-смазочных материалов в пределах норм естественной убыли осуществляется после установления факта недостачи (п. 1.6 Порядка применения норм естественной убыли нефтепродуктов при приеме, отпуске, хранении и транспортировании, утвержденного Постановлением Госснаба СССР от 26.03.1986 N 40). Для применения норм естественной убыли измеренный объем в литрах переводят в единицы измерения массы. Естественная убыль ГСМ определяется умножением соответствующей нормы естественной убыли на массу хранимого нефтепродукта. Расчет потерь с учетом норм естественной убыли должен быть подтвержден и обоснован. Расчет удостоверяет данные по отклонениям, указанным в сличительной ведомости (может применяться унифицированная форма N ИНВ-19).

Документ доступен: в коммерческой версии КонсультантПлюс

Путеводитель по контрактной системе в сфере закупок. Контракт При применении формулы расчета размера пени, приведенной в п. п. 6 - 8 Правил N 1063, возникает ряд спорных вопросов. В частности, периоды исполнения обязательства и его просрочки согласно формуле определены только в днях. Однако заказчик вправе установить срок исполнения обязательства и в иных единицах измерения времени, например в часах (ст. 190 ГК РФ). В этом случае для расчета размера пени часы необходимо перевести в дни (1 час равен 1/24 дня). Подобный способ расчета предлагает использовать Минфин России в Письме от 11.12.2014 N 02-02-04/63862. Также возникают трудности при использовании интервалов значений коэффициента К, поскольку верхние и нижние границы этих интервалов совпадают. Минфин России в Письме от 23.04.2015 N 02-02-04/23193 предлагает к интервалу "0 - 50 процентов" относить значения коэффициента от 0 до 49%, а к интервалу "50 - 100 процентов" - значения от 50 до 99%.

Документ доступен: в коммерческой версии КонсультантПлюс

Формы документов. Перевод единиц измеренияФорма: Акт перевода единиц измерения горюче-смазочных материалов (образец заполнения)

("Новая бухгалтерия", 2015, N 12)

Документ доступен: в коммерческой версии КонсультантПлюс

Необходимость учитывать поступившие товары и материалы не под тем наименованием, которое указано в накладной поставщика, у одних компаний существует постоянно, у других - возникает лишь время от времени. Давайте разберемся, когда может понадобиться такое переименование и как его сделать, чтобы потом не пришлось доказывать налоговикам, что поставленный вам, к примеру, принтер и принятое к учету печатающее устройство - это одно и то же.

В каких случаях приходится переименовывать ТМЦ

Один и тот же товар разные компании могут продавать под разными наименованиями. К примеру, ткань костюмная, ткань шерстяная, ткань гребенного прядения - все это одна и та же ткань.

Потребность учесть приобретенные ТМЦ не под тем наименованием, которое указал в своих отгрузочных документах ваш поставщик, может возникнуть у вас, в частности, если:

- вы закупаете одно и то же имущество у нескольких поставщиков, каждый из которых именует этот товар на свой лад и все - по-разному. Если приходовать товар из каждой партии под наименованием, указанным поставщиком, придется учитывать одно и то же под десятком разных наименований. Это не только неудобно (нужно следить, чтобы каждая партия была продана или списана в производство точно под тем названием, под которым она числится в учете), но и может привести, например, к появлению в учете не существующих на самом деле излишков и недостач и связанных с ними налоговых доначислений <1>, а также к неверной оценке списываемых ТМЦ, если у вас принято списание не по себестоимости каждой их единицы, а по средней себестоимости или по способу ФИФО <2>;

- ваш покупатель настаивает на определенном наименовании, а оно не совпадает с тем, которое указывает в отгрузочных документах ваш поставщик. Такие требования, в частности, выдвигают бюджетники, которые вправе тратить деньги строго на то, на что им выделено финансирование;

- у вас производство, а учет сырья и комплектующих построен по их наименованиям и кодам, приведенным в вашей технической документации, и они не совпадают с указываемыми вашими поставщиками;

- операции с товаром подпадают под налоговую льготу и для безопасного ее использования вам важно продавать его под тем названием, которое приведено в нормативном документе, устанавливающем льготу или перечень льготируемых товаров;

- вы - экспортер и при вывозе товара вам необходимо указать в ГТД и документах на перевозку приведенное в Товарной номенклатуре внешнеэкономической деятельности наименование, которое не совпадает с указанным вашим поставщиком в документах на товар.

Почему можно присваивать ТМЦ собственное наименование

В нормативных актах, устанавливающих правила бухучета, вы не найдете прямого разрешения присваивать поступающим ТМЦ принятое в компании унифицированное наименование и отражать его в первичных документах, сопровождающих товар от приемки до реализации или использования в производстве.

Однако организация должна вести бухучет рационально <3>. Очевидно, учет одного и того же под разными наименованиями рациональным не назовешь (из-за неоправданного увеличения номенклатурных позиций, необходимости отслеживать списание ТМЦ именно под тем названием, под которым они числятся в учете, и т. п.).

Кроме того, учет ТМЦ должен обеспечивать контроль за их сохранностью и использованием <4>. А раздутый номенклатурный перечень, наоборот, затрудняет такой контроль.

Как видим, если вы станете присваивать приобретаемым товарам и материалам наименования, исходя из ваших потребностей, это не будет противоречить принципам бухучета. Главное, чтобы эти наименования соответствовали действительности и позволяли верно идентифицировать ТМЦ (очевидно, что нельзя называть стол стулом).

Примечание. Методические указания по бухучету МПЗ <5> позволяют изменить в целях надлежащего учета и контроля единицу измерения, указанную в отгрузочных документах вашего поставщика, на принятую для данных ТМЦ в вашем учете. Оформляют это составляемым в произвольной форме актом перевода <6>. По аналогии так же можно поступить и с наименованием товара.

Какие претензии могут предъявить налоговики

Бухгалтеры опасаются прежде всего налоговых претензий - что инспекторы, проверив документы, решат: компания приняла на учет, а затем продала или использовала в производстве вовсе не то, что купила. Ведь соответствие используемых вами и вашим поставщиком названий может быть далеко не всегда очевидно проверяющим. Так, сомнения в том, что принятый на учет "уголок стальной 50 х 50" и указанный в накладной и счете-фактуре поставщика "угол. мет. нержав. 50 х 50" - это одно и то же, вряд ли возникнут. А вот знак равенства между "датчик-реле" и "терморегулятор" не посвященные в технические тонкости инспекторы уже наверняка не поставят.

Эти опасения, как показывает практика, не напрасны. Если из документов не будет однозначно следовать, что вы приняли на учет, продали или списали в производство именно то, что купили, налоговики могут доначислить:

- НДС, сняв вычет входного налога по приобретенным ТМЦ из-за того, что вы не приняли их к учету <7>. Ведь из документов не будет следовать, что вы оприходовали именно то, что указано в счете- фактуре и накладной поставщика;

- налог на прибыль, сняв расходы по использованным в производстве или реализованным ТМЦ, поскольку по документам отпущено или продано было что-то другое <8>. А рыночную стоимость этого "чего-то другого" если и признают в расходах, то доначислят доход в той же сумме. Ведь у вас не будет документов, подтверждающих приобретение ТМЦ именно этого наименования, и есть риск, что проверяющие сочтут их излишками, выявленными, но не задокументированными при инвентаризации <9>. И наконец, налоговики могут убрать из налоговых расходов все затраты, связанные с приобретением переименованных ТМЦ, - на транспортировку, хранение, посреднические услуги (если вы закупаете товары или материалы через посредника).

А у экспортеров из-за несовпадения наименований приобретенного и затем вывезенного за границу товара могут возникнуть сложности с подтверждением нулевой ставки НДС.

Впрочем, обычно подобные претензии удается отбить еще на стадии рассмотрения материалов проверки (подав возражения) или через подачу апелляционной жалобы в УФНС, хотя порой приходится и судиться с налоговиками <10>. В отдельных случаях чиновники даже сами способны признать, что различия в наименованиях - не принципиальны <11>. Судя по арбитражной практике, идти в суд вынуждены в основном экспортеры, которым в подобных ситуациях приходилось доказывать свое право на вычет и на возмещение НДС не в одной инстанции <12>.

Снижаем налоговые риски

Нужно оформлять документы так, чтобы переименованные ТМЦ можно было однозначно идентифицировать как те же самые, что указаны в документах вашего поставщика. Ваши действия будут зависеть от того, как часто у вас возникает потребность изменить наименование поступающих ценностей: постоянно или лишь изредка.

Переименовывать ТМЦ приходится постоянно: составляем таблицу соответствия наименований

ШАГ 1. Закрепите приказом директора, что в целях надлежащего учета и контроля за использованием ТМЦ ваша организация ведет их учет под наименованиями, закрепленными во внутренней номенклатуре.

ШАГ 2. Составьте и утвердите приказом директора:

- внутреннюю номенклатуру ТМЦ;

- таблицу соответствия каждого приведенного там наименования всем тем наименованиям, которые используют для этой позиции ваши поставщики, а также - отдельно - тем названиям, которые требуют указывать в документах покупатели.

ШАГ 3. При приемке товара соотносите указанное в документах поставщика наименование с наименованием из внутренней номенклатуры и в соответствии с последним принимайте ТМЦ на учет. Многие бухгалтерские и складские программы позволяют легко автоматизировать этот процесс.

ШАГ 4. Следите, чтобы документ, которым вы оформляете принятие к учету ТМЦ (приходный ордер М-4 на материалы или заменяющий его штамп на накладной, акт о приеме товара), был увязан с накладной поставщика. В форме приходного ордера М-4 есть графа, в которой указывают реквизиты накладной поставщика. В составляемый в произвольной форме акт о приеме товара вы можете добавить эту информацию самостоятельно.

Таким образом вы подтвердите принятие на учет купленных ТМЦ под другим названием <13>. На то, что это можно делать с помощью таблицы соответствия наименований, прямо указал Восьмой ААС <14>.

Возвращая товары продавцу, придется указать в документах то их наименование, которое фигурировало в его накладной и счете-фактуре. В связи с этим в бухгалтерской программе это название лучше заносить примечанием в карточку товара. Тогда при возврате не придется "поднимать" бумажную накладную.

Разовая необходимость: уходим от проблемы либо оформляем "связующий" документ

Лучше всего, конечно, вовсе уйти от проблемы: еще на стадии заключения договора с поставщиком согласовать с ним подходящее вам или вашим покупателям наименование, которое он укажет в отгрузочных документах. Некоторые компании даже выдают поставщикам специально разработанную для этого памятку о том, как указывать в отгрузочных документах наименования товаров.

Увы, поставщик может и не согласиться. Тогда на его документах сделайте отметку о том, что ТМЦ вы принимаете на учет под другим наименованием. В некоторых компаниях представителю поставщика даже предлагают подписать акт об идентичности наименований и подшивают его к накладной. В других вместо такого акта к накладной подшивают бухгалтерскую справку о том, что ТМЦ принимается к учету под другим наименованием, или акт "перевода" из одного наименования в другое (составляя его так же, как и при переводе из одних единиц измерения в другие).

Не нужно оформлять переименование товара для его продажи под другим названием как якобы проведенную переукомплектацию или доработку - это ошибка. Ведь на самом деле вы с товаром ничего не делаете.

Налоговикам сложнее проследить движение товара, который меняет название, по цепочке от поставщика к конечному покупателю, и у них возникают подозрения, что речь идет о разных товарах <15>. Утверждение внутренней номенклатуры и таблицы соответствия наименований позволяет документально подтвердить, что это один и тот же товар, еще на стадии налоговой проверки или рассмотрения ее материалов в инспекции.

<1> Постановления Двадцатого ААС от 30.06.2009 N А23-3030/08А-14-189; ФАС УО от 10.05.2011 N Ф09-2429/11-С3

<2> п. 73 Методических указаний по бухгалтерскому учету материально-производственных запасов, утв. Приказом Минфина России от 28.12.2001 N 119н (далее - Методические указания)

<3> п. 6 ПБУ 1/2008 "Учетная политика организации", утв. Приказом Минфина России от 06.10.2008 N 106н

<4> п. 3, подп. "в" п. 6 Методических указаний

<5> п. 50 Методических указаний

<6> абз. 3 п. 50 Методических указаний

<7> п. 1 ст. 172 НК РФ

<8> подп. 3 п. 1 ст. 268 НК РФ

<9> п. 20 ст. 250, п. 2 ст. 254 НК РФ

<10> Постановление ФАС СКО от 02.09.2008 N Ф08-5142/2008

<11> Письмо Минфина России от 05.04.2006 N 03-03-04/1/320

<12> Постановления ФАС ЗСО от 23.01.2008 N Ф04-449/2008(1058-А45-41); ФАС СЗО от 27.02.2008 N А56-1/2007, от 03.03.2008 N А56-8615/2005; ФАС МО от 07.06.2007 N КА-А40/4967-07

<13> п. 1 ст. 9 Федерального закона от 21.11.96 N 129-ФЗ "О бухгалтерском учете"; п. 1 ст. 252 НК РФ; Постановление Двадцатого ААС от 30.06.2009 N А23-3030/08А-14-189

<14> Постановление Восьмого ААС от 15.07.2010 N А46-4842/2009

<15> Постановление Седьмого ААС от 14.04.2008 N 07АП-1550/08

29 Сентября 2016

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

Хотя аптечное учреждение занимается довольно узким и специфическим видом деятельности и, как правило, не ведет деятельности за рамками своего профиля, если оно находится на общем режиме налогообложения, ему необходимо позаботиться о соблюдении раздельного учета различных видов реализуемой продукции, чтобы не допустить ошибок при исчислении НДС.

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

28 Сентября 2016

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Торговое предприятие (применяющее УСНО) планирует принять участие в региональной выставке-ярмарке «Школьный базар». Должно ли оно оборудовать торговое место ККТ либо торговлю можно осуществлять без применения кассового аппарата (выдавать покупателям по их требованию квитанции)?

СеминарыВы можете использовать единицы измерения, которые указывает Ваш поставщик. Однако, приходовать материалы под тем же наименованием, которое указывает поставщик, не обязательно. Достаточно указать в учетной политике, что планируете вести учет по специально разработанной номенклатуре. Отметьте, что наименования товаров в приходных документах и учетных регистрах могут не совпадать. Опишите технологию обработки учетной информации, которая поступает от поставщиков материалов. Таким образом, Вы можете использовать любо наименование, из приведенных в тексте вопроса.

Из рекомендации Андрея Кизимова, заместителя директора департамента налоговой и таможенно-тарифной политики Минфина России

Как оформить и отразить в бухучете поступление материалов

Наименование и единицы измерения*

Приходовать материалы под тем же наименованием, которое указывает поставщик, не обязательно. Достаточно указать в учетной политике, что планируете вести учет по специально разработанной номенклатуре. Отметьте, что наименования товаров в приходных документах и учетных регистрах могут не совпадать. Опишите технологию обработки учетной информации, которая поступает от поставщиков материалов. Правомерность такого подхода подтверждается письмом Минфина России от 28 октября 2010 г. № 03-03-06/1/670 .

Приходовать материалы надо в определенном количестве в соответствующих единицах измерения. Обычно используют данные, предоставленные поставщиком. На это же указывают и специалисты Минфина России в письме от 24 января 2006 г. № 07-05-06/09 .

Однако есть два особых случая, когда применяется другой порядок. Первый: когда материалы поступают по одной единице измерения, а отпускаете вы их в производство по другой. Например, поступили материалы в тоннах, а отпускаете в штуках. В этом случае приходуйте материалы и указывайте их в карточках складского учета сразу в двух единицах измерения. Отпускную единицу записывайте в скобках. Правда, можно поступить и по-другому. Достаточно оформить акт перевода в другую единицу измерения. Тогда приходовать и отпускать материалы вы будете по той единице измерения, которую обычно используете. Специальной формы акта не утверждено, поэтому вы вправе разработать и утвердить ее самостоятельно. Например, по такому шаблону (ч. 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ ).

И второй случай, когда полученные материалы можно отразить совсем не в тех единицах измерения, в которых их учитывал поставщик. Это если в сопроводительных документах продавца фигурируют более крупные или, наоборот, более мелкие единицы измерения материалов, чем приняты у вас. В этой ситуации приходовать материалы можно по принятой в вашем учете единице измерения. Например, поступайте так, когда поставщик отгружает вам килограммы, а вы учитываете материалы тоннами.*

Из рекомендации Ольги Цибизовой, заместителя директора департамента налоговой и таможенно-тарифной политики Минфина России

Как оформить счет-фактуру для покупателя

В графах 2 и 2а указывайте единицы измерения отгруженной продукции. То есть код и определенное условное обозначение согласно разделам 1 и 2 Общероссийского классификатора единиц измерения ОК 015-94 (МК 002-97). Однако проставлять единицы измерения необходимо, только если их можно определить. Когда указывать нечего, например, при реализации услуг, результаты которых не имеют материального выражения, ставьте прочерки.*

Недавно Минюст России зарегистрировал Методические указания по бухгалтерскому учету материально-производственных запасов. В указаниях описывается порядок учета материалов, готовой продукции, тары и товаров. В документе есть много новшеств, которые бухгалтер должен учесть при оприходовании и списании МПЗ. В нашей статье мы не будем останавливаться на моментах, которые и так известны бухгалтеру. Рассмотрим лишь те нововведения, которые содержатся в Методических указаниях.

Особенности создания резервов по МПЗ

Организации могут создавать резервы под снижение стоимости материально-производственных запасов. Этот резерв формируют на конец отчетного периода, если в течение года снизилась рыночная стоимость запасов, они материально устарели или потеряли свои первоначальные качества.

Резерв создают по каждой единице запасов либо по их отдельным видам (группам). Причем создавать резерв по укрупненным группам (например, сразу по всем материалам или товарам) нельзя.

Также не создается резерв, если рыночная стоимость готовой продукции, на изготовление которой расходуются материалы, соответствует фактической себестоимости продукции или превышает ее.

Сумму резерва отражают проводкой:

Дебет 91-2 Кредит 14

– создан резерв под снижение стоимости материалов.

По мере отпуска запасов, по которым был создан резерв, в производство или в продажу сумму резерва списывают проводкой:

Дебет 14 Кредит 91-1

– списан резерв по материально-производственным запасам, отпущенным в производство или проданным.

Если в течение года рыночная стоимость запасов увеличится, то на сумму резерва уменьшают материальные расходы организации (п. 20 Методических указаний * ). Эту операцию отражают записью:

Дебет 14 Кредит 20 (23, 25, 26, 29, 44)

– списан резерв по материальным ценностям, рыночная цена на которые повысилась.

* Методические указания по учету МПЗ утверждены приказом Минфина России от 28 декабря 2001 г. № 119н

Пример 1. В 2002 году на складе мебельного комбината ООО «Лес» хранилось 800 куб. м пиломатериалов. Стоимость 1 куб. м материалов без НДС – 3500 руб.

К концу 2002 года рыночная стоимость 1 куб. м пиломатериалов снизилась до 3250 руб. «Лес» может создать резерв под снижение стоимости материалов ** в сумме:

(3500 руб. – 3250 руб.) * 800 куб. м = 200 000 руб.

** Резерв под снижение стоимости МПЗ не уменьшает налогооблагаемую прибыль

Бухгалтер ООО «Лес» 31 декабря 2002 года должен сделать запись:

Дебет 91-2 Кредит 14

– 200 000 руб. – создан резерв под снижение стоимости пиломатериалов.

В 2003 году пиломатериалы в количестве 350 куб. м были проданы. Бухгалтер ООО «Лес» должен списать часть резерва в сумме:

350 куб. м. 800 куб. м * 200 000 руб. = 87 500 руб.

При списании резерва бухгалтеру надо сделать запись:

Дебет 14 Кредит 91-1

– 87 500 руб. – списан резерв по 350 куб. м проданных пиломатериалов.

Учет запасов, на которые отсутствуют документы поставщика

Если на склад фирмы поступают запасы, на которые нет документов поставщика (счетов-фактур, накладных), то составляют акт об их приемке (форма № М-7). Отметим, что этот акт предназначен только для оприходования материалов. Для оприходования товаров, поступивших без документов, специального бланка нет. Поэтому в этой ситуации вы можете:

– использовать форму № М-7;

– разработать собственную форму.

Акт *** составляют в двух экземплярах. Первый экземпляр акта передают в бухгалтерию для оприходования запасов, второй – направляют поставщику.

*** Акт о приемке материалов (форма № М-7) утвержден постановлением Госкомстата России от 30 октября 1997 г. № 71а

Если фирма при оприходовании запасов применяет учетные цены, то поступившие материальные ценности отражаются по учетной цене. Если нет – по рыночной.

После поступления документов от поставщика цена запасов корректируется. Причем порядок такой корректировки зависит от даты получения документов.

Если документы поступили до составления отчетности за тот год, в котором оприходованы материалы, то их балансовая стоимость увеличивается или уменьшается в зависимости от цены, указанной поставщиком.

Если документы поступили после составления годовой бухгалтерской отчетности, то балансовая стоимость материалов не меняется. В этой ситуации бухгалтеру следует отразить сумму НДС по оприходованным ценностям и увеличить или уменьшить задолженность перед их поставщиком.

Пример 2.

В 2002 году ЗАО «Актив» получило от поставщика 10 000 штук кирпича. Документы на кирпич отсутствуют. «Актив» приходует материалы по фактической себестоимости и учетные цены не применяет.

Рыночная стоимость кирпича – 4,4 руб. за штуку (без НДС).

Бухгалтер «Актива» должен сделать запись:

Дебет 10 Кредит 60

– 44 000 руб. (4,4 руб. * 10 000 шт.) – оприходован кирпич по рыночной цене.

После поступления документов от поставщика выяснилось, что стоимость кирпича – 5,52 руб. за штуку (в том числе НДС – 0,92 руб.).

Ситуация 1

Документы поступили до составления отчетности за 2002 год.

Бухгалтер «Актива» должен сделать записи:

Дебет 19 Кредит 60

– 9200 руб. (0,92 руб. * 10 000 шт.) – учтен НДС по оприходованному кирпичу;

Дебет 10 Кредит 60

– 2000 руб. ((5,52 руб. – 0,92 руб. – 4,4 руб.) * 10 000 шт.) – увеличена стоимость кирпича.

Ситуация 2

Документы поступили после составления бухгалтерской отчетности за 2002 год.

Бухгалтер «Актива» должен сделать записи:

Дебет 19 Кредит 60

– 9200 руб. (0,92 руб. * 10 000 шт.) – учтен НДС **** по оприходованному кирпичу;

Дебет 91-2 Кредит 60

– 2000 руб. ((5,52 руб. – 0,92 руб. – 4,4 руб.) * 10 000 шт.) – увеличена задолженность перед поставщиком.

**** НДС принимается к налоговому вычету после оприходования и оплаты материалов

Учет расходов, связанных с покупкой запасов

При покупке запасов фирма, как правило, оплачивает расходы, связанные с их транспортировкой, погрузкой и разгрузкой, содержанием складов, на которых они хранятся, уплатой вознаграждений посредническим организациям, через которые запасы приобретены, и т. д. Такие расходы называются транспортно-заготовительными. Примерный их перечень приведен в приложении 2 к Методическим указаниям.

Особенности учета транспортно-заготовительных расходов при покупке материалов

ТЗР могут учитываться тремя способами:

– увеличивать стоимость купленных материалов;

– отражаться на счете 10 «Материалы» субсчет 10 «Транспортно-заготовительные расходы»;

– отражаться на счете 15 «Заготовление и приобретение материальных ценностей».

Если ТЗР учитываются первым способом. то их сумма списывается на счета по учету расходов вместе со стоимостью материалов, отпущенных в производство.

Пример 3.

ЗАО «Актив» приобрело 1000 кг цемента стоимостью 12 000 руб. (в том числе НДС – 2000 руб.). Расходы по доставке цемента на склад «Актива» составили 1800 руб. (в том числе НДС – 300 руб.). В основное производство было отпущено 500 кг цемента.

Бухгалтер «Актива» должен сделать записи:

Дебет 19 Кредит 60

– 2000 руб. – учтен НДС по оприходованному цементу;

Дебет 10-1 Кредит 60

– 10 000 руб. – оприходован цемент;

Дебет 19 Кредит 60

– 300 руб. – учтен НДС по транспортно-заготовительным расходам;

Дебет 10-1 Кредит 60

– 1500 руб. – учтены ТЗР по оприходованному цементу;

Дебет 20 Кредит 10-1

– 5750 руб. ((10 000 руб. + 1500 руб.) * 500 кг. 1000 кг) – списана стоимость цемента, переданного в производство (с учетом ТЗР).

Если ТЗР учитываются вторым способом *****. то бухгалтеру следует определить:

1) процент ТЗР, подлежащих списанию;

2) сумму ТЗР, которая должна быть списана.

***** Способ учета транспортно-заготовительных расходов устанавливается в учетной политике фирмы

Процент ТЗР, подлежащих списанию, рассчитывается по формуле:

(остаток ТЗР на нач. мес. + общая сумма ТЗР за прошедший мес.). (стоимость материалов на нач. мес. + стоимость материалов, поступивших за мес.) x 100% = процент ТЗР, подлежащих списанию

Сумма ТЗР, которая должна быть списана, определяется так:

стоимость материалов, отпущенных в производство х процент ТЗР, подлежащих списанию = сумма ТЗР, которая должна быть списана

Пример 4.

На 1 апреля 2002 года в учете ЗАО «Актив» числится:

– 800 кг цемента стоимостью 7200 руб.;

– ТЗР по цементу в сумме 960 руб.

В апреле «Актив» приобрел 1000 кг цемента стоимостью 12 000 руб. (в том числе НДС – 2000 руб.). Расходы по доставке цемента на склад «Актива» составили 1800 руб. (в том числе НДС – 300 руб.).

В течение апреля цемент на сумму 2800 руб. был израсходован основным, а цемент на сумму 1425 руб. – вспомогательным производством.

Бухгалтер «Актива» должен сделать записи:

Дебет 19 Кредит 60

– 2000 руб. – учтен НДС по оприходованному цементу;

Дебет 10-1 Кредит 60

– 10 000 руб. – оприходован цемент;

Дебет 19 Кредит 60

– 300 руб. – учтен НДС по ТЗР;

Дебет 10-10 Кредит 60

– 1500 руб. – учтены ТЗР.

Процент ТЗР, подлежащих списанию на счета по учету расходов, составит:

(960 руб. + 1500 руб.). (7200 руб. + 10 000 руб.) * 100% = 14,3%.

Сумма ТЗР, которая должна быть списана на счета по учету расходов основного производства, составит:

2800 руб. * 14,3% = 400 руб.

Сумма ТЗР, которая должна быть списана на счета по учету расходов вспомогательного производства, составит:

1425 руб. * 14,3% = 204 руб.

При списании ТЗР бухгалтер «Актива» должен сделать записи:

Дебет 20 Кредит 10-1

– 2800 руб. – списана стоимость цемента, переданного в основное производство;

Дебет 20 Кредит 10-10

– 400 руб. – списана часть ТЗР по цементу, переданному в основное производство;

Дебет 23 Кредит 10-1

– 1425 руб. – списана стоимость цемента, переданного вспомогательному производству;

Дебет 23 Кредит 10-10

– 204 руб. – списана часть ТЗР по цементу, переданному вспомогательному производству.

Третий способ отражения ТЗР могут применять только те организации, которые приходуют материалы по учетным ценам. ******

****** Порядок определения учетной цены материалов определяется в качестве элемента учетной политики организации

Учетную цену материалов фирма может установить самостоятельно. Напомним, что за учетную цену могут быть приняты цена поставщика, фактическая себестоимость материалов по данным предыдущего месяца или года, планово-расчетная цена, средняя цена аналогичных материалов.

При использовании этого метода бухгалтер должен отразить ТЗР по оприходованным материалам записью:

Дебет 15 Кредит 60

– учтены ТЗР по оприходованным материалам.

В конце каждого месяца общую сумму ТЗР по материалам списывают проводкой:

Дебет 16 Кредит 15

– списана сумма ТЗР по материалам.

В дальнейшем сумму ТЗР по израсходованным материалам списывают на счета по учету расходов. Эта сумма определяется так же, как и при использовании второго способа отражения транспортно-заготовительных расходов.

При списании ТЗР делают запись:

Дебет 20 (23, 25, 26, 29) Кредит 16

– списана сумма ТЗР по израсходованным материалам.

Отметим, что существуют упрощенные способы ******** списания ТЗР. Так, например, если сумма ТЗР не превышает 10 процентов учетной стоимости материалов, вся сумма этих расходов может списываться на счета по учету затрат.

******** Упрощенные способы списания МПЗ установлены в пункте 88 Методических указаний

Особенности учета транспортно-заготовительных расходов при покупке товаров

Способы учета ТЗР по купленным товарам зависят от того, является ваша фирма торговой или нет. Если фирма является торговой, то ТЗР по товарам могут учитывается в том же порядке, что и по материалам. Способы учета ТЗР по оприходованным материалам мы подробно рассмотрели в разделе «Особенности учета транспортно-заготовительных расходов при покупке материалов» этой статьи.

Если фирма не является торговой, но проводит разовые сделки по купле-продаже товаров или продает готовую продукцию собственного производства, то она должна учитывать ТЗР на счете 44 «Расходы на продажу». Эти расходы списываются ежемесячно одним из следующих способов:

– в полном объеме;

– пропорционально проданным товарам и их остатку на конец месяца.

Как применить первый способ. покажет пример.

Пример 5.

В апреле 2002 года ЗАО «Актив» приобрело 20 письменных столов для продажи. Стоимость столов – 120 000 руб. (в том числе НДС – 20 000 руб.). Расходы по доставке столов на склад «Актива» составили 1800 руб. (в том числе НДС – 300 руб.). В течение апреля 12 столов было продано по цене 9600 руб. за штуку.

Бухгалтер «Актива» должен сделать записи:

Дебет 19 Кредит 60

– 20 000 руб. – учтен НДС по оприходованным столам;

Дебет 41 Кредит 60

– 100 000 руб. (120 000 – 20 000) – оприходованы столы;

Дебет 19 Кредит 60

– 300 руб. – учтен НДС по транспортно-заготовительным расходам;

Дебет 44 Кредит 60

– 1500 руб. – учтены ТЗР по оприходованным столам;

Дебет 51 Кредит 62

– 115 200 руб. (9600 руб. * 12 шт.) – поступили деньги от покупателей в оплату столов;

Дебет 62 Кредит 90-1

– 115 200 руб. – отражена выручка от продажи столов;

Дебет 90-2 Кредит 41

– 60 000 руб. (100 000 руб. 20 шт. * 12 шт.) – списана себестоимость 12 столов;

Дебет 90-2 Кредит 44

– 1500 руб. – списаны ТЗР по письменным столам;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– 19 200 руб. (115 200 руб. * 16,67%) – начислен НДС;

Дебет 90-9 Кредит 99

– 34 500 руб. (115 200 – 60 000 – 1500 – 19 200) – отражена прибыль ******* от продажи столов.

******* Прибыль от продажи товаров определяется по окончании каждого месяца

Если ТЗР списываются вторым способом. то бухгалтеру следует определить:

1) средний процент ТЗР, относящихся к остатку товаров на конец месяца. Этот показатель рассчитывается по формуле:

(остаток ТЗР на начало месяца + общая сумма ТЗР за прошедший месяц). (себестоимость проданных товаров + себестоимость остатка товаров на конец месяца) х 100% = средний процент ТЗР

2) сумму ТЗР, относящуюся к остатку товаров на конец месяца. Эту сумму рассчитайте так:

себестоимость товаров на конец месяца х средний процент ТЗР = сумма ТЗР, относящаяся к остатку товаров на конец месяца

3) сумму ТЗР, которую нужно списать. Этот показатель рассчитывается по формуле:

сумма ТЗР, относящаяся к остатку товаров на начало месяца + сумма ТЗР, понесенных организацией в течение отчетного месяца — сумма, относящаяся к остатку товаров на конец месяца = сумма ТЗР, подлежащая списанию

Пример 6.

На 1 апреля 2002 года в учете ООО «Пассив» числится:

– 10 письменных столов стоимостью 60 000 руб.;

– ТЗР по письменным столам в сумме 1960 руб.

В апреле «Пассив» приобрел 20 столов стоимостью 156 000 руб. (в том числе НДС – 26 000 руб.). Расходы по доставке столов на склад «Пассива» составили 4080 руб. (в том числе НДС – 680 руб.). В течение апреля 8 столов было продано. Себестоимость проданных столов составила 50 667 руб. Себестоимость остатка товаров на конец апреля составила 139 333 руб.

Бухгалтер «Пассива» должен сделать записи:

Дебет 19 Кредит 60

– 26 000 руб. – учтен НДС по оприходованным столам;

Дебет 41 Кредит 60

– 130 000 руб. (156 000 – 26 000) – оприходованы столы;

Дебет 19 Кредит 60

– 680 руб. – учтен НДС по транспортно-заготовительным расходам;

Дебет 44 Кредит 60

– 3400 руб. (4080 – 680) – учтены ТЗР.

Средний процент ТЗР, относящихся к остатку товаров на конец месяца, составит:

(1960 руб. + 3400 руб.). (50 667 руб. + 139 333 руб.) * 100% = 2,82%.

Сумма ТЗР, относящаяся к остатку товаров на конец месяца, составит:

139 333 руб. * 2,82% = 3929 руб.

Сумма ТЗР, которую нужно списать, составит:

1960 руб. + 3400 руб. – 3929 руб. = 1431 руб.

В конце апреля бухгалтер «Пассива» должен списать эту сумму проводкой:

Дебет 90-2 Кредит 44

– 1431 руб. – списана часть ТЗР, относящаяся к проданным товарам.

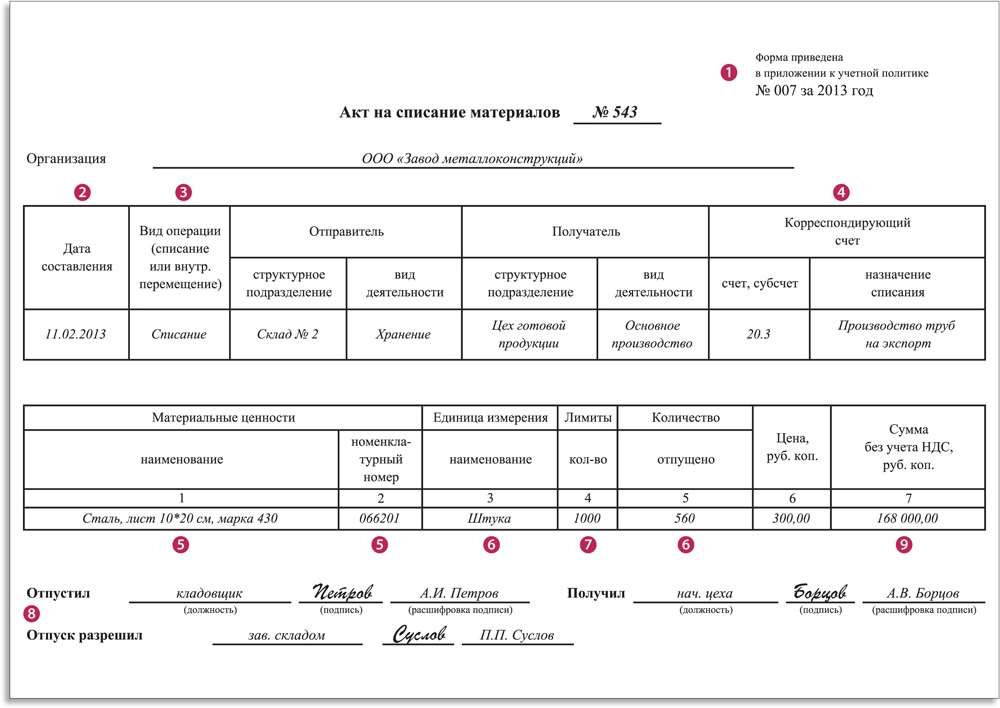

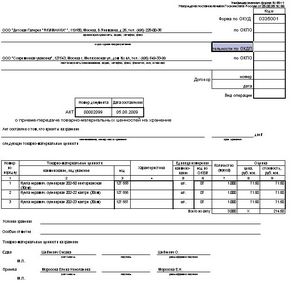

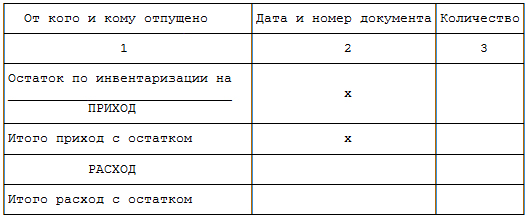

Особенности оформления и оприходования материалов

Как правило, при поступлении материалов оформляют приходный ордер (форма № М-4). Материалы могут приходоваться и на основании товаросопроводительных документов поставщика. В этом случае на таких документах ставят специальный штамп с реквизитами приходного ордера. Применение такого штампа позволит фирме значительно снизить количество первичных документов. Штамп может выглядеть, например, так:

Приходный ордер № __10___ от «15» апреля 2002 г.

Организация ________ЗАО «Актив»_____________

Структурное подразделение_______склад________

Принял____кладовщик__Иванов__/А.Н. Иванов/__

(должность_подпись_расшифровка подписи)

Сдал __менеджер___ __Петров__ ___/Н.Б. Петров/_

(должность_подпись_расшифровка подписи)

Если количество или качество материалов не соответствует документам поставщика, составляют акт о приемке (форма № М-7).

Материалы приходуются в тех единицах измерения, которые указаны в товаросопроводительных документах поставщика (тоннах, штуках, погонных метрах и т. д.). Если в документах поставщика указана более крупная (или более мелкая) единица измерения, чем принято в организации, то материалы можно приходовать в той единице измерения, которая используется на фирме.

Пример 7.

ЗАО «Актив» поступило от поставщика 10 тонн цемента. Цемент отпускается в производство в килограммах. Поэтому цемент может быть оприходован в килограммах.

Если материалы поступают в одних единицах измерения (например, в кубических метрах), а отпускаются в других (например, в килограммах), то их стоимость отражается в первичных документах (приходных ордерах, накладных на внутреннее перемещение и т. д.) сразу в двух единицах.

При необходимости можно перевести материалы из одной единицы измерения в другую. Эта операция оформляется актом. Специального бланка для такого акта нет. Поэтому он составляется в произвольной форме *********.

********* Обязательные реквизиты, которые должны содержаться в первичных документах, определены в статье 9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ

В акте, как правило, указывают:

– его номер и дату составления;

– количество и стоимость поступивших материалов;

– новую единицу измерения;

– стоимость одной единицы материалов.

Этот акт может выглядеть, например, так:

_____Главный технолог_____

(должность)

___Васильев______/А.Д. Васильев/___

(подпись_расшифровка подписи)

«4» апреля 2002 г.

Акт перевода материалов из одной единицы в другую

№ 6 от «4» апреля 2002 г.

Организация ____ЗАО «Актив»____

Структурное подразделение __складское хозяйство____

Реквизи-

ты доку-

мента, по

которому

поступили

материалы

Единица

измерения

материалов

по докумен-

там постав-

щика

Стоимость

материалов

за 1 ед. (руб.)

Подписи лиц, ответственных за составление акта:

зав. складом Иванов /А.Н. Иванов/

технолог Петров /О.Т. Петров/

зам. директора Сомов /Н.Г. Сомов/

Новые способы списания материалов **********

********** Для целей налогообложения материалы списываются в порядке, установленном в статье 254 НК РФ

Как и прежде, материалы списываются одним из четырех методов:

– по средней себестоимости;

– по методу ФИФО;

– по методу ЛИФО;

– по себестоимости единицы материалов.

Обычно фактическая себестоимость списанных материалов определяется в конце каждого месяца. Пункт 73 Методических указаний разрешает определять фактическую себестоимость сразу после отпуска материалов в производство, то есть не дожидаясь окончания месяца (скользящая оценка материалов). Скользящая оценка используется при списании материалов первыми тремя методами.

Как применить скользящую оценку, покажет пример.

Пример 8.

В 2002 году строительная фирма ООО «Стройинвест» купила кирпич. Кирпич был приобретен тремя партиями по 15 000 штук в каждой.

Первая партия приобретена 2 апреля по цене 52 500 руб. (без НДС). Вторая – 8 апреля по цене 55 000 руб. (без НДС). Третья – 17 апреля по цене 58 750 руб. (без НДС).

На выполнение строительных работ было списано:

– 9 апреля – 18 000 штук кирпича;

– 18 апреля – 22 000 штук кирпича.

Определим стоимость кирпича, которую бухгалтер должен списать при использовании скользящей оценки материалов.

При использовании этого метода бухгалтеру необходимо определить среднюю себестоимость одного кирпича на момент его списания. Она составит:

на 9 апреля

(52 500 руб. + 55 000 руб.). (15 000 шт. + 15 000 шт.) = 3,58 руб.

Стоимость кирпича, подлежащая списанию, составит:

3,58 руб. * 18 000 шт. = 64 440 руб.

На складе «Стройинвеста» осталось 12 000 штук кирпича стоимостью 43 060 руб.;

на 18 апреля

(43 060 руб. + 58 750 руб.). (12 000 шт. + 15 000 шт.) = 3,77 руб.

Стоимость кирпича, подлежащая списанию, составит:

3,77 руб. * 22 000 шт. = 82 940 руб.

Общая стоимость кирпича, который списывается в апреле, составит 147 380 руб. (64 440 + 82 940).

Бухгалтер «Стройинвеста» должен сделать проводку:

Дебет 20 Кредит 10

– 82 940 руб. – списан кирпич на выполнение строительных работ.

*********** Метод списания материалов устанавливается в учетной политике фирмы

При использовании этого метода бухгалтеру необходимо списать:

9 апреля

– 15 000 штук кирпича из первой партии стоимостью 52 500 руб.;

– 3000 штук кирпича из второй партии стоимостью 11 000 руб. (55 000 руб./ 15 000 шт. * 3000 шт.).

Стоимость кирпича, подлежащая списанию, составит:

52 500 руб. + 11 000 руб. = 63 500 руб.;

18 апреля

– 12 000 штук кирпича из второй партии стоимостью 44 000 руб. (55 000 руб./ 15 000 шт. * 12 000 шт.);

– 10 000 штук кирпича из третей партии стоимостью 39 167 руб. (58 750 руб./ 15 000 шт. * 10 000 шт.).

Стоимость кирпича, подлежащая списанию, составит:

44 000 руб. + 39 167 руб. = 83 167 руб.

Общая стоимость кирпича, который списывается в апреле, составит 146 667 руб. (63 500 + 83 167).

Бухгалтер «Стройинвеста» должен сделать проводку:

Дебет 20 Кредит 10

– 146 667 руб. – списан кирпич на выполнение строительных работ.

При использовании этого метода бухгалтеру необходимо списать:

9 апреля

– 15 000 штук кирпича из второй партии стоимостью 55 000 руб.;

– 3000 штук кирпича из первой партии стоимостью 11 000 руб. (55 000 руб./ 15 000 шт. * 3000 шт.).

Стоимость кирпича, подлежащая списанию, составит:

55 000 руб. + 11 000 руб. = 66 000 руб.;

18 апреля

– 15 000 штук кирпича из третьей партии стоимостью 58 750 руб.;

– 7000 штук кирпича из второй партии стоимостью 25 667 руб. (55 000 руб./ 15 000 шт. * 7000 шт.).

Стоимость кирпича, подлежащая списанию, составит:

58 750 руб. + 25 667 руб. = 84 417 руб.

Общая стоимость кирпича, который списывается в апреле, составит 150 417 руб. (66 000 + 84 417).

Бухгалтер «Стройинвеста» должен сделать проводку:

Дебет 20 Кредит 10

– 150 417 руб. – списан кирпич на выполнение строительных работ.

Новые способы списания товаров в неторговой организации

Если ваша фирма не является торговой, то себестоимость товаров, проданных за месяц, определяется по формуле:

С = П * К,

где С – фактическая себестоимость проданных товаров;

П – выручка от реализации товаров (в продажных ценах);

К – коэффициент затрат.

Коэффициент затрат рассчитывается так:

(Остаток товаров на начало месяца + Приход товаров за месяц). (Выручка от продажи товаров + Остаток товаров на конец месяца (в продажных ценах) = Коэффициент затрат

Пример 9.

На 1 апреля 2002 года в учете ООО «Пассив» числится 18 письменных столов стоимостью 120 000 руб. В апреле «Пассив» приобрел 20 столов стоимостью 156 000 руб. (в том числе НДС – 26 000 руб.).

В течение апреля 12 столов было продано. Продажная цена одного стола – 9600 руб. (в том числе НДС – 1600 руб.). Общая выручка от продажи столов составила 115 200 руб. (9600 руб. * 12 шт.). На конец апреля остаток столов в продажных ценах составил 249 600 руб.

Коэффициент затрат составит:

120 000 руб. + 130 000 руб.

= 0,685.

115 200 руб. + 249 600 руб.

Фактическая себестоимость проданных товаров составит:

115 200 руб. * 0,685 = 78 912 руб.

Бухгалтер «Пассива» должен списать эту сумму проводкой:

Дебет 90-2 Кредит 41

– 78 912 руб. – списана фактическая себестоимость проданных столов.

Особенности учета НДС по материально-производственным запасам

По Методическим указаниям НДС, уплаченный при покупке запасов, которые были использованы для производства продукции, не облагаемой этим налогом, списывается на счета по учету затрат. В балансовую стоимость этих запасов НДС не включается.

Пример 10.

ЗАО «Актив» оказывает услуги по гарантийному ремонту товаров. Такие услуги НДС не облагаются. В апреле 2002 года «Активом» куплено 1000 деталей, необходимых для ремонта. Стоимость деталей – 120 000 руб. (в том числе НДС – 20 000 руб.). В течение апреля было израсходовано 500 деталей.

Бухгалтер «Актива» должен сделать записи:

Дебет 19 Кредит 60

– 20 000 руб. – учтен НДС по оприходованным деталям;

Дебет 10 Кредит 60

– 100 000 руб. (120 000 – 20 000) – оприходованы детали для ремонта;

Дебет 60 Кредит 51

– 120 000 руб. – детали оплачены поставщику;

Дебет 20 Кредит 10

– 50 000 руб. (100 000 руб. 1000 шт. * 500 шт.) – списана себестоимость 500 деталей;

Дебет 20 Кредит 19

– 10 000 руб. (20 000 руб. 1000 шт. * 500 шт.) – списан НДС по использованным деталям.

Сумму налога по запасам, израсходованным на непроизводственные цели (благотворительность, выдачу подарков и т. д.), списывают на внереализационные расходы фирмы. В таком же порядке списывают НДС ************ по материальным ценностям, переданным в качестве вклада в уставный капитал. Причем сумма налога увеличивает стоимость этого вклада.

************ НДС по расходам, не уменьшающим налогооблагаемую прибыль, к налоговому вычету не принимается

Пример 11.

ООО «Пассив» 10 апреля 2002 года приобрело 20 компьютеров стоимостью 360 000 руб. (в том числе НДС – 60 000 руб.). Компьютеры предназначены для перепродажи. А 18 апреля 2002 года 10 компьютеров было передано ЗАО «Актив» в качестве вклада в уставный капитал. По договоренности акционеров вклад «Пассива» оценен в 180 000 руб.

Бухгалтер «Пассива» должен сделать записи:

Дебет 19 Кредит 60

– 60 000 руб. – учтен НДС по оприходованным компьютерам;

Дебет 41 Кредит 60

– 300 000 руб. (360 000 – 60 000) – оприходованы компьютеры;

Дебет 60 Кредит 51

– 360 000 руб. – компьютеры оплачены поставщику;

Дебет 76 Кредит 41

– 150 000 руб. (300 000 руб. 20 шт. * 10 шт.) – списана себестоимость 10 компьютеров, переданных в качестве вклада в уставный капитал;

Дебет 76 Кредит 19

– 30 000 руб. (20 000 руб. 1000 шт. * 500 шт.) – списаны НДС по компьютерам, переданным в качестве вклада в уставный капитал;

Дебет 58 Кредит 76

– 180 000 руб. (150 000 + 30 000) – отражен вклад в уставный капитал «Актива»;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 30 000 руб. (20 000 руб. 1000 шт. * 500 шт.) – НДС по оставшимся компьютерам принят к налоговому вычету.

В заключение отметим, что в Методических указаниях приведен способ списания НДС по запасам, используемым при производстве продукции, как облагаемой этим налогом, так и нет. Однако этот способ не соответствует нормам налогового законодательства (главе 21 «Налог на добавленную стоимость» НК РФ). Поэтому при списании НДС по таким запасам нужно руководствоваться положениями статьи 170 НК РФ.

М. Скороходов, эксперт аналитической группы "РАДА"

Материал преоставлен журналом "Практическая бухгалтерия" Источник материала -