Рейтинг: 4.2/5.0 (1864 проголосовавших)

Рейтинг: 4.2/5.0 (1864 проголосовавших)Категория: Бланки/Образцы

Возврат налога за лечение можно получить в случаях, связанных с расходами на медицину — оплата лечения и покупка лекарств.

Вернуть налога за лечение можно за:

Например, если лечение проходила ваша супруга, а оплату лечения и налога осуществили вы, то именно вы имеете право на вычет по уплаченным вами налогам.

Лечение должно производиться в лицензированном медицинском учреждении в РФ.

Максимальный размер вычетаСуществует лимит вычета, установленный законом — 120 000 рублей в год. Соответственно налогов за лечение можно вернуть в сумме не более 15 600 рублей.

Исключением является особый перечень дорогостоящих видов лечения. по которым можно получить вычет в неограниченном размере. Также существует максимальный размер некоторых социальных налоговых вычетов вместе — 120 000 рублей в год. Поэтому, если Вы претендуете одновременно на несколько видов социальных вычетов. например, на вычеты по лечению (тем видам, по которым размер ограничен), по собственному обучению, по пенсионному обеспечению, то всего за год Вы сможете получить максимальный вычет в размере 120 000 рублей и вернуть по нему налог за лечение 15 600 рублей.

Важные факты:Вычет можно получать каждый год, но только один раз. Перечень медицинских услуг и лекарств, на которые распространяется вычет, а также перечень медицинских услуг, на которые распространяется вычет без ограничений, указаны в постановлении Правительства России № 201 от 19.03.2001 года.

Необходимые документы:

Перед оформлением декларации убедитесь в том, что вам положен налоговый вычет. Например, если вы приобрели недвижимость, оплачивали лечение или обучение в образовательных учреждениях (свое или неработающих детей до 24 лет), приобретали дорогостоящие медикаменты, занимались благотворительностью. Часть подоходного налога (13%) с затраченных средств на эти цели будет вам возвращена государством.

Запросите у своего работодателя справку формы № 2-НДФЛ о доходах за год, предшествующий году подачи декларации. Подготовьте заранее все остальные необходимые документы (подлинники и копии): паспорт, договор, заключенный с лечебным, образовательным учреждением или договор купли-продажи недвижимости, квитанции об оплате услуг или иные документы, подтверждающие оплату по договору. Для оформления налогового вычета при приобретении недвижимости дополнительно понадобятся: свидетельство о государственной регистрации объекта (копия и подлинник), акт приема-передачи (копия и подлинник), справка из банка о выплаченных % по кредиту (в случае получения кредита на покупку жилья в банке), копия самого кредитного договора.

Обратитесь в налоговую инспекцию по вашему месту жительства для получения бланков декларации формы №-3 НДФЛ. Заполните их в соответствии с образцами, размещенными на стендах в налоговом органе.

Если же дома у вас есть компьютер с выходом в интернет, заполните декларацию в электронном виде, а затем распечатайте и подайте в налоговый орган, приложив комплект необходимых документов.

Для этого зайдите на официальный сайт Федеральной налоговой службы РФ, набрав в поисковой строке адрес: http://nalog.ru/. Скачайте бесплатно, размещенную на сайте программу «Декларация» за нужный вам год, и запустите ее на своем компьютере.

Программа откроется на страничке вкладки под названием «Задание условий». Впишите в пустые строки все запрашиваемые сведения. Если по ходу заполнения формы появятся вопросы, наведя курсор на любой значок, вы увидите предусмотренные программой подсказки.

Далее кликните мышью на вкладке под названием «Доходы, полученные в РФ». Возьмите свою справку о доходах и калькулятор. Суммируя доходы по месяцам нарастающим итогом, впишите данные за год, укажите источники выплат.

Затем переходите на вкладку «Вычеты», укажите положенные стандартные вычеты, согласно справке о доходах. Кликните на кнопке с красным «флажком», на открывшейся страничке, перед строкой «Предоставить социальные налоговые вычеты» (в случае оформления социального вычета) поставьте «флажок».

Если вы оформляете имущественный налоговый вычет, на вкладке «Вычеты» выберите кнопку с изображением домика, на открывшейся страничке поставьте «флажок» перед строкой «Предоставить имущественный вычет на строительство» и заполните все нужные строки.

В верхней строке программы есть несколько вкладок. Кликните на вкладку «Проверить» - программа выдаст подсказку и предложит исправить ошибку (если она была допущена), «Просмотр» - увидите все бланки заполненной декларации, которые будут распечатаны после клика на вкладке «Печать».

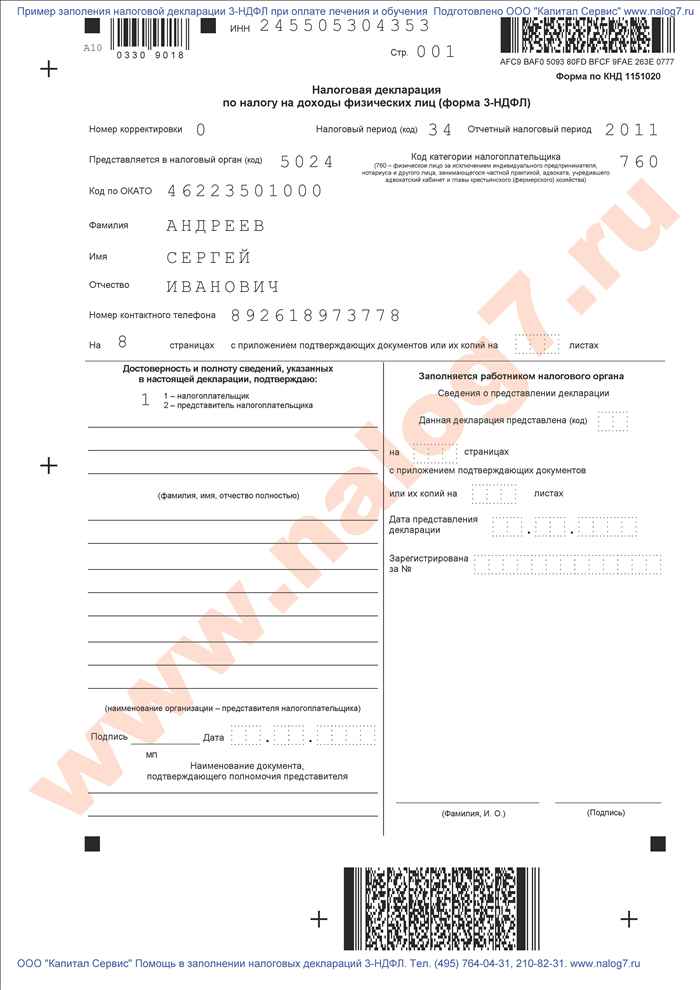

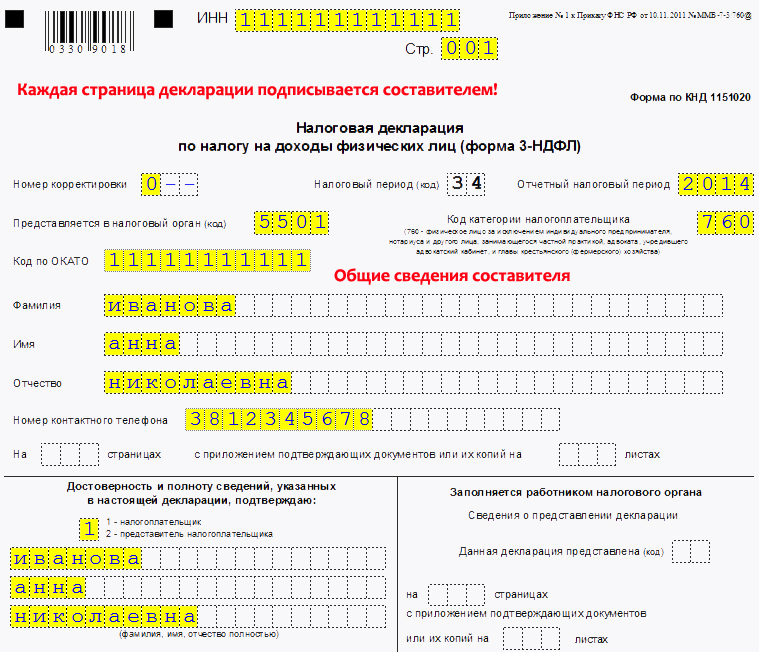

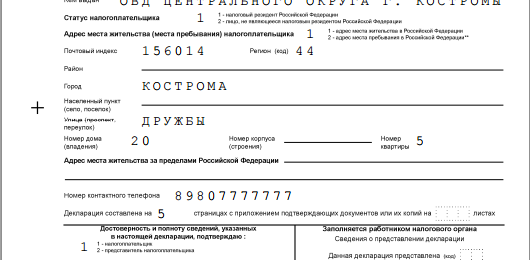

Совет 2: Как заполнять 3-ндфл на возвратДля получения социального или имущественного вычета необходимо заполнить налоговую декларацию доходов физического лица по форме 3-НДФЛ. Форму декларации можно получить в налоговой инспекции. Заполняется она от руки либо распечатывается на принтере. Бланк состоит из 26 листов: 8 листов налоговой декларации; 18 листов приложений (от А до Л). Перед началом заполнения декларации определитесь с перечнем разделов, которые понадобятся. В ее состав обязательно включите титульный лист, который состоит из двух страниц, разделы 1, 6 и необходимые приложения.

Для получения социального налогового вычета (за свое обучение, обучение ребенка) возьмите в качестве приложений листы А, Г1, Ж1, Ж2. Для получения имущественного налогового вычета необходимо приложить к декларации листы А, Г1, Ж1, И.

Обязательно проставьте свой ИНН, фамилию и инициалы, номера страниц, подпись и дату заполнения на каждом листе. Пишите заглавными печатными буквами. На титульном листе декларации 3-НДФЛ поставьте количество листов документов, приложенных к налоговой декларации в целом.

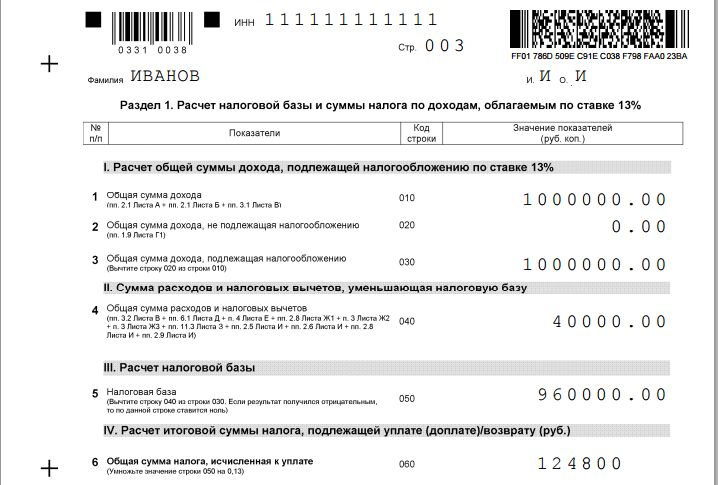

В раздел 1 включите данные из приложений для расчета налоговой базы и суммы налога по доходам, облагаемым по ставке 13%. В разделе 6 укажите сумму НДФЛ, подлежащую возврату из бюджета. В пустых клеточках ставьте прочерк.

Лист А заполните на основании данных справки 2-НДФЛ. Если у вас несколько мест работы, с каждого возьмите такую справку и все доходы отразите по порядку.

Лист Г1 заполните в том случае, если на работе вам оказывали материальную помощь.

Лист Ж1 обязателен для заполнения. Укажите заработную плату по месяцам, нарастающим итогом с начала года, суммируя доходы за месяц по всем местам работы. Здесь же укажите полученные вами стандартные вычеты (на вас и детей).

Сумму, уплаченную за обучение запишите на лист Ж2.

На листе И проставьте данные по приобретенной недвижимости и, если есть, по кредиту на эту недвижимость.

В различных ситуациях могут заполняться различные разделы декларации, а некоторые разделы не заполняются вовсе. Каждый год форма декларации изменяется, следите за обновлениями. Для заполнения налоговой декларации требуется справка о доходах по форме 2-НДФЛ. Ее следует получить у работодателя.

Начинать заполнение декларации удобнее с последнего листа. Форму 3-НДФЛ можете подготовить с помощью специальной компьютерной программы «Декларация 2010», которую можно бесплатно скачать на сайте ФНС России.

Декларация 3-НДФЛ заполняется при возврате подоходного налога при покупке жилья, обучении, лечении. Также необходимость в заполнении декларации возникает при продаже имущества.

Налоговая декларация 3-НДФЛ – это способ вернуть себе из государственной казны часть денежных средств, потраченных вами на покупку жилья, лечение или обучение.

ВНИМАНИЕ!

По сделкам купли-продажи имущества совершенным в 2015 году, находившимся в собственности менее 3-х лет, нужно подать декларацию 3-НДФЛ при получении дохода до 30 апреля 2016 года.

ООО «Центр юридических услуг» предлагает услуги по заполнению декларации по форме 3-НДФЛ.

Чтобы воспользоваться своим правом на получение вычета вам необходимо собрать необходимые документы и обратиться в ООО «Центр юридических услуг».

3-НДФЛ при получении налоговых вычетов:

3-НДФЛ при получении дохода от:

1. Получение налоговых вычетов: 1.1. Стандартные вычеты (ст. 218 НК РФ)Данный вычет может быть предоставлен налогоплательщикам, на обеспечении которых находятся дети, а также нескольким льготным категориям граждан в виде определенной суммы от дохода.

1.2. Социальные (ст. 219 НК РФ)Социальные налоговые вычеты предоставляются в тех случаях, когда налогоплательщик несет так называемые социальные расходы (на обучение, лечение, на благотворительность, а также отчисления в негосударственные пенсионные фонды, расходы на добровольное страхование и на уплату дополнительных страховых взносов на накопительную часть вашей трудовой пенсии).

Вы можете оформить социальный налоговый вычет, если у вас были расходы:

Документы, необходимые для получения налогового вычета на обучение:

2. Hа лечение и приобретение медикаментов:

Для оформления социального налогового вычета на лечение (медикаменты):

3. Hа добровольное пенсионное страхование, на негосударственное пенсионное обеспечение:

Документы, необходимые для получения налогового вычета:

4. Hа благотворительность:

Документы, необходимые для получения налогового вычета на благотворительность:

Сумму налогооблагаемого дохода можно уменьшить только на расходы от ведения предпринимательской деятельности:

1. Индивидуальный предприниматель (ИП)

Документы, необходимые для оформления вычета:

2. Занимаетесь частной практикой (нотариус, адвокат и т.п.)

3. Получаете вознаграждение по гражданско-правовым договорам на оказание услуг (выполнение работ)

Документы, необходимые для оформления вычета:

Имущественные вычеты – это налоговая льгота, позволяющая вернуть часть денежных средств, которые вы уплатили государству в виде подоходного налога 13%, в случае покупки квартиры или приобретения другой жилой недвижимости, например, дома с земельным участком.

Вы имеете право на получение имущественного налогового вычета в случаях:

Документы, необходимые для получения налогового вычета при покупке квартиры, дома, земли

Дополнительные документы: индивидуально, зависит от договора, обсуждаются на консультации

1.5. Нерезидент

Иностранные граждане, находящиеся на территории Российской Федерации, уплачивают 30% от заработной платы. При установлении статуса резидентства налоговая ставка меняется, и с заработной платы удерживают 13%. Разницу 17% можно вернуть, составив 3-НДФЛ.

Документы, необходимые для оформления вычета:

Получившийся отрицательный финансовый результат может быть учтен налогоплательщиком как при расчете налога в текущем периоде (в случае, если по иным операциям получена прибыль), либо (если в текущем году налогооблагаемый доход по иным операциям отсутствует) получившийся убыток может быть перенесен на последующие годы.

Учет убытков, перенесенных на текущий период с прошлых лет, а также перенос убытков, образовавшегося в текущем году, на последующие периоды, производится в налоговых декларациях по налогу на доходы физических лиц ( форма 3-НДФЛ ).

2. Получение дохода:В соответствии со ст. 226 Налогового кодекса обязанность исчислить, удержать и уплатить сумму налога в отношении доходов, выплачиваемых физическому лицу, возложена на налогового агента, как правило, работодателя. Однако в некоторых случаях физическим лицам необходимо самостоятельно исчислить сумму налога путём подачи в налоговый орган налоговой декларации по налогу на доходы физических лиц, в которой и рассчитывается сумма налога, подлежащая уплате в бюджет.

Декларация в отношении доходов, полученных от продажи имущества, находящегося в собственности менее 3 лет, подается налогоплательщиком в срок не позднее 30 апреля года, следующего за годом, в котором был получен соответствующий доход.

Продажа имущества, например, квартиры, дома, земли, автомобиля и т.п. находившегося в собственности менее 3 или 5 лет.

Доходы физического лица от продажи недвижимого имущества освобождаются от НДФЛ в случае, если недвижимость находилась в собственности более 5 лет, и более 3 лет при условии, что право собственности оформлено до 2016 года.

Условия освобождения останутся прежними для следующих видов жилья:

Документы, необходимые для получения налогового вычета на благотворительность:

Вместо применения имущественного вычета налогоплательщик имеет право уменьшить величину дохода, полученного от продажи имущества, на фактически произведённые и документально подтверждённые расходы, непосредственно связанные с приобретением этого имущества. В определенных ситуациях это может быть выгоднее, чем применять имущественный вычет.

ВАЖНО! Если налогоплательщиком за один год было продано несколько объектов имущества, указанные пределы применяются в совокупности по всем проданным объектам, а не по каждому объекту по отдельности.

2.2. Сдача в арендуДокументы, необходимые для получения налогового вычета на благотворительность:

Документы, необходимые для получения налогового вычета на благотворительность:

Документы, необходимые для получения налогового вычета на благотворительность:

Документы, необходимые для получения налогового вычета на благотворительность:

С 2016 года средства, полученные учредителем или участником общества при уменьшении уставного капитала, будут являться доходом, облагаемым НДФЛ. Налогоплательщик имеет право на получение имущественного налогового вычета не только при продаже доли (ее части) в уставном капитале общества, но и:

Документы, необходимые для получения налогового вычета на благотворительность:

(иной доход при строительстве дома, квартиры, при переуступки права требования, до получения квартиры в собственность, облагается ставкой в 13%)

Документы, необходимые для получения налогового вычета на благотворительность:

При обмене квартир «имеет место возмездная передача права собственности», поэтому данная операция признается реализацией имущества.

Документы, необходимые для получения налогового вычета:

(при получении которых налоговым агентом не был удержан налог и т.д.)

Дополнительные документы: индивидуально, зависит от договора, обсуждаются на консультации.

ВНИМАНИЕ!

Полный список документов обсуждается на консультации со специалистами ООО «Центр юридических услуг».

Налоговые декларации заполняются в течение 15 минут в Вашем присутствии.

В стоимость услуги включена проверка имеющихся документов и выбор оптимальной схемы заполнения налоговой декларации для максимальной налоговой выгоды.

Также специалисты Центра юридических услуг предоставляют услуги по консультированию по сложным налоговым вопросам при подготовке налоговой декларации 3-НДФЛ, составлению необходимых заявлений на имущественные, социальные, стандартные налоговые вычеты, подготовке квитанций на уплату налога. Мы поможем составить полный пакет документов для подачи в налоговую инспекцию.

Мы гарантируем конфиденциальность и качество наших услуг.

Подробнее ознакомиться с условиями получения вычета и перечнем категорий граждан, имеющих на него право, можно в ООО «Центр юридических услуг».

Для получения налогового вычета на лечение необходимо заполнить и сдать в инспекцию декларацию 3-НДФЛ по расходам на лечение. Сформировать документ без ошибок поможет образец заполнения 3-НДФЛ за лечение.

Рассмотрим образец заполнения 3-НДФЛза лечение (а именно, в случае получения социального вычета по расходам на лечение). Прежде чем приступить к заполнению, необходимо пройти несложную процедуру регистрации на сайте NDFLka.ru путем нажатия кнопки “Войти” на верхней панели.

После того, как вы вошли на сайт под своим логином, на верхней панели появятся ваши ФИО. Далее, нажимаем кнопку “Заполнить декларацию”, расположенную на главной странице сайта.

После того, как вы выбрали функцию “Заполнить декларацию”, программа вас привела к выбору варианта заполнения: это может быть самостоятельное заполнение (стоимость услуги составляет 300 рублей), а может быть помощь налогового консультанта сервиса NDFLka.ru (стоимость услуги составляет 1500 рублей).

Мы в настоящей статье представляем вашему вниманию пример заполнения3-НДФЛ за лечение для самостоятельного заполнения. Поэтому надо выбрать раздел “Вернуть налог”. После чего вам остается выбрать год (программа предложит четыре года на выбор: 2011, 2012, 2013 и 2014 годы). Вам остается лишь выбрать тот год, за который вы и хотели вернуть налог.

Например, вы будете выбирать 2013 год.

После выбора года сервис вам открывает программу для заполнения личных данных: сюда входит заполнение ФИО, паспортных данных, ИНН, адреса прописки, выбора кодов ОКТМО и ИФНС (по адресу прописки). После заполнения каждой страницы раздела “Данные” вам необходимо нажимать внизу кнопку “Сохранить и продолжить”, в противном случае информация не сохранится и вам надо будет заново вносить данные.

Итак, вы заполнили личные данные и программа вам предложила выбрать вид дохода, который вы будете заносить в декларацию. Это может быть ваша работа, если кроме работы у вас нет иных доходов. Но в любом случае указание дохода необходимо, чтобы вернуть налог. Рассмотрим самый распространенный случай – это данные по работе.

Вы выбираете “галочкой” раздел “Работа” и на основании справки 2-НДФЛ (полученной с места работы) заполняете данный раздел.

Строка “Наименование работодателя” – в этой строке надо писать название компании (ФИО индивидуального предпринимателя) у которых вы трудитесь. Зачастую налогоплательщики пишут в этой строке “Работа”, но это неверно.

Ниже идут строки по ИНН, КПП, ОКТМО работодателя, вам остается лишь внимательно переписать данные со справки 2-НДФЛ.

Строка “Общая сумма дохода за год” – эти данные надо взять из пункта 5.1 справки 2-НДФЛ.

Строка “Налоговая база (облагаемая сумма дохода) за год” – данные надо взять из справки 2-НДФЛ из пункта 5.2.

Строка “Сумма налога удержанная” – данные берем из пункта 5.4 справки 2-НДФЛ.

Как только вы заполнили раздел по вашим доходам, программа предложит выбрать вид налогового вычета. Вам необходимо выбрать “галочкой” вид вычета на лечение и перейти непосредственно к заполнению данного раздела.

В ходе заполнения декларации 3-НДФЛ на лечение программа предложит указать сумму (общую сумму за год) расходов. “Делить” по месяцам не надо. Например, гражданин платил за операцию в январе 2013 года 15 000 руб. в марте произвел доплату в размере 25 000 руб. так вот, в строке “Расходы на лечение” он отметит сумму 15 000 + 25 000 = 40 000 руб.

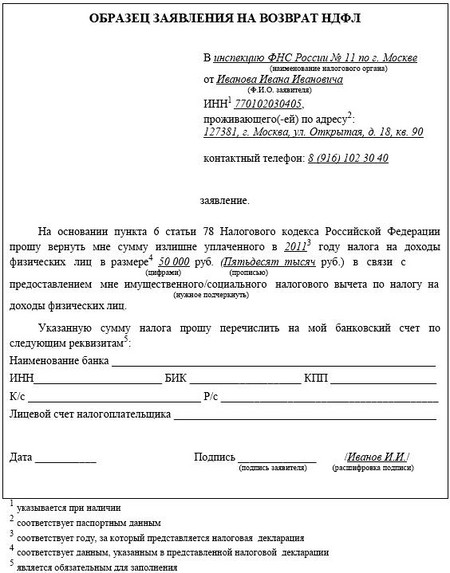

После того, как данные внесены в нужные строки, надо обязательно нажать кнопку “Сохранить и продолжить” и программа предложит заполнить заявление на возврат налога. Мы рекомендуем вам выбрать данную функцию, чтобы программа автоматически за вас сформировала документ.

Кроме заявления программа формирует реестр документов, который мы также рекомендуем заполнять. Данный реестр необходим, чтобы в дальнейшем вы смогли доказать факт предоставления в налоговый орган декларации на лечение. Функцию по формированию реестра также надо выбрать “галочкой”.

Теперь декларация 3-НДФЛ за лечение готова. Удачного вам декларирования!

Вычет на лечение зубовКаждый второй Россиянин пользуется платными стоматологическими услугами. К данным услугам относятся стоматология ортопедическая, опломбирование и т.д. Но не все граждане знают о возможности уменьшения стоимости платного лечения на 13%, за счет возврата подоходного налога с количества потраченных средств на платное лечение зубов.

Ортопедическая стоматология и опломбирование не относятся к дорогостоящему виду лечения, поэтому максимальная сумма налогового вычета составляет 120 000 рублей. Т.е. если Вы потратили на лечение 120 000 рублей, то максимальная сумма возврата, которую вы получите составит - 15 600 рублей (13%).

Получение налогового вычета за лечение зубов Список необходимых документов для получения подоходного налога за лечение зубовДля возмещения вычета при лечении зубов необходимо подготовить следующий пакет документов:

Декларация по форме 3-НДФЛ Копия лицензии медицинской организации на осуществление медицинской деятельности Документы подтверждающие стоимость лечения зубов (справка из медицинского учреждения об оплате медуслуг для представления в налоговый орган РФ, кассовые чеки, договора на медицинское обслуживание) Копия паспорта Копия свидетельства ИНН Справка о доходах по форме 2-НДФЛ за отчетный год (со всех мест работ за отчетный год) Заявление на имя начальника налогового органа по месту прописки на предоставление социального вычета Заявление на имя начальника налогового органа по месту прописки на возврат подоходного налога на ваш личный счет Способы заполнения и сдачи декларации 3-НДФЛ

Заполнить и сдать декларацию можно двумя способами:

1) Самостоятельно заполнив декларацию 3-НДФЛ.

Однако эта очень трудоемкая работа, так как заполнить нужно только те листы, которые соответствуют вашему налоговому вычету, самостоятельно писать заявления на бланках налоговой, а также подать в налоговый орган весь пакет документов.

2) Можно обратиться в специализированную бухгалтерскую компанию.

Специалисты такой компании в течение дня составят декларацию и подготовят весь необходимый пакет документов и заявления. Далее курьер компании, встретится с Вами в удобном для Вас месте для подписания декларации и заявления, с последующей сдачей в налоговый орган.

Данный способ является не только удобным, но и надежным: минимизируется риск ошибочно составленной декларации, а так же искажение представленных данных.

ДОБАВИТЬ В ИЗБРАННОЕ

Возврат Подоходного Налога Из Бюджета На Лечение

(Социальный Налоговый Вычет)

+ Вы работаете официально, получаете доход, облагаемый подоходным налогом по ставке 13% (п. 3 ст. 210 Налогового Кодекса РФ), т.е. являетесь законным налогоплательщиком

+ Вы потратили свои собственные деньги на свое лечение или лечение супруга (супруги), родителей, детей до 18 лет (ст. 219 НК РФ)

+ Оплаченные медицинские услуги включены в Перечень медицинских услуг или Перечень дорогостоящих видов лечения согласно постановления Правительства РФ от 19 марта 2001 г. № 201 (пп. 3 п. 1 ст. 219 НК РФ)

+ Все документы на лечение оформлены на Вас, как на налогоплательщика

+ Вы резидент, т.к. нерезиденты не имею право на социальные налоговые вычеты (п. 4 ст. 210 НК РФ)

+ Медицинское учреждение находится на территории России и имеет лицензию на право оказания медицинских услуг (абз. 1,5 пп. 3 п. 1 ст. 219 НК РФ).

Бывают случаи, когда работодатель оплачивает расходы на лечение своего сотрудника, так вот если работник потом возместит работодателю эти затраты на свое лечение, он вправе тоже претендовать на социальный налоговый вычет по этому лечению (пп. 3 п. 1 ст. 219 НК РФ).

При соблюдении всех этих условий Вы имеете законное право вернуть часть своих денег, затраченных на лечение - это и называется получение социального налогового вычета (пп. 3 п. 1 ст. 219 НК РФ).

Теперь нужно разобраться за какие медицинские услуги можно вернуть свой подоходный налог на лечение?

Перечень медицинских услуг в медицинских учреждениях РФ

Перечень дорогостоящих видов лечения в медицинских учреждениях РФ

Перечень лекарственных средст в. назначенных лечащим врачом

Что простые консультации врача БЕЗ указания дальнейшего лечения не относятся и не могут быть применены к налоговому социальному вычету.

Если Вы оплачивали медицинские услуги в санаторно-курортном учреждении, то следует учитывать исключительно медицинские расходы согласно Перечня. оплаченные из собственных средств (оплата питания, переезда и др. не берется в расчет).

Социальный налоговый вычет на лечение Вы Имеете Право Получить:

ДА! - при оплате собственного лечения (пп. 3 п. 1 ст. 219 НК РФ)

ДА! - при оплате за лечения своих родителей, детей (подопечных) до 18 лет, своего супруга или супруги ( пп. 3 п. 1 ст. 219 НК РФ )

ДА! - если в документах на оплату указан сам налогоплательщик (абз. 5 пп. 3 п. 1 ст. 219 НК РФ)

ДА! - если у медицинского учреждения есть лицензия на оказание мед. услуг (абз. 5 пп. 3 п. 1 ст. 219 НК РФ)

ДА! - если Вы - индивидуальный предприниматель и получаете доходы, облагаемые НДФЛ по ставке 13% (п. 3 ст. 210 НК РФ)

ДА! - если договор на лечение заключен не самим налогоплательщиком, а работодателем в пользу налогоплательщика, последний имеет право на получение налогового вычета при условии компенсации работодателю понесенных расходов на свое лечение ( ПИСЬМО ФНС РОССИИ от 31.08.2006 № САЭ-6-04/876@ )

ДА! - если у Вас были расходы на лечение в медицинском учреждении, находящегося на территории РФ (абз. 1 пп. 3 п. 1 ст. 219 НК РФ )

ДА! - если у Вас были расходы на лечение в санатории на территории РФ, при условии, что Вы оплачивали из собственных средств и только стоимость лечения, исключая питание, перелет и т.д. (подп. 3 п. 1 ст. 219 НК РФ, п. 4 Перечня, утвержденного постановлением Правительства РФ от 19 марта 2001 г. № 201 ).

Из всего вышесказанного можно сделать выводы, что социальный налоговый вычет Получить Нельзя.

НЕТ! - по доходам, которые облагаются по другим налоговым ставкам (пункт 4 ст. 210 Налогового Кодекса РФ). Нам Нужна Только Ставка 13%

НЕТ! - если в налоговом периоде у Вас были расходы по лечению, но не было доходов, облагаемых по ставке 13% (Письмо УФНС по г. Москве от 19 ноября 2009 г. № 20-14/2/121804@ )

НЕТ! - если Вы пенсионер, получаете пенсию и доходов, облагаемых по ставке 13%, у Вас нет (Письмо УФНС по г. Москве от 9 сентября 2010 г. № 20-14/4/094998@ )

НЕТ! - при оплате за лечение ребенка, которому Вы не являетесь родителем, официальным попечителем или опекуном (письмо МинФина России от 15 июля 2009 г. № 03-04-05-01/553 )

НЕТ! - при оформлении документов на другое лицо, которое не является плательщиком налога 13%, например ребенка

НЕТ! - если Вы не выписали в мед. учреждении и не предоставили справку об оплате медицинских услуг по форме, утвержденной Приказом Минздрава России и МНС России от 25.07.2001 N 289/БГ-3-04/256 (Письмо УФНС по г. Москве от 2 декабря 2009 г. № 20-14/4/127356@ )

НЕТ! - если Вы - индивидуальный предприниматель, работающий на упрощенной системе налогообложения или применяющий ЕНВД

НЕТ! - если работодатель оплачивает Ваше лечение или отправляет Вас в санаторий за свой счет (ст. 219 НК РФ, пункт 3, абз. 6).

Где И Когда Можно Получить Социальный Налоговый Вычет

Социальный налоговый вычет на лечение за себя, за оплату лечения своих детей до 18 лет, детей взятых в официальную опеку до 18 лет, своих родителей, своего супруга или супруги можно получить ТОЛЬКО в налоговой инспекции по местожительству (ст. 83 НК РФ).

Получение у работодателя социального вычета на лечение законодательством не предусмотрено (п. 2 ст. 219 НК РФ, п. 2 ст. 229 НК РФ). Поэтому на практике право на получение вычета могут реализовать только граждане, зарегистрированные в России по местожительству (Письма ФНС России от 08.06.2006 г. № 04-2-03/121 от 02.06.2006 г. № ГИ-6-04/566 ). Если у Вас есть регистрация по месту жительства в РФ, и плюс к этому Вы зарегистрированы по месту пребывания, то Вы все равно должны подавать налоговую декларацию 3-НДФЛ в налоговую инспекцию только по месту жительства для получения социального налогового вычета (письмо ФНС России от 02.06.2006 N ГИ-6-04/566@ ).

Подать Декларацию по форме 3-НДФЛ со всеми подтверждающими документами на возврат подоходного налога, Вы можете уже после завершения календарного года (налогового периода) (ст. 216 НК РФ). Социальный налоговый вычет может быть предоставлен за тот налоговый период, в котором налогоплательщиком согласно платежным документам фактически была произведена такая оплата. (письмо ФНС России от 31.08.2006 N САЭ-6-04/876@ ).

Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты суммы за лечение. Это значит, что Вы можете подать весь комплект документов за три последних года (п. 7 ст. 78 НК РФ).

у Вас были расходы на лечение в 2012, 2013, 2014 годах. Т.е. в текущем 2015 году Вы можете заявить о своем праве на вычет в налоговую инспекцию и подать комплект документов за все эти три года (2012, 2013, 2014).

Срок сдачи документов для получения вычета определяется сроком подачи Декларации по форме 3-НДФЛ.

Если в Декларации 3-НДФЛ Вы заявляете только вычеты (стандартные, социальные, имущественные), то ее вместе с другими документами можно подать в любой момент по окончании года, за который был заявлен вычет (абз. 1 п. 2 ст. 219 НК РФ) в течение трех лет с момента оплаты за лечение. Срок сдачи Декларации 3-НДФЛ по возврату подоходного налога из бюджета Налоговым кодексом РФ не установлен (п. 2 ст. 229 НК РФ), т.е. подать документы Вы можете в любой рабочий день в течение всего года .

Декларацию за 2012 год (т.е. это самый последний из этих трех) желательно подать до 30 сентября 2015 года. Объясню почему, до 30 сентября: камеральная проверка (ст. 88 НК РФ) в налоговой инспекции проводится 3 месяца (это как раз и будут эти три последние месяцы в году: октябрь, ноябрь, декабрь). Данная операция позволит определить излишне уплаченную сумму НДФЛ, которую вернут на Ваш счет в банке. При выявлении каких-либо ошибок у Вас будет время в декабре месяце, подать уточненную (исправленную) декларацию в налоговую инспекцию, тем самым Вы подстрахуете себя, и 2012 год у Вас не прогорит. Но если уж Вы сдали ее после 30 сентября, то необходимо уже через месяц после сдачи позвонить в инспекцию и узнать, как проходит проверка Вашей Декларации 3-НДФЛ: все ли правильно, может необходимо предоставить дополнительные документы, ФИО Вашего проверяющего инспектора.

Если в Декларации 3-НДФЛ Вы хотите заявить не только вычеты, но и доходы, которые обязаны задекларировать сами (например, от продажи личного автомобиля, квартиры, комнаты, дачи, земли и т.д.). Тогда весь пакет документов, включая и сам социальный вычет на лечение нужно подать в срок не позднее 30 апреля следующего года (п. 1 ст. 228, п. 1 ст. 229 НК РФ, лица перечислены в статьях 227 и 228 НК РФ), установленный для сдачи декларации по полученным доходам.

В Каком Размере Можно Получить Социальный Налоговый Вычет

История похудения -60 кг История современной Золушки или как сбросить 60 килограмм ПредысторияСудьба бывает разной. Одним Бог дает тонкую талию и длинные ноги, другим большие килограммы. Но дает Бог и возможность все изменить. Одну такую историю я хочу рассказать – про себя.

Сколько себя помню, я была пышечка. В садике, в школе. Пампушкой поступила и на филфак Самарского университета. Мне даже нравилась быть такой полненькой, крепенькой, сбитой, в которой есть за что ухватиться. Нравилось это и мужчинам – в 19 лет выскочила я замуж за своего одноклассника, через год родила. Беременность обошлась мне очень дорого. Мое тело полезло как квашня. Стрелка весов постоянно обновляла рекорд, как сейчас курс рубля к доллару. В итоге при рождении сына я весила ровно центнер – 100 кг! Или плюс 25 кг к стартовому весу.

Беременность обошлась мне очень дорого. Я набрала 25 кг и стала весить центнерА дальше, кормление грудью, другие бесконечные хлопоты за ребенком, за которыми я не заметила, как за год набрала еще 20 кг. Итого 120 кг. Удручающая цифра.

За хлопотами молодой мамы я и не заметила, как за год набрала еще 20 кг – удручающая цифраВ университет после академотпуска вернулась не пышечка, а самая настоящая корова. И я даже не заметила, как еда стала для меня самоцелью, а завтраки, обеды, ужины и многочисленные перекусы нечто большим, чем просто удовлетворение инстинкта голода. Это стали самые приятные и желанные ритуалы.

Я и не заметила, как еда стала для самоцелью, моим самым желанным времяпровождениемДаже муж отошел на второй план. Я спохватилась, но было поздно – мой Коля, потерпев какое-то время, отправился искать себе другую женщину.

Муж не вытерпел и отправился искать себе другую женщинуЯ попыталась бороться. Практически перестала есть. Килограммы таяли. Но и таяла моя воля. Все мысли у меня были о еде. Голод превратил меня в животное! Если раньше я была свинья по виду. То теперь стала и в душе. Я элементарно хотела жрать, жрать и еще раз жрать. Путем неимоверных усилий я смогла сбросить свой вес до 105 кг.

Сбросить, чтобы за два месяца вернуться к своим ненавистным 120 кг. Круг замкнулся и это для меня был круг ада. Пытка голодом, наверное, одна из страшнейших. С этими килограммами я и окончила университет и вступила во взрослую и безрадостную для меня жизнь.

Со 120 килограммами я окончила университет и вступила во взрослую и безрадостную для меня жизнь А ВОТ ТЕПЕРЬ ИСТОРИЯ ЗОЛУШКИМоей спасительницей стала моя кума. Она работает в самарском филиале Сбербанка и может себе позволить отдыхать за границей. После поездки в Израиль она привезла мне небольшую упаковку, на котором было написано «Chokolate Slim». «На, попробуй. Это средство для похудания. Говорят, хорошо помогает». – вот так просто, обыденно, отправила она меня к своему счастью. За эту коробку я схватилась, как утопающий за соломинку!

Инструкция по пользованию была предельно простая – после еды растворить порошок из пакетика в кипятке и выпить. Все! Я начала действовать. Вот мой тогдашний дневной рацион:

Яичница, кусочек хлеба с маслом, чай

Кружка с Chokolate Slim

Борщ (или суп), каша (рисовая, гречневая, пшенная и т.д.), салатик с капусты, кусочек хлеба с маслом, чай.

Кружка с Chokolate Slim

Кефир с булочкой и с маслом

Кружка с Chokolate Slim

Я чувствовала, что худею. Это было видно и по ставшей на много свободней одежде, по появившемуся какому-то приливу сил. Я решила, что взвешусь через месяц. Не выдержала. Взвесилась через 2 недели. Взвесилась и ахнула - 105 кг! Те 105 кг, которые я завоевала с муками, слезами, с постоянным желанием есть, есть и есть!

Мой организм, до этого, наверное, с опаской отпускал привычные килограммы, но, когда понял, что расставаться с ними легко и просто, пустился во все тяжкие. Следующий месяц с теми же борщами, кашами и кусочком хлеба с маслом и непременным Chokolate Slim и новый рекорд – 85 кг!

Золушка стала поглядывать на бальное платьеДальше я решила чуть сбавить прыть. Инстинкт мне подсказывал, что большие килограммы можно и надо - сбрасывать быстро. А средние – средне. Поэтому количество употребелния Chokolate Slim я сократила до двух раз в день. Но все равно вес таял. Постепенно, в очень первом приближении, появились контуры элегантной женщины – еще неделя и новый рекорд - 80 кг!

Еще неделя и новый рекорд - 80 кг!У меня появился бешеный интерес к жизни. Хотелось гулять с сыном, ходить в кино, на выставки, зависать с подругами в кафе, словом, сочно жить. И я стала так жить!

Мои родители, видя, что дочка решительно взялась за себя, решили хоть как-то помочь и организовали мне шикарный отдых. В мае – Египет (78 кг при обильном «Все включено» + после еды Chokolate Slim ). Август – в Турции (73 кг все с тем же «Все включено» и все тем же после еды Chokolate Slim ).

Египет – 78 кг при обильном «Все включено» + после еды Chokolate Slim Турция – 73 кг все с тем же «Все включено» и Chokolate SlimОтдохнувшая загоревшая, ПОХУДЕВШАЯ я вернулась, строя самые радужные планы на будущее. Но, в своих мечтаниях я забыла про прозу жизни - коробка Chokolate Slim. которую мне привозила кума - закончились.

Это была катастрофа! Я уже не представляла себе, как я снова буду толстой. Я не хо-о-очу этого! Но ситуация, к счастью, быстро разрешилась в положительную сторону. В интернете я нашла официальный сайт этого медицинского препарата (он сертифицирован в США, Европе, Израиле, России и т.д.) и тут же заказала себе Chokolate Slim. Через три дня долгожданная упаковка был у меня в руках!

Дальше все пошло по хорошо знакомой схеме – Chokolate Slim после еды. И с хорошо прогнозируемым результатом.

ЗОЛУШКА НАДЕЛА БАЛЬНОЕ ПЛАТЬЕ И ВСТРЕТИЛА ПРИНЦАВ своем желании сбросить лишний вес я совсем махнула рукой на свою личную жизнь. Но зато она не махнула на меня. На меня обратил внимание красивый состоявшийся мужчина, владелец строительной фирмы. И закрутилось! Но, килограммы все равно таяли!

Греция – 68 кг уже без «Все включено», но с мужчиной и все тем после еды Chokolate Slim Образцы (примеры) заполнения 3-НДФЛ Как использовать образецНиже Вы можете скачать образы (примеры) налоговых деклараций 3-НДФЛ за 2012, 2013 и 2014 годы (для 2015 года), подготовленные при помощи программы Налогия.Декларация на нашем веб-сайте. Будьте, пожалуйста, очень осторожны при использовании этих образцов. В заполнении существует много тонкостей. Во-первых, если Ваша ситуация отличается от ситуации, представленной в примере, Вам, возможно, нужно будет заполнять декларацию по-другому, и даже, возможно, используя другие листы. Во-вторых, Ваша информация (такая, как различные коды) может отличаться от представленной в примере. Быстро получить правильную декларацию именно для Вашей ситуации можно здесь: "Декларация 3-НДФЛ" / "Заполнить онлайн ".

Чтобы отчитаться по доходам 2012 года Как заполнить декларацию без образца