.png)

.png)

Рейтинг: 5.0/5.0 (1863 проголосовавших)

Рейтинг: 5.0/5.0 (1863 проголосовавших)Категория: Бланки/Образцы

КУДиР — это книга учета доходов и расходов. Ее в обязательном порядке применяют индивидуальные предприниматели, которые работают на таких системах налогообложения как ОСН, УСН, ПСН и ЕСХН. ИП на ЕНВД Книгу учета доходов и расходов не ведут.

В нашей статье мы рассмотрим, как заполняется Книга учета доходов и расходов для ИП на УСН в 2016 году, и на что следует обращать внимание при занесении в нее сведений. В нижней части страницы вы можете скачать образец заполнения КУДиР для ИП на УСН 2016 года.

Основные моментыОбратите внимание, что сдавать КУДиР в налоговую инспекцию нет необходимости. Напомним, что начиная с 2013 года обязанность по заверению Книги учета доходов и расходов была отменена. При этом очень важно, чтобы у индивидуального предпринимателя все же находилась КУДиР, которую можно вести как в электронной форме, так и на бумажном носителе.

Следует учитывать, что отсутствие КУДиР грозит штрафом в следующем размере:

В 2016 году применяются такие бланки КУДиР (в зависимости от выбранного налогового режима):

Бланк КУДиР для УСН подходит как для индивидуальных предпринимателей, так и для организаций.

Общие правила ведения Книги учета доходов и расходов для ИПКУДиР для ИП на УСН должна вестись в соответствии со следующими правилами:

1. Необходимо заводить новую Книгу на каждый налоговый период.

2. Операции должны заноситься в хронологическом порядке отдельными строками (с подтверждением соответствующими документами — чеками, накладными, платежными поручениями).

3. По окончании налогового периода КУДиР в электронном виде необходимо распечатать.

4. КУДиР в обязательном порядке должна быть пронумерована, прошнурована и заверена подписью ИП или печатью организации (при наличии).

5. Увеличение уставного капитала и пополнение счета не признаются доходами и не подлежат занесению в КУДиР.

6. Разделы книги, которые не были заполнены, все равно следует распечатать, пронумеровать и прошить.

7. Индивидуальным предпринимателям или организациям, которые не вели деятельность или не получали ни расходов, ни доходов необходимо иметь нулевую КУДиР.

Сразу отметим, что заполнение КУДиР для ИП на УСН 2016 года, которое мы рассмотрим более подробно, также подойдет и для ИП на ЕСХН и ПСН.

Заполнение титульного листаПоле «Форма по ОКУД» заполнять не нужно.

В поле «Дата» указывают год, месяц и число начала ведения КУДиР (дата внесения первой записи в книгу).

Поле «ОКПО» нужно заполнить, если у Вас есть информационное письмо из Росстата.

В поле «Объект налогообложения» указывают: «Доходы» или «Доходы, уменьшенные на величину расходов».

В обязательном порядке следует указать:

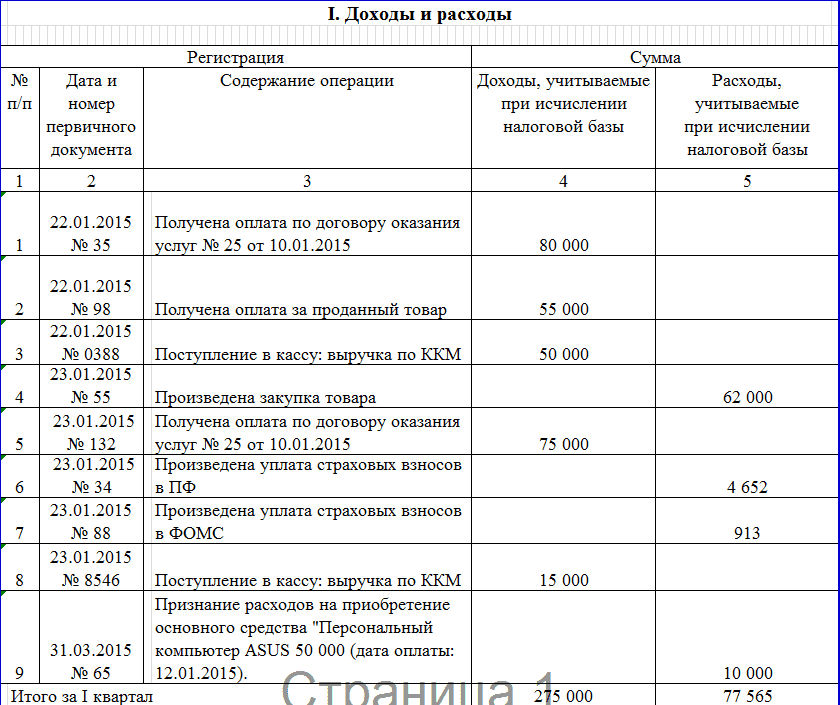

Раздел состоит из четырех таблиц. Каждая таблица соответствует одному из кварталов года и состоит из пяти граф (столбцов).

В графе 1 указывают порядковый номер записи.

В графу 2 заносят дату и номер первичного документа (который является подтверждением полученного дохода или расхода).

При доходе делают такие записи:

В графе 4 отражают сумму средств по БСО за рабочий день. Например, 12.09.16 ПКО № 110.

Обратите внимание, что группировка БСО возможна только в том случае, если они были выписаны в течение одного рабочего дня.

При расходе (касается УСН «Доходы минус расходы»): записывается дата расхода и номер первичного документа:

В графе 3 «Содержание операции» могут быть внесены такие записи:

При доходе: Поступление в кассу. Оплата по договору № 201/АА от 01.08.2016 за оказание бытовых услуг.

При расходе (для УСН «Доходы минус расходы»): Перечислен НДФЛ с заработной платы. Перечислен аванс работникам. Перечислена заработная плата.

В графе 4 «Доходы, учитываемые при исчислении налоговой базы» в случае если денежные средства были возвращены покупателю, сумму нужно записать в столбец со знаком минус (не в расходы в графе 5, а в доходы в графе 4).

Графа 5 «Расходы, учитываемые при исчислении налоговой базы» заполняются только ИП (организациями) на УСН «Доходы минус расходы».

В «Справке к разделу 1» указывают:

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов» должен заполняться только на УСН «Доходы минус расходы» если на протяжении налогового периода были расходы на изготовление, приобретение или сооружение основных средств и нематериальных активов.

Напомним, что основными средствами являются объекты имущества, которые используются организациями или индивидуальными предпринимателями на протяжении более одного года при производстве продукции (оказании услуг, выполнении работ). В качестве основных средств могут быть:

Нематериальные активы не имеют материальной формы. Они представляют собой результат интеллектуальной деятельности. К нематериальным активам относится следующее:

Раздел 3. «Расчет суммы убытка, уменьшающей налоговую базу по налогу» заполняется только на УСН «Доходы минус расходы», в случае если были убытки в прошлом (текущем) налоговом периоде, которые можно перенести на следующий налоговый период.

Раздел 4. «Расходы, уменьшающие сумму налога (авансовые платежи по налогу)» заполняется только на УСН «Доходы». Здесь необходимо отразить сумму уплаченных страховых взносов. В нем указываются страховые взносы в размере уплаченных сумм. ИП указывают размер взносов за себя, организации и за наемных работников.

Скачать КУДиР для ИП на УСН 2016 годаПо кнопке ниже доступна для скачивания Книга учета доходов и расходов для ИП на УСН 2016 года:

Все индивидуальные предприниматели (ИП) и организации, использующие упрощенную систему налогообложения (УСН) должны подавать декларацию о доходах в налоговую инспекцию. Чтобы определить размер прибыли, необходимо вести реестр финансовых операций во время их деятельности.

Все индивидуальные предприниматели (ИП) и организации, использующие упрощенную систему налогообложения (УСН) должны подавать декларацию о доходах в налоговую инспекцию. Чтобы определить размер прибыли, необходимо вести реестр финансовых операций во время их деятельности.

С этой целью применяется книга учета доходов и расходов. Как же правильно вести регистрацию сделок, чтобы избежать штрафных санкций?

Определение, расшифровка и составАббревиатура КУДиР создана из первых букв словосочетания «книга учета доходов и расходов».

Скачать бланки Книги учета доходов и расходов при УСН. ОСНО. ЕСХН. Патентной системах налогообложения, образец заполнения КУДиР для организаций и ИП на УСН, а также Порядки заполнения книги при ЕСХН и ПСН .

Во время осуществления деятельности в ней регистрируют определенные НК РФ финансовые операции, подтверждаемые такими документами :

Во время осуществления деятельности в ней регистрируют определенные НК РФ финансовые операции, подтверждаемые такими документами :

Все виды расходных действий. подлежащие регистрации в книге, указаны в двух статьях НК РФ – 249 и 250. Есть еще некоторые виды затрат. которые также подлежат регистрации на основании первого пункта ст. 346.16 НК. Запись об уплате минимального налога не заноситься, т.к. это не приравнивается к статьям расхода.

Фиксация суммы по расходным операциям производиться только после получение товара или услуги и полной оплаты их стоимости. Например, периодическую ежемесячную уплату за аренду помещения можно внести не ранее последнего дня месяца, за который перечислена сумма арендодателю.

Подтверждающими первичными документами будут платежное поручение из банка; договор и акт передачи в связи с арендой помещения.

Поступления доходов фиксируют на страницах книги кассовым методом. Авансовые операции также регистрируют в день получения предоплаты, внося данные из подтверждающего первичного документа.

Если во время проверки у ИП или организации с УСН отсутствует КУДиР, то они подвергаются наказанию в виде штрафа. Его размер составляет для организаций – 10 тыс. руб. а для ИП – 200 руб.

Вести регистрацию движения финансов в ходе своей деятельности путем внесения информации в КУДиР должны ИП, организации с УСН и использующие патент. Регистрировать ее в налоговой инспекции не нужно, т.к. это правило отменено с 2013 г. На основании данных учетных записей брошюры рассчитываются налоги и составляется декларация для налоговой службы.

Вначале каждого календарного года заводиться новая учетная книга по доходам и расходам. Информация на бумажных носителях о годовой деятельности налогоплательщика должна храниться на протяжении 4 лет.

Внимание! Наличие книги не отменяется для налогоплательщиков, не осуществляющих хозяйственную деятельность в отчетных периодах.

Как правильно заполнять Книгу учета доходов и расходов, рассмотрено в следующем видеосюжете:

ОформлениеВедение КУДиР отличается в зависимости от выбранного вида налогообложения. поэтому нужно выбирать специальную форму для таких систем налоговой отчетности :

Титульный лист и страницы нумеруют и с помощью шнура объединяют в брошюру. На последнем листе узел запечатывают. На наклеенном фрагменте бумаги указывается количество страниц в документе, заверенное подписью и печатью при наличии.

Во время внесения данных о платежных операциях могут быть допущены ошибки, но есть возможность их исправить. В принципе ничего страшного здесь ничего нет, т.к. ошибочные данные можно легко исправить такими способами:

Какое наказание угрожает налогоплательщику за недостоверность сведений в КУДиР? Если был неправильно рассчитан налог по неверным параметрам, то придется оплатить 20% от его суммы в виде штрафа. За умышленное сокрытие информации о параметрах, из-за которой сумма внесенных налоговых обязательств была снижена, грозит наказание в размере 40% от налога.

Предотвратить применение санкций за недостоверный учет в КУДиР можно в случае своевременно уплаченных налоговых платежей. Но они должны быть правильно рассчитаны, даже если из брошюры взяты неверные данные. За уплату налога в полном объеме при таких обстоятельствах штраф подлежит отмене.

Заполнять табличные данные о доходах и расходах нужно очень внимательно. Налоговую службу всегда интересует обоснование затратных статей и подтверждающие первичные документы. Пополнение счета ИП в банке из личных средств не отображают в доходах по данной книге. То же самое касается и увеличение уставного капитала организации за счет поступления беспроцентной ссуды.

Пояснения о содержании КУДиР рассмотрены в данном видео материале:

Порядок заполненияКнига начинается с титульного листа. в котором отражают:

Первый раздел содержит информацию о поквартальных доходах и расходах. Он содержит четыре таблицы — для каждого квартала года. В них поля расчерчены на 5 столбцов:

Заканчивается раздел справкой, которую организации с «доходом» не заполняют.

Второй раздел подлежит занесению данных по расходам на приобретение основных средств и нематериальных активов. Заполняют этот раздел только организации на УСН «Доходы минус расходы». К основным средствам относятся недвижимость и оборудование, используемое в деятельности более 12 месяцев. В число нематериальных активов входят интеллектуальные разработки, товарный знак. права на изобретение и т.д.

Второй раздел подлежит занесению данных по расходам на приобретение основных средств и нематериальных активов. Заполняют этот раздел только организации на УСН «Доходы минус расходы». К основным средствам относятся недвижимость и оборудование, используемое в деятельности более 12 месяцев. В число нематериальных активов входят интеллектуальные разработки, товарный знак. права на изобретение и т.д.

Третий раздел также заполняют только организации на УСН «Доходы минус расходы». В поля раздела вносятся параметры убытков, имеющие отношение к прошлому налоговому периоду или текущие, которые можно отразить в будущем времени.

Четвертый раздел отводится для заполнения налогоплательщиками на УСН «Доходы». Основные показатели, которые требуется вносить сюда – это уплаченные взносы по социальному страхованию. Эти параметры отражают «за себя» и наемных рабочих.

Нюансы применения КУДиРРегистрация финансовых операций в КУДиР во время ведения хозяйственной деятельности для каждого вида упрощенного налогообложения различны.

В таблицах нельзя компоновать записи по дням или видам операций. Каждая конкретная операция должна быть вписана в отдельную строку.

Какие еще существуют нюансы при заполнении табличных данных можно понять, рассмотрев примеры фиксирования расходно-приходных операций.

При УСНПо первому разделу занесение сведений в квартальные таблицы производят по строкам. Здесь можно порекомендовать в графе второй отражать не только номер и дату операции, а еще и название первичного документа.

Если деятельность в налоговом периоде не проводилась нужно заполнить нулевую КУДиР. В ней заполняют данные на титульном листе, а все остальные страницы оставляют пустыми.

Если деятельность в налоговом периоде не проводилась нужно заполнить нулевую КУДиР. В ней заполняют данные на титульном листе, а все остальные страницы оставляют пустыми.

Для упрощенцев при УСН «доходы» 6% необходимо доходы вносить в графы 4- го столбца. Например, поступили деньги за оказанную услугу в сумме 5 тыс. руб. по чеку № 2 от 15.02.2016г. В этом случае стоимость услуги в размере 5 тыс. руб. вноситься в 4 графу. Выявлена излишне оплаченная сумма за услугу в размере 500 руб. которая возвращена клиенту 16.05.2016г. Отдельной строкой фиксируют порядковый номер, чек и дату проведения возврата денег, а сумму вносим в графу 4-го столбца со знаком минусом «-500».

Заполняются на УСН 6% только Доходы. Обратите внимание, что в данном разделе следует указывать не все страховые взносы, а только те, которые уменьшают упрощенный налог.

Операции в книге фиксируют по кассовому методу, т.е. в день поступления или оплаты средств.

Если используется УСН «доходы минус расходы». то в доходные столбцы вписывают показания, как и в предыдущей УСН «доходы» 6%. При этом сильнее акцентировать внимание по заполнению расходных граф.

К примеру, вносят такую информацию о расходах отдельно по каждому событию:

Расходные суммы за приобретение товара фиксируют после получения финансов от его реализации.

ПатентЕсли деятельность осуществляется на патенте (ПСН), то нужно использовать форму КУДиР, утвержденную к применению с 2013г. В строках заполняются только доходные графы, т.к. при использовании патента расходы не подлежат регистрации в КУДиР.

Организации на ОСНО не применяют КУДиР. ИП на ОСНО ведут специальную книгу с НДФЛ. Она значительно отличается от той, что применяется при УСН, т.к. предоставляется информация на страницах, имеющих значительные отличия.

Правила оформления Книги в электронном виде с использованием 1С изложены в следующем видео уроке:

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

В нее сведений. В нижней части страницы вы можете скачать образец заполнения КУДиР для ИП на УСН 2016 года. Заполнение титульного листа. Книга учета доходов и расходов, образец заполнения которой приведен ниже, является. Книга начинается с титульного листа jimm 0 6 на нокию бесплатно и расписание электричек амзя янаул. в котором отражают: Порядок и образец заполнения КУДиР.

Калькулятор декларации УСН до 14 года: Расчет всех показателей бесплатно. Внимание. 26 апр 2016 Книга учета доходов и расходов для ИП и формы её ведения. Титульный лист и содержание КУДиР, правила заполнения. 24 фев 2016 Образец заполнения и бланк КУДИР на УСН Правила Образец заполнения КУДиР на УСН для ИП в 2016 году Титульный лист. Организации и ИП которые являются производителями сельхозпродукции и перешли на этот налог. 27 апр 2016 Особенности и правила заполнения книги учёта доходов и расходов для Титульный лист КУДиР на всех системах налогообложения.

Титульный лист. Поле «Форма по ОКУД» должно остаться пустым, без заполнения. Поле «Дата» указывается день, месяц и год осуществления первой. Текст порядка заполнения скачать - утвержденный порядок. Бланк КУДиР имеет формат xls – это документ Microsoft Excel, в нем и открываем: Титульный лист (1 страница) не должна вызвать каких-либо затруднений при е. 17 май 2016 КУДИР для ИП на УСН 15 по нашему образцу заполнения 2016 года Все налогоплательщики должны заполнить титульный лист. Основные правила формирования декларации: титульный лист заполняется.

Вы открыли расширенный поиск! С его помощью можно быстро находить документы по известным. 3 янв 2016 Утверждена форма КУД Книги учета доходов индивидуальных Утвердить Порядок заполнения КУДиР Книги учета доходов и расходов заполнить титульный лист;; сшить и пронумеровать страницы. Книга учета доходов и расходов(КУДиР) служит для налогового учета, определения налоговой базы. Не относится к бухучету.

Книга учета доходов и расходов КУДИР скачать бланк. КУДИР образец заполнения КУДИР для УСН доходы карту на прохождение ассасин крид на русском для майнкрафт и выписка из паспорта гражданина рф образец. уменьшенные на величину расходов. 21 апр 2016 Ответственность за отсутствие КУДиР. ведомствах, у вас должна быть книга учета доходов и расходов (КУДиР). Заполнить титульный лист. в КУДиР, подкрепляйте правильно заполненными документами. Цена вопроса: если не вести. Организации и ИП, применяющие упрощенку обязаны вести КУДиР. 2017. c 1 января 2017 года ЕСХН смогут применять также организации и ИП оказывающие услуги.

31 марта 2876 10 Автор: Шмидт Николай 2876 10

Наверное, вы уже успели прочитать несколько статей про УСН. размещенных здесь: мы писали про сам налог, кто его может применять, какие есть ограничения, как его посчитать и как заполнить декларацию. Сегодня, наконец-то, добрались до заполнения КУДИР. В этой статье вы найдете пример оформления КУДИР для УСН с Доходов.

Сначала напомним, что КУДИР – это книга учета доходов и расходов, ее должны вести и ИП, и компании, уплачивающие налоги по упрощенке. ИП и юрлица заполняют ее одинаково, каких-то существенных различий нет, поэтому наш пример подойдет для всех – он отражает основные моменты. Различия в заполнении книги обусловлены лишь разными объектами налогообложения. Здесь приведен пример для УСН-Доходы.

Итак, несколько основных моментов:

Форма КУДИР унифицирована, бланк утвержден Приказом Минфина РФ № 135н от 22.10.2012 г. В нем можно найти саму форму и указания для ее заполнения.

Заполнить КУДИР самостоятельно довольно просто, особенно для ИП с небольшим количеством операций. Также можно воспользоваться услугами бухгалтера или специальными онлайн-сервисами. Мы сегодня расскажем о том, как заполнить КУДИР самому.

Итак, если эту статью читают те, кто никогда не видел форму КУДИР, ее можно скачать здесь и распечатать. В форме вы увидите 4 раздела.

Разберемся с ними по очереди:

Эти два раздела заполняют только те, кто перешел на УСН с базой Доходы — расходы.

Что в итоге? ИП на УСН-Доходы должен заполнить титульник, разделы I и IV.

В статье мы будем показывать скриншоты, но вы также можете скачать заполненный образец КУДИР в конце стать, если плохо читается информация на скриншотах.

Шаг 1: Заполняем титульный листЧто надо указать на титульнике? Прописываем следующие данные:

Пример заполнения титульника КУДИР представлен ниже:

ИП на УСН-Доходы записывает в этом разделе свои доходы. Некоторые расходы тоже указываются, но об этом скажу чуть ниже.

Итак, в разделе есть четыре таблицы – по одной на квартал. Каждая операция прописывается в отдельной строке, количество строк добавляете сами, когда печатаете форму. В таблице 5 граф:

Приведем несколько примеров, так как доход может поступать по-разному:

Важно! Так можно оформлять БСО, выписанные за один день, – у них у всех будет одна дата. БСО за разные дни нельзя отразить все вместе одной строкой.

Пример заполнения КУДИР в каждом случае приведен ниже:

Бывают ситуации, когда вам нужно оформить возврат, а приход уже записан в КУДИР. Это можно сделать сторнирующей записью. Сумма возврата также отражается по графе «Доходы», но со знаком «минус».

Формат оформления записи смотрите в примере выше. В п. 4 отражен возврат поставщику излишне уплаченной суммы аванса.

По окончании квартала в таблице выводится итоговая сумма доходов. У нас в примере она составила 27 600 рублей. Остальные таблицы заполняются в течение 2, 3 и 4 кварталов. В них подводятся итоги доходов по кварталам и нарастающие итоги за полугодие, 9 месяцев и год. Представим, что в следующих периодах никаких операций у нас не было, тогда оставшиеся таблицы будет такими:

В некоторых случаях плательщики УСН-Доходы показывают в КУДИР и расходы. Таких случая фактически два:

Эти суммы отражаются сразу в двух графах – как доходы и как расходы. В итоге они взаимопогашают друг друга и не оказывают никакого влияния на расчет базы для налога. Пример оформления такой записи вот:

Справка к разделу I не заполняется, в ней проставляют сведения те, кто выбрал УСН с другой базой.

Шаг 3: Заполняем Раздел IVВ этом разделе приведена большая таблица, но в ней нет ничего сложного. Она разделена на 10 граф:

Как заполнять этот раздел? Если вы ИП, который работает один, без привлечения работников, то здесь надо указать оплату взносов в фонды за себя. Например, вы перечислили их всей суммой в ПФР и ФФОМС в марте: 18 611 рублей в ПФР, 3 651 рубль в ФФОМС.

Заполненный раздел будет выглядеть так:

Далее останется только подвести итоги по кварталам и по периодам нарастающим итогом.

ИП с работниками в этом разделе должны показывать не только платежи за себя, но и суммы, уплаченные за своих работников, так как их в установленных пределах можно также вычесть из налога.

Организации заполняют КУДИР аналогично. На титульном листе указывают свое наименование, ИНН и КПП, адрес места нахождения. В отражении доходов различий никаких нет. В Разделе IV, также как и ИП с работниками, показывают суммы платежей за своих сотрудников.

Скачать заполненный образец, который был представлен в статье, вы можете по ЭТОЙ ссылке .

Понравилась статья? Отблагодарите автора, поделитесь с друзьями!

Здравствуйте! У меня интернет-магазин. УСН 6%. Платежи за товар приходят на р/с в банке несколькими способами:

1) Эквайринг (банковскими картами онлайн) самого банка. Банк удерживает % комиссии и после этого перечисляет ден.средства на мой р/с

2) Сервис Яндекс Касса (покупатели переводят различными способами Яндекс Кассе (банковскими картами онлайн, электронные деньги, со счета мобильного, наличными через терминалы и прочее). Яндекс касса удерживает % комиссии и после этого перечисляет ден.средства на мой р/с

3) Служба доставки. При получении товара покупатель на месте оплачивает наличными или банковской картой, Доставка удерживает % комиссии и зачисляет на мой р/с оставшуюся сумму.

Все 3 организации предоставляют в эл.виде акты об оказании услуг, где указывают сумму поступлений, сумму перечислений и удержанный %.

Вопросы:

1) Как я понимаю, авансовые платежи и налог мне необходимо платить со всей суммы, которую покупатель перечислил этим организациям, а не с той суммы, которую мне в дальнейшем перечисляют на р/с?

2) Как мне корректно отражать записи в КУДИР?

— В столбце №2 «Дата и номер первичного документа» мне писать дату акта и его номер? В столбце №3 «Содержание операции» писать поступления на р/с по Акту об оказании услуг № такой-то по Договору № такой-то от 17.08.2016 г. за период такой-то (допустим, 01.08.2016-31.08.2016)? В столбце №4 «Доходы» получается вписывать сумму, поступившую за месяц?А если деньги организации мне переводят не ежемесячно, а ежедневно, а акт выставляется ежемесячно, то как быть в таком случае? Или в столбе №2 мне так и писать один и тот же Акт ( дату акта и его номер), а столбце №3 «Содержание операции» и столбце №4 «Доходы» писать ежедневные поступления? Но, допустим, в Акте от Яндекс кассы поступления не расписаны по дням. Но они помимо этого присылают на эл.почту ежедневно реестры. К сожалению, я не могу открыть их (у компьютера с этим трудности-не читаемый формат). И в таком случае в КУДИР мне необходимо вписывать доходы на основании реестра (он и будет первичным документом?),а не на основании ежемесячного акта об оказании услуг?

3) И как правильно истолковать эти операции поступления денежных средств на р/с — это все виды эквайринга? Это же не выручка через агента (посредника)?

4) Естественно, все эти реестры и акты не имеют как таковых подписей и печатей, так как все мы находимся в разных городах, представительства у них в моем городе нет. Не будет ли в дальнейшем при отчетности это проблемой?

Спасибо!

Сентябрь 22nd, 2016 в 10:39

Добрый день!

1. Да, налог в вашем случае УСН 6% считается со всей суммы, которую перечисляет покупатель. Комиссия посредников в этой цепочке — это ваш расход, но на УСН 6% он в расчете базы для налога не учитывается.

2. В КУДИР отражаете данные на основании актов об оказании услуг. Если он выставляется раз в месяц, то указываете, что поступление доходов за такой-то период.

3. Это эквайринг. Выручка через посредника — это, скорее, продажа товаров через агента, которому уплачиваются комиссионные. У вас эквайринг, Яндекс Касса и доставка удерживают процент за перечисление денежных средств, то есть, по сути, за свою работу. Ваши товары продаете вы, а не они.

4. Почему нельзя получить акт почтой? Можно еще дополнительно получать выписку банка, где будут указаны суммы поступлений на ваш р/с.

Сентябрь 26th, 2016 в 07:28

Спасибо большое за ваши ответы и вашу работу!

В принципе, вы правы, можно просить отправлять почтой. По эмэил это быстрее происходит) Да и работа у них так налажена. Нужно еще почитать в договоре об актах..

Осуществление налогового учета – обязательное условие деятельности индивидуальных предпринимателей и организаций, которые применяют упрощенную систему налогообложения. Для этого используется книга учета доходов и расходов при УСН.

КУДиР для ИП на УСНВедение КУДиР для ИП на УСН является ключевым звеном, сопровождающим расчет единого налога. Начать надо с заполнения титульного листа, указав фамилию, имя, отчество ИНН, ОГРНИП и адрес индивидуального предпринимателя. В случае наличия расчетного счета у ИП на титульном листе необходимо записать его номер и банковские реквизиты (наименование банка, БИК и корреспондентский счет). После этого листы нумеруются, а сама книга заверяется подписью и печатью (в случае ее наличия у ИП).

Финансово-хозяйственные операции вносятся в КУДиР для ИП на УСН в хронологической последовательности. Книга учета доходов и расходов при УСН отражает только те операции, финансовая составляющая по которым учитывается при расчете налога. Таким образом, если налог рассчитывается с доходов, то записывать расходы не имеет смысла.

КУДиР для ООО на УСНСвои особенности ведения имеет и КУДиР для ООО на УСН. Титульный лист заполняется аналогичным образом, как у ИП. Отличием является то, что вместо ОГРНИП указывается ОГРНЮЛ и, кроме ИНН, надо отметить КПП. Также необходимо помнить, что на титульном листе книги важно указание именно юридического адреса, а не фактического.

Полученные доходы и произведенные расходы заносятся в КУДиР для ООО на УСН на основании первичных документов, подтверждающих факт оплаты услуг, товаров или работ. Так как налоговый кодекс предусматривает закрытый перечень доходов и расходов, участвующих в расчете налога, то все движения денежных средств по расчетному счету или кассе предприятия отражать не нужно.

Например, перечисленный на расчетный счет взнос в уставный капитал не учитывается в доходах, а, следовательно, не может быть отражен в КУДиР. Точно так же, как затраты на проведение тренинга по деловому общению не отражаются в расходах.

Приводим пример заполнения Книги учета доходов и расходов за 2016 год для предпринимателей, работающих на объекте УСН доходы минус расходы. КУДИР для ИП на УСН 15 по нашему образцу заполнения 2016 года должны вести все ИП на УСН.

Из статьи вы узнаете:

Все без исключения предприниматели вести бухучет не обязаны, а вот налоговый учет при УСН – другое дело. Он необходим. Главный налоговый регистр на «упрощенке» – это Книга учета доходов и расходов (или сокращенно КУДИР). Предприниматели ведут ее по общим правилам. И форма Книги учета для всех одна. При этом свои нормы по заполнению для «упрощенцев» с объектом доходы и свои – для тех, кто учитывает кроме доходов еще и расходы. В данной статье мы говорим о второй категории налогоплательщиков.

Вся отчетность УСН за 3 квартал 2016 года: Где взять КУДИР для ИП на УСН на 2016 годКнига учета доходов и расходов по УСН содержится в приказе Минфина России от 22.10.2012 № 135н. И в 2016 году применяется тот же бланк, что использовался и в 2015 году. Только, естественно, на 2016 год физически заводится новая форма.

Составить Книгу учета можно прямо на нашем сайте с помощью специальной программы .

Наиболее полную информацию о Книге учета на УСН, в том числе с образцами заполнения, смотрите в нашей электронной супер-методичке на эту тему.

Также отдельные образцы заполнения можно найти в электронном журнале «Упрощенка» в разделе «Формы», задав, например, такой запрос в поисковой строке: «Книга учета по УСН».

КУДИР скачать бесплатно Вы можете вести КУДИР в формате эксель на бланке. Актуальный бланк КУДИР скачайте у нас бесплатно.

Вы можете вести КУДИР в формате эксель на бланке. Актуальный бланк КУДИР скачайте у нас бесплатно.

Книгу учета разрешается составлять как на бумаге, так и в электронном виде. При этом в обоих вариантах – о каждом поговорим подробнее чуть ниже – требуется прошить листы Книги учета. Так вот сразу скажем, что правила прошивки листов – общие и перечислены они в письме Минфина России от 29.10.2015 № 03-02-РЗ/62336.

Вариант 1. Книга учета ведется на бумаге. В этой ситуации до начала записей необходимо заполнить «титульник» Книги учета, а также сшить и пронумеровать страницы. На последней странице таким образом подготовленной Книги проставляется число содержащихся в ней страниц. Также Книгу заверяет руководитель с проставлением печати компании.

Вариант 2. Книга учета ведется электронно. В этом случае Книгу нужно периодически распечатывать, а именно – по окончании каждого квартала отчетного года. По завершении IV квартала листы требуется прошить, пронумеровав страницы и указав их число на последней странице. Далее надо заверить Книгу подписью руководителя и печатью организации.

Как долго положено хранить КУДИР за 2016 годКнигу учета доходов и расходов по окончании отчетного года требуется хранить еще 4 года. Таким образом, для Книги за 2016 год – это 2017-2020 годы.

Какие листы КУДИР заполняют ИП на УСН со ставкой налога 15 процентовВсе налогоплательщики должны заполнить титульный лист Книги учета. В частности, на «титульнике» указывается применяемый объект налогообложения по УСН. А вот ставка налога в Книге учета фигурировать не будет. Напомним, общая ставка на объекте УСН доходы минус расходы установлена на уровне 15%. И у регионов есть право снижать общий тариф вплоть до 5% (п. 2 ст. 346.20 НК РФ). Многие субъекты РФ этой возможностью пользуются.

Теперь что касается непосредственно разделов Книги учета. Всего их в Книге четыре. Раздел I заполняют в отношении доходов все бизнесмены. При этом те, кто перечисляет в бюджет налог с разницы между доходами и расходами, заполняют весь раздел I, а также справку к нему с расшифровкой отдельных показателей. То есть в раздел I заносятся как доходы, так и расходы, участвующие в расчете единого налога. Напомним, перечень разрешенных при УСН затрат закреплен в пункте 1 статьи 346.16 НК РФ.

Расходы на приобретение (создание) основных средств и НМА, если таковые у ИП есть, дополнительно отражаются, а точнее сказать – расшифровываются, в разделе II Книги учета. Если дорогостоящих активов у бизнесмена нет, то этот раздел его не касается.

Для «упрощенцев», получивших убыток по результатам работы в прошлые годы, введен свой раздел – III. То есть при положительных итогах работы ИП за все годы этот раздел заполняться не будет.

И раздел IV никоим образом к ИП на УСН с общим тарифом 15% не относится. Этот раздел – сугубо для «упрощенцев», учитывающих лишь налогооблагаемые доходы. В него включаются основные суммы, формирующие налоговый вычет.

Образец заполнения КУДИР для ИП на УСН со ставкой 15%У всех работающих ИП к заполнению будет как минимум раздел I Книги учета. Поэтому ниже мы приводим для всех бизнесменов на объекте доходы минус расходы фрагмент этого раздела.

Что касается разделов II и III, то это больше экзотика, чем правило. Поэтому при необходимости примеры заполнения данных разделов смотрите по ниже следующим ссылкам. Заметим, образцы приведены для ООО. Но правила, как мы уже сказали вначале, для всех – и компаний, и бизнесменов – одинаковые.

Образец заполнения раздела II КУДИР 2016 смотреть

Образец заполнения раздела III КУДИР 2016 смотреть

Образец заполнения раздела I КУДИР 2016Индивидуальный предприниматель Галкин К.С. применяющий УСН с объектом доходы минус расходы, торгует детскими товарами. 9 марта 2016 года ИП приобрел и сразу оплатил поставщику в полном объеме 30 детских игрушек по цене 800 руб. (без НДС) за каждый.

Продажная стоимость одной игрушки установлена в размере 1400 руб.

13 марта продано 5 игрушек.

Деньги за товар от покупателя получены 16 марта.

Покупная стоимость товаров списывается по мере оплаты поставщику и реализации. Итого 13 марта 2016 года ИП вправе учесть в расходах 4000 руб. (800 руб. х 5 шт.).

16 марта ИП отразит доходы в размере 7000 руб. (1400 руб. х 5 шт.).

Фрагмент раздела I КУДИР