Рейтинг: 4.8/5.0 (1812 проголосовавших)

Рейтинг: 4.8/5.0 (1812 проголосовавших)Категория: Бланки/Образцы

Мы потрудились предоставить неплохие образцы, чтобы найти время для шлифовки чистовика. Ответственные документы имеют важные поля для данных. Чтобы заполнить их в соответствии с требованиями достаточно рассмотреть правила.

Проще всего сделать это рассмотрев шаблон, находящийся ниже. Может быть Вы нашли ошибочные данные или неточность, просим написать нам о не данных в форме под образцом. Полезно держать в памяти, что законотворчество не топчутся на месте и многие из образцов продолжают становиться бесполезными. Всегда нужно сверять действительность изложенных в них ссылок на статьи законодательства.

Вполне вероятно, что нормы уже не современны.

Заявление на мат. помощь (смерть близкого родственника)Председателю профсоюзной организации ОАО «Акрон»

от члена профсоюза

Прошу оказать материальную помощь в связи со смертью близкого родственника ________________ (супруг(а), мать, отец, сын, дочь,брат, сестра).

Копия свидетельство о смерти прилагается..

________________________ __________________201__г.

(подпись) (дата)

Председатель цехового комитета __________________ /___________________/

Прим. на 01.01.2009 г. размер материальной помощи - 2500 рублей.

«Практическая бухгалтерия». №5, за май 2008

О. Курбангалеева, консультант-эксперт

Как известно, материальная помощь относится к выплатам непроизводственного характера и не связана с результатами деятельности организации. Она Может быть оказана как своим работающим и бывшим сотрудникам, так и сторонним. Подробнее о вопросах, связанных с налогообложением материальной помощи, читайте в нашей статье.

В связи с тяжелыми семейными обстоятельствами работодатель может оказать своему сотруднику помощь, к примеру, на оплату лечения. Материальная помощь имеет индивидуальную форму, единовременный характер и не входит в систему оплаты труда работников.

Суммы материальной помощи не учитываются при расчете среднего заработка сотрудника.

Документальное оформлениеМатериальная помощь выдается сотруднику по распоряжению руководителя предприятия по личному заявлению работника. В заявлении работник указывает обстоятельства, в связи с которыми он рассчитывает получить от организации денежную помощь.

К заявлению следует приложить те документы, которые подтверждают наличие особых обстоятельств. Это может быть свидетельство о смерти близкого родственника и документы, подтверждающие родство, справка из милиции о краже имущества, свидетельство о браке, свидетельство о рождении ребенка.

Если сотрудник просит выдать ему материальную помощь в связи с тяжелым финансовым положением, то никаких документов прилагать к заявлению не нужно.

Выдать или не выдать материальную помощь сотруднику — решает руководитель организации. В случае положительного решения он издает приказ о ее выплате сотруднику.

Унифицированной формы такого приказа не существует, поэтому его можно составить в произвольной форме, но с необходимым указанием следующего:

По приказу руководителя в бухгалтерии оформляется расходный кассовый ордер.

15 февраля 2008 года сотрудник ЗАО «Марсель» (ОКПО 18756423) Илья Борисович Макаров (таб. № 96) обратился к руководителю организации с просьбой оказать ему материальную помощь в связи со смертью отца. К заявлению сотрудник приложил копию свидетельства о смерти.

На основании заявления И.Б. Макарова руководитель ЗАО «Марсель» А.П. Рогов издал приказ от 19 февраля 2008 г. № 13 о выплате сотруднику материальной помощи в размере 3000 руб. не позднее 20 февраля.

Образец заполнения приказа о выдаче материальной помощи сотруднику смотрите ниже.

«Доля» государстваНДФЛ. Материальная помощь не будет подлежать обложению НДФЛ, если оказана работнику организации в связи со смертью члена его семьи или членам семьи умершего работника (п. 8 ст.

С суммы материальной помощи, оказанной работодателем своему работнику или бывшему работнику, который уволился в связи с выходом на пенсию по инвалидности или по старости, НДФЛ удерживать не нужно (п. 28 ст. 217 НК РФ), но только в пределах 4000 рублей за налоговый период, то есть за календарный год.

На основании заявления работнику была предоставлена материальная помощь, в связи с тяжелым финансовым положением в марте в размере 2000 руб. и в июне 2500 руб. В налогооблагаемый доход работника была включена материальная помощь в размере 500 руб. (2000 + 2500 - 4000).

В июле организация выдала работнику материальную помощь в связи со смертью брата в размере 1000 руб. Так как брат не относится к членам семьи, то указанная сумма материальной помощи была включена в налогооблагаемый доход сотрудника. Сумма НДФЛ с материальной помощи будет равна 1500 13% = 195 руб.

Начиная с 1 января 2008 года не облагается НДФЛ материальная помощь в связи с рождением ребенка. На каждого ребенка выплачивается не более 50 000 рублей. Аналогичная льгота действует и в случае усыновления или оформления опекунства над ребенком.

При выплате материальной помощи сторонним лицам НДФЛ не облагаются следующие выплаты:

Федеральным законом от 24 июля 2007 г. № 216-ФЗ внесены три поправки в порядок предоставления этой льготы, вступившие в силу с 1 января 2008 года.

Первая поправка гласит,что подобная льгота теперь распространяется и на суммы единовременной материальной помощи, которая выплачивается членам семьи погибшего в результате стихийного бедствия, чрезвычайных обстоятельств или террористического акта.

Вторая поправка отменила требование решения органов законодательной (представительной) или исполнительной власти для выплаты материальной помощи.

В третьей поправке льгота по НДФЛ применяется независимо от источника выплаты.

Налог на прибыль. При расчете налога на прибыль суммы материальной помощи, выплаченные сотрудникам организации, не учитываются (п. 23 ст.

При этом не имеют значения причины ее выплаты.

В бухгалтерском учете сумма расходов больше, чем в налоговом учете, поэтому возникает постоянная разница. На основе этой разницы необходимо сформировать постоянное налоговое обязательство (п. 7 ПБУ 18/02).

Используем условия первого примера.

Так как сумма материальной помощи, начисленная И.Б. Макарову, не учитывается при расчете налога на прибыль, то на основании возникшей постоянной разницы бухгалтер ЗАО «Марсель» сформировал постоянное налоговое обязательство в размере 720 руб. (3000 руб. 24%).

В бухгалтерском учете была сделана такая запись:

Дебет 99 субсчет «Постоянное налоговое обязательство»

Кредит 68 субсчет «Расчеты по налогу на прибыль»

— 720 руб. — сформировано постоянное налоговое обязательство.

ЕСН и взносы на обязательное пенсионное страхование. Если материальная помощь включается в состав расходов на оплату труда в целях налогообложения, то на нее следует начислить ЕСН.

Если материальная помощь не учитывается при расчете налога на прибыль, то она не признается объектом обложения ЕСН (п. 3 ст. 236 НК РФ).

Указанное положение касается только плательщиков налога на прибыль.

Бюджетным учреждениям, некоммерческим организациям при расчете ЕСН нужно учитывать, что не облагаются ЕСН суммы единовременной материальной помощи, которые организация оказала:

Объектом обложения страховыми взносами на обязательное пенсионное страхование и базой для их начисления являются объект и налоговая база по ЕСН (п. 2 ст. 10 Федерального закона от 15 декабря 2001 г. № 167-ФЗ).

Поэтому на те суммы материальной помощи, которые не облагаются ЕСН, не нужно начислять и взносы в ПФР.

Взносы на страхование от несчастных случаев. На материальную помощь, которая не носит регулярного характера, не связанную с оплатой труда, взносы на страхование от несчастного случая начислять не нужно.

На все прочие виды материальной помощи работодатель должен начислять взносы от несчастных случаев на производстве и профзаболеваний. Именно такого мнения придерживаются работники ФСС. Во многих случаях с их мнением соглашается и судебная власть.

После вступления в силу постановления Правительства РФ № 765 от 7 июля 1999 года многие лазейки для любителей минимизировать налоги были перекрыты. Теперь страховые взносы на страхование от несчастных случаев нужно начислять на все виды материальной помощи, за исключением экстренных случаев ее выплаты.

Материальная помощь в связи со смертью члена семьи не облагается ЕСН, если к заявлению помимо свидетельства о смерти прилагаются документы, подтверждающие родство.

Материальная помощь при «упрощенке»Единый налог. В состав своих расходов «упрощенцы», уплачивающие единый налог по ставке 15 процентов, должны включить расходы на оплату труда (ст. 270 НК РФ).

Бухгалтеру следует помнить, что он не может суммы материальной помощи учесть в составе расходов на оплату труда (п. 23 ст. 270 НК РФ).

Организации, применяющие упрощенную систему налогообложения, не должны включать в состав расходов суммы материальной помощи.

Взносы на обязательное пенсионное страхование. Организации освобождены от уплаты ЕСН, и в то же время они должны платить взносы на обязательное пенсионное страхование (п. 2 ст.

346.11 НК РФ). База для начисления взносов рассчитывается в том же порядке, что и налоговая база по ЕСН (п. 2 ст.

10 Закона № 167-ФЗ).

Если при расчете налога на прибыль организация не учитывает материальную помощь, оказанную сотруднику, то в налоговую базу по ЕСН эта сумма не включается (п. 3 ст. 236 НК РФ).

Эта норма распространяется на организации, которые являются плательщиками налога на прибыль. Так как «упрощенцы» освобождены от уплаты налога на прибыль, то они должны начислять взносы на обязательное пенсионное страхование на суммы материальной помощи.

Налоги и взносы с материальной помощиРаботодатель вправе оказать своим сотрудникам материальную помощь в любом размере. Некоторые из выплаченных сумм будут освобождены от налогообложения налогом на доходы физических лиц и страховыми взносами. Существуют разные основания для освобождения единовременной материальной помощи от налогового бремени. Условно их можно разделить на две группы:

О них и пойдет речь в статье.

Начнем с обзора изменений в Налоговом кодексе и законодательстве о социальном страховании, связанных с оказанием материальной по мо щи.

Что изменилось в 2010 годуНДФЛ. С нового года вступили в силу изменения в Налоговом кодексе, в том числе в главу 23 «Налог на доходы физических лиц».

Они внесены Федеральным законом от 19.07.2009 № 202-ФЗ «О внесении изменений в главы 23 и 25 части второй Налогового кодекса Российской Федерации и о признании утратившими силу отдельных положений Федерального закона "О внесении изменений в часть первую, часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации"». Коснулись они и материальной помощи.

Согласно пункту 8 статьи 217 НК РФ в старой и новой редакции единовременная помощь, оказанная работодателем по не которым основаниям, не подлежит обложению НДФЛ. Однако в новой редакции есть некоторые нюансы, на которые стоит обратить вни ма ние.

В частности, расширился список факторов, которые позволяют выплачивать сотрудникам материальную помощь, не удерживая с нее НДФЛ.

Страховые взносы. С 1 января 2010 года вступил в силу Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования». Страховые взносы заменяют ЕСН.

В табл. 1 на с. 53 приведены условия, освобождающие от начисления НДФЛ, ЕСН и страховых взносов сумм единовременной материальной помощи. Изменения выделены полужирным шрифтом.

Условия, при которых не начисляются НДФЛ, ЕСН и страховые взносы на другие виды материальной помощи, не являющейся единовременной, отражены в табл. 2 на с. 54.

Налог на прибыль и взносы на страхование от несчастных случаевРассмотрим, нужно ли взимать с суммы материальной помощи взносы на страхование от несчастных случаев и профессиональных заболеваний и можно ли ее учесть при исчислении налога на прибыль.

Взносы на травматизмВ соответствии с пунктом 3 Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний, утвержденных постановлением Правительства РФ от 02.03.2000 № 184, страховые взносы начисляются на оплату труда (доход) работников.

Таблица 1. Условия освобождения единовременной материальной помощи от налогообложения и уплаты страховых взносов, в том числе с изменениями, вступившими в силу с 1 января 2010 годаВидматериальной помощи НДФЛ (п.8 ст. 217 НК РФ) ЕСН (подп.3 п. 1 ст. 238 НК Ф) Страховыевзносы (подп. 3 ч. 1 ст. 9 Закона № 212-ФЗ)

до 2010года в 2010году до 2010года в 2010году

В связи срождением (усыновлением или удочерением) не более 50 000 руб. на каждогоребенка

Выплаченав течение первого года после рождения (усыновления или удочерения)

Выплаченав течение первого года после рождения (усыновления или удочерения)

В связисо смертью члена (членов) семьи работника

Выдана:

— работникам;

— бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту. Сумма матпомощи не превышает 4000 руб. за календарный год на каждого работника или бывшего работника

Выдана физическим лицам за счет бюджетных источников организациями, финансируемыми за счет средств бюджетов, не превышает 3000 руб. на одно физическое лицо за календарный год

Выдана работнику и не превышает 4000 руб. на одного работника за календарный год

* Несмотря на то что в статье 238 НК РФ не упоминалась материальная помощь работникам, не превышающая 4000 руб. за календарный год (в отличие от правил для исчисления НДФЛ и страховых взносов), она не облагалась ЕСН. Дело в том, что любые виды материальной помощи не уменьшают облагаемую базу по налогу на прибыль.

Об этом говорится в пункте 23 статьи 270 Налогового кодекса. В связи с этим на суммы материальной помощи не начислялся ЕСН на основании пункта 3 статьи 236 НК РФ.

В пункте 8 Перечня говорится, что взносы на травматизм не начисляются в связи со смертью:

На все другие виды материальной помощи, по мнению ФСС России, страховые взносы должны начисляться. В том числе и на помощь, выданную в связи с рождением детей. На этот вид единовременной материальной помощи, оказанной сотрудникам, нужно начислять взносы на страхование от несчастных случаев и профзаболеваний, так как подобные мы не включены в Перечень.

Аналогичной позиции придерживаются и некоторые судьи. Об этом свидетельствуют постановления:

В последнем судебном решении говорится, что в силу пункта 2 статьи 20 Федерального закона от 16.07.99 № 165-ФЗ взносами на социальное страхование облагается начисленная по всем основаниям оплата труда (доход) и не облагаются выплаты, поименованные в Перечне, который является исчерпывающим и расширительному толкованию не подлежит. Исходя из этого, суд признал правомерным начисление взносов в ФСС России на материальную помощь в связи с тяжелым материальным положением, с днем рож де ния работника, по случаю рождения ребенка и вступления в брак.

Противоположное мнение. Взносы на страхование от несчастных случаев и профзаболеваний начисляются на выплаченную по всем основаниям зарплату (п. 3 Правил, утвержденных Правительством РФ от 02.03.2000 № 184).

Материальная помощь, оказанная сотрудникам, не относится к расходам на оплату труда. Она выдается за счет собственных средств фирмы, поэтому на нее взносы на травматизм не начисляются. Такая точка зрения отражена в постановлениях:

В этом судебном решении арбитры пояснили, что страховые взносы начисляются на выплаты, связанные с исполнением трудовых обязанностей, а не на любой доход работника. Материальная помощь к отпуску и в связи с семейным положением не является компенсирующей или стимулирующей выплатой, не носит обязательного характера и не зависит от результата труда сотрудника, поэтому взносы в ФСС России на нее не начисляются.

Налог на прибыльНесмотря на то что перечень расходов на оплату труда в статье 255 Налогового кодекса является открытым, отнести на расходы единовременную материальную помощь в налоговом учете нельзя. В пункте 23 статьи 270 НК РФ содержится прямое указание: суммы материальной помощи сотрудникам при расчете налога на прибыль не учитываются. Материальную помощь нельзя учесть в составе расходов, даже если она предусмотрена трудовым или коллективным до го во ром.

Уточняем понятияКогда мы говорили о начислении НДФЛ, страховых взносов на суммы материальной помощи, нам встречались понятия «член семьи» и «близкий родственник». В чем их различие?

Кто такие члены семьи?В соответствии с пунктом 1 статьи 11 Налогового кодекса понятия, применяемые в налоговом законодательстве, употребляются

в том значении, в каком они используются в других отраслях законодательства, если иное не предусмотрено НК РФ. В частности, в статье 2 Семейного кодекса определено, кто относится к членам се мьи:

В свою очередь в отношении супругов можно сказать, что это люди, официально заключившие брак (п. 2 ст. 1 СК РФ).

Отношения без государственной регистрации независимо от продолжительности и наличия совместных детей (так называемый гражданский брак) не являются браком в юридическом смысле.

Об этом говорится, в частности, в пункте 41 Методических рекомендаций по применению правил предоставления субсидий на оплату жилого помещения и коммунальных услуг, утвержденных приказом Минздравсоцразвития России от 26.05.2006 № 403.

Отношения усыновителя и усыновленного (удочеренной) определяются статьями 124—144 СК РФ. Усыновленные дети и их потомство по отношению к усыновителям и их родственникам, а усыновители и их родственники по отношению к усыновленным детям и их потомству приравниваются в личных не имущественных и имущественных правах и обязанностях к родственникам по происхождению (п.

Кто является близким родственникомВ соответствии со статьей 14 Семейного кодекса близкими родственниками являются:

Таким образом, понятие «близкий родственник» гораздо шире, чем понятие «член семьи».

Напомним, что термин «близкий родственник» употребляется, только если речь идет об освобождении материальной помощи от уплаты взносов на травматизм. Понятие «член семьи» применяется при решении вопроса о начислении НДФЛ, ЕСН (до 2010 года) и страховых взносов.

Оформление единовременной помощиТеперь, когда мы выяснили, какие налоги и взносы нужно начислять с сумм материальной помощи, разобрались с понятиями, используемыми в законодательстве, приступим к рассмотрению доку-мен то обо ро та.

Оформление документов зависит от того, предусмотрена материальная помощь трудовым или коллективным договором или нет.

Материальная помощь предусмотрена трудовым или коллективным договоромЕсли оказание материальной помощи, например, к отпуску или в связи с выходом на пенсию предусмотрено трудовым или коллективным договором, то для ее получения работнику достаточно написать заявление, а директору издать приказ.

Сразу отметим, что в данном случае бухгалтер отразит начисление материальной помощи проводкой:

Дебет 91-2 Кредит 73.

Материальная помощь не предусмотрена трудовым или коллективным договоромЕсли материальная помощь не предусмотрена трудовым или коллективным договором, документооборот увеличивается.

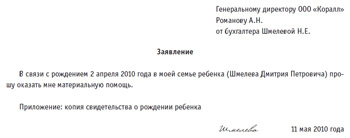

Шаг 1. Работник пишет заявление. Документ составляется в произвольной форме. В нем не обязательно указывать сумму материальной по мо щи.

Как мы уже отмечали выше, некоторые виды материальной помощи не облагаются налогами и взносами. Поэтому работнику следует приложить к заявлению копии документов, подтверждаю щих при над леж ность к се мье, на при мер ко пию сви де тель ст ва о браке.

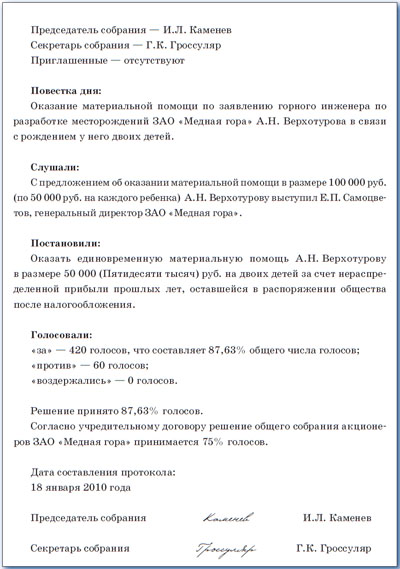

Шаг 2. Использование прибыли организации. Протокол собрания учредителей. Материальная помощь не является расходом по обычным видам деятельности.

Источником ее выплаты мо жет быть не рас пре де лен ная при быль про шлых лет или те куще го го да.

На что потратить чистую прибыль (то есть оставшуюся после уплаты налога на прибыль), решают учредители организации. Об этом го во рит ся:

Вариант 1. Учредители могут созывать собрание по каждому случаю использования чистой прибыли (то есть оставшейся после уплаты налога на прибыль).

Вариант 2. На общем собрании принимается решение о создании специального фонда, из которого может выплачиваться, например, материальная помощь. Это следует:

69 Закона об АО);

40 Закона об ООО).

при наличии подобного фонда созывать каждый раз общее собрание учредителей по вопросу выплаты материальной помощи не при дет ся.

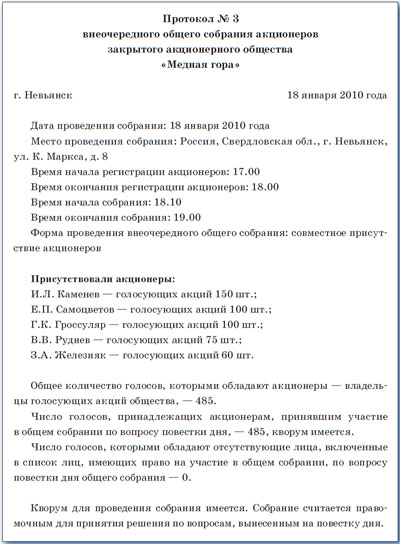

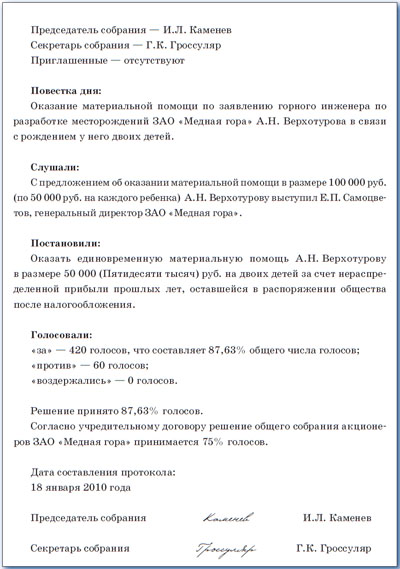

Таким образом, решение об использовании чистой прибыли в любом случае принимают учредители организации, которое отражается в протоколе общего собрания. Документ составляется в произвольной форме. А вот решение общего собрания акционеров должно содержать реквизиты, которые перечислены в пункте 2 статьи 63 Закона об АО и пункте 5.1 Положения о дополнительных требованиях к порядку подготовки, созыва и проведения общего собрания акционеров, утвержденного постановлением ФКЦБ России от 31.05.2002 № 17/пс, а именно:

В протоколе общего собрания акционеров общества должны содержаться основные положения выступлений, вопросы, поставленные на голосование, и итоги голосования по ним, решения, принятые собранием (образец на с. 61).

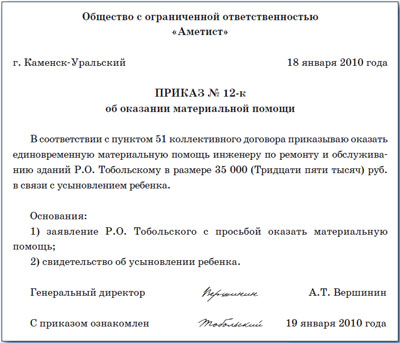

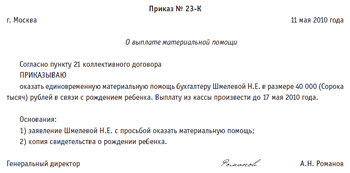

Шаг 3. Приказ директора. Материальная помощь выплачивается на основании приказа директора. Документ составляется в произвольной форме и может выглядеть так, как показано на с. 63.

В зависимости от того, из каких средств выплачивается материальная по мощь, составляются следующие проводки:

Дебет 84 Кредит 73 — за счет прибыли прошлых лет;

Дебет 99 Кредит 73 — за счет прибыли текущего года.

Бухучет: постоянное налоговое обязательствоВ случаях, когда сумму материальной помощи включают в состав прочих расходов (п. 11 ПБУ 10/99) и отражают по дебету счета 91-2 «Про чие рас хо ды», по яв ля ет ся по сто ян ная раз ни ца, по то му что материальную помощь нельзя учесть в расходах, уменьшающих облагаемую базу по налогу на прибыль. А значит, нужно отразить постоянное налоговое обязательство:

Дебет 99 субсчет «Постоянное налоговое обязательство» Кредит 68 субсчет «Расчеты по налогу на прибыль».

Источники:

www.flextech.ru, www.audit-it.ru, taxpravo.ru

В вашем браузере отключен JavaScript, поэтому некоторое содержимое портала может отображаться некорректно. Для правильной работы всех функций портала включите, пожалуйста, JavaScript в настройках вашего браузера.

Внимание! У вас установлена устаревшая версия браузера: Opera 10.0.

Использование устаревшей версии браузера потенциально опасно и может привести к некорректному отображению сайта.

Обратите внимание на то, что мы не проверяем работоспособность и не поддерживаем корректную работу сайта в устаревших версиях браузеров.

Что же делать?

Вы можете самостоятельно или с помощью системного администратора вашей организации

скачать бесплатно и установить один из популярных современных браузеров:

ПРИКАЗ

29.06.2010 г. № ____

д. _______

Об оказании материальной

помощи на погребение

В связи со смертью работника предприятия Калишука Александра Васильевича, сторожа-животновода фермы «Велюнь», оказать денежную материальную помощь Василюк Вере Васильевне (сестре), в размере 20 (двадцати) базовых величин.

Основание: 1.Свидетельство о смерти 1–АЛ№0328627 от 23.06.2010г.

2.Коллективный договор;

3. Заявление Василюк В.В.

С приказом ознакомлена: ________________ В.В. Василюк

А в кол договоре сколько базовых величин прописано? Смотрите у нас так

Я хочу обратить внимание модератора на это сообщение, потому что:

директор Института госзакупок РАГС, председатель Ассоциации экспертов по госзакупкам

Материальная помощь выплачивается работникам по желанию работодателя и при наступлении определенных событий: свадьбы, рождении ребенка, смерти родственника и т. д. Другими словами, именно руководитель организации или индивидуальный предприниматель решает, когда, кому и в какой сумме она полагается. Материальная помощь относится к непроизводственным выплатам, носит единовременный характер и не связана с выполнением сотрудником трудовых обязанностей.

Документальное оформлениеЧтобы получить материальную помощь, работник должен написать заявление и указать в нем событие, в связи с которым он рассчитывает ее получить. К нему прикладываются документы, подтверждающие наличие особых обстоятельств.

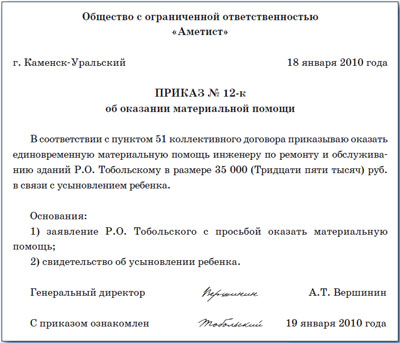

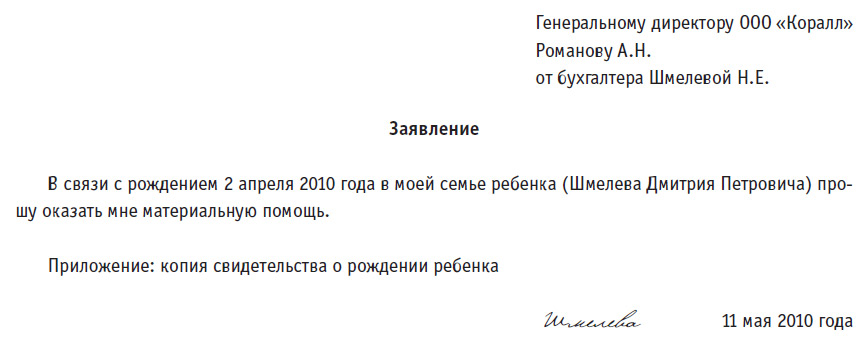

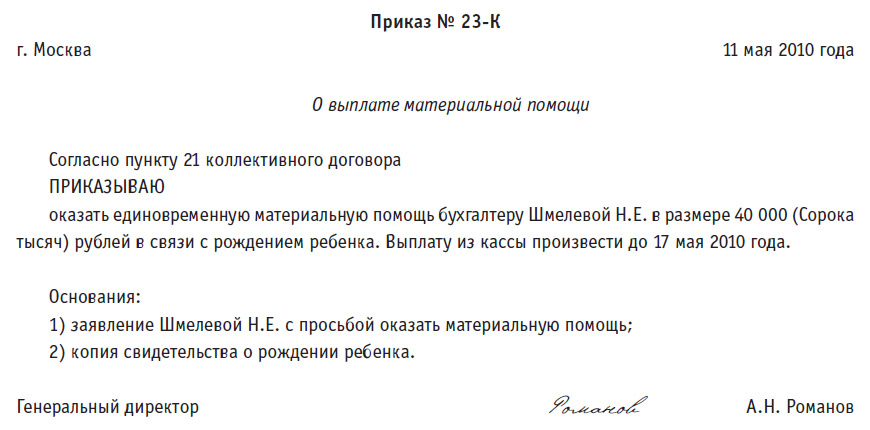

Получив заявление, руководитель выносит решение о выплате или невыплате материальной помощи. При положительном ответе на основании заявления издается приказ о выдаче помощи. Унифицированной формы приказа не существует, поэтому он составляется произвольно. Обязательными реквизитами этого приказа является размер денежной суммы, полагающейся сотруднику, и срок ее выплаты. Образцы заявления и приказа представлены на рис. 1 и 2.

Рис. 1. Образец заявления об оказании материальной помощи

Рис. 2. Образец приказа об оказании материальной помощи

Отметим, что прибыль для распределения определяется по данным бухгалтерского учета, поэтому организации, желающей выплачивать материальную помощь работникам за счет прибыли прошлых лет, придется вести бухучет в полном объеме

Некоторые организации выплачивают материальную помощь работникам за счет нераспределенной прибыли прошлых лет. Напомним, что право распределять ее, в том числе и на выплату помощи, есть только у общего собрания учредителей, участников и акционеров (подп. 3 п. 3 ст. 91 и подп. 4 п. 1 ст. 103 ГК РФ). Поэтому решение о распределении прибыли для выплаты материальной помощи (непосредственно какому-то работнику или путем создания фонда для выплаты помощи) принимает общее собрание участников или акционеров, и оно отражается в протоколе собрания.

Налог на доходы физических лицСогласно пункту 5 статьи 346.11 НК РФ «упрощенцы» не освобождаются от исполнения обязанностей налоговых агентов. Нужно ли исчислять и удерживать НДФЛ с материальной помощи? Не облагается НДФЛ сумма помощи, не превышающая 4000 руб. за налоговый период (п. 28 ст. 217 НК РФ). А вот с превышения придется платить налог в общем порядке. Обратите внимание: это касается даже тех случаев, когда финансовая поддержка оказывается бывшим сотрудникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту.

О суммах, не облагаемых НДФЛ, сказано в пункте 8 статьи 217 НК РФ

Также не облагается материальная помощь, выплаченная:

До 2010 года срок оказания финансовой поддержки в связи с рождением (усыновлением или удочерением) ребенка был не ограничен. То есть когда бы ни была произведена выплата, не превышающая 50 000 руб. она не облагалась НДФЛ. Теперь НДФЛ не удерживается лишь с выплаты, осуществленной в течение года после рождения (усыновления или удочерения). Такие изменения введены Федеральным законом от 24.07.2009 № 213-ФЗ.

Однако это не все нововведения. Как уже было сказано, НДФЛ не облагается материальная помощь, выданная членам семьи умершего работника или работнику в связи со смертью члена его семьи. С этого года НДФЛ также не взимается с помощи, выплаченной бывшему работнику, вышедшему на пенсию, из-за смерти члена его семьи или членам его семьи в связи с его смертью (Федеральный закон от 19.07.2009 № 202-ФЗ).

Здесь необходимо уточнить, кто признается членами семьи. Согласно статье 2 СК РФ к ним относятся супруги, родители, дети, усыновители и усыновленные. Поэтому остальные родственники ими не являются. Такой же позиции придерживается Минфин (письмо от 03.08.2006 № 03-05-01-04/234).

А вот судебная практика по этому вопросу противоречива. Так, суды неоднократно указывали, что семья рассматривается как единое целое, а значит, в ее состав входят как родители мужа, так и родители жены. Поэтому материальная помощь, оказанная в связи со смертью тестя, тещи, свекра или свекрови, не должна облагаться НДФЛ (постановления ФАС Московского округа от 29.09.2008 № КА-А40/6198-08-О, ФАС Дальневосточного округа от 15.02.2005 № Ф03-А37/04-2/4191 и ФАС Уральского округа от 29.03.2005 № Ф09-1057/05-АК). Однако вряд ли контролирующие органы согласятся с этими доводами, поэтому руководствоваться ими мы не советуем. К тому же есть судебное постановление, содержащее противоположную точку зрения (постановление ФАС Московского округа от 30.12.2005 № КА-А40/13252-05).

Термины семейного законодательства, содержащиеся в Налоговом кодексе, применяются в значении, в котором они используются в этой отрасли права (п. 1 ст. 11 НК РФ)

Пример 1ООО «Восток» применяет УСН. В апреле 2010 года у водителя В.П. Малышева умерла родная сестра. От него в отдел кадров поступило заявление об оказании финансовой помощи. Руководитель издал приказ о выплате В.П. Малышеву 8000 руб. Иная материальная помощь работнику в 2010 году не оказывалась. В какой сумме нужно удержать и перечислить НДФЛ при условии, что стандартные и иные налоговые вычеты В.П. Малышеву в апреле не полагаются?

С материальной помощи, выплаченной работнику в связи со смертью члена его семьи, НДФЛ не взимается (п. 8 ст. 217 НК РФ). Однако, как мы выяснили, Семейный кодекс не относит к членам семьи родных сестер, поэтому в данном случае НДФЛ нужно исчислить в общем порядке. Налогом не облагается сумма, если она меньше или равна 4000 руб. за налоговый период (п. 28 ст. 217 НК РФ). С превышения же уплачивается НДФЛ. Таким образом, бухгалтер ООО «Восток» должен был удержать и перечислить НДФЛ в размере 520 руб. [(8000 руб. - 4000 руб.) ? 13%]. На руки водителю выдадут 7480 руб. (8000 руб. - 520 руб.).

Страховые взносы во внебюджетные фондыСогласно пункту 1 статьи 7 Федерального закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ) объектом обложения страховыми взносами признаются выплаты и другие вознаграждения, начисляемые в пользу граждан по трудовым, гражданско-правовым, авторским и иным подобным договорам. Означает ли это, что, если выплата материальной помощи в трудовом договоре не предусмотрена, с нее не надо платить взносы? По логике, да. Однако доказать свою правоту контролирующим органам, бухгалтеру, не начислившему взносы с материальной помощи в пользу лица, с которым заключен трудовой договор, будет довольно сложно. И наверняка спор придется разрешать в судебном порядке. А арбитражной практики по этому вопросу пока нет. Так что тем, кто не желает спорить, лучше взносы все же начислить.

Не облагается взносами сумма материальной помощи, не превышающая 4000 руб. (подп. 11 п. 1 ст. 9 Закона № 212-ФЗ). С суммы выше 4000 руб. начисляются взносы. Кроме того, страховые взносы не взимаются с материальной помощи, выплаченной (подп. 3 п. 1 ст. 9 Закона № 212-ФЗ):

Перечень выплат, на которые не начисляются страховые взносы в ФСС России, утвержден постановлением Правительства РФ от 07.07.99 № 765 (далее — Перечень). Согласно пунктам 7 и 8 Перечня не облагается взносами на случай травматизма материальная помощь, оказываемая:

Материальная помощь и средний заработок

Для расчета государственных пособий бухгалтеру приходится рассчитывать средний заработок. В него включаются все выплаты и вознаграждения в пользу сотрудника, которые учитываются в базе для начисления страховых взносов (п. 2 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ). Получается, что если выделена, например, материальная помощь в связи с регистрацией брака в размере 10 000 руб. то она войдет в средний заработок лишь частично — в размере 6000 руб. Согласно подпункту 11 пункта 1 статьи 9 Закона № 212-ФЗ материальная помощь, сумма которой не превышает 4000 руб. страховыми взносами не облагается. А вот при расчете среднего заработка для иных случаев, предусмотренных Трудовым кодексом (например, начисления отпускных), руководствуются Положением об особенностях порядка исчисления средней заработной платы, утвержденным постановлением Правительства РФ от 24.12.2007 № 922. В соответствии с пунктом 3 этого документа при определении среднего заработка не учитываются выплаты, не относящиеся к оплате труда, в том числе и материальная помощь

При этом близкими признаются родственники по прямой восходящей и нисходящей линии (родители, дети, дедушки, бабушки, внуки), а также полнородные и неполнородные братья и сестры (ст. 14 Семейного кодекса РФ). Как видим, термин «близкие родственники» значительно шире термина «члены семьи». Поэтому при начислении НДФЛ и страховых взносов нужно быть очень внимательным. Например, материальная помощь, выделенная сотруднику в связи со смертью бабушки, взносами на случай травматизма не облагается. Однако если ее сумма больше 4000 руб. с превышения взимаются НДФЛ и страховые взносы в ПФР, ФСС, ТФОМС и ФФОМС.

Виды материальной помощи, не указанные в пунктах 7 и 8 Перечня, должны включаться в базу для исчисления взносов на страхование от несчастных случаев на производстве и профзаболеваний. Так считают контролирующие органы (письма ФСС России от 18.10.2007 № 02-13/07-10008, от 10.10.2007 № 02-13/07-9665 и УФНС России по г. Москве от 14.09.2006 № 18-11/081282@), а также некоторые судьи (постановления ФАС Восточно-Сибирского округа от 24.04.2008 № А33-8071/07-Ф02-1640/08, ФАС Московского округа от 13.10.2008 № КА-А40/9447-08 и ФАС Северо-Западного округа от 15.12.2008 № А44-2062/2008), и с ними сложно не согласиться.

Неполнородными считаются братья и сестры, имеющие только одного общего родителя

Однако есть и противоположное мнение. Страховые взносы начисляются на оплату труда (доход) сотрудников, а также на вознаграждения по гражданско-правовым договорам (п. 3 Правил начисления, учета и расходования средств на осуществление обязательного социального страхования от несчастных случаев на производстве и профзаболеваний, утвержденных постановлением Правительства РФ от 02.03.2000 № 184). На этом основании некоторые судьи приходят к выводам, что любая единовременная материальная помощь (к регистрации брака, рождению ребенка, юбилею и т. д.), не указанная в трудовом или коллективном договоре, не связана с оплатой труда и не должна облагаться взносами (постановления ФАС Восточно-Сибирского округа от 03.02.2009 № А58-3247/08-0327-Ф02-76/09 и Западно-Сибирского округа от 27.07.2009 № Ф04-3501/2009(11928-А27-41)). Однако руководствоваться этими доводами мы не советуем. Позиция контролирующих органов иная, а значит, придется отстаивать свою правоту в суде. А арбитражная практика, как видим, есть как положительная, так и отрицательная.

Налоговый учетОрганизации и индивидуальные предприниматели, применяющие УСН с объектом налогообложения доходы минус расходы, учитывают расходы из перечня пункта 1 статьи 346.16 НК РФ. В подпункте 6, в частности, указаны расходы на оплату труда. К ним относятся выплаты, перечисленные в статье 255 НК РФ (п. 2 ст. 346.16 НК РФ). Материальной помощи среди них нет. В то же время в статье есть пункт 25, в котором говорится о прочих выплатах, предусмотренных трудовым договором, но в данном случае он не подходит. Выделяемые работодателем суммы не входят в систему оплаты труда и не носят стимулирующий или поощрительный характер. Данные расходы нельзя назвать обоснованными, так как они не направлены на получение дохода, следовательно, условия, необходимые для учета расходов (п. 1 ст. 252 НК РФ), не выполняются. Поэтому выплаченная материальная помощь в расходах при УСН не учитывается. Кстати, при общем режиме ситуация аналогичная: уменьшать базу по налогу на прибыль на выданную материальную помощь тоже не разрешается (п. 23 ст. 270 НК РФ).

Согласно пункту 2 статьи 346.16 к учету при УСН принимаются только расходы, соответствующие критериям пункта 1 статьи 252 НК РФ

Если материальная помощь не включена в перечень необлагаемых выплат, то на сумму, превышающую 4000 руб. начисляются страховые взносы во внебюджетные фонды. И, несмотря на то что сама материальная помощь в расходы не включается, перечисленные с нее взносы уменьшат налоговую базу на основании подпункта 7 пункта 1 статьи 346.16 НК РФ, так как уплачены в соответствии с законодательством.

ООО «Торнадо» применяет УСН с объектом налогообложения доходы минус расходы. Директор, получив в апреле 2010 года заявление от секретаря И.Е. Голубкиной, издал приказ об оказании сотруднице материальной помощи в связи с регистрацией брака в размере 10 000 руб. Стандартные и иные налоговые вычеты Голубкиной не полагаются. При исчислении взносов на страхование от несчастных случаев на производстве и профзаболеваний организация придерживается точки зрения контролирующих органов. Отразим выплату в налоговом учете.

Так как выплаченная материальная помощь не связана с системой оплаты труда, в расходах, уменьшающих базу по единому налогу при УСН, ее учесть нельзя. Однако на нее нужно начислить НДФЛ, пенсионные взносы и взносы на случай травматизма (предположим, страховой тариф равен 0,2%).

В 2010 году взносы на социальное страхование на случай временной нетрудоспособности и в связи с материнством и взносы на медицинское страхование «упрощенцы» не уплачивают (подп. 2 п. 2 ст. 57 Закона № 212-ФЗ)

НДФЛ и пенсионные взносы исчисляются с суммы, превышающей 4000 руб. Налог составит 780 руб. [(10 000 руб. - 4000 руб.) ? 13%], а взносы — 840 руб. [(10 000 руб. - 4000 руб.) ? 14%]. Взносы на случай травматизма будут равны 20 руб. (10 000 руб. ? 0,2%). После уплаты страховых взносов (допустим, это было 5 мая 2010 года) их можно учесть в расходах.

НДФЛ удерживается с выплаты в пользу работника, но так как сама материальная помощь расходом не является, не будет им и сумма налога.

Заполненный фрагмент Книги учета доходов и расходов представлен в таблице.

Таблица. Фрагмент заполнения Книги учета доходов и расходов ООО «Торнадо» за II квартал 2010 года